Hoy vamos a hablar de un REIT, conocido como Real Estate Investment Trust o en España conocido como SOCIMI. Se trata de Macerich, un REIT de centros comerciales de alta calidad en Estados Unidos. Empezamos!

Al no ser un tipo de empresas tan común y necesitar un estudio distinto, haré una pequeña introducción.

REITS

Los ingresos provienen de la explotación de activos inmobiliarios por parte de inquilinos.

Los REITS son un tipo de empresas que están exentas de pagar impuestos si reparten el 90% del beneficio neto en forma de dividendos. Por este motivo, es habitual ver altos dividendos.

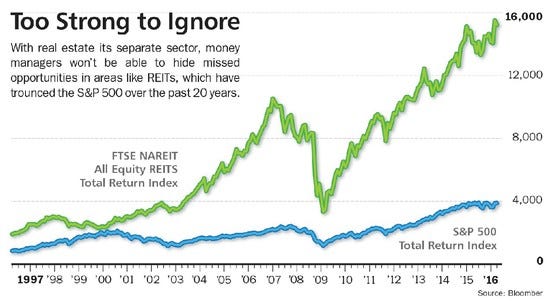

Históricamente han ofrecido un rendimiento muy bueno ya que se comportan muy bien ante una situación de inflación y tipos de interés bajos. En estas situaciones los inversores buscan retornos seguros, buscan dividendos y los REITS lo ofrecen.

Por otra parte, los contractos están ligados a la inflación, en consecuencia, los ingresos también aumentan. Y al trabajar con altos niveles de deuda, la inflación permite pagar es deuda más rápido y volver a financiarse a un coste bajo.

A nivel de contabilidad no es sencillo. Las normas contables obligan a depreciar las activos, mientras que la realidad es que pueden tener el comportamiento contrario, apreciarse con el tiempo ya que se tratan de activos inmobiliarios.

Macerich Co

Fundamentales

Macerich Co (MAC) es un REIT dedicado al sector retail mediante centros comerciales de alta calidad. Construyen o compran el centro comercial, alquilan las tiendas a inquilinos y estos pagan el leasing correspondiente asumiendo la mayor parte de los costes de mantenimiento. Esto proporciona a Macerich unos altos márgenes brutos (60%). Crecen a partir de comprar o construir nuevas propiedades y a base de optimizar las pertinentes.

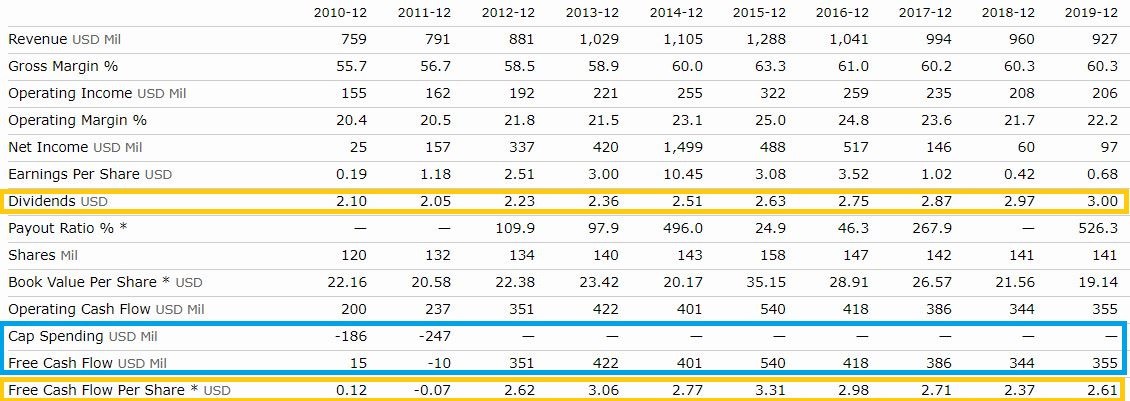

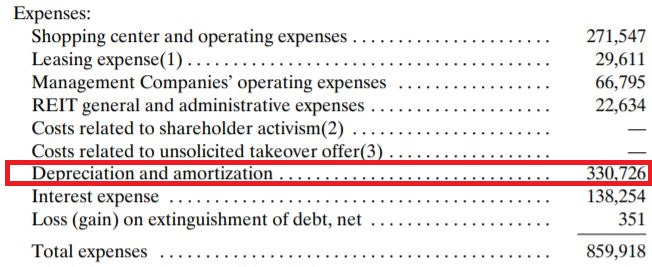

La partida de depreciaciones & amortizaciones es el 40% de los costes, por este motivo hay una diferencia tan elevada entre FCF y beneficio neto.

En azul se puede apreciar que Macerich prácticamente no tiene capex de mantenimiento, la conversión del FCF operativo al FCF es buena. Típico en REITs.

Por otra parte, en amarillo, casi toda la caja generada es repartida en forma de dividendos.

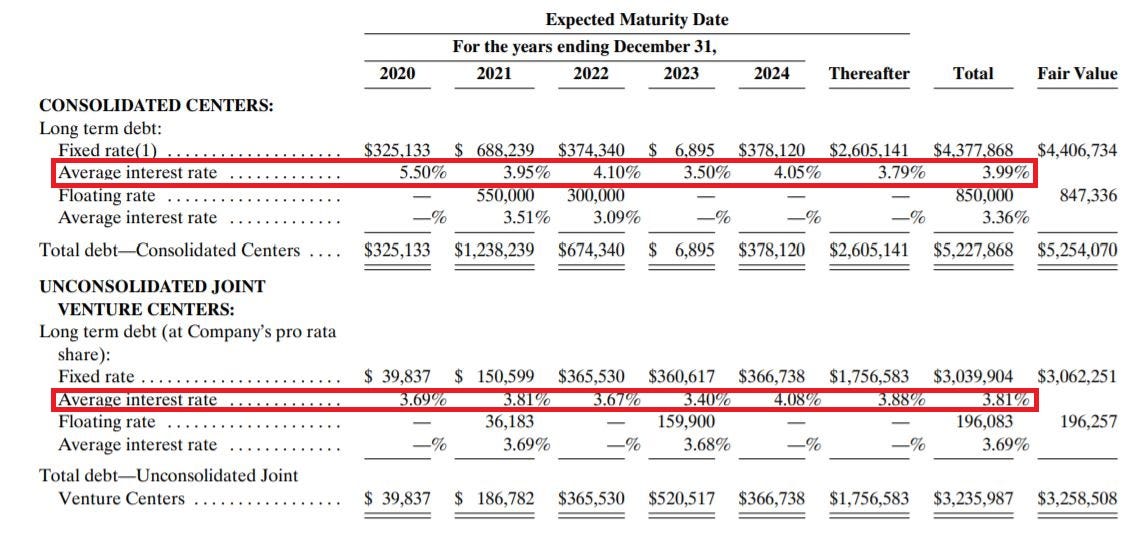

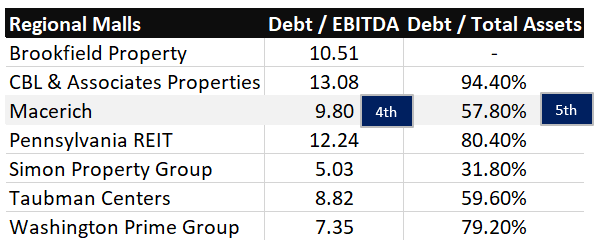

Una parte muy importante de los REITS es la deuda. Tiene 8.400 M de deuda (unas 9 veces deuda/ebitda) a un tipo de interés algo inferior al 4%, algo positivo puesto que indica que los bancos ven poco riesgo asociado al negocio.

La deuda como a mayor plazo sea mejor, y en este caso es así. Gran parte de la deuda es a más de 5 años vista.

Hay que estar atento con los vencimientos de la deuda siempre pero en especial en entidades financieras y REITS. Si lo comparamos con otros REITS, podemos ver que el nivel de deuda está acorde con las empresas de este estilo.

Ingresos y calidad de los activos

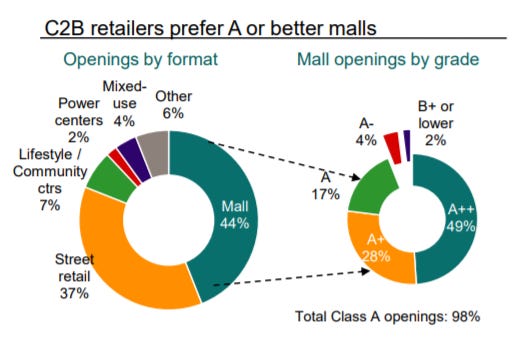

Uno de los puntos más importantes a evaluar es la calidad de los activos. Más del 75% de los malls son A+ o A++ dónde muchos de los clientes son compañías de primer nivel mundial.

Los activos tiene una tasa de ocupación mayor al 95%.

Si nos fijamos con el ratio “Same Store Sales” (un ratio importante para el sector retail ya que no tiene en cuenta aquellas tiendas abiertas al mismo año y esto permite detectar el crecimiento orgánico de la tiendas ya establecidas), Macerich está en línea con los principales competidores con un 3,8% de crecimiento.

Directiva

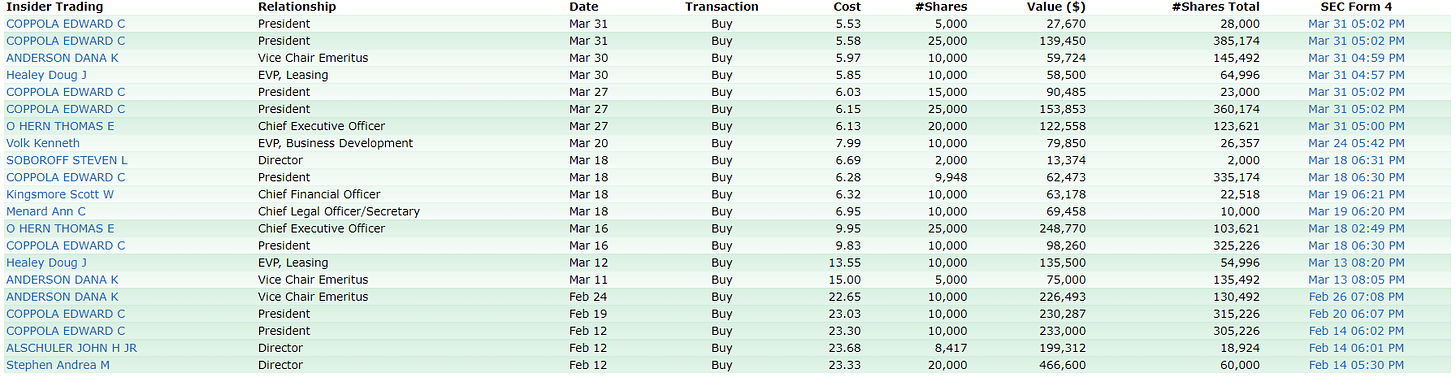

La directiva ha estado comprando acciones durante todo el año, desde los 23$ hasta los 5.5$ que llegó a estar en el peor momento del año. No se ha producido ninguna venta.

Situación actual

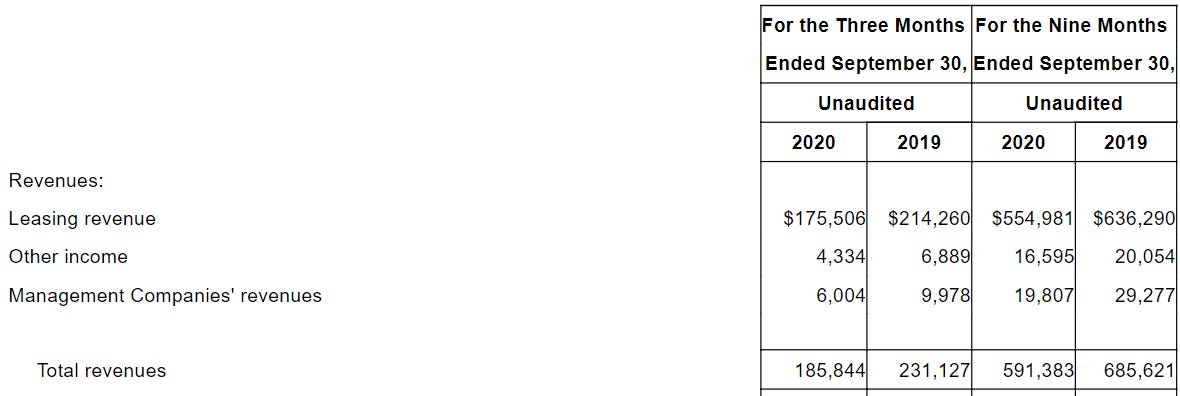

Para los nueve primeros meses de este año, los ingresos de Macerich tan sólo han disminuido un 14%. El principal riesgo que ve el mercado es que los inquilinos dejen de pagar y Macerich no pueda pagar la deuda. La realidad es que han aguantado bien los meses más difíciles de los últimos años y los inquilinos han seguido pagando sus leasings.

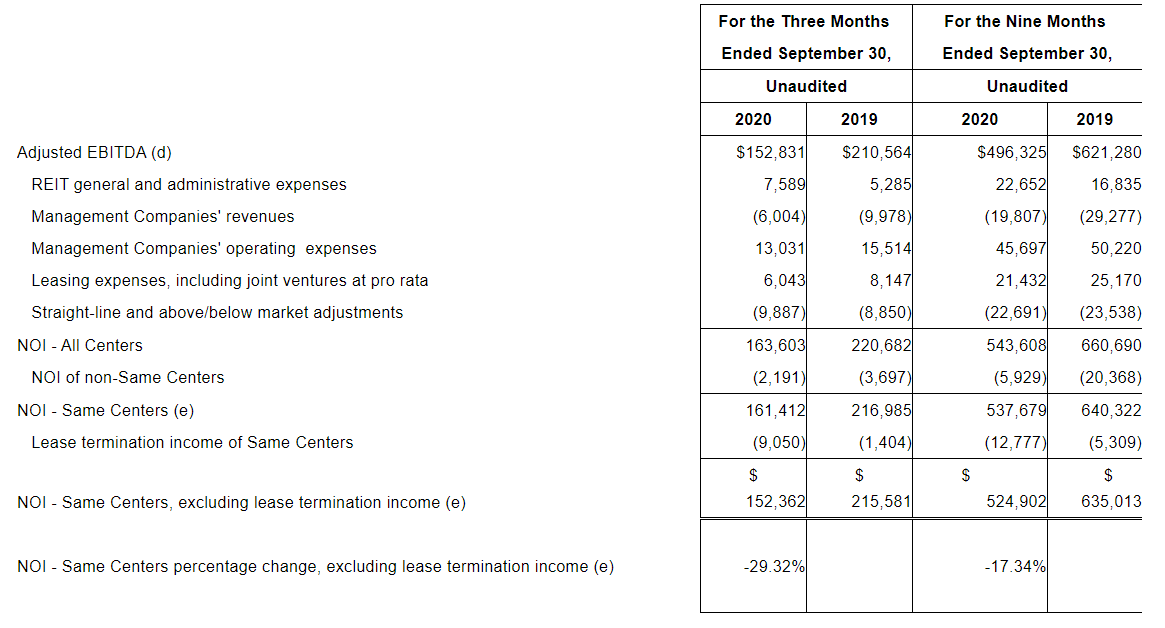

El NOI (Net operating income) ha disminuyo un 30% este último trimestre.

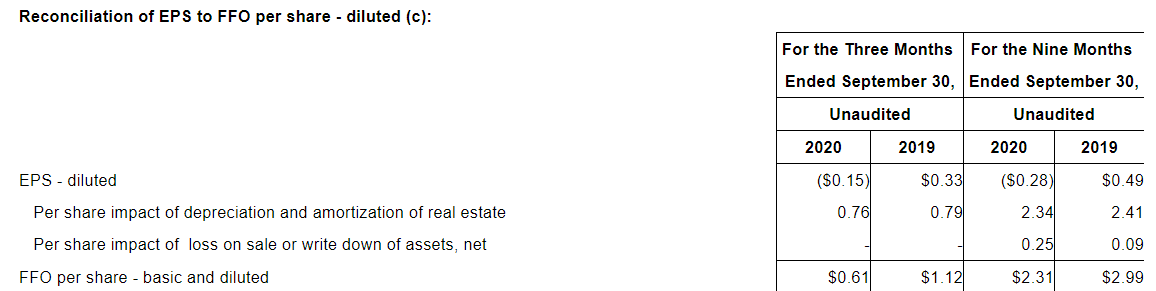

Y el FFO (Funds From Operation)? En los últimos nueve meses ha sido de 2,31$ por acción, un 20% menos que el año anterior.

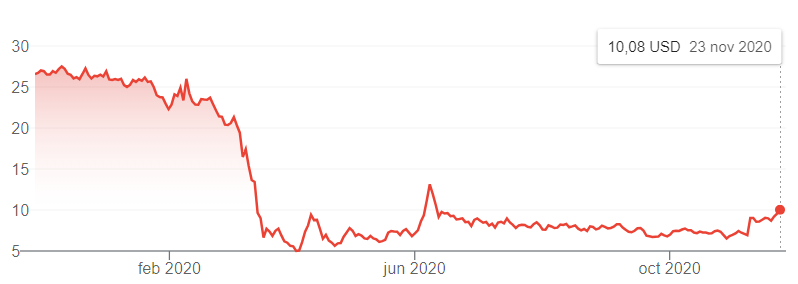

Y en cambio, ¿Qué ha sucedido con la cotización de la empresa? Ha caído más de un 70% desde niveles precovid.

Valoración

Valoración por P/FFO

Para valorar un REIT podemos hacerlo de distintas formas pero se debe usar el NOI (Net Operating Income) o el FFO (Funds from Operations).

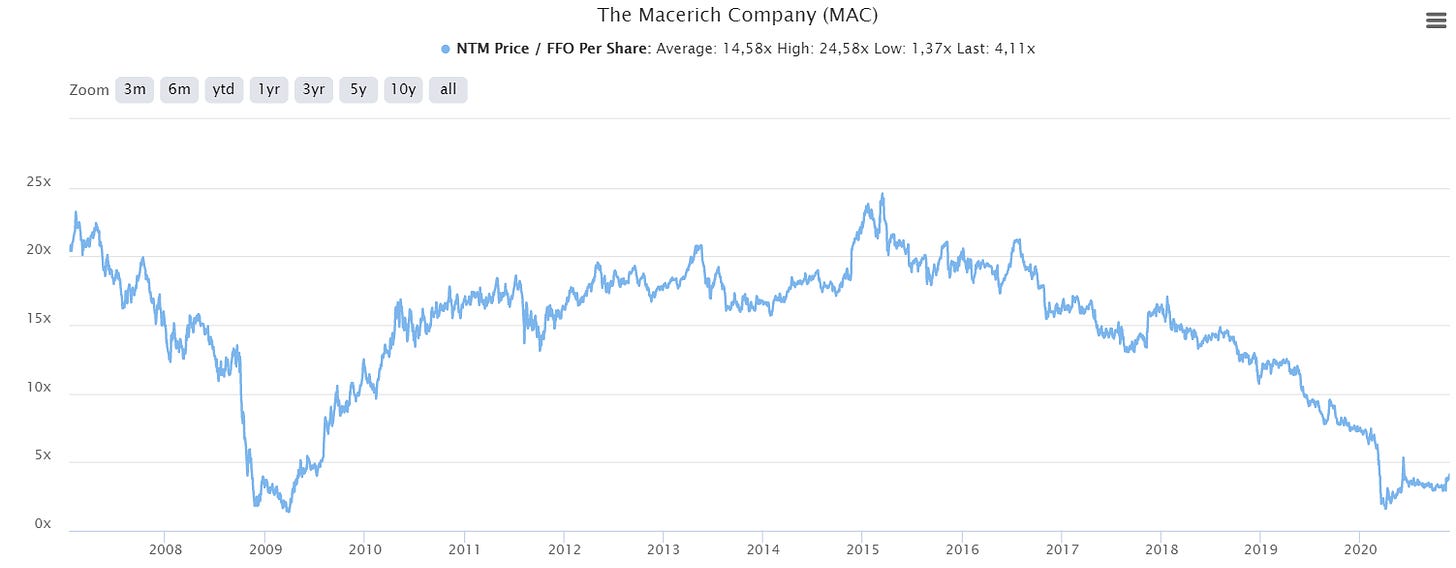

Macerich ha cotizado de media a unas 14-15 veces FFO, que serían los beneficios del accionista. En estos momentos, la encontramos a niveles de la anterior crisis, entre 3 y 4 P/FFO.

Normalizando el FFO de los últimos meses de 0.6$ por acción (que es el peor trimestre), daría un FFO de 2.4$. Cotizando a los múltiplos históricos de 14-15 veces, se obtendría una valoración de 33-36$ por acción respecto a los 9$ actuales.

Con una valoración más conservadora de 6-8 veces, el valor objetivo sería de 16-19$. Sin duda un potencial bastante interesante.

En este mes de noviembre, Simon Property Group (SPG) ha adquirido a Taubman Centers (TCO) por unas 16-18 P/FFO, y estas valoraciones las están haciendo gente que conoce en profundidad del sector. No es descabellado hablar de estos múltiplos.

Valoración por NAV

Por otra parte, si lo valoramos por el NOI, este ha sido de 150.000$ en los últimos trimestre, 600.000$ anualizado.

El cap rate es un término usado en activos inmobiliarios para entender la rentabilidad anual del activo, y es el ingreso anual del activo/coste(valor) total del activo. Haciendo la inversa, se obtendría el PER. La media histórica del cap rate ha sido un 6,5%, equivale a un PER de 16 veces.

Si aplicamos un cap rate histórico de 6,5%, el AV (Asset value) sería de 9.250M. Restando la deuda y sumando la caja.

-

150.000$ x 4 = 600.000$ / 6,5% = 9.250

-

NAV (net asset value)= 9.250 - 8.400 + 630 = 1480 M

-

NAV/acción: 10,4 $

Si se normaliza la situación y los fundamentales vuelven a niveles precovid, el NAV/acción sería de:

-

215.000 x 4 =860.000$ / 6,5% = 13.250 M

-

NAV (net asset value)= 13.250 - 8.400 + 630 = 5480 M

-

NAV/acción: 38,1 $

Conclusión

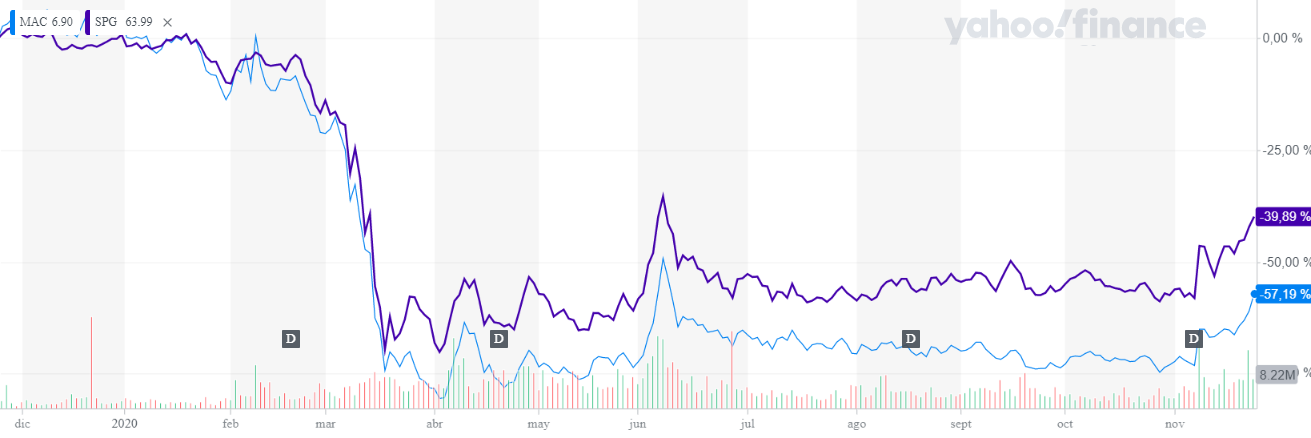

El mercado está siendo muy negativo con el futuro de los centros comerciales y tiendas retails. Igual que otros reits, como es el caso de Simon Property Group (empresa muy similar a MAC pero con menos deuda y activos un punto inferiores) que los están penalizando en exceso y todavía más a Macerich por su elevada deuda. En cambio, la realidad nos dice que Macerich no está quemando caja, si no que sigue generándola.

Según Bruce Flatt, el CEO de BAM, su opinión es que "Los centros mediocres van a sufrir mucho, los centros de gran calidad seguirán atrayendo demanda.” Como hemos visto, la calidad de los activos de Macerich es muy alta y tiene pocos, pues se pueden estudiar uno por uno si se visita la web.

La última adquisición de SPG es una muestra que el sector en general se encuentra infravalorado y puede ser una oportunidad única para añadir REITS en cartera. También quiero pensar que lo peor de la pandemia ya ha sucedido y que los próximos meses serán de recuperación.

Parece que por su valoración puede ser una oportunidad única y al final, lo más importante es que las tiendas sigan vendiendo y los inquilinos no tengan problema para pagar el alquiler. En la última press conference decian esto:

- La ocupación sigue siendo la misma que el año pasado.

- Las ventas totales de los inquilinos han disminuido un 10%.

¿Pues, hay riesgo de quiebra?

Macerich tiene 623M $ y este año ha generado 600M$ en los nuevo primeros meses del año. Como medida de precaución han disminuido el dividendo un 80% (de 0.75$ a 0.15$).

Si nos ponemos en el peor escenario posible y consideramos todos los costes - dep. & amo. como costes fijos, estos supondrían unos 530M$ (60%), pues Macerich podría perder el 40% de estos los leasings y seguir sin quemar caja. Tan sólo el 14% de la deuda tiene vencimiento antes del 2022.

Bajo mi punto de vista la situación no es tan crítica como sentencia el mercado y podría ser una excelente oportunidad.

Podéis suscribiros en mi blog personal: https://jordinoguera.substack.com/

_col.jpg?1712477306)