El Ibex 35 cierra la semana con caídas y pierde los 10.100 puntos lastrado por la banca

La renta variable española frena el rally con las caídas registradas en esta semana en la que tan solo se ha registrado una sesión al alza. El fuerte peso de los bancos en el indicador ha lastrado la dinámica de un selectivo que se mueve a la baja, pierde la cota de los 10.100, se deja un 0,75% en la última jornada y cierra sobre los 10.095 puntos, con importantes caídas, por segunda sesión consecutiva, del sector financiero.

La bolsa española corta la racha alcista con las caídas al cierre de esta semana, propiciadas por dos factores fundamentales. El primero, el cansancio inversor, con valores en numerosos casos sobrecomprados, corregidas ligeramente con las ventas de las últimas sesiones.

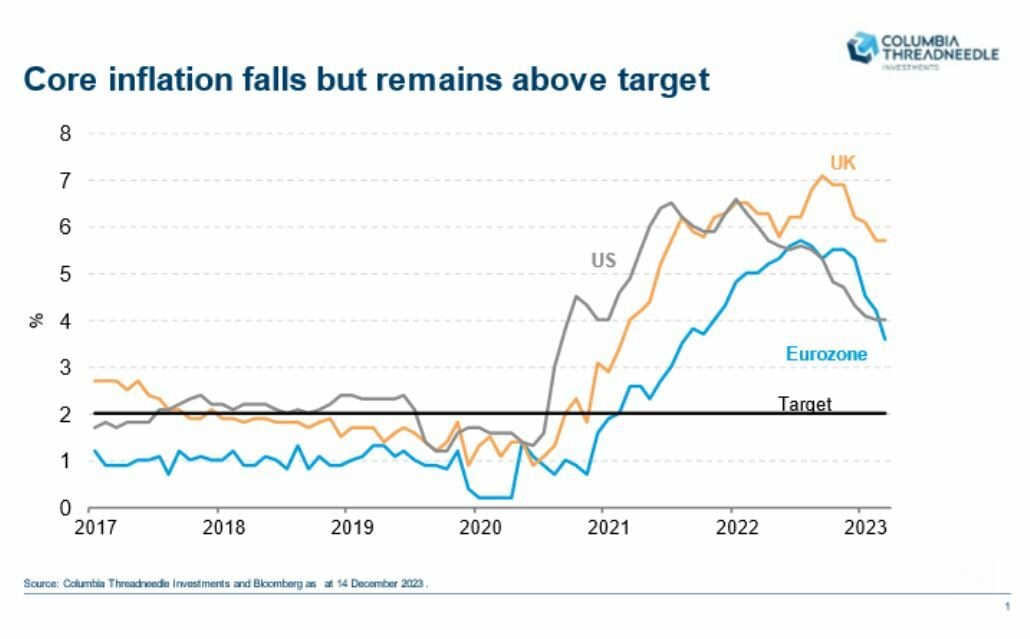

El segundo, el fuerte peso del sector financiero que se ha visto lastrado por la concurrencia de las reuniones de los bancos centrales. Caídas tras el anuncio de la Fed que andadura tres bajadas de tipos para 2024 sobre el papel, y, un Banco Central Europeo, que, aunque no visualiza el recorte de tipos de momento, sí frena las subidas en lo que el mercado considera el fin de la era de los tipos de interés altos, en sus niveles actuales.

Un día también en el que la volatilidad se ha vuelto a demostrar, algo tradicional en la cuádruple hora bruja, la de cierre del ejercicio con el vencimiento de opciones y futuros tanto a uno como otro lado del Atlántico.

Así, el Ibex 35 cierra el viernes en los 10.095 puntos, tras perder en la jornada del viernes un 0,75%, con 24 de sus 35 componentes en rojo en la sesión del viernes. Los mayores recortes han sido para Sabadell -2.64%, Santander -2.18%, Grifols -1.76% y volvemos a la banca, Caixabank -1.75%. 10 valores cierran en positivo la última sesión de la semana, con Acciona Energía como el más alcista +2.43%, seguido de Acerinox +1.46%, Indra +1.31% y Solaria +1.30%. En tablas se ha quedado hoy Mapfre.

En cuanto a noticias, destaca la rebaja de algunos bancos por parte de Barclays en su último informe sobre la banca española, en la que deja a

BBVA y

Banco Santander sin movimiento pero con cambios importantes para otras entidades.

Es el caso de

Banco Sabadell, uno de los valores más penalizados de los últimos días con

una caída acumulada en lo que va de semana que supera el 6% y más de 16,5% desde sus máximos en este rally . Barclays ha rebajado su calificación, de ‘sobreponderar’ a ‘igual ponderación’. El movimiento viene acompañado además de un recorte en el precio objetivo, pasando de 1,5 a 1,4 euros. No obstante, supone un potencial alcista de más de un 21% respecto el cierre de ayer jueves.

Los analistas de Barclays también recortan el precio objetivo a

Caixabank, de 5,8 a 5,4 euros, si bien supone un potencial alcista de casi un 43% y sigue siendo la entidad financiera preferida para la firma británica.

La entidad ha comunicado además a la CNMV que ha alcanzado el 89,18% de ejecución de su recompra de acciones propias en las trece primeras semanas desde el inicio del programa, cuyo importe máximo es de 500 millones de euros.

Otro de los valores protagonistas de la mañana es

ACS después de que el diario Expansión haya publicado que la compañía que preside Florentino Pérez ampliará el tranvía de Camberra por 350 millones de euros. A tener en cuenta también que ACS pone en marcha segunda ejecución del dividendo flexible, por 0,45 euros por acción.

En cuanto a datos macroeconómicos destaca el PMI de la eurozona, con la desaceleración de la actividad empresarial en en los países de la moneda única, que se acentúa más de lo previsto en diciembre. Según los datos oficiales, la economía de la zona euro se contrajo un 0,1% en el último trimestre y el índice de gestores de compras (PMI) de diciembre, considerado un buen indicador de la salud económica, sugiere que la actividad ha disminuido en todos los meses del trimestre.

"Las cifras muestran un panorama desalentador, ya que la economía de la zona euro no muestra indicios claros de recuperación. Por el contrario, se ha contraído durante seis meses consecutivos", explica Cyrus de la Rubia, economista jefe del Hamburg Commercial Bank. "La probabilidad de que la zona euro esté en recesión desde el tercer trimestre sigue siendo notablemente alta".

Ya en Wall Street, sigue la fiesta, con el Dow Jones en máximos históricos después de que esta semana haya superado, por primera vez en su larga historia, la cota mágica de los 37.000 puntos.

Fuente.- Estrategias de Inversión