¿Podrían los dividendos destronar al efectivo?

Capital Group opina

Caroline Randall, gestora de Capital Group, nos adentra en el mundo de los dividendos y en la previsión de crecimiento que existen para ellos

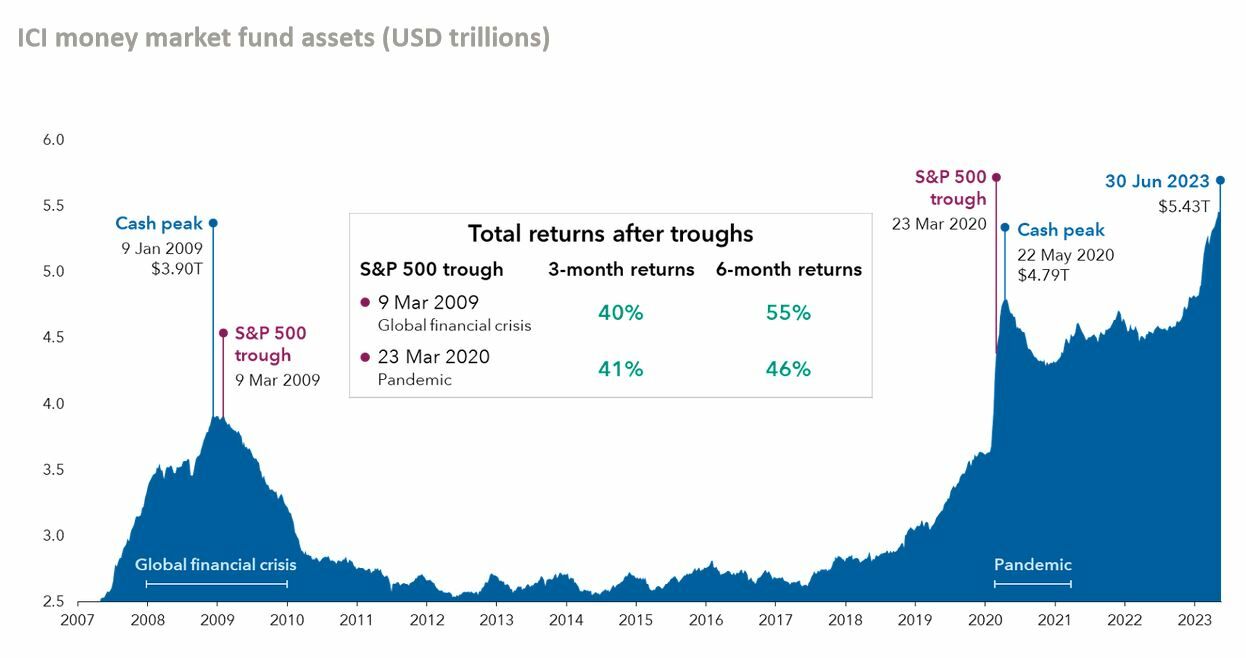

Teniendo en cuenta que en 2022 las acciones y los bonos cayeron al unísono ante el aumento de los tipos de interés, la inflación y la ralentización del crecimiento económico, es comprensible la huida de los inversores hacia el efectivo y las alternativas al efectivo. A 30 de junio de 2023, los activos en fondos del mercado monetario alcanzaban la cifra récord de 5,43 billones de dólares, según el Investment Company Institute.

Pero en lo que va de 2023 las condiciones han cambiado y los inversores con horizontes a largo plazo podrían replantearse su enfoque, ya que el nivel récord de activos en efectivo y alternativas al efectivo podría representar un catalizador para que el mercado generase nuevas ganancias. La historia muestra que los activos del mercado monetario han tocado techo en los últimos mínimos del mercado o cerca de ellos. Durante las profundidades de la pandemia del COVID en mayo de 2020, la cantidad de dinero en fondos monetarios alcanzó máximos apenas unas semanas después de que el S&P 500 tocara fondo en marzo. Los flujos de activos siguieron un patrón similar durante la crisis financiera mundial, cuando los activos en fondos del mercado monetario alcanzaron su máximo dos meses antes de que el S&P 500 tocara fondo en marzo de 2009.

El escenario está listo para que el efectivo sea el rey

Con toda la incertidumbre que nos rodea - inflación, los tipos, la guerra y la recesión- es comprensible que la gente se sienta incómoda.

Pero si se espera a invertir hasta ver datos suficientes para sentirse seguro al invertir, probablemente será demasiado tarde porque el resto del mercado ya tiene esa información. Mi mensaje para los inversores es que se sientan cómodos con lo incómodo.

En busca de ingresos crecientes y revalorización del capital

De hecho, la ansiedad que mantiene a los inversores al margen puede ahorrarles el dolor y la incomodidad, pero también puede garantizar que se pierdan las posibles ganancias del mercado. Por otra parte, las inversiones en efectivo podrían reflejar un coste de oportunidad al hacer que los inversores se vean impotentes para seguir el ritmo de una inflación obstinadamente elevada y se enfrenten a la erosión del poder adquisitivo con el paso del tiempo

El rendimiento de los bonos Tesoro estadounidense a un año han subido y presenta una rentabilidad en torno al 5,4%.1 Sin embargo, si la economía estadounidense entra en recesión y la inflación sigue bajando, la Reserva Federal de EE.UU. podría empezar a bajar los tipos en 2024. Esto daría lugar a una caída de los rendimientos del Tesoro y repercutiría en la rentabilidad de las inversiones en efectivo.

Por el contrario, nuestro equipo de inversión cree que los valores que reparten dividendos y aquellas empresas que los aumentan de forma constante son fundamentales para generar rentabilidad total a largo plazo, ya que proporcionan tanto ingresos como potencial de revalorización del capital. Cuando la volatilidad del mercado aumenta y el crecimiento se ralentiza, el papel de los dividendos adquiere mayor protagonismo en las carteras de inversión. Históricamente, los dividendos han amortiguado las caídas en periodos difíciles y han sido una fuente constante de rentabilidad en entornos de mercado alcistas.

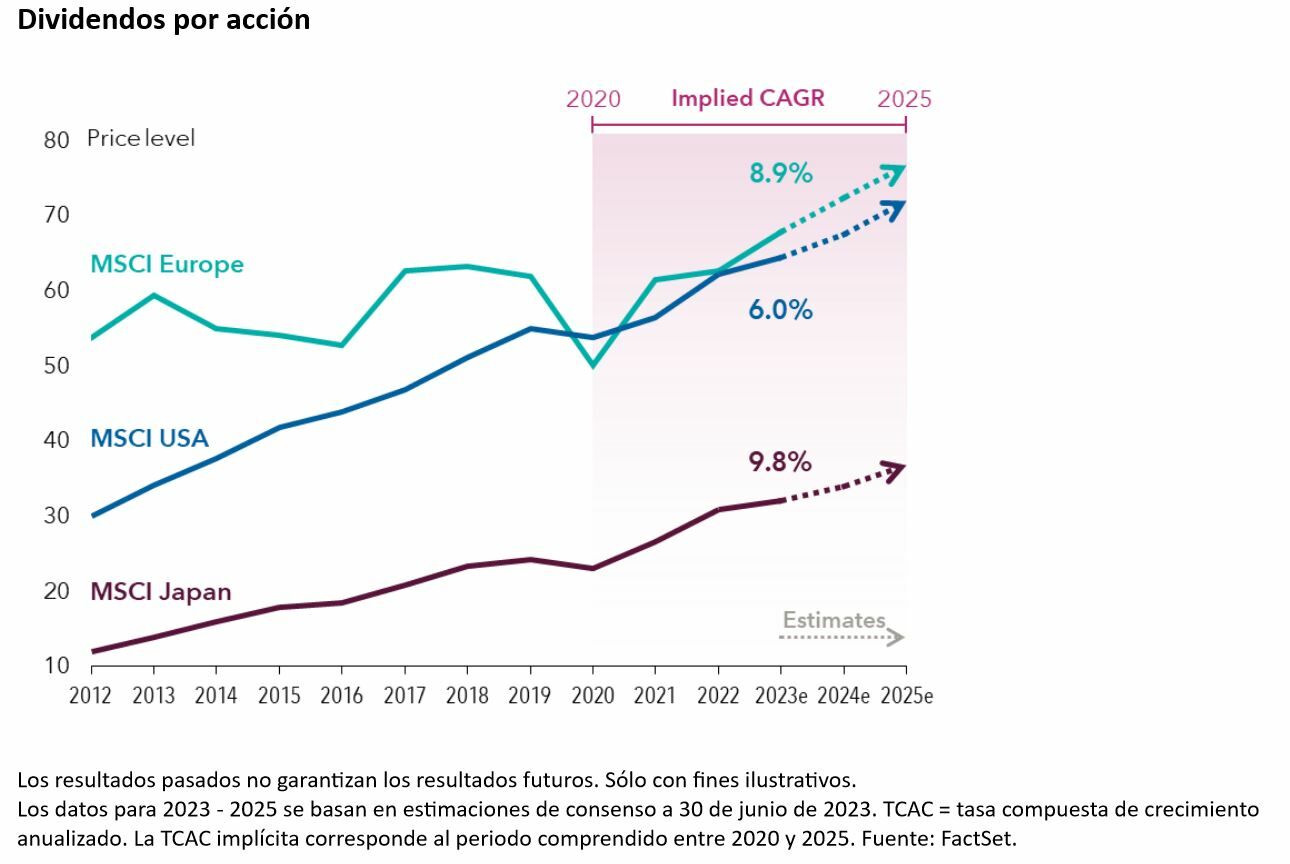

Desde principios de 2022, han aumentado tanto la contribución de los dividendos a la rentabilidad total como el pago total de dividendos a los inversores. En los 12 meses finalizados el 31 de mayo de 2023, las empresas mundiales distribuyeron más de 2 billones de dólares en pagos de dividendos, lo que supone un aumento del 12,3% respecto a los 12 meses anteriores, según datos generados a partir de FactSet. Nuestro equipo de inversión espera que la contribución secular de los dividendos a la rentabilidad total continúe a largo plazo.

Previsión de crecimiento de los dividendos hasta 2025

Tendencias seculares a largo plazo que pueden ayudar a satisfacer las necesidades de los inversores

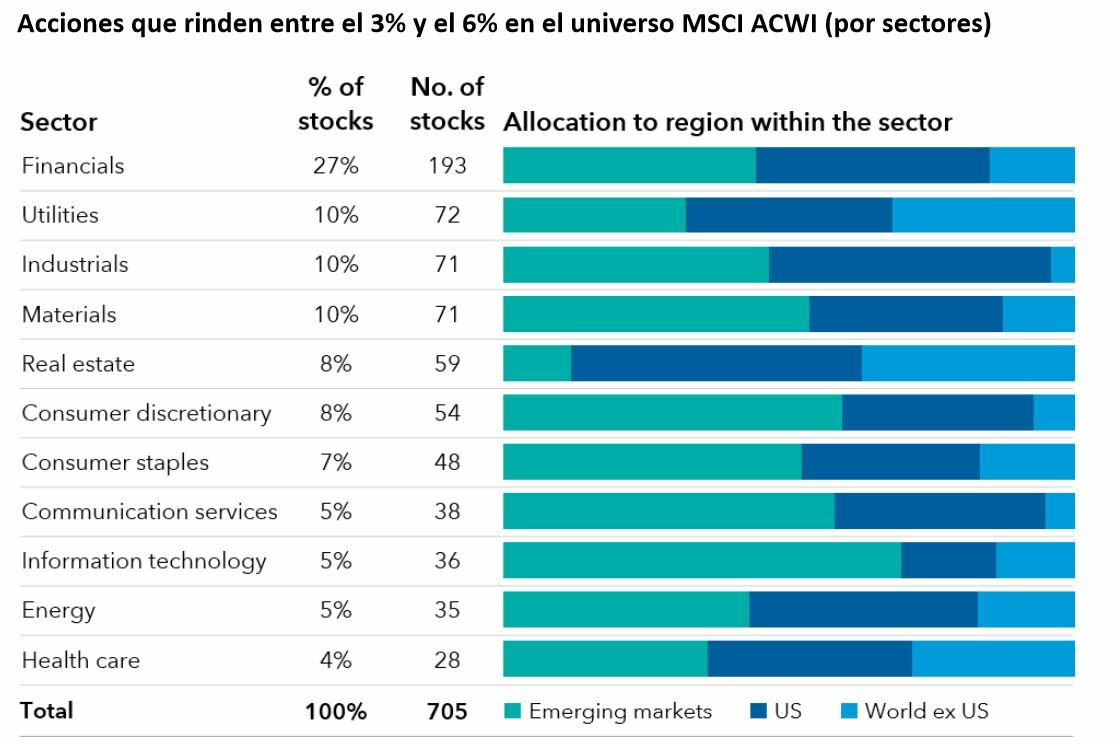

Las empresas que pagan dividendos significativos comparables a los rendimientos en efectivo se pueden encontrar en una amplia gama de sectores y geografías. Aunque el inversor puede estar familiarizado con muchos de los sólidos pagadores de dividendos de EE.UU., también se pueden encontrar ricos terrenos de caza de dividendos en los mercados emergentes, Europa y Asia.

Las empresas que pagan dividendos en diversas regiones y sectores pueden constituir una importante fuente de ingresos

Análisis riguroso sobre dividendos y compromiso de la dirección

Hay pruebas de que el compromiso empresarial con el pago de dividendos es mayor que nunca. Nuestro equipo de inversión observó que muchas juntas directivas están haciendo hincapié en retribuir a los accionistas. Eso podría ser una bendición para los inversores interesados en rendimientos constantes y a la defensiva, rasgos que suelen asociarse a las empresas dedicadas al pago de dividendos.

Sin embargo, los dividendos por sí solos no son necesariamente indicadores sólidos de resistencia. La clave es que los pagos de dividendos se realicen de forma coherente a lo largo del tiempo, en equilibrio con las demás obligaciones de una empresa. Para ello es necesario realizar un análisis específico de los valores que ayude a identificar las empresas de alta calidad que pueden capear las tormentas económicas. Ello implica un examen riguroso de la solidez de los balances, las condiciones financieras y las perspectivas de tesorería de cada empresa.

Evaluar el compromiso de la dirección con el pago de dividendos también es clave. Muchos recortes de dividendos proceden de empresas que afirmaron hasta el último minuto que estaban comprometidas y tenían capacidad para pagar dividendos. Evaluar la composición del consejo de administración también es una parte importante de nuestro proceso de investigación, ya que en última instancia es el consejo el que declara el dividendo.

En un periodo de relativa inestabilidad y de aumento de los costes de la deuda, es esencial centrarse en la calidad de los pagadores de dividendos. También es fundamental hacer un seguimiento de lo que dice la dirección sobre los dividendos e igualmente crítico seguir lo que hacen. Si se va a confiar más en los dividendos, hay que tener confianza en que las empresas los pagarán. Ahí es donde podemos añadir valor como gestores activos.

Fuente.- Estrategias de Inversión