OPORTUNIDAD DE COMPRA

Análisis y perspectivas de los bancos españoles en bolsa

Tras un comienzo de año que estaba siendo espectacular en Bolsa al calor de las subidas de tipos del Banco Central Europeo (BCE), las cotizaciones de los bancos españoles se han visto duramente sacudidas por el miedo a una crisis financiera tras la quiebra del estadounidense SVB Financial. No obstante, los analistas mantienen su fe en el sector financiero, con potenciales a largo plazo de hasta un 35% en los casos de Banco Santander y Unicaja Banco.

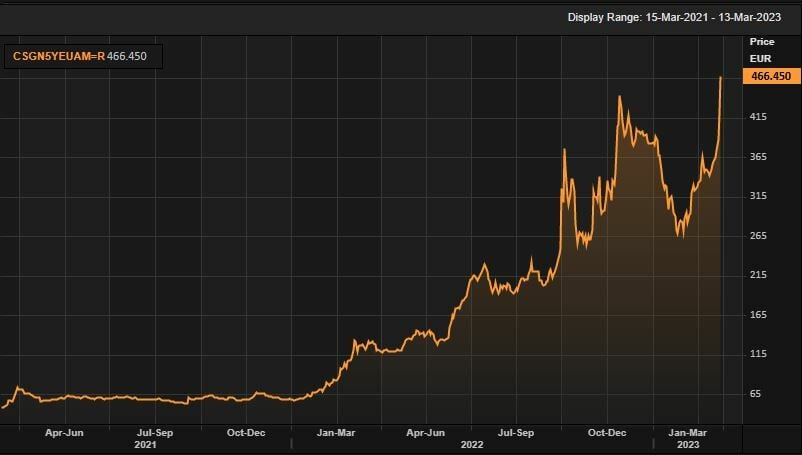

La batalla del BCE contra la inflación, con una velocidad en las subidas de tipos de interés que no tiene precedentes en los más de 20 años de la moneda única, había convertido al sector bancario como uno de los grandes beneficiados, sino el que más, del parqué. Sin embargo, todo el optimismo se vio borrado de un plumazo tras la quiebra del

SVB Financial, que ha desatado el miedo a una nueva crisis financiera a pesar de las medidas adoptadas por las autoridades estadounidenses para frenar cualquier contagio.

“Estos acontecimientos han derivado en una pérdida de confianza por parte del mercado hacia sector financiero que se ha extendido a todos los bancos en Europa, y ha generado un miedo sobre la liquidez del sector”, explica Nuria Álvarez, analista de Renta 4, que cree que el castigo en Bolsa de los últimos días ha sido “injustificado”.

A diferencia del banco estadounidense caído en desgracia, los bancos españoles cuentan con “una posición de liquidez cómoda”. A cierre de 2022, la ratio de liquidez LCR medio de las entidades cotizadas se situó en el 222%, muy por encima del nivel regulatorio del 100%.

“Consideramos que parte de la caída viene motivada por la reducción de manera significativa de las expectativas de subidas de tipos de interés, así como la menor concesión de crédito prevista con su consecuente efecto sobre el ciclo económico”, explica Álvarez. “A ello hay que añadir el riesgo de que las entidades, en este contexto de incertidumbre y pérdida de confianza de los depositantes, puedan verse forzadas a acelerar los planes de remuneración de los depósitos o incluso intensificarlos, lo que supondría una presión al margen de intereses”.

Para la experta de Renta 4, “estas caídas una oportunidad de entrada para un sector que seguirá viéndose beneficiado por el entorno de subidas de tipos, a pesar de que el nivel de llegada previsto sea algo menor vs la semana pasada, y pueda adelantarse el impacto del aumento de la remuneración de los depósitos, que se espera se materialice de forma más evidente en el segundo semestre”.

Potencial de los bancos españoles

En estos dos primeros meses de 2023,

Banco Santander se anota una revalorización todavía de casi un 19,5%, a pesar de haber caído un 11,25% en apenas dos días. Y los analistas esperan que siga subiendo una vez que se calmen las aguas, con un potencial de más de un 35% adicional. Las casas de análisis que cubren al valor le dan una recomendación de ‘comprar’, con un precio objetivo fijado de media en 4,50 euros, un 35,8% por encima de su cotización actual.

Lo cierto es que todos los bancos españoles tienen una recomendación de ‘compra’ por parte de los expertos, con potenciales que difieren sensiblemente. Por detrás del Santander se sitúa

Unicaja Banco, con una valoración de 1,44 euros que está un 35,2% por encima de la cotización actual.

Por su parte,

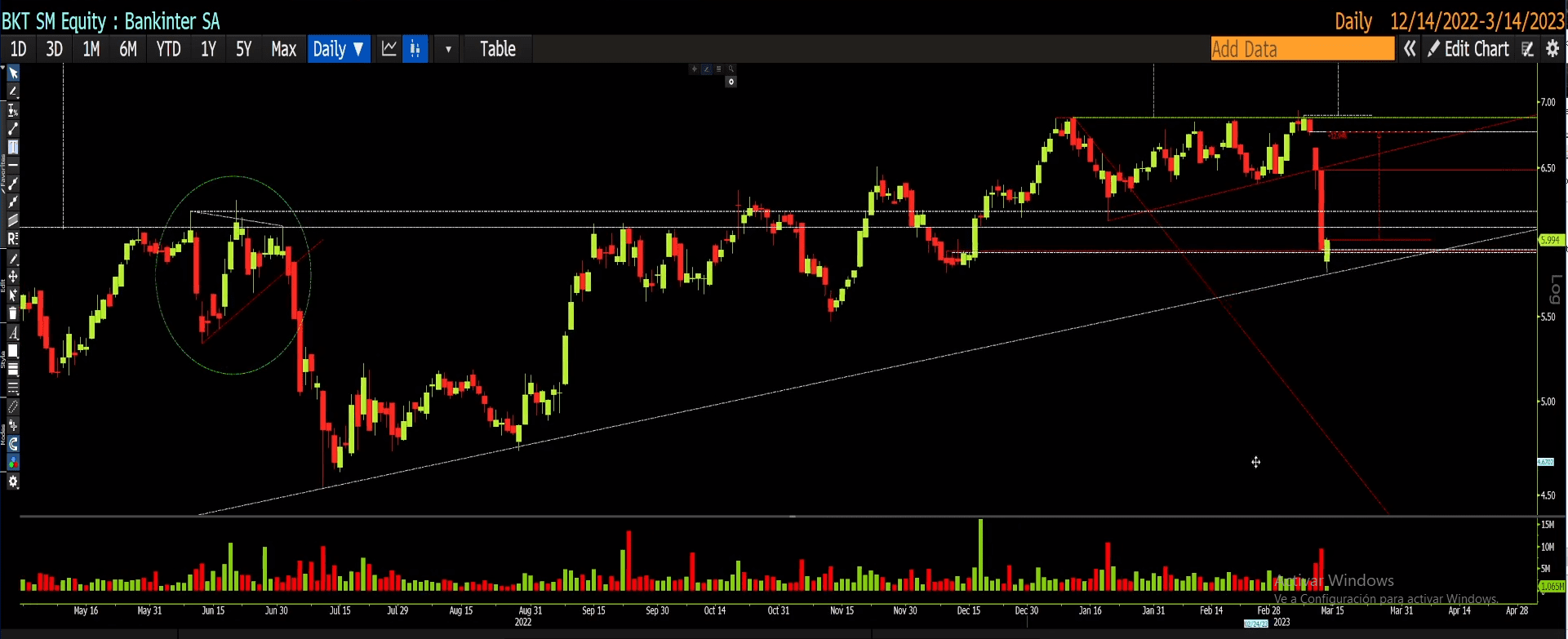

Bankinter cuenta con una valoración de 7,59 euros que está un 27,6% por encima de su cotización actual. El duro castigo de un 12,7% sufrido en los últimos dos días ha situado ya en negativo el saldo en lo que va de año, con un descenso de un 3,9%.

El Sabadell cuenta con una valoración de 1,38 euros que supone un potencial de un 27,4% a sumar al buen comportamiento que ha tenido en el inicio de año. De hecho, la entidad es a día de hoy el mejor valor del Ibex 35 en lo que va de 2023, con una subida de un 25% a pesar del castigo de un 16% entre el viernes y el lunes.

Banco | Precio objetivo (€) | Potencial (%) | | Variación 2023 (%)

Banco Santander | 4,50 | +35,8 | | +19,5

BBVA | 7,61 | +18,7 | | +14,8

Caixabank | 4,60 | +22,5 | | +3,0

Banco Sabadell | 1,38 | +27,4 | | +25,0

Bankinter | 7,59 | +27,6 | | -3,9

Unicaja Banco | 1,44 | +35,2 | | +4,4

Fuente.- Estrategias de Inversión

![]()