El Ibex 35 vuelve a recortar para colocarse en niveles de soporte con las caídas de Indra y Banco Sabadell

l

El selectivo español vuelve a perder posiciones en esta segunda sesión bursátil de la semana y baja un nuevo escalón tras perder los 10.900 puntos, nivel que mantenía desde el pasado 21 de marzo y que, cuanto menos, pone nerviosos a los inversores cerca e incluso en los mismísimos niveles de soporte técnico del indicador. Indra es el principal damnificado tras el informe de Goldman Sachs que indica que el rally de los valores de Defensa ha terminado.

La renta variable española cierra en negativo en este martes, un día más mientras se aleja paulatinamente de la cota de los 10.900 puntos y entra en un nivel de inflexión a cuenta de colocarse en niveles de soporte del selectivo español. Y además al borde de los 10.800 puntos.

Para el analista técnico de Estrategias de Inversión Álvaro Nieto, el primer soporte se colocaría en una horquilla entre los 10.821,40 y los 10.752 puntos, cotas que ya ha perforado.

Se trata además de una nueva cota perdida, sobre la que se mantenía desde el pasado día 21 y que finalmente se ha quebrado en esta jornada bursátil. Todo ello sin grandes noticias y con toma de beneficios decidida por parte de algunos valores.

Todo ello en un contexto de caídas generalizadas en Europa y también en Wall Street, que a la postre han refrendado los recortes que se han producido en el selectivo español a lo largo y ancho de la sesión.

Sin duda, entre todos ellos, destacan los recortes de

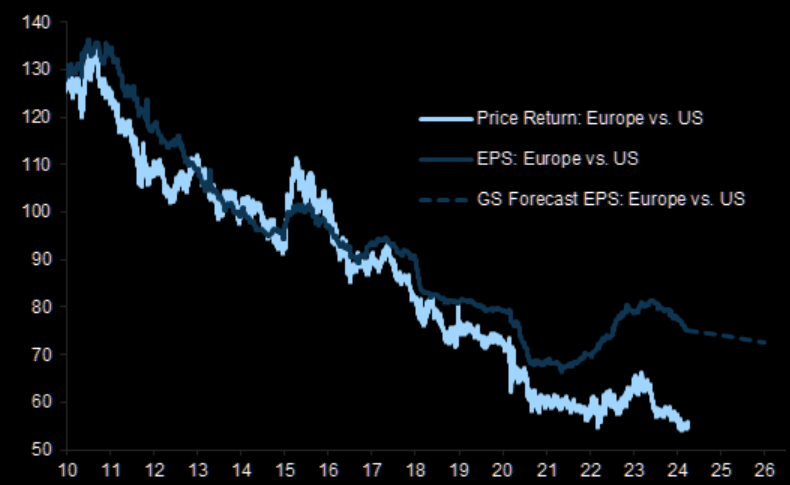

Indra, que viene de máximos y castigado tras el

demoledor informe de Goldman Sachs sobre los valores de defensa europeos, a los que considera que, tras el rally vivido, con la mejor evolución bursátil del sector en el Viejo Continente durante los últimos años, parece que ese periodo llega a su fin, en su opinión, mientras retira su consejo de comprar sobre grandes del sector como

Leonardo,

Rheinmetall y

Dassault Syst.

Además destaca la firma que la

Ferrovial tiene

una exposición superior al 80% a Norteamérica, “donde prevemos crecimiento económico, inflación todavía elevada en 2024 y rebajas de tipos de interés”.

Ya en el caso de

Grifols A, el valor ha ido de más a menos, al final con ligeras pérdidas, aunque acumula ganancias a doble dígito en las últimas cinco sesiones .

Un valor que recupera un 38% desde mínimos, como hemos visualizado en Estrategias de Inversión, mientras se destaca que

su análisis técnico muestra que todavía tendría margen para seguir recuperando terreno.

Con respecto a más recomendaciones, destacan que Alantra se fija en el sector energético español y para

Acciona Energías Renovables mantiene su recomendación de compra con un precio objetivo elevado de 28,86 a 28,90 euros por acción.

Sobre

Iberdrola, mantiene su recomendación de compra fuerte y eleva ligeramente el precio objetivo de 13,88 a 13,90 euros por título, mientras que, en el caso de

Endesa, mantiene su recomendación de compra y eleva ligeramente el precio objetivo de 23,47 a 23,50 euros. Ya con

Naturgy (Gas Natural) mantiene su recomendación de venta con un precio objetivo reducido de 25,03 a 25 EUR y para

Solaria mantiene su recomendación de compra con un precio objetivo elevado de 17,57 a 17,60 euros.

También es noticia

Enagas, una vez que Moody's haya revisado al alza su perspectiva a estable desde negativa mientras mantiene su calificación de emisor a largo plazo en Baa".

La acción de calificación sigue al nuevo plan del operador español de la red de gas para fortalecer su balance antes de 2027 mediante el recorte de los dividendos futuros y la reducción de los gastos de capital, lo que debería impulsar la generación de flujo de caja libre y estabilizar la deuda neta.

Ya en el resto de plazas europeas, lo que vemos son caídas generalizadas que han ido tomando forma de manera unívoca en la última hora de sesión y que se reflejan especialmente en el indicador paneuropeo en valores como

Airbus ,

Munich Re o en la firma de lujo

Hermes Intl, frente a la recuperación de los valores más castigados de ayer, como

Infineon Technol o

Pernod Ricard.

De esta forma el

EURO STOXX 50 pierde al cierre un 0,76% hasta los 4.989 puntos, el

Dax recorta un 1,31% hasta los 18.073 puntos, el

CAC 40 baja al terminar el martes un 0,86% y se coloca en los 8.049 puntos y el

FT 100 de Londres baja un 0,11% hasta los 7.934 puntos.

Con caídas superiores al 4% para valores clave como

NVIDIA, pero también con recortes importantes para

Meta (Facebook) y

Netflix, superiores al 2% en ambos casos. todo ello a pesar de la recuperación de otro de los '7 magníficos' antes de su evento Google Cloud Next, con alzas para los títulos de

Alphabet-A cercanos al 1%.

Así el

DOW JONES Ind Average baja un 0,72% hasta los 38.610 puntos, el

S&P 500 recorta sus posiciones en un 0,64% hasta los 5.169 puntos y el

Nasdaq OMX reduce un 0,47% en su andadura hasta los 16.182 puntos. Sin caídas cada vez más importantes, han arrastrado más a la postre, al resto de indicadores europeos.

Fuente.- Estrategias de Inversión