Recortes de tipos de la Fed: aplazados, pero no descartados

La Fed necesita más señales de relajación de la inflación para iniciar su ciclo de recorte de tipos y creemos que los responsables reafirmarán la necesidad de mantener una política restrictiva en esta próxima reunión del 30 de abril y el 1 de mayo. Los últimos datos muestran una ralentización del crecimiento pero una inflación superior a la prevista, y han retrasado el ciclo de recorte de tipos, pero no lo han descartado.

La ralentización del crecimiento junto con una inflación superior a la prevista, ofrece un panorama complejo para la Reserva Federal de EE.UU. (Fed).

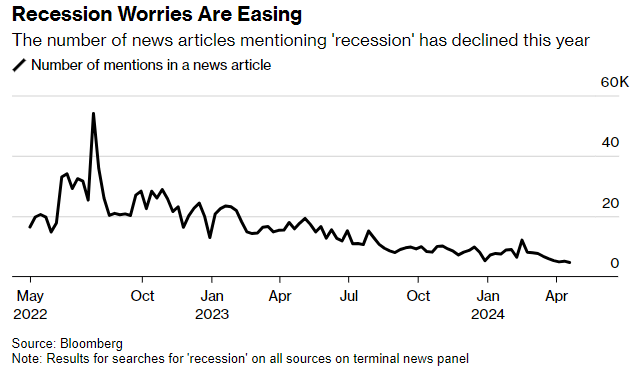

La economía estadounidense se ha mostrado sorprendentemente resistente. La dinámica en la primera parte del año parecía robusta, ilustrada por un salto inesperado en las ventas al por menor (+0,7% en marzo frente al +0,4% esperado). Los institutos de análisis económico aumentaron sus revisiones de las previsiones de crecimiento para 2024; el Fondo Monetario Internacional sugirió incluso que la economía estadounidense se estaba recalentando. Sin embargo, el panorama de recuperación se vio socavado por un PIB del primer trimestre más débil de lo previsto (+1,6% en términos anuales, frente a unas expectativas del +2,5%). El gasto de los consumidores se ha ralentizado y el gasto público ha caído. Los datos recientes no ofrecen un diagnóstico claro de la salud de la economía. Por el contrario, aumentan la confusión.

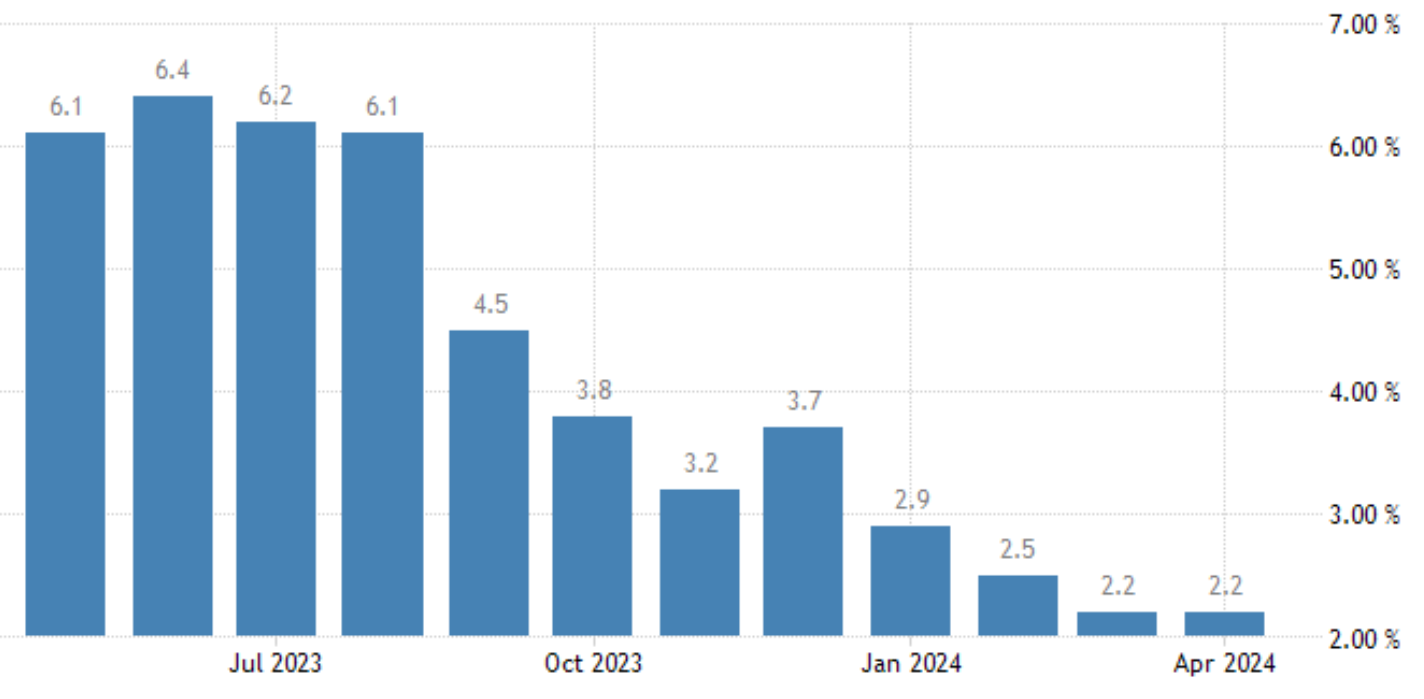

La inflación sigue siendo sólida. El índice de precios al consumo (IPC) de marzo sorprendió al alza, con un +0,4% en términos mensuales (+0,3% previsto) y un +3,5% en términos anules (frente al +3,4% previsto). La tendencia es similar para la inflación subyacente (IPC), que aumentó un +3,8% en términos anules (frente al +3,7% esperado), y para el indicador preferido de la Reserva Federal, la inflación subyacente PCE, en el primer trimestre de 2024, que se situó en el +3,7% frente al +3,4% esperado.

En este contexto, esperamos que el presidente de la Fed, Jerome Powell, reitere la necesidad de mantener una política restrictiva en la reunión del Comité Federal de Mercado Abierto (FOMC) de mañana 30 de abril y el 1 de mayo. El banco central estadounidense necesita más confianza en la senda de la inflación antes de poder recortar los tipos.

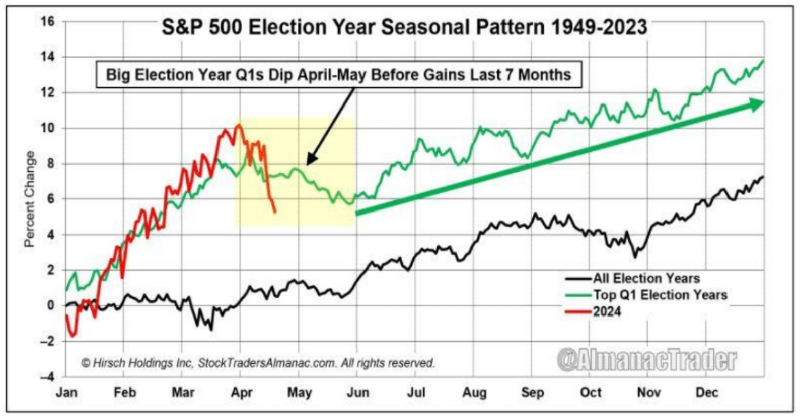

En nuestra opinión, el mercado reaccionó con demasiada fuerza a la publicación de los últimos datos de inflación. No nos parece justificada la brusca reevaluación de los recortes de tipos. Dada la estabilidad de las expectativas de inflación a medio plazo, la Fed no se ve presionada por los mercados para subir los tipos. En nuestra opinión, el ciclo de bajada de tipos sólo se ha aplazado, pero no está en peligro. La ralentización de la economía debería contribuir a la normalización progresiva de la inflación, lo que permitiría a la Fed empezar a bajar los tipos en el segundo semestre del año. La reunión de junio, en la que se espera que la Fed anuncie sus perspectivas de crecimiento, inflación y puntos, debería ser una cita importante para los mercados.

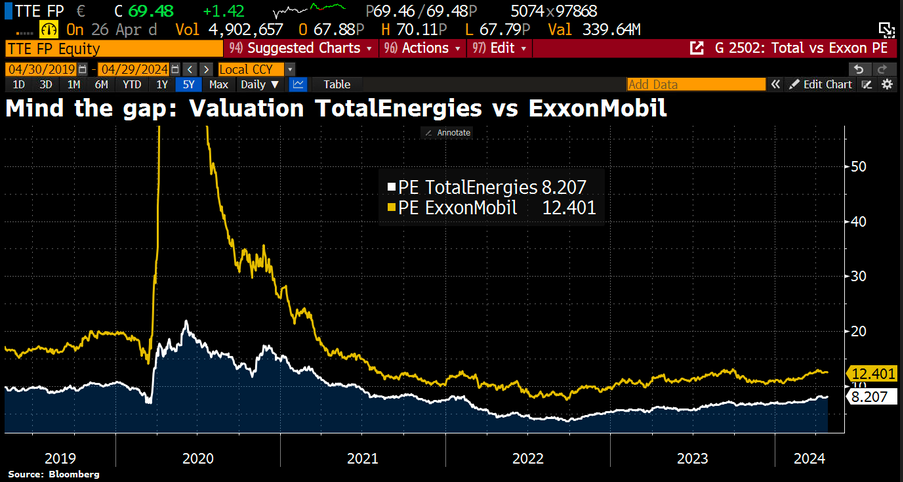

La reacción exagerada de los mercados brinda la oportunidad de añadir exposición a la duración de la curva de rendimientos estadounidense y de construir una estrategia de pronunciamiento de la curva. En las actuales condiciones de mercado, consideramos atractivo el vencimiento

Fuente.- Estrategias de Inversión