Unicaja trata de reestablecer la paz con la plantilla y aleja los rumores de fusión

El nuevo CEO se compromete a solventar los problemas que arrastran los trabajadores desde hace 2 años

Los sindicatos de Unicaja han tenido doblete esta semana. El martes se reunieron por primera vez con el recién nombrado consejero delegado Isidro Rubiales

, quien les aseguró que el banco empezaba una nueva etapa y trataría de restablecer la paz con la plantilla. Para ello

les emplazó a este viernes, día en el que han marcado un calendario de negociaciones para las próximas semanas donde esperan poner solución a los problemas que llevan arrastrando desde la fusión con Liberbank, hace dos años.

Según fuentes sindicales, Rubiales les transmitió que Unicaja es un banco “independiente y de futuro” que tiene valor para los accionistas, los trabajadores y la sociedad. Y en este contexto buscará acabar con el ruido mediático de los últimos meses, que han puesto de nuevo a la entidad malagueña en la diana de las fusiones.

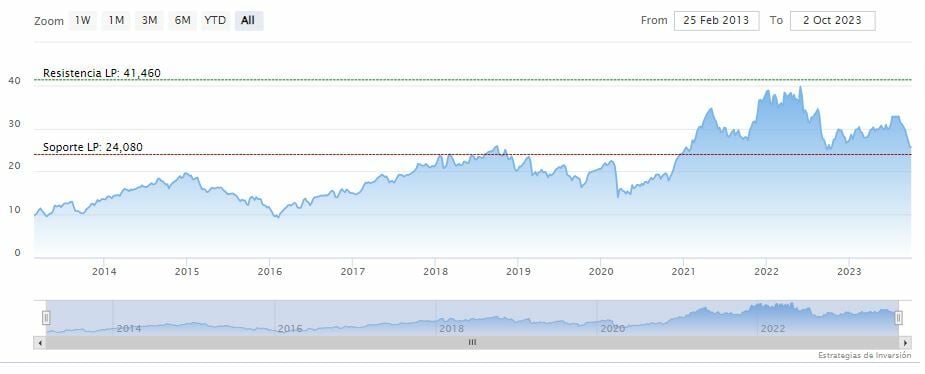

Unicaja ha sido el único banco español que ha obtenido un beneficio más bajo que el del año pasado a pesar de las subidas de tipos (hasta junio ganó 148 millones, un 13% menos que en 2022) y en bolsa, es, tras Bankinter, el banco que menos se ha revalorizado este año (apenas un 3% frente al 43% de por ejemplo BBVA).

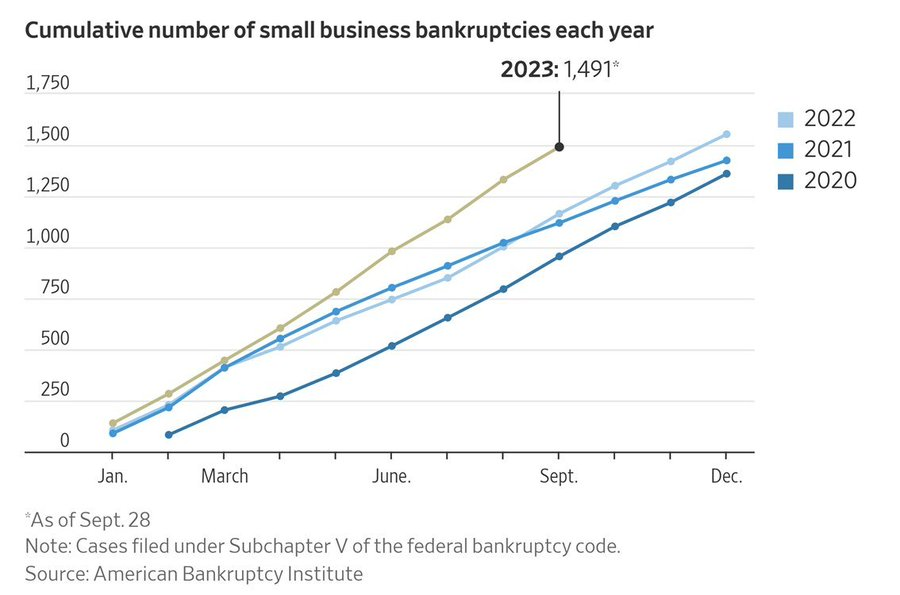

La entidad, que además ha sufrido una fuerte crisis de gobernanza que ha terminado incluso con la salida del consejero delegado, apenas ha reducido los costes de personal en un 5% en el último año pese al ERE y el cierre acelerado de sucursales. Y ha perdido terreno en hipotecas. Un mix que le ha puesto a la entidad en el centro de las miradas y que, según fuentes financieras, habría hecho que algunos bancos hayan mirado los números de Unicaja para ver si les encajaría una operación corporativa.

Esta misma semana, de hecho, ha trascendido que Sabadell podría estar detrás del banco malagueño, aunque la entidad catalana lo desmiente. Unicaja también lo hace. "El mensaje de Rubiales del martes fue claro, entiende que hay muchos problemas que afrontar para que haya un clima laboral más saludable y apuesta por la negociación con la representación laboral de los trabajadores para solventar esta situación. Hay que centrarse en la negociación y alejarse del ruido de las fusiones", indican fuentes sindicales.

Recuperar la paz laboral

En la reunión de este viernes (un día en el que además se ha conocido que el presidente de Unicaja, Manuel Azuaga, deja sus gfunciones ejecutivas y cede todo su poder al nuevo CEO) los sindicatos han puesto encima de la mesa la relación de temas que deben ser abordados “de inmediato” para recuperar la paz laboral. Entre ellos, la homologación y subida salarial.

“No es sostenible tener 6 políticas retributivas diferentes en la entidad”, denuncian desde CCOO. “La homologación fue un compromiso firmado en el acuerdo del ERE que debe ser cumplido”. La representación laboral también pide una mejora de la retribución para toda la plantilla, dado el contexto de inflación y menor poder adquisitivo. “Es una premisa imprescindible para la mejora del clima laboral”.

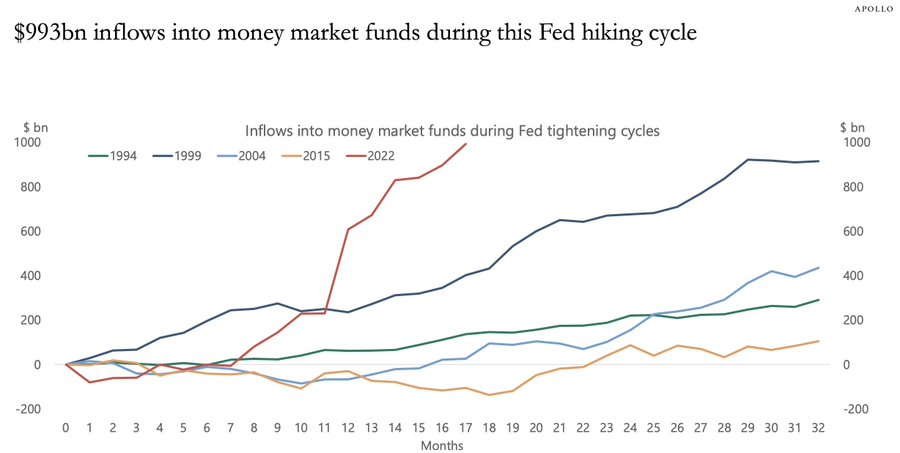

Asimismo, insisten en que Unicaja debería renegociar los préstamos de los trabajadores, que se han encarecido con las 10 subidas de tipos. “La entidad debería rebajar el tope de todos los préstamos del personal empleado, ya que ello no supone un coste para la entidad”, añaden desde Comisiones Obreras.

“Solicitamos respuesta a la propuesta de tipos al 0% y fórmulas de refinanciación para rebajar la cuota de los préstamos”, añaden desde UGT. En la reunión también han acordado dialogar sobre la clasificación de oficinas que se hizo a finales de 2022 y que ha causado un “perjuicio económico” a cerca de 1.000 personas.

CESICA, que también se suma a esta propuesta y pide revertir los perjuicios económicos ocasionados por la última clasificación de oficinas, cree que sería “un gesto positivo hacia la plantilla en esta nueva etapa”. Mientras que UGT solicita también un apoyo en las oficinas mediante “nuevas contrataciones, suplencia de ausencias, mejora de la estructura de las plantillas, y mejora del trato recibido”. Unicaja les ha vuelto a citar el próximo 10 de octubre.

Fuente.- ON Economía