RESULTADOS 1T 2023

Telefónica pierde los 4 euros en bolsa. ¿Qué dato ha decepcionado más y podría comprometer el dividendo?

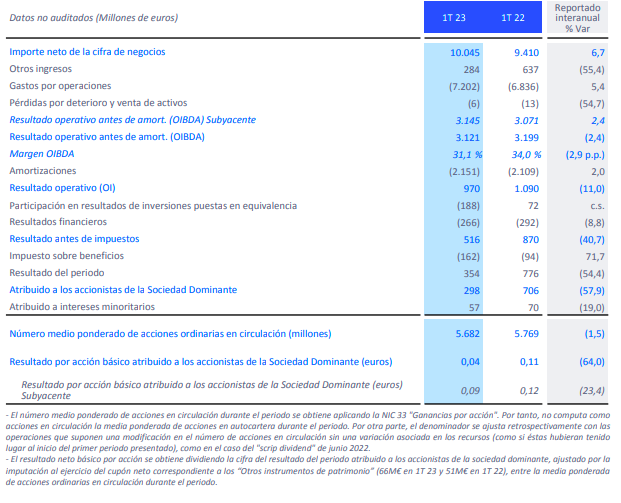

En los resultados, los ingresos superan ligeramente previsiones, el OIBDA recurrente también, mientras que el Margen OIBDA se queda en el 31,3% frente al 31,6% esperado. Los beneficios, en la parte baja de la cuenta de resultados, escasos también, peor de lo esperado. Pero, ¿qué otro dato ha sido más decepcionante aún y podría comprometer le dividendo de Telefónica?

Telefónica ha presentado este jueves antes de la apertura del mercado los resultados correspondientes al primer trimestre de 2023, un período en el que ha obtenido un beneficio de 298 millones de euros, lo que supone un 57,9% menos y cuando el consenso de mercado estaba entre los 300 y los 305 millones de euros.

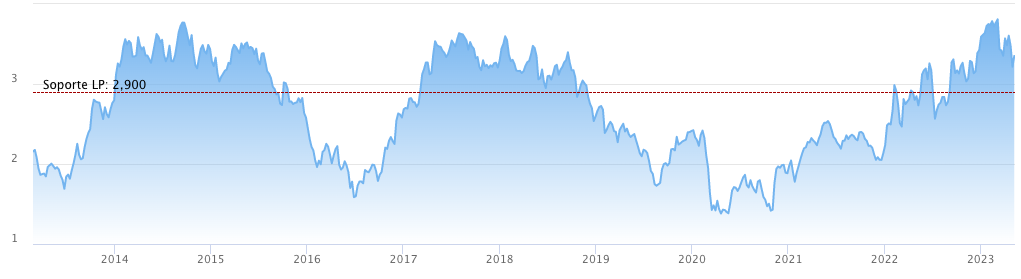

Los inversores no se han tomado nada bien las cifras de Telefónica, y en la media sesión el valor lideras las caídas del Ibex 35, con restas del 3,40% que le han llevado a perder los 4 euros -un nivel que no perdía desde el 25 de abril pasado- y cotizar en 3,89 euros.

El dato más decepcionante en sus cuentas y que compromete el dividendo de Telefónica

Las principales magnitudes reflejadas en los resultados de la compañía se sitúan en torno a las previsiones del mercado, según opinan Renta 4 y GVC Gaesco. Pero el mercado parece que no lo ve así a tenor de las restas en la bolsa hoy...

Según la analista de Ei, María Mira, "los ingresos superan ligeramente previsiones, el OIBDA recurrente también, mientras que el Margen OIBDA se queda en el 31,3% frente al 31,6% esperado; los beneficios, en la parte baja de la cuenta de resultados, escasos también, peor de lo esperado".

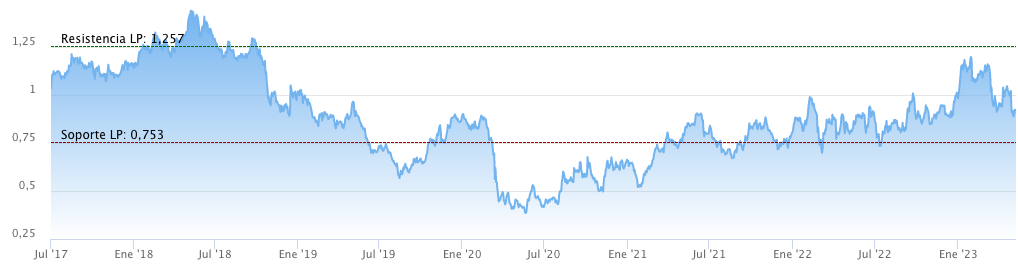

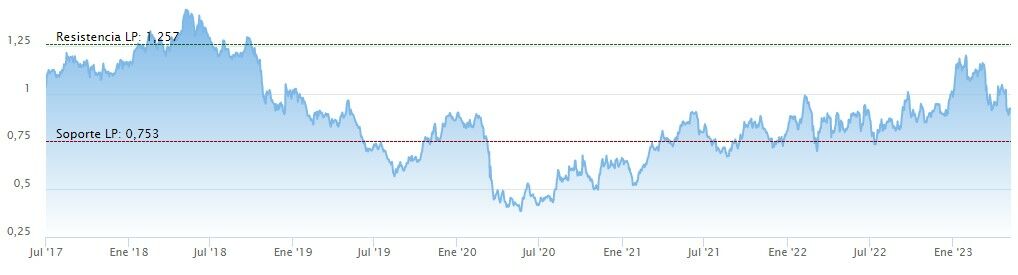

"El dato más decepcionante, el cash Flow libre, con caída del 11,6%, a 454 millones desde los 790 que esperaba de media el mercado. Por otro lado, "los mayores costes y la desaceleración de la economía pasan factura en este sentido y precisamente la línea que sostiene la retribución al accionista, algo preocupante". Es decir, "si el cash flow libre sigue deteriorándose podría comprometer la elevada retribución al accionista de Telefónica vía dividendos", cuenta la analista fundamental de EI.

"En síntesis, ingresos y OIBDA bien, márgenes que se siguen erosionando y cash Flow libre decepcionante", señala Mira.

Y el más esperanzador....

Por otro lado, entre enero y marzo, la operadora ha obtenido unos ingresos de 10.045 millones de euros, una cifra superior en un 6,7% a la lograda en el mismo periodo del año anterior. El buen comportamiento de los ingresos se ha visto reflejado particularmente en Telefónica Tech, unidad en la que han crecido un 43,5% en el primer trimestre, hasta los 429 millones de euros.

Los mercados clave de Telefónica han cerrado el trimestre en términos muy positivos: España ha elevado sus ingresos un 0,3%, hasta los 3.088 millones de euros; los de Alemania han crecido un 8%, hasta los 2.101 millones de euros; y los de Brasil, un 17,5%, hasta los 2.282 millones de euros. Por su parte, Reino Unido ha continuado mejorando sus niveles de crecimiento orgánico, hasta los 2.947 millones de euros, e Hispam ha seguido evolucionando en su objetivo de lograr una exposición a la región modulada y sostenible.

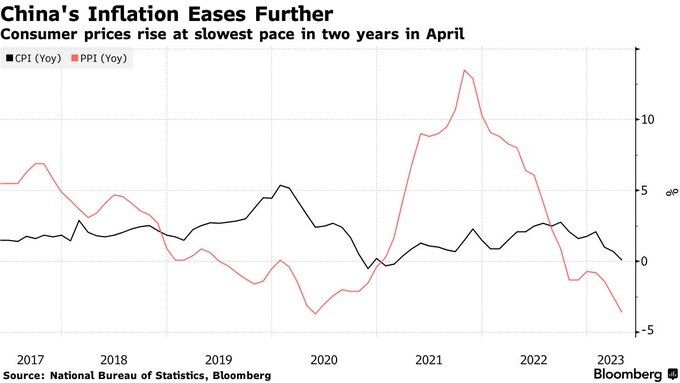

El OIBDA de la operadora se ha situado en 3.121 millones de euros a cierre de marzo, logrando un nivel estable y constante gracias al crecimiento de los ingresos y al foco en la eficiencia, y todo ello a pesar del entorno inflacionista. En cuanto al beneficio neto, se ha situado en los 298 millones de euros.

Los tipos de cambio han sido favorables un trimestre más, con una contribución positiva a los ingresos del grupo de 136 millones de euros y de 47 millones de euros en el caso del

OIBDA. La solidez del OIBDA y la eficiente gestión de las inversiones han permitido que la caja operativa (OIBDA – CapEx) haya registrado un crecimiento orgánico del 2,1%, hasta los 2.320 millones de euros, excluyendo espectro.

https://youtu.be/FExXSq39sWs A cierre del primer trimestre, la deuda neta se ha situado en 26.443 millones de euros, un 3,5% inferior a la existente un año antes, como consecuencia de la fortaleza financiera de la compañía y de la caja generada por los negocios. A 31 de marzo, la generación libre de caja ha alcanzado los 454 millones de euros.

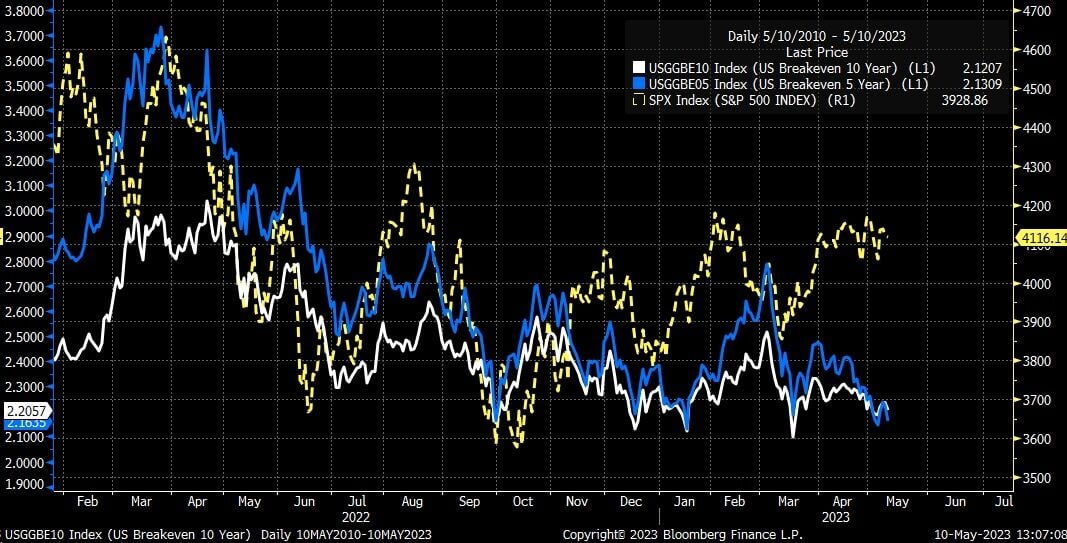

Telefónica afronta el actual escenario de presiones inflacionistas y subidas de los tipos de interés con una sólida posición financiera y de liquidez. Más del 80% de la deuda se encuentra anclada a tipos fijos, la compañía tiene cubiertos los vencimientos en los próximos tres años, la vida media de la deuda es de 13,2 años y la posición de liquidez se sitúa cerca de los 21.400 millones de euros.

La base de clientes de Telefónica ha crecido el 4% entre enero y marzo, y se ha situado en 383,6 millones, con fuertes crecimientos en accesos de fibra (+16%) y de contrato móvil (+7%).

La compañía sigue siendo líder en despliegue de fibra, con un total de 168,9 millones de unidades inmobiliarias pasadas a cierre de marzo, un 4% más que un año atrás, de las cuales un total de 66,6 millones (+15%) discurre a través de las redes de fibra propias de Telefónica.

Con respecto a la tecnología 5G, ya disponible en los cuatro mercados principales, la compañía ha lanzado durante el trimestre la versión ‘stand-alone’ en Brasil, y prevé lanzarla en Reino Unido, Alemania y España a lo largo de 2023. A cierre de marzo, el 5G ya cubría más de 2.100 localidades en Reino Unido, más del 82% de la población en Alemania, el 85% de la población en España y 58 ciudades en Brasil.

Cumpliendo los objetivos

Los resultados del primer trimestre sitúan a la compañía en la senda del cumplimiento de los objetivos financieros correspondientes al conjunto del ejercicio y le permiten confirmar la distribución del dividendo de 2023, de 0,30 euros por acción pagadero en dos tramos, en diciembre de 2023 y junio de 2024.

“Hemos empezado el año con fuerza, a pesar del enorme reto que conlleva el entorno económico global. Seguimos ejecutando nuestro plan estratégico y sumamos un trimestre más de crecimiento acelerado de los ingresos en todas las regiones en las que Telefónica está presente. Por todo ello, vamos bien encaminados hacia el cumplimiento de nuestros objetivos financieros para el conjunto del ejercicio, y podemos confirmar igualmente el dividendo previsto para 2023. Telefónica sigue cumpliendo su compromiso de reducción de deuda y continúa fortaleciendo su balance gracias a su capacidad de anticipación”, señala José María Álvarez-Pallete, presidente de Telefónica.

Fuente.- Estrategias de Inversión