#35176

Re: Bbva vs Santander

BBVA golea a Banco Santander en Bolsa: ¿Ha llegado la hora de hacer una rotación táctica?

Los analistas de Jefferies resumen en un informe los comentarios con inversores tras su cobertura de los bancos españoles. Los expertos mantienen sus recomendaciones y los precios objetivos, pero muestran las inquietudes de los expertos respecto a diversos temas, especialmente en lo que refiere a la situación de los dos grandes: Banco Santander y BBVA.

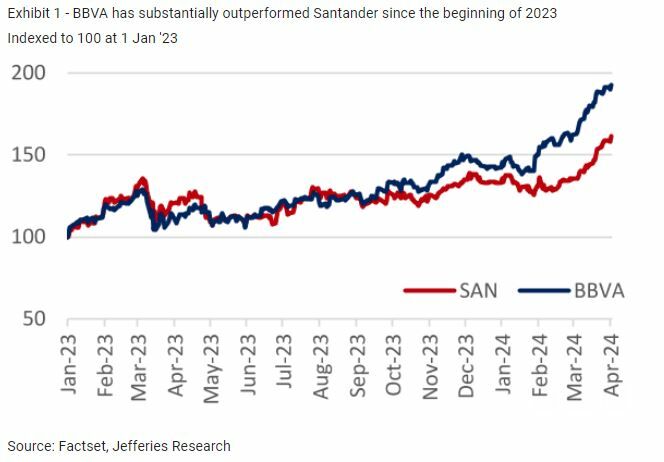

“BBVA fue el nombre más discutido, especialmente frente a Banco Santander”, destacan los analistas de Jefferies en su informe, en el que explican que “la mayor parte del debate/consultas sobre BBVA giraron en torno a México. En particular, los inversores se preguntan si el fuerte impulso se verá pronto interrumpido por la caída de las tasas (los bancos mexicanos tienen tasas estructuralmente largas), lo que podría tener un impacto no sólo en los NIM (ingresos netos por intereses) sino también en la fortaleza del peso últimamente. También hubo muchas preguntas sobre las implicaciones para las próximas elecciones tanto en Estados Unidos como en México”.

“Algunos inversores ven una rotación táctica hacia Santander desde BBVA como una obviedad en estos niveles, dada la valoración relativa de Santander (que cotiza a 0,88x 2024e P/TBV frente a BBVA a 1,22x) y los posibles vientos de cola cíclicos (tipos y préstamos dudosos) de Brasil”.

Sin embargo, de momento Jefferies otorga una recomendación de ‘comprar’ para Banco Santander, con un precio objetivo de 5,10 euros que supone un potencial alcista de un 11,28% usando de referencia el cierre de ayer jueves. Para BBVA la recomendación es también de ‘comprar’ con un precio objetivo de 12,60 euros que en este caso está un 14% por encima de los niveles actuales.

BBVA ha subido un 35% en lo que va de año después de ser el año pasado el banco que mejor se comportó en el IBEX 35, mientras que Banco Santander sube de momento un 22,4%.

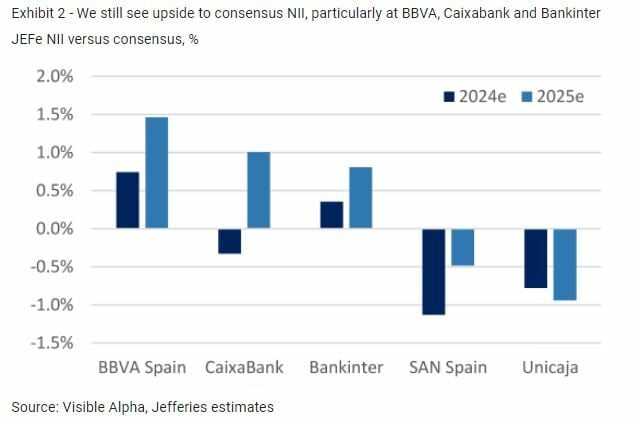

Negocio en España

Otro de los puntos clave que destacan los analistas de Jefferies sn su informe es “la resistencia de los NIM nacionales y el beneficio de las previsiones empresariales y las estimaciones de consenso. Esta opinión está resonando en una parte cada vez mayor de la comunidad inversora”. “Creemos que los equipos directivos de la mayoría de los bancos también han expresado su opinión sobre la resiliencia del NIM en reuniones recientes con inversores. Fuera del NIM, existe una opinión consensuada de que la calidad crediticia se mantendrá y hay dudas sobre las posibilidades de una conversión del impuesto bancario español a una versión italiana (más favorable a los inversores)”.

Por otro lado, “ninguno de los inversores que conocimos cree que Santander venderá el negocio estadounidense, pero tampoco ninguno parecía particularmente entusiasmado con los planes inorgánicos que el grupo tiene para esa geografía”. Si Banamex puede volver a la mesa (a la venta, en lugar de una oferta pública inicial), y quiénes podrían ser los compradores potenciales de Scotia Colombia, también fueron temas recurrentes en las reuniones, explican los expertos.

Por último, Jefferies cree que muchos inversores europeos “todavía subestiman las implicaciones que las fuerzas disruptivas tendrán en la banca latinoamericana, donde BBVA y Santander son los mayores inversores”. “A riesgo de repetirnos, el juego ya no se trata sólo de seleccionar países, sino más bien de elegir los bancos que estén mejor preparados para captar un crecimiento rentable en el nuevo entorno competitivo”.

Junto a Banco Santander y BBVA, Jefferies da también una recomendación de ‘comprar’ a Caixabank, con un precio objetivo de 5,80 euros, que supone un potencial alcista del 26,30%. Para Bankinter y Unicaja las recomendaciones son de ‘mantener’, con precios objetivos de 6,80 y 1,10 euros por acción, respectivamente. En ambos casos, las valoraciones están por debajo de las cotizaciones actuales.

JB Capital Markets revisa a la banca doméstica

Por otro lado, hoy los analistas de JB Capital Markets revisan sus recomendaciones sobre la banca doméstica. En Banco Sabadell, mantienen su recomendación de ‘comprar’ y elevan el precio objetivo hasta los 2,20 euros por acción, desde los 2,10 euros anteriores, con un potencial alcista del 45,2% frente al cierre de ayer.

JB Capital Markets mantiene su recomendación de compra para Bankinter, con un precio objetivo elevado de 10,70 a 11 euros por acción. Supone un potencial alcista del 59%. Para Caixabank, también se mantiene el consejo de comprar y el precio objetivo se eleva a 6,50 euros, desde los 6,40 euros anteriores. En este caso el potencial alcista es del 41,5%.

El banco con más potencial para JB Capital Markets es Unicaja. Los analistas mantienen la recomendación de comprar y elevan el precio objetivo a 2,10 euros por acción, desde los 2 euros anteriores. Está nada menos que un 82% por encima de los niveles actuales.

Fuente.- Estrategias de Inversión

Fuente.- Estrategias de Inversión