#31

#32

El banco central y la autoridad financiera suizas darán liquidez a Credit Suisse "si es necesario"

El Banco Nacional Suizo (BNS) y la Autoridad Supervisora Suiza de los Mercados Financieros (conocida por las siglas FINMA), banco central y regulador financiero del país helvético, respectivamente, proveerán de liquidez a Credit Suisse "en caso de ser necesario", según han informado en un comunicado conjunto.

"En caso de ser necesario, el BNS dará liquidez a Credit Suisse", han asegurado ambos organismos. "Los estrictos requisitos de capital y liquidez exigibles a las entidades financieras suizas aseguran su estabilidad. Credit Suisse cumple los requerimientos de capital y liquidez impuestos en los bancos de importancia sistémica", han añadido, no obstante.

En la nota emitida, se afirma que la inestabilidad financiera fruto del colapso del Silicon Valley Bank (SVB), el Signature Bank o Silvergate no supone "un riesgo de contagio directo para las entidades suizas". Ambos organismos alegan que los requisitos mínimos de liquidez y capitales suizos igualan o exceden los estándares de Basilea, por las entidades pueden "absorber los efectos negativos de 'shocks' y crisis importantes".

La FINMA certifica que está en "contacto estrecho" con Credit Suisse y reitera que esta cumple con la regulación aplicable a la gran banca

#33

Credit Suisse pedirá prestado al banco central suizo hasta 50.000 millones para ganar liquidez

Credit Suisse ha anunciado este jueves que pedirá prestado al Banco Nacional Suizo (BNS) hasta 50.000 millones de francos (unos 50.750 millones de euros) para fortalecer su liquidez de manera preventiva, según ha informado la entidad suiza, que ha destacado que esta liquidez adicional "respaldaría los negocios y a sus clientes principales".

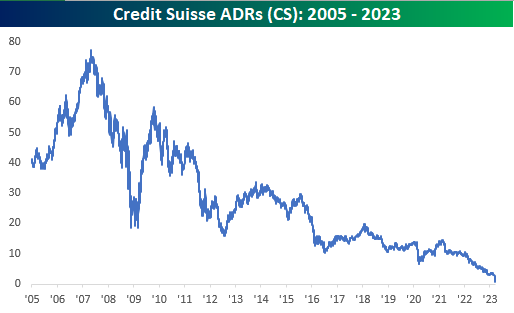

El banco, que ayer sufrió un desplome de sus acciones superior al 20%, también ha anunciado el lanzamiento de una oferta de Credit Suisse International para recomprar ciertos títulos de deuda senior por hasta aproximadamente 3.000 millones de francos (3.045 millones de euros).

El anuncio de estas medidas llega después de que el Banco Nacional Suizo y la Autoridad Supervisora Suiza de los Mercados Financieros (conocida por las siglas FINMA), banco central y regulador financiero del país helvético, respectivamente, afirmaran ayer que proveerán de liquidez a Credit Suisse "en caso de ser necesario".

"En caso de ser necesario, el BNS dará liquidez a Credit Suisse", aseguraron este miércoles ambos organismos. "Los estrictos requisitos de capital y liquidez exigibles a las entidades financieras suizas aseguran su estabilidad. Credit Suisse cumple los requerimientos de capital y liquidez impuestos en los bancos de importancia sistémica", añadieron.

Ambos organismos defendieron que la inestabilidad financiera fruto del colapso del Silicon Valley Bank (SVB), el Signature Bank o Silvergate no supone "un riesgo de contagio directo para las entidades suizas".

La FINMA certificó además que está en "contacto estrecho" con Credit Suisse y reiteró que esta cumple con la regulación aplicable a la gran banca

#34

Re: Seguimiento de Credit Suisse (CSGN) y Union Bank of Switzerland (UBS)

#35

Suiza se está planeando nacionalizar total o parcialmente a Credit Suisse

Las autoridades suizas están considerando una nacionalización total o parcial de Credit Suisse en caso de que no se cierre un acuerdo con UBS.

Suiza está considerando hacerse cargo del banco en su totalidad o mantener una participación significativa en el capital si una adquisición por UBS fracasa debido a la complejidad de la operación y el corto plazo de tiempo fijado para alcanzar un acuerdo, según ha informado Bloomberg.

UBS estaría ultimando la compra de Credit Suisse con una oferta de hasta 1.000 millones de dólares (930 millones de euros) mientras las autoridades del país preparan un cambio en la legislación para acelerar la transacción antes del lunes, según informó este domingo Financial Times.

Este acuerdo podría tener lugar incluso este domingo por la noche a un precio de 0,25 francos suizos por acción, muy por debajo del precio de cierre del viernes de Credit Suisse (1,86 francos suizos).

Sin embargo Credit Suisse, que cerró el viernes con un valor de mercado de unos 7.400 millones de francos (8.000 millones de dólares), cree que la oferta es demasiado baja y perjudicaría a los accionistas y empleados que tienen acciones aplazadas, según ha informado Bloomberg.

La situación es incierta y puede cambiar, ya que las autoridades financieras tratan de ultimar una solución para el banco antes de la apertura de los mercados asiáticos, que es a última hora de la tarde en Europa, ha explicado Bloomberg.

La adquisición de UBS presenta múltiples complejidades. La entidad financiera está pidiendo al Gobierno que asuma ciertos costes legales y posibles pérdidas futuras.

El Ministerio de Finanzas suizo ha declinado hacer comentarios

#36

Re: Seguimiento de Credit Suisse (CSGN) y Union Bank of Switzerland (UBS)

El banco suizo UBS habría aceptado comprar a su princial rival nacional, Credit Suisse, por 2.000 millones de dólares (1.872 millones de euros) para evitar así el hundimiento de la entidad financiera, según ha informado el diario 'The Financial Times'.

El acuerdo implicaría pagar poco más de 50 céntimos de franco suizo por acción, es decir, todavía muy por debajo de la cotización del viernes de 1,86 francos suizos.

El acuerdo se podría firmar este mismo domingo por la noche, antes de que abran los mercados asiáticos. Ni UBS ni Credit Suisse ni las autoridades suizas han confirmado esta información por el momento.

El principal banco suizo habría presentado una oferta inicial de 1.000 millones de dólares que habría sido rechazada por considerarla demasiado baja y perjudicial para los accionistas, según había informado Bloomberg.

En esta situación, las autoridades suizas se habían planteado intervenir y nacionalizar la entidad bancaria, la segunda del país, una cuestión tratada en un Consejo de Ministros celebrado de urgencia el sábado.

Ya el domingo se reunió otra vez el Gobierno, que ha convocado a la prensa a una "importante" rueda de prensa para este mismo domingo. Medios suizos han informado de que el Gobierno ha convocado a las partes a una reunión a las 18.00 horas para informar sobre el proceso antes de publicar el resultado.

La adquisición de UBS presenta múltiples complejidades. La entidad financiera está pidiendo al Gobierno que asuma ciertos cambios legales y posibles pérdidas futuras. El Ministerio de Finanzas suizo ha declinado hacer comentarios.

Por ejemplo, la normativa suiza obliga a respetar un plazo de seis semanas para consultar al accionariado sobre una adquisición, por lo que se barajan cambios legislativos para evitar este retraso y facilitar la fusión de los dos principales bancos suizos.

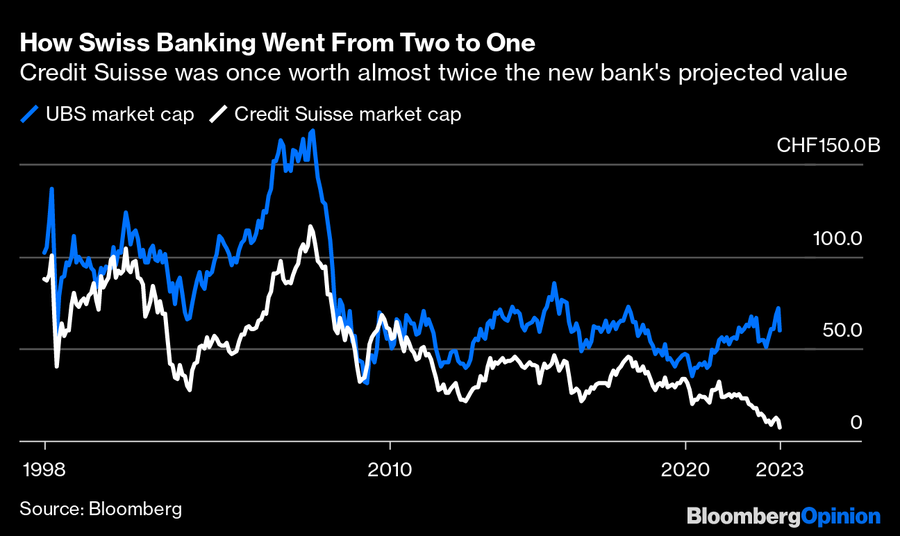

Credit Suisse lleva varios meses en crisis por reiterados escándalos y la situación se ha agravado en la última semana, en la que ha perdido una cuarta parte de su valor bursátil. Por ello el Banco Nacional Suizo acudió al rescate proporcionando hasta 50.000 millones de francos en efectivo

#37

El Gobierno suizo anuncia la compra de Credit Suisse por UBS

El presidente de la Confederación helvética, Alain Berset, ha informado este domingo de la compra del banco suizo Credit Suisse por parte del banco UBS y ha dado cuenta de que el Gobierno garantizó el jueves 100.000 millones de francos suizos para la liquidez del banco.

El Gobierno suizo ha decidido ante la situación de inestabilidad y la falta de confianza en la entidad "apoyar la compra de Credit Suisse por parte de UBS", ha apuntado Berset en rueda de prensa desde el Palacio Federal de Berna.

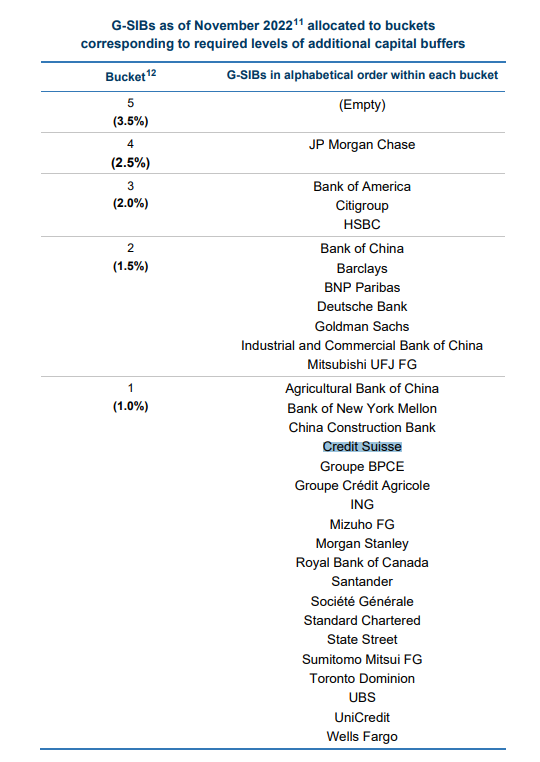

"La situación es conocida, Credit Suisse es uno de los 30 bancos sistémicos a nivel mundial. Es uno de los dos principales bancos del país. Por lo tanto, no solo es decisivo para Suiza, para nuestras empresas, para los clientes privados, para sus propios empleados, sino también para la estabilidad de todo el sistema financiero", ha añadido Berset.

El dirigente suizo se ha referido a las "importantes turbulencias" sufridas en los últimos días por varios mercados financieros. "Esta turbulencia desestabilizó a los bancos más frágiles y este fue el caso de Credit Suisse. A pesar de la buena capitalización, Credit Suisse ha perdido la confianza de los bancos", ha explicado.

En consecuencia, "ante tal pérdida de confianza, asegurar el suministro de liquidez a un banco es una de las medidas a tomar como máxima prioridad". Por ello el Gobierno aprobó el jueves por la noche 50.000 millones en liquidez inmediata para Credit Suisse --lo cual ya se conocía--. Ahora Berset ha anunciado que el total de garantías asciende a 100.000 millones francos suizos.

Ya el viernes el Gobierno llegó a la conclusión de que "ya no se podía restablecer la confianza necesaria y que era imprescindible una solución rápida que garantizara la estabilidad"

#38

Re: Seguimiento de Credit Suisse (CSGN) y Union Bank of Switzerland (UBS)

#39

El CEO de UBS subraya que la compra de Credit Suisse aporta "seguridad y estabilidad"

El consejero delegado de UBS, Ralph Hamers, considera que la solución encontrada para Credit Suisse, junto con las autoridades suizas y que supone la adquisición de la entidad por 3.000 millones de francos suizos (3.037 millones de euros), aporta seguridad y estabilidad y contribuye a defender la reputación de Suiza como centro financiero.

"La adquisición significa que estamos devolviendo la estabilidad y la seguridad a los clientes de Credit Suisse. Pero también que defendemos la reputación del centro financiero suizo", ha indicado Hamers en una entrevista con SRF.

El máximo ejecutivo de UBS ha evitado por el momento ofrecer detalles sobre posibles ajustes de plantilla tras la adquisición de su rival, que cuenta con alrededor de 50.000 empleados, señalando que todavía no hay ningún plan al respecto y subrayando que siempre hay sinergias cuando se fusionan bancos.

Asimismo, Hamers ha hecho hincapié en la diferente cultura riesgo diferente de las dos entidades, por lo que ve oportunidades para contener los riesgos en el futuro.

En este sentido, ha señalado la importancia de transformar el negocio de banca de inversión de Credit Suisse en un "banco de inversión light", como ha hecho UBS. "No corremos tanto riesgo", ha apuntado.

"Estamos construyendo un UBS más grande con menos riesgo. Incluso después de la fusión, tenemos un buen índice de capital y un marco de apoyo del Banco Nacional", ha apostillado

#40

Re: Seguimiento de Credit Suisse (CSGN) y Union Bank of Switzerland (UBS)

#41

El ministro italiano de Economía, "sorprendido" con el orden de prelación aplicado en Credit Suisse

El ministro italiano de Economía, Giancarlo Giorgetti, ha reconocido la sorpresa causa por que las autoridades suizas hayan dado prioridad a los accionistas de Credit Suisse sobre los tenedores de deuda en el rescate de la entidad con la participación de su competidor UBS.

"Nos sorprende el orden de prioridad de las garantías entre accionistas y bonistas, sin embargo, me parece que las autoridades europeas han reafirmado el orden de prioridades", ha señalado Giorgetti en declaraciones recogidas por medios del país transalpino.

Por otro lado, ha expresado su confianza en que las repercusiones de la crisis bancaria suiza sea "insignificante" para la banca italiana.

Este lunes, en un comunicado conjunto, el Banco Central Europeo (BCE), como supervisor del sector bancario, la Junta Única de Resolución (JUR) y la Autoridad Bancaria Europea (EBA por sus siglas en inglés) han recordado que el marco de resolución para la Unión Europea contempla que los primeros en asumir las pérdidas sean los instrumentos de capital ordinario.

De este modo, las tres instituciones han recordado que el marco de resolución que implementa en la Unión Europea las reformas recomendadas por el Consejo de Estabilidad Financiera tras la crisis financiera ha establecido el orden según el cual los accionistas y acreedores de un banco en problemas deben soportar las pérdidas.

"En particular, los instrumentos de capital ordinario son los primeros en absorber pérdidas, y solo después de su pleno uso se requeriría la amortización del capital de nivel 1 adicional", han subrayado.

De tal manera, han asegurado que este enfoque se ha aplicado sistemáticamente en casos anteriores y seguirá guiando las acciones de la supervisión bancaria de la JUR y el BCE en las intervenciones en caso de crisis

#42

Re: Seguimiento de Credit Suisse (CSGN) y Union Bank of Switzerland (UBS)

#43

Re: Seguimiento de Credit Suisse (CSGN) y Union Bank of Switzerland (UBS)

El Banco Nacional Saudí (SNB), principal accionista de Credit Suisse Group hasta la compra de la entidad suiza por UBS acordada la semana pasada, ha aceptado la renuncia "por motivos personales" de Ammar Abdul Wahed Al Khudairy, presidente del consejo de la entidad árabe y cuyos comentarios sobre el banco helvético fueron considerados el detonante de la crisis que desemboco en la venta de la entidad a su rival.

Asimismo, en un comunicado remitido por el SNB a la Bolsa de Riad, el asta ahora consejero delegado del banco, Saeed Mohammed Al Ghamdi, pasará a ser desde hoy nuevo presidente del consejo de la entidad, mientras que Talal Ahmed Al Khereiji ocupará de manera interina el puesto de consejero delegado.

En una entrevista con Bloomberg TV el pasado 15 de marzo, Al Khudairy descartaba que el banco árabe pudiese aumentar su inversión en Credit Suisse, lo que alimentó el nerviosismo en el mercado respecto de la posición de la entidad suiza y aceleró el desplome de las acciones del banco.

Un día después, en declaraciones a la cadena CNBC, el banquero árabe trataba de calmar a los inversores al defender que sus palabras sólo repetían el mismo mensaje que lleva transmitiendo el SNB desde el pasado mes de octubre y que fueron usadas como "excusas" para desencadenar un "pánico" que, a su juicio, era "completamente injustificado".

SNB, controlado en un 37% por el fondo soberano de Arabia Saudí, adquirió una participación del 9,88% en Credit Suisse por 1.400 millones de francos suizos (1.415 millones de euros) el pasado otoño como parte de la ampliación de capital lanzada por la entidad helvética y cuyo valor se ha reducido de manera sustancial tras el desplome de la cotización de las acciones del banco

#44

UBS trae de vuelta a Sergio Ermotti como consejero delegado para pilotar la fusión con Credit Suisse

El consejo de administración de UBS ha designado a Sergio P. Ermotti, quien ya fue máximo ejecutivo del banco entre 2011 y 2020, como consejero delegado de la entidad y presidente del consejo ejecutivo a partir del próximo 5 de abril de 2023, tras la junta general de accionistas del banco, "a luz de los nuevos desafíos y prioridades que enfrenta UBS" tras el anuncio de la adquisición de Credit Suisse.

De este modo, Ermotti recogerá el testigo como consejero delegado de UBS de Ralph Hamers, quien le había sucedido en el cargo en septiembre de 2020 y que ha acordado renunciar "para servir los intereses de la nueva combinación, el sector financiero suizo y el país".

En este sentido, Hamers permanecerá en UBS y trabajará junto a Sergio P. Ermotti como asesor durante un período de transición para garantizar el cierre exitoso de la transacción.

Sergio P. Ermotti fue el consejero delegado de UBS durante 9 años en los que reposicionó exitosamente a la entidad tras los retos que surgieron de la Crisis Financiera Global acometiendo entre otras medidas una reducción del peso del banco de inversión.

"Esta experiencia única, junto con su profundo conocimiento de la industria de servicios financieros en Suiza y en todo el mundo, hacen de Sergio P. Ermotti esté en una posición ideal para buscar la integración de Credit Suisse", destacó el banco suizo.

En la actualidad, Ermotti es presidente de Swiss Re y, para facilitar una transición ordenada en la reaseguradora suiza, se presentará a la reelección en su junta general del 12 de abril de 2023 con la intención de dejar el cargo después de un breve período de traspaso de poderes.

"Si bien la adquisición (de Credit Suisse) respaldará la estrategia existente de UBS, nos impone nuevas prioridades. Con su experiencia única, estoy muy seguro de que Sergio logrará la integración exitosa que es tan esencial tanto para los clientes, empleados e inversores de los bancos como para Suiza", declaró el presidente de UBS, Colm Kelleher.

"Me siento honrado de que me pidan que dirija este banco en un momento tan importante para todas sus partes interesadas y para Suiza", dijo Sergio Ermotti tras su designación. "La tarea que tenemos entre manos es urgente y desafiante", añadió.

De su lado, Ralph Hamers, quien ha liderado UBS durante los últimos dos años y medio y culminó el pasado 19 de marzo el acuerdo orquestado junto con las autoridades financieras de Suiza para adquirir Credit Suisse, ha señalado que la integración de esta entidad "es la tarea más importante de UBS".

"Confío en que Sergio guiará con éxito al banco a través de esta próxima fase. Por supuesto, lamento dejar UBS, pero las circunstancias han cambiado de una manera que ninguno de nosotros esperaba. Me hago a un lado en interés de la nueva entidad combinada y sus partes interesadas, incluidos Suiza y su sector financiero", ha apostillado

#45

El Senado de EE.UU. acusa a Credit Suisse de ayudar a evadir impuestos a grandes fortunas estadounidenses

El Comité Financiero del Senado de Estados Unidos acusa al banco suizo Credit Suisse, adquirido recientemente por su rival UBS, de haber sido cómplice en la evasión de impuestos por parte de ricos ciudadanos estadounidenses, contraviniendo los términos del acuerdo alcanzado con el Departamento de Justicia (DoJ) para la declaración de culpabilidad de la entidad helvética en 2014, lo que habría facilitado la ocultación al fisco estadounidense de más de 700 millones de dólares (646 millones de euros).

La investigación desarrollada durante estos dos últimos años acerca del cumplimiento de dicho acuerdo ha descubierto violaciones importantes del trato con las autoridades judiciales de EE.UU., según ha revelado este miércoles el presidente del Comité de Finanzas del Senado, Ron Wyden, incluyendo la falta de información sobre cuentas secretas con alrededor de 100 millones de dólares pertenecientes a una sola familia de contribuyentes estadounidenses.

Tras la solicitud de información por parte del Comité del Senado de EE.UU. sobre cualquier otra cuenta no declarada perteneciente a ciudadanos estadounidenses con más de 20 millones de dólares, Credit Suisse había identificado 23 cuentas que cumplían con estas características, a falta de más revisiones en curso.

Asimismo, la investigación también arrojó nueva luz sobre la medida en que los banqueros de Credit Suisse ayudaron e instigaron la evasión fiscal por parte del empresario estadounidense Dan Horsky, quien se declaró culpable en 2016 de uno de los casos de evasión fiscal criminal más grandes en la historia de Estados Unidos.

"Según los hallazgos del Comité, el monto total oculto en violación del acuerdo de culpabilidad de Credit Suisse de 2014 es superior a 700 millones de dólares", ha anunciado Wyden en la presentación de los resultados de la investigación.

"En el centro de esta investigación están los codiciosos banqueros suizos y los perezosos reguladores gubernamentales", ha afirmado Wyden, recordando que Credit Suisse obtuvo un descuento en la sanción a la que se enfrentó en 2014 por permitir la evasión de impuestos porque los ejecutivos bancarios juraron que "dejarían el negocio de defraudar a los Estados Unidos".

"Esta investigación muestra que Credit Suisse no cumplió esa promesa, y la adquisición pendiente del banco no hace borrón y cuenta nueva", ha subrayado, señalando que los funcionarios del Departamento de Justicia han dicho que tienen la intención de tomar medidas enérgicas contra los infractores corporativos, en particular los reincidentes como Credit Suisse.

"Espero que cumplan con ese compromiso", ha apostillado el senador demócrata, para quien los recortes presupuestarios por parte de los republicanos han diezmado la capacidad del IRS (la AEAT estadounidense) para erradicar este tipo de tramas de evasión de impuestos en el extranjero.

Un portavoz de Credit Suisse ha indicado que la entidad "no tolera la evasión fiscal", subrayando que, en esencia, el informe describe problemas heredados, algunos de hace una década, mientras que el banco ha implementado amplias mejoras desde entonces.

"Nuestra política clara es cerrar las cuentas no declaradas cuando se identifiquen y disciplinar a cualquier empleado que no cumpla con la política del banco o no cumpla con los estándares de conducta de Credit Suisse", ha añadido.

En este sentido, el portavoz del banco suizo ha subrayado que el nuevo equipo de liderazgo de Credit Suisse ha cooperado con la investigación del Comité y ha apoyado el trabajo del senador Wyden, incluso con respecto a las soluciones sugeridas para ayudar a fortalecer la capacidad de la industria financiera para detectar a contribuyentes estadounidenses no localizados.

Asimismo, ha indicado que Credit Suisse también está cooperando activamente con las autoridades de los EE.UU., incluido el Departamento de Justicia, para abordar algunas preocupaciones sobre conductas o políticas heredadas, y continuará haciéndolo