<<Espero que no suceda en mi época -dijo Frodo.

- También yo lo espero -dijo Gandalf-, lo mismo que todos los que viven en este tiempo. Pero no depende de nosotros. Todo lo que podemos decidir es qué haremos con el tiempo que nos dieron>>.

J.R.R. Tolkien, El Señor de Los Anillos.

Que las bolsas y otros mercados financieros no siguen una distribución normal, es algo que el propio mercado nos recuerda una y otra vez. El mejor ejemplo lo estamos viviendo estos días. Eventos extremos como los vistos este último mes, ocurren con mucha más frecuencia de la que deberían. Por ejemplo, el retorno de las últimas 20 sesiones del S&P 500 (desde máximos del 19/02/2020) ha sido inferior al -30%. Más de 5,5 veces desviado del promedio histórico de retornos en 20 días. En una distribución normal, algo así debería ocurrir más o menos cada decenas de miles años. Pero en los últimos 100, ha ocurrido en más de 10 ocasiones.

El caso del petróleo es aún peor. Retorno inferiores al -30% o superiores al +25% diario están desviados más de 15 veces de su media de retornos diarios. Eventos así deberían ocurrir cada millones de años, pero en los últimos 30 años los hemos visto 3 veces.

Fuente: InbestMe

En este sentido, me gustaría compartir con vosotros algunos gráficos y links que considero interesantes para poder poner en su perspectiva histórica lo inusual de estos momentos.

Estos son los tiempos que nos ha tocado vivir, los que nos recuerdan que no nos deben sorprender las sorpresas del mercado. Casualmente, unos días antes de que todo empezase, comentaba lo difíciles que son con Juan Such en su podcast "Una vida invirtiendo".

En mi carrera profesional, este es el tercero al que me enfrento con magnitudes parecidas (2008, 2012 y 2020). Sin embargo, la intensidad y rapidez de lo que está pasando (sin contar con cómo está afectando directamente a nuestro día a día) no lo había vivido nunca. En 2007 o 2011, por ejemplo, podría haber algunas sospechas de la posibilidad de una corrección de calado (obviamente entonces no esperaba caídas como las que se produjeron, pero sí se veía un ambiente de euforia inversora en 2007 o de complacencia y wishful thinking de los gobiernos europeos en 2011-2012 que invitaba a la cautela). Esta vez, aunque veía un mercado con valoraciones ajustadas, complacencia y ciertos riesgos, quizá incluso de mercado bajista, reconozco que no esperaba algo tan extremo como lo que estamos viviendo.

De hecho, estamos ante la caída desde máximos más rápida de la historia:

Fuente: FT (vía X-Trader)

Siendo generalizada en prácticamente todas las acciones, sectores y estilos de inversión:

Fuente: Ben Carlson (@awealthofcs)

Y siendo, sin duda, punto de inflexión del largo mercado alcista nacido en 2009:

Algo inédito en la historia moderna de los mercados financieros. Quizá uno de esos cisnes negros que tanto gusta citar a la prensa económica y comunidad inversora en redes sociales, aunque su definición como tal sea bastante discutible, como asegura Michele Wucker en el WST. De hecho el propio Taleb señalaba esto otro día:

The Black Swan (2007) discusses the risks of a virus spreading owing to the increased connectivity in the modern environment. Connectivity increases fattailedness.

— Nassim Nicholas Taleb (@nntaleb) February 2, 2020

We were never as connected as we were 10 days ago. pic.twitter.com/XzQNgJGAca

Que sea o no un cisne negro es, en cualquier caso, irrelevante. Lo que está claro es que sí se trata de un evento de cola (extremo, de asimetría negativa). La volatilidad esperada de la renta variable (por ejemplo, el VIX) lo ha recogido con un notable y rápido incremento hasta la zona de sus máximos históricos:

Que se traduce, apoyado por la menor liquidez (ver más abajo), en el incremento de movimientos extremos en las bolsas:

Fuente: GS vía Robin Wigglesworth

Obviamente, otros índices de renta variable como los europeos, etc. han seguido una evolución parecida. Respecto a factores, el value ha sido muy castigado debido principalmente a que los sectores que lo componen serían los más afectados por un parón económico (Ratio Growth/Value):

Fuente: StockCharts

Otras clases de activo típicamente defensivas no han actuado como refugio. La rentabilidad de los bonos gubernamentales, por ejemplo, se ha incrementado. Especialmente en los plazos más largos, como respuesta al posible incremento del déficit de la mayoría de países afectados. Un menor crecimiento económico y un incremento del gasto sería la causa de lo anterior:

Con todo, la actuación rápida de los bancos centrales ha terminado pesando a la baja en los tipos de interés de los países periféricos europeos, aunque siguen sin normalizarse completamente:

La peor parte se la han llevado los bonos de largo plazo, que han visto la mayor volatilidad de la historia:

En la parte corta, por su lado, el incremento de la demanda de activos refugio (y de cash en USD) ha conseguido empinar la curva de tipos de interés (tipos de corto plazo menores que los de largo):

La otra cara de esta preferencia por la liquidez se refleja en el incremento de la tensión de spreads como el LOIS, mostrando cierta tensión en el interbancario:

Lo que explica la acción combinada de la FEd y otros bancos centrales de cara a mantener la liquidez en USD.

Todo esto también se ve, lógicamente, en el precio del USD:

En cambio no están funcionando otros refugios, como el oro:

Parece ser que las caídas del metal precioso podrían deberse al cierre de posiciones para cumplir con requisitos de margen (margin calls) o a que los inversores están haciendo liquidez, realizando así beneficios del año (el oro cubre frente al evento, pero una vez se produce, suele tender a corregir, como comenté en este artículo).

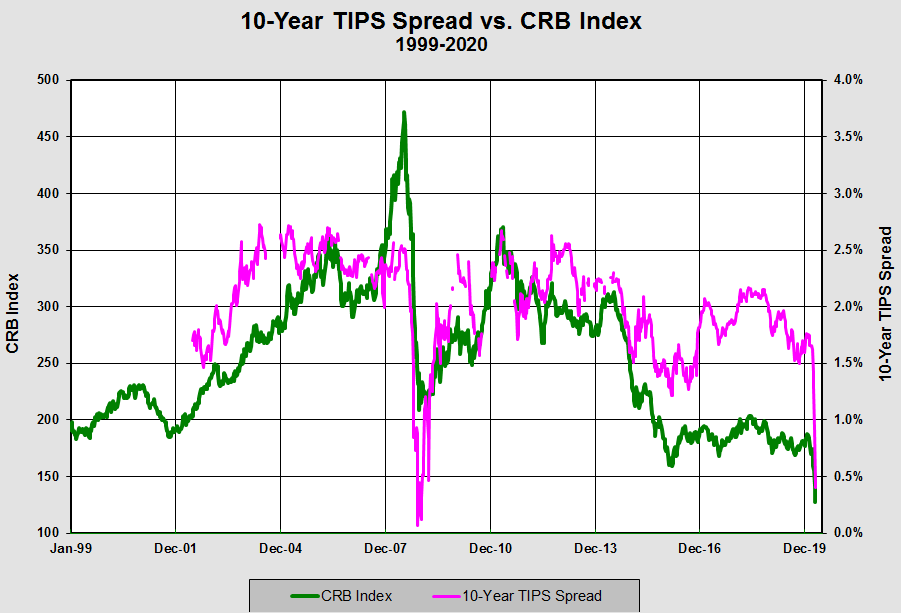

En todo caso, hemos podido ver una reacción similar (caídas) en los bonos relacionados con la inflación, mostrando incrementos de los tipos de interés reales, que suelen pesar negativamente sobre el metal dorado. Quizá el incremento de la preocupación por un entorno deflacionista (debido a la caída de materias primas y peor entorno económico) haya pesado sobre estos activos que suelen utilizarse también como protección de la inflación:

Continuando con la renta fija, la parte del crédito, no ha resistido mucho mejor. El crédito de mayor calidad ha sufrido un descenso histórico:

Con repunte generalizado de los spreads tanto en Investment Grade (mayor calidad) como en High Yield (menos calidad) hasta niveles no vistos desde 2008 y cercanos a los de 2001-2002:

En High Yield, el incremento de spreads ha sido generalizado, pero, obviamente, la caída de los precios del crudo ha pesado principalmente sobre el sector energía:

Y es que la caída en los precios del crudo desde inicios de año ha sido extrema (supera el -60% en el brent YTD). Quien esté pensando en coger este cuchillo cayendo, que tenga claro que deberá enfrentarse a una curva de futuros en notable contango:

Respecto a la inversión en futuros de materias primas y la curva de los futuros hablamos en este artículo y en este otro.

Este incremento de spreads se produce en un entorno de baja liquidez y salidas de dinero, con un incremento del bid-ask (diferencia entre el precio de compra y el de venta) inédito en este mercado:

La falta de makert-makers tras la desincentivación de esta actividad tras diferentes cambios regulatorios podría estar empeorando lo anterior. En cualquier caso, esta falta de liquidez no sólo ocurre en el mercado de crédito:

Todo lo mostrado anteriormente en la renta fija ha resultado en una notable reducción de la deuda que pagaba intereses por debajo del 0% a nivel global:

A pesar de un contexto de fuerte expansión monetaria por parte de los bancos centrales:

Nos enfrentamos por tanto a cinco shocks simultáneos. Por el lado de la economía, un shock de oferta con riesgos en las cadenas de producción, y un shock de demanda, sobre todo en países desarrollados. A lo anterior se une un shock en el mercado del crudo que en el corto plazo es un viento de cara, aunque en el futuro podría ser un viento de cola. También hay un shock en el crédito derivado de lo anterior y del mayor riesgo percibido en empresas. Finalmente, hay un shock en la riqueza de las familias provocado por las caída en los mercados financieros, generalizadas en todos los activos. La respuesta de las instituciones está teniendo en cuenta los cinco.

La respuesta desde la política fiscal y la monetaria ha sido global, para tratar de poner colchón a la notable parada del crecimiento económico que ya señalan la mayoría de analistas:

Fuente: Kavita Chacko

Fuente: Kavita Chacko

Fuente: Kavita Chacko

Obviamente, es muy difícil no tener miedo en un entorno así. Esta misma semana publiqué un artículo en RankiaPro sobre ello. Nadie sabe qué pasará en este entorno de gran incertidumbre.

Así, los diferentes indicadores de sentimiento muestran que la actual situación es de pesimismo extremo:

Ratio PUT/CALL:

Fuente: StockCharts

% Acciones del S&P bajo la media de 200:

Fuente: StockCharts

Ratio % Acciones sobre media 50 / % Acciones sobre media 150:

Fuente: StockCharts

Indicador compuesto Fear/Greed:

Fuente: CNN

Históricamente, niveles de sentimiento como los anteriores han adelantado, al menos, pausas en las caídas. Que después de ellas la continuación del mercado sea alcista o bajista depende de muchos factores.

Desde mi punto de vista personal, una vez ya han actuado las instituciones, los mercados financieros están siguiendo la evolución de las curvas de contagios en diferentes países, de cara a poder tener mayor certidumbre en las predicciones de medio/largo plazo. En este sentido, es muy interesante este artículo de Kiko Llaneras para comprender qué medidas están tomando los gobiernos y cuáles son sus objetivos. La continuidad de cualquier rebote de corto plazo, si se produce, debería depender más de la evolución de estas cifras que de los indicadores económicos, que ya adelantan una fuerte caída de la actividad.

Y más allá, todo dependerá de que haya o no una recesión prolongada y cuánto tarde en recueperar (es decir, que las medidas de contención se alarguen en el tiempo y que finalmente la economía recupere o no en U o en V tras la finalización de las mismas). El mercado bajista promedio en bolsa suele durar unos 12 meses (18 meses si hay recesión por media), con caídas del -30% promedio (-37% si hay recesión):

Via LPL Research

Que haya o no recesión prolongada es muy relevante. Si finalmente la vuelta económica es en U o en V y pudiéramos catalogar este mercado bajista como provocado por un evento, la recuperación sería más rápida que si termina generando una recesión prolongada:

Via Frank Talk

En este sentido, conviene recordar los costes históricos de estar fuera del mercado o de operar más de la cuenta:

Lo cual no es obviamente una invitación a entrar ni a quedarse (ni a salir). De hecho, reconociendo como reconozco que es imposible predecir el futuro, entrar o no es una pregunta que tiene respuestas múltiples, tal y como comentaba el otro día con Fernando Latienda en Intereconomía (a partir del 2:37:00), y todas dependen de qué tipo de inversor seamos. Porque yo sé bien que lo que queremos en estos momentos es que alguien nos de certezas, pero no existen.

Oh, sí, claro que hay gestores y analistas que han sabido ver todo esto. También es cierto que esos mismos gestores o analistas no son adivinos y no supieron ver otras cosas. Ese es el principal motivo de que las carteras de inversión no deberían centrarse en una sólo estrategia ni en un sólo gestor, sino que deberían estar bien diversificadas por fuentes de retorno de cara a minimizar en la medida de lo posible situaciones como la actual.

Aunque en estos momentos, las fuentes de retorno suelen correlacionarse mucho, como hemos visto en gráficos pasados, y parece que la diversificación no funciona (sí, justo cuando más se la necesita).

Con todo, en una vida inversora nos va a tocar vivir varias como esta. No es la primera que se ha producido ni durará eternamente. Tampoco será la última. Debemos tener previsto encontrarnos con otras así en el futuro. Como decía el otro día, lo único que podemos tener bajo control es nuestro plan. Tenemos que ceñirnos a él. Prever que en el largo plazo habrá buenos momentos y malos momentos.

Ahora, tocan los malos. Pero "no hay mal que cien años dure". Esperemos.

![[Nuevos] Informes de seguimiento de los principales fondos de Renta 4 Gestora, a cierre de octubre de 2023 [Nuevos] Informes de seguimiento de los principales fondos de Renta 4 Gestora, a cierre de octubre de 2023](https://d31dn7nfpuwjnm.cloudfront.net/images/valoraciones/0058/0835/generica_twitter_5_col.jpg?1699002035)