En este nuevo artículo sigo con la secuencia y pondré bajo la lupa la estrategia Credit spread. En los siguientes enlaces encuentras las partes anteriores: Put corta y Covered Call,

¿Qué es el credit spread?

Es una estrategia recolectora de prima neta que combina la venta y compra simultanea de dos opciones con diferentes precios de ejercicio, pero con la misma fecha de vencimiento. Existen dos tipos de credit spreads: Bull Put, que es una operación neutral – alcista y Bear Call que es neutral – bajista. Ambos se forman vendiendo una opción cercana al dinero y comprando otra fuera del dinero. Esta operativa resulta en prima neta y el objetivo del trader es esperar que ambas opciones terminen OTM, expirando sin ningún valor. En tal caso, el trader ganará 100% del beneficio posible y se quedará con la prima inicial de la estrategia.

Bull Put credit spread sobre el subyacente XBI

XBI (SPDR S&P Biotech ETF) es un fondo cotizado que invierte en acciones biotecnológicas y es un excelente subyacente ya que posee opciones liquidas. De hecho, los ETFs administrados por la empresa SPDR pertenecen entre mis subyacentes preferidos, por ejemplo, el iron condor presentado en este artículo también fue armado sobre un fondo del SPDR (XLE – Energy Select Sector Fund). Miremos ahora la estructura de la operación. Como puedes ver en la figura 1., he abierto este trade el día 29 de julio, cuando el subyacente estaba cotizando 111.38 USD (destacado con color amarillo) y los detalles de la operativa son los siguientes:

4x Put vendida strike @95 (destacada con línea roja horizontal)

4x Put comprada strike @90

Delta de la opción vendida: 0.17

Vencimiento: 18 de septiembre, 2020 (destacado con línea blanca vertical)

Prima cobrada: 80 USD (-1 USD comisión) x 4 = 316 USD

Figura 1: Gráfico del subyacente XBI con la fecha de inicio, expiración, zonas de beneficio/pérdida y el strike de las put vendidas visualizadas, fuente: plataforma TOS (haz click en la imagen para ampliar)

¿Por qué he abierto esta operación?

Mi concepto sobre este subyacente fue 50% neutral / 50% alcista y el Bull put credit spread es una excelente solución para tradear esta idea. Si mi opinión fuera 100% alcista, seguramente hubiera elegido la estrategia Call larga (compra de Call), sin embargo, yo no soy un trader direccional y muy pocas veces compro opciones. La venta de opciones encaja mucho más con mi estilo de trading. De hecho, el Bull Put spread es una de mis operaciones preferidas ya que permiten generar un ingreso recurrente sin la necesidad de predecir la dirección del subyacente.

En esta operación, había dos posibles resultados:

#1 Beneficio (zona amarilla en la figura 1.): XBI cotizando 94.20 o más al vencimiento (18 de septiembre), la operación cierra con beneficio y el beneficio máximo (316 USD) se obtiene en caso que XBI cierre a 95 o más al día de expiración.

#2 Pérdida (zona amarilla en la figura 1.): XBI cotizando 94.20 o menos al vencimiento, la operación termina en pérdida y la pérdida máxima ocurre si el subyacente llega a cotizar 90 o menos al día de expiración.

¿Cómo ha terminado esta operación?

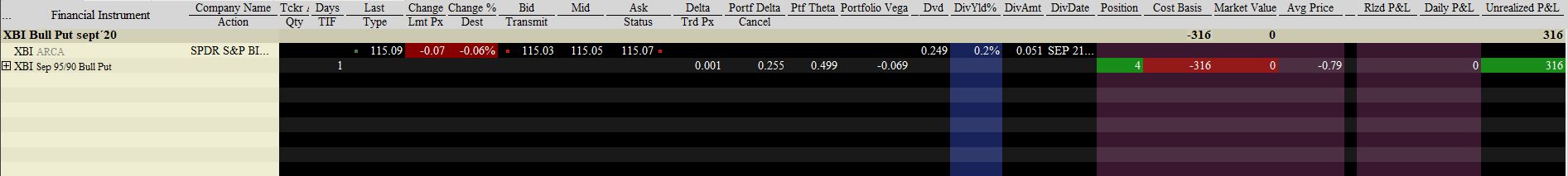

Finalmente, mi concepción salió correcta y entre el inicio y la expiración, el subyacente se mantenía en un rango estrecho entre 102 y 115. No tenía que intervenir en el trade de ninguna forma, solo esperar pacientemente hasta el día de expiración cuando XBI ha cerrado a 116.24 USD y por lo tanto, todas las opciones (las Put cortas @95 y las Put largas @90) vencieron OTM sin ningún valor intrínseco. Entonces, esta operación ha terminado con el beneficio máximo de 316 USD, tal como se puede observar en la figura 2., que es una captura de pantalla de mi plataforma de bróker TWS.

Figura 2: Detalles de la operación Bull Put credit spread sobre el subyacente XBI, fuente: plataforma TWS (haz click en la imagen para ampliar)

Subyacentes

El credit spread es una estrategia que se puede aplicar a cualquier subyacente que cumpla con los requisitos mínimos de liquidez. He escrito un artículo hace tres años con el tema de subyacentes adecuados para el trading de opciones, lo encuentras en este enlace. En este mismo artículo encuentras la explicación de la diferencia entre el índice S&P500 (SPX) y el fondo cotizado que lo replica (SPY). Entonces, yo utilizo los credit spreads (Bull Puts, antes que todo) sobre estos subyacentes: índices bursátiles: S&P500 (SPX) y Russell 2000 (RUT), ETFs que replican estos índices (SPY, IWM, QQQ) y acciones / otros ETFs cotizados con opciones altamente liquidas: Apple (AAPL), Alphabet (GOOG), Facebok (FB), Netflix (NFLX), Goldman Sachs (GS), JP Morgan (JPM), BA (Boeing), HD (Home Depot), Adobe (ADBE), Disney (DIS), XOM (Exxon Mobil), etc.

Ventajas de esta estrategia

1) Riesgo limitado: al añadir una opción larga (comprada) a la estructura, limitamos el riesgo de la operación que es una gran ventaja a comparación con el riesgo ilimitado en las estrategias Call/Put corta.

2) Requerimiento de margen reducido: la ventaja adicional de añadir la pata larga es la reducción del margen que resulta en una mejor proporción de riesgo vs. beneficio.

3) THETA positiva: como todas las operativas vendedoras de prima neta, el credit spread también aprovecha la característica principal de las opciones que es la reducción del valor extrínseco. Es decir, el valor temporal del spread vendido va bajando gradualmente (con el paso de cada día calendario) hasta que reduzca a 0 en el día de expiración.

Desventajas de esta estrategia

1) Perfil de riesgo desfavorable: la proporción de riesgo vs. beneficio típica de un credit spread (dependiendo de la distancia entre el precio del subyacente y la opción vendida) es por ejemplo: BENEFICIO 20% vs. RIESGO 80%. En el ejemplo presentado en la figura 1., el beneficio potencial fue 316 USD vs. 1.684 USD.

2) Beneficio limitado: al agregar la opción larga a la estructura nos ayuda a limitar el riesgo y reducir el requerimiento de margen, pero esto lleva la desventaja de reducir (limitar) el beneficio potencial también. En una estrategia Call/Put larga el beneficio es (teóricamente) ilimitado. En un credit spread, el beneficio – igual que el riesgo – es limitado desde el inicio de la operación.

3) Gestión de riesgo: el credit spread no es una operación que se pone y se deja hasta la expiración sin supervisar e intervenir (como, por ejemplo, la Put corta asegurada con efectivo). Cuando el subyacente vaya contra nuestra, debemos intervenir y ajustar la operación. Hay muchos ajustes que se pueden aplicar (cerrar, rolar las patas, añadir nuevas opciones, etc.), pero no podemos dejar que las dos opciones terminen ITM (dentro de dinero) porque así, la operación podría terminar en la pérdida máxima.

Otro detalle importante – la asignación

Si el subyacente es acción o ETF, hay que tener en cuenta la posibilidad de asignación también. Este es un riesgo que existe antes que todo en los últimos días antes de la expiración cuando la opción tiene muy poco – o ningún valor extrínseco y únicamente si la opción se encuentra ITM. Por esta razón, no se recomienda dejar que las opciones vendidas entren dentro del dinero y hay que tener mucha precaución en los días antes de la expiración.

Te doy un ejemplo utilizando el Bull Put spread presentado en este artículo. Digamos que en el día de expiración el subyacente XBI hubiera terminado cotizando 94 USD. En tal caso, las 4 Put cortas @95 hubieran vencido ITM, pero las 4 Put largas @90 OTM. Es decir, mi protección (las 4 Puts compradas con strike 90) hubiesen vencido sin ningún valor y por lo tanto, el bróker me hubiera asignado una posición larga de 400 unidades de XBI con strike de 94 y el valor nominal de esta posición sería de 400 x 94 = 37.600 USD. Si el subyacente hubiera cotizado a 89.99 USD o menos al vencimiento, las opciones largas hubieran ayudado ya que los brókeres generalmente conectan las patas cortas y largas durante la expiración, pero no puedes confiar totalmente ni en esto. Entonces, si en el día del vencimiento el subyacente está cerca a la opción vendida, la mejor solución es cerrar el spread y no dejarlo vencer. Aunque tenga un costo adicional, no vale la pena el riesgo. Y se trata de un riesgo real que no se puede subestimar.

Muchas gracias por tu atención. Espero que te haya gustado este artículo y en caso que te interese esta estrategia, te recomiendo el siguiente video en el cual explico más detalladamente los credit spreads.

Hasta luego y buena suerte en el trading.

Erik Németh