En este artículo comparto la lista de mis operativas que vencieron (o fueron cerradas) entre el 1º y 31 de julio. Para aquellas personas que desconozcan mi estilo de trading, la gran mayoría de mis operativas son venta de opciones, muy pocas veces compro opciones y mis estrategias preferidas son: credit spread, iron condor, cuna corta y combinación de acciones con opciones, por ejemplo, Put corta o Covered Call. En este enlace encuentras el resumen de mis operaciones que fueron cerradas (o vencidas) entre el 1º y 30 de junio también.

La gran mayoría de mis operaciones fueron neutrales – alcistas y como lo puedes ver en la figura 1. que es el gráfico del índice S&P500, el mercado en los últimos dos meses ha subido con casi 8%. Por lo tanto, he podido cerrar el mes de julio con un beneficio de 3.042 USD y de las 14 operaciones cerradas o vencidas este mes, 11 terminaron con beneficio y 3 con pérdida.

Figura 1: Gráfico del índice bursátil S&P500, con blanco he destacado los últimos dos meses (entre 1 de junio y 31 de julio), fuente: plataforma TOS

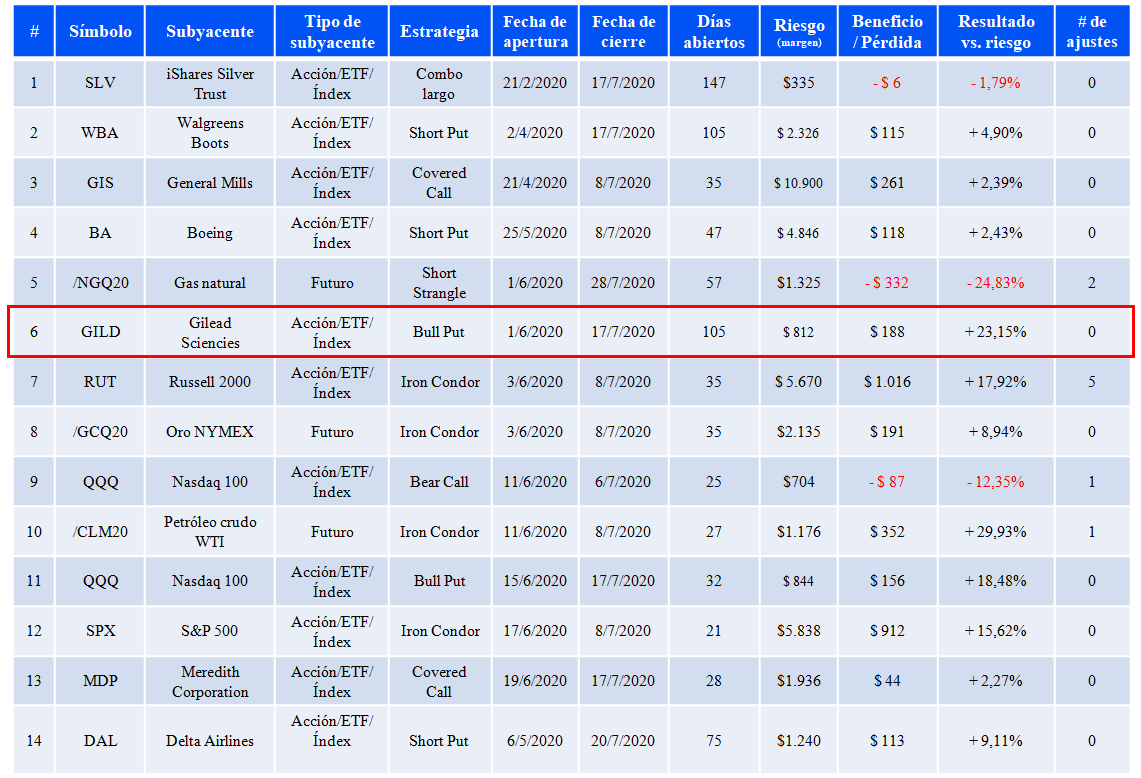

El beneficio más alto que obtuve fue con un iron condor sobre el subyacente RUT – índice Russell 2000, (línea #7 en la figura 2. abajo), este fue un IC asimétrico alcista con más Bull Put que Bear Call spreads. Y la pérdida más alta que he sufrido fue con una cuna corta armada sobre el gas natural – NGQ20 (línea #5 con una pérdida de – 332 USD).

Figura 2: Lista de mis operaciones cerradas (o vencidas) en el mes de Julio de 2020, con color rojo fue destacado el Bull Put credit spread sobre GILD

A continuación, explicaré más detalladamente la operación Bull Put credit spread armado sobre el subyacente GILD – Gilead Sciencies (línea #6, destacada con color rojo en la figura 2.). Como ya lo he escrito en la introducción de este artículo, el Bull Put es una de mis estrategias preferidas que utilizo muy frecuentemente en mis operativas. Este trade fue abierto el día 1 de junio con la siguiente estructura:

Precio del subyacente en el momento de iniciar la operativa: $74.60

Fecha de vencimiento de las opciones: 17 de julio 2020 (46 días restantes hasta la expiración)

Estructura del spread: put corta @67.50 / put larga @65 x 4 contratos de cada una

Perfil de riesgo: beneficio 188 USD vs. riesgo máximo 812 USD

Como puedes observar en la figura 3., que es el gráfico de GILD (con la visualización del spread y las zonas de beneficio y pérdida), el subyacente mantenía en un rango estrecho entre 72 y 78 y por lo tanto, ambas opciones vencieron sin ningún valor intrínseco el día 17 de julio y me he quedado con el 100% del crédito cobrado.

Figura 3: Gráfico del subyacente GILD y visualización de la estrategia Bull Put credit spread, fuente: plataforma TOS

Y en la figura 4. abajo, he puesto la captura de pantalla de esta operación un día antes de su expiración (17 de julio) con ambas opciones (Put @67.50 y @65) sin ningún valor extrínseco/intrínseco y el beneficio de 186 USD (aún faltaban 2 dólares para alcanzar el beneficio máximo).

Figura 4: Bull Put spread sobre el subyacente GILD1 día antes de la expiración sin ningún valor extrínseco/intrínseco, fuente: plataforma TWS

Espero que te haya gustado este aporte. Si te pareció interesante, te recomiendo el siguiente video, en el cual hablo más detalladamente sobre mis trades realizados en julio y explico los detalles de estas dos operaciones también: Cuna corta sobre el gas natural (línea #5 en la figura 2) e iron condor sobre RUT (línea #7).

Muchas gracias por tu atención y en caso que tengas preguntas sobre este aporte o sobre las opciones en general, por favor, no dudes en contactarme. Hasta luego y buena suerte en el trading.

Erik Németh