¿Otra OPV? Si, otra OPV, es normal, en buenos momentos del ciclo, con inversores calientes y con ganas de invertir en renta variable, suelen empezar a salir a bolsa todas las empresas que buscan conseguir buenos precios y no han podido hacerlo antes porque el ciclo no era favorable. Creo que todavía estamos lejos del punto álgido de este ciclo económico, pero no hay muchas alternativas a la renta variable y esto hace que sea buen momento para este tipo de operaciones (y más con una QE a la vuelta de la esquina).

Ya sabéis que no me entusiasman las OPV, tenéis mi opinión al respecto ya varias veces y creo que bastante claro en este artículo ¿Que hacer ante una OPV-OPS?, pero creo que esta empresa merece un repaso en detalle porque puede ser interesante para nosotros como inversores en dividendos.

Lo primero es que la OPV ha sido (tened en cuenta que ya se ha terminado) para inversores cualificados, sin tramos minoristas, lo que al menos indica que no es una enganchada de incautos. Tampoco ha sido anunciada a bombo y platillo, no ha sido un exitazo de colocación como Aena , más bien ha sido discreta, lo que no es mala señal para quien busque el largo plazo y no bombazos en el corto.

Una vez completado el proceso de colocación, este lunes 16 de Febrero comienzan a cotizar las nuevas acciones en la bolsa de Madrid. La colocación ha sido del 49% de la compañía y el rango de colocación se estableció entre 10,45€-12,25€, aunque al final el precio de salida va a ser el más bajo (10,45€, ya que parece que la mayor parte de las ofertas estaban en esa zona), lo que supone una valoración de 852,5M€ del 100% de la compañía y 435M€ la parte colocada en la OPV.

¿Que es Saeta Yield y a que se dedica?

Saeta Yield (en honor a Alfredo Di Stefano, fallecido este año), una sociedad del Grupo ACS en la que han englobado los activos de energías renovables del área industrial del grupo: 16 parques eólicos (539MW) y 3 plantas termosolares (150MW) con una potencia total de unos 689MW. La vida remanente media regulatoria de los parques es de 16 años y de las instalaciones termosolares de 22 años.

Va a ser la compañía que mantenga los activos de energías renovables del grupo, realizando su explotación y gestión. Por lo tanto, los ingresos van a venir por la venta de energía de las instalaciones en cartera. ACS habla de que en el futuro se podrán ir incorporando otros activos nacionales e internacionales relacionados con el sector de la energía y la generación eléctrica, siempre con ingresos regulados o contratados en el largo plazo. Estos activos podrán ser proyectos desarrollados por ACS (para los que gozará de un acuerdo de primera oferta y opción de compra) o por terceros.

He de decir que las renovables es un sector que me atrae y que creo tiene todo el futuro del mundo por delante. Un sector de los pocos en los que España era exportador de tecnología y que sin embargo, ha sido maltratado en nuestro país en los últimos años, lanzando sobre él toda la culpa del déficit de tarifa y de los males del sistema eléctrico español. Un sector que no está para nada de moda, incluso que con la pérdida de seguridad jurídica de la última reforma no tiene apenas atractivo para los inversores extranjeros (la demanda de la OPV apenas ha llegado a cubrir 2 veces la oferta y en el rango bajo).

Sin embargo, creo que es un sector que ha tocado fondo, que es difícil que se vea perjudicado por nuevas regulaciones (es difícil que bajen unas primas que ya no existen por ejemplo para la mitad de los MWs de energía eólica que hay en nuestro país) y que muestra signos de recuperación a base de reinventarse y salir al extranjero.

Antes de la OPV, ACS alcanzó un acuerdo con el grupo Global Infraestructure Partners GIP para que este fuera su socio de referencia y adquiriese el 24,4% de Saeta Yield. ACS planea mantener una participación significativa en la empresa porque la considera estratégica como parte de la estrategia de desarrollo de infraestructuras energéticas.

George Soros, muy aficionado últimamente a entrar en todo los que se mueve en España, va a convertirse en otro de los accionistas de referencia ya que se comenta que ha pedido sobre el 3% del capital en la OPV.

Saeta Yield S.A. va a ser la primera Yieldco de Europa. Este tipo de compañías tienen una característica importante, que cuentan con unos ingresos recurrentes y predecibles que permiten repartir caja de forma periódica. Una Yieldco es una empresa que se identifica con unos activos que generan unos ingresos garantizados por contrato a largo plazo con unos clientes y por tanto se espera una alta retribución en forma de dividendo. Normalmente, separar este tipo de activos de otros con un cash-flow menos predecible, permite reducir el coste de capital de la YieldCo.

En USA son mucho más comunes, vamos en los últimos tiempos casi una moda, creo que la mayoría conocéis el caso de “Abengoa Yield” que cotiza en el NYSE y que, si no estoy equivocado, que no la he seguido en detalle, contiene los activos de Abengoa en USA. Son muy utilizados por las compañías en el sector de la energía para crear vehículos de inversión similares a los MLPs y los REITs.

Tampoco descartéis que en un tiempo veamos más parecidas por estos lares, ya se ha oído que Iberdrola y Gas Natural han considerado en algún momento esta fórmula para sacar parte de sus activos.

¿Cómo son sus números y que podemos esperar?

Lo que más llama la atención de esta empresa es el dividendo, se propone establecer una política de dividendos trimestrales con un objetivo de pago del 90% sobre las previsiones de liquidez recurrente disponible para distribución. Es decir, repartir el 90% de los fondos que queden tras pagar deuda, inversiones para mantener el negocio (Capex), etc. (dinero disponible para distribución).

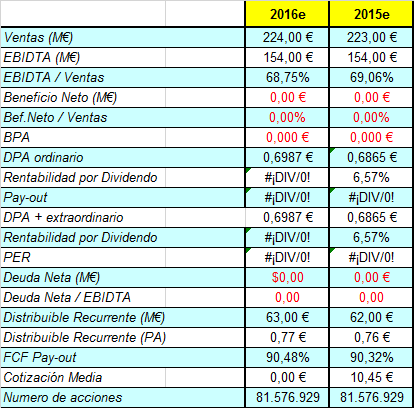

Esto traducido a cantidades reales a fecha actual supone según las cifras facilitadas unos 56-57M€ al año en 2015 y 2016, lo que significa un DPA sobre 0,685€-0,7€ y una rentabilidad sobre el precio de salida de 6,5%-6,7%.

La política de retribuir ampliamente al accionista está clara y presente en los documentos de la OPV, se habla de mantener e incluso ampliar progresivamente esta retribución con el tiempo (entiendo que al ir incrementando la cartera de proyectos, ya que la rentabilidad de los proyectos es limitada y no va a crecer con el tiempo).

Otro punto interesante que se menciona es la posibilidad de realizar distribuciones libres de retención fiscal en España con cargo a una prima de emisión existente de 551 millones de euros, es decir, de repartir dividendos bajo esta fórmula para evitar que tengan una retención del 20% como es habitual.

Las cifras básicas que he podido encontrar son las siguientes:

Echo de menos información sobre la deuda de la empresa, entiendo que será elevada, ya que se hereda la deuda de los proyectos de construcción de estas instalaciones, pero asumible su pago a lo largo del periodo de amortización de las instalaciones, ya que la cantidad distribuible de forma recurrente es positiva y suficiente para un buen retorno.

Si tan buena pinta tiene ¿Por qué la vende ACS?

Cuando estamos interesados en una empresa que sale en una OPV, es fundamental plantearnos por que la está vendiendo la otra parte, ya que en muchas ocasiones nos podemos encontrar con los propietarios tratando de colocarnos un negocio maduro y con poco recorrido a precios desorbitados.

Una ventaja de sacar los activos en forma de Yieldco ya se ha comentado, va a ser más fácil encontrar financiación en buenas condiciones para activos que generan caja de forma previsible y dan unos retornos que permiten repagar cómodamente esa deuda. Por lo tanto, lo normal es que la rentabilidad de esos proyectos aumente algo de esta forma (es una especie de “Project Finance”, muy común en este tipo de proyectos hace años, cuando la financiación era abundante).

Pero la ventaja fundamental y el motivo principal para que ACS realice esta operación se encuentra más en su nivel de deuda y su necesidad de reducirla. En los últimos años y sobre todo tras los dispendios de su asalto a Iberdrola, ACS ha tenido problemas para conseguir una financiación en buenas condiciones por las objeciones de las calificadoras, los bancos e incluso la CNMV en 2010 “abortó” una colocación de deuda por las condiciones impuestas al analizar los riesgos, lo que llevó a ACS a tener que vender el 10% de Abertis que tenía para obtener liquidez.

De hecho, ACS tenía estos activos renovables clasificados como “Activos disponibles para venta” desde hace varios años para que su deuda asociada no computara en el balance del grupo. Ahora, con el dinero procedente de su venta y al sacarlos definitivamente de su balance, su situación mejora notablemente y puede que recupere un rating con grado de inversión.

Conclusión

Puede ser una opción interesante para una pequeña parte de nuestra cartera de inversión en dividendos. Sabemos lo que podemos esperar de ella, un dividendo relativamente importante pero de muy bajo crecimiento (practicamente constante) y no creo que de muchas sorpresas.

Si tuviera alguna caída en precio creo que sería una opción todavía más interesante, está pasando bastante desapercibida y no es muy conocida, no creo que esté en los radares de mucha gente y podría darse el caso. La vigilaremos

ERROR No tocar ni con un palo y de lejos. He leido el artículo de Solrac sobre el tema y he encontrado un error garrafal en mi analisis. Para mi el 90% del "Efectivo Distribuible Recurrente" debería ser un cash que queda en caja después de pagar a todo Cristo y deuda, si no para mi no es distribuible (o al menos así lo he visto siempre en las empresas USA). Pero aquí le han llamado así a lo que les ha dado la gana . . . . lamentable.

Al analizar el detalle de las 447 paginas del folleto descubres muchas más cosas que no puedes dar por supuestas y que por lo tanto para nada hacen interesante esta inversión. Enlazo su artículo al mio por si todavía quedase algún incauto que pueda salir a tiempo . . . y siento mi error y al que pueda haber confundido

http://www.rankia.com/blog/ecos-solares/2670616-insostenible-dividendo-saeta-directa-corazon-inversor-minoritario-si-osara-ponerse-tiro