Para los que no conozcáis a Martin Pring es uno de los analistas técnicos más seguidos para la comunidad con numerosos escritos de análisis técnico y con un servicio de recomendaciones bursátiles. Hace unos días escribía un artículo titulado El estallido de las burbujas tecnológicas y el bitcoin que traduzco a continuación:

"En marzo del año pasado, escribí un artículo titulado "Calcular el fin de la tecnología y las burbujas de Bitcoin". La conclusión para Bitcoin fue que, de hecho, estaba en una burbuja, pero que no había pruebas técnicas suficientes en ese momento que indicaran que había estallado.

Expliqué: "hasta que Bitcoin muestre signos creíbles de un proceso de superación como se detalla en ejemplos anteriores de estallido de burbujas, llamar a una reversión podría resultar prematuro y quizás peligroso para su salud financiera". ¡Ahora sí, marcando noviembre de 2021 como el pico! Más sobre eso más adelante en el artículo. La conclusión no se centró específicamente en el sector de la tecnología per se, sino más bien en su desempeño en relación con la energía, una relación que había oscilado a un extremo de varias décadas.

En ese momento observé: “ese liderazgo a largo plazo está en proceso de alejarse de la tecnología y avanzar en la dirección de la energía y otros recursos”. En este caso, utilizamos el NASDAQ dominado por la tecnología como un proxy debido a su registro histórico más largo, y el Índice de Petróleo Integrado S&P como el de energía y recursos. Ambas industrias enfrentaron una regulación potencial. En el caso de las tecnologías, se esperaba que una mayor interferencia del gobierno actuara como un obstáculo para las ganancias, mientras que una mayor regulación energética obstaculizaría el suministro y aumentaría las ganancias a través de precios más altos

.Gráfico 1 -Ratio NASDAQ/Energía y ROC de 18 meses 1995-2022

Expliqué: "hasta que Bitcoin muestre signos creíbles de un proceso de superación como se detalla en ejemplos anteriores de estallido de burbujas, llamar a una reversión podría resultar prematuro y quizás peligroso para su salud financiera". ¡Ahora sí, marcando noviembre de 2021 como el pico! Más sobre eso más adelante en el artículo. La conclusión no se centró específicamente en el sector de la tecnología per se, sino más bien en su desempeño en relación con la energía, una relación que había oscilado a un extremo de varias décadas.

En ese momento observé: “ese liderazgo a largo plazo está en proceso de alejarse de la tecnología y avanzar en la dirección de la energía y otros recursos”. En este caso, utilizamos el NASDAQ dominado por la tecnología como un proxy debido a su registro histórico más largo, y el Índice de Petróleo Integrado S&P como el de energía y recursos. Ambas industrias enfrentaron una regulación potencial. En el caso de las tecnologías, se esperaba que una mayor interferencia del gobierno actuara como un obstáculo para las ganancias, mientras que una mayor regulación energética obstaculizaría el suministro y aumentaría las ganancias a través de precios más altos

.Gráfico 1 -Ratio NASDAQ/Energía y ROC de 18 meses 1995-2022

La tendencia alcista de 12 años en esta relación se ha revertido para favorecer la energía sobre la tecnología.

Fuente: stockcharts.com

Antes de echar un vistazo más de cerca, se requieren algunas observaciones sobre las burbujas.

¿Qué es una burbuja?

Una burbuja se desarrolla cuando el precio de un activo ha estado subiendo durante muchos años. Culmina en un aumento casi exponencial que se revierte abruptamente, ya que los precios se mueven a niveles que no pueden ser sostenidos por los fundamentos subyacentes. Una política de dinero fácil ayuda a inflar la burbuja, una más estricta normalmente provoca su desaparición.

Medición de condiciones de tipo de burbuja

Por supuesto, hay muchos aspectos que caracterizan las burbujas y las manías, varios de los cuales puedes leer aquí . El sentimiento juega un papel muy importante, pero aparte de la intuición, que no es estadísticamente precisa, es extremadamente difícil señalar el comienzo del proceso de desmoronamiento. Esto se debe a que no existen indicadores a largo plazo que se puedan aplicar de manera consistente en múltiples mercados. Además, cuando los datos de sentimiento están disponibles, toman la forma de encuestas a corto plazo, en lugar de información recopilada con el propósito de evaluar una perspectiva a largo plazo. Un problema clave es distinguir una experiencia perfectamente normal, como una acción o una mercancía . duplicándose en un período de cinco años y algo que es mucho más insidioso. Un buen ejemplo sería cuando el S&P creció por un factor de 2,5 en los 10 años que separan su mínimo de 1974 y su máximo de 1984. Los precios parecían un poco embriagadores en ese momento, pero no era una burbuja.

Presentamos el ROC de 18 meses

Un enfoque útil para el estudio de las burbujas es incluir un indicador de impulso en el análisis. El impulso en forma de tasa de cambio es útil porque sigue de cerca el sentimiento del mercado. Un lapso útil que rastrea el aumento exponencial final y el agotamiento que caracteriza el punto de inflexión de una burbuja es de 18 meses. La razón radica en el hecho de que el período de 18 meses abarca casi la mitad del ciclo económico de 41 meses , descubierto originalmente por Joseph Kitchen en la década de 1920. Las recesiones han sido menos frecuentes desde la década de 1960. Sin embargo, cuando se cuentan las desaceleraciones del crecimiento junto con las contracciones reales, se puede demostrar que este ciclo ha estado operando consistentemente desde principios de la década de 1960.

El punto de inflexión aproximado del estallido de la burbuja para el ROC de 18 meses ocurre cuando supera una lectura del 200 % y luego se invierte. Estos niveles elevados son muy inusuales, porque se necesita una inmensa cantidad de sentimiento alcista para duplicar el precio de cualquier mercado en un período de tiempo tan relativamente corto. Cuando, después de varios años de aumento de los precios, los inversores ofertan precios hasta ese nivel, generalmente significa que las cosas se están adelantando mucho a los fundamentos.

Dos tipos de pico de impulso

También debemos tener en cuenta que hay dos tipos de lecturas del 200%. La primera posibilidad surge cuando el ROC alcanza el 200 % después de un mínimo importante o después de un rango de cotización de varios años. Eso no es una burbuja porque este tipo de acción es súper positiva a largo plazo, ya que significa un mercado alcista joven y vibrante .

También debemos tener en cuenta que hay dos tipos de lecturas del 200%. La primera posibilidad surge cuando el ROC alcanza el 200 % después de un mínimo importante o después de un rango de cotización de varios años. Eso no es una burbuja porque este tipo de acción es súper positiva a largo plazo, ya que significa un mercado alcista joven y vibrante .

Ejemplos de mercados que alcanzan un ROC de 18 meses después de un rango de cotización importante bajo o de varios años

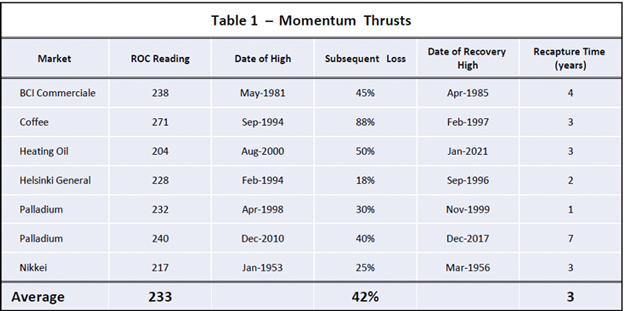

Fuente: Revisión de mercado de Martin Pring

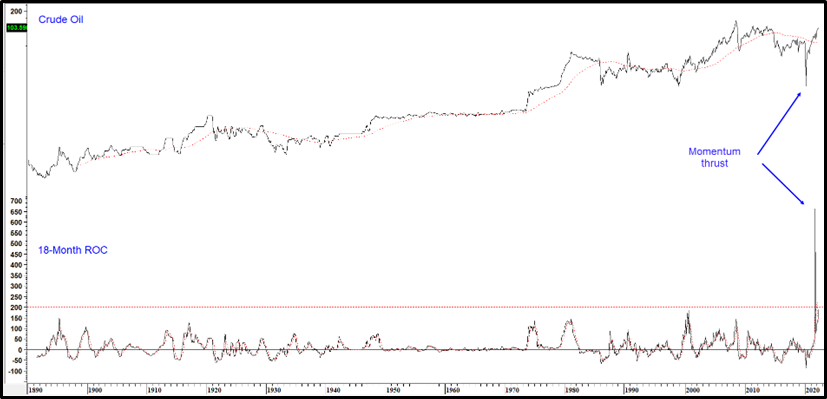

La Tabla 1 muestra que estos impulsos de impulso generalmente son seguidos por una actividad correctiva que varía entre un 18% y un 88% de disminución. El Gráfico 2 muestra que el precio del petróleo crudo puede estar en proceso de experimentar actualmente un impulso desde el mínimo de 2020.

Gráfico 2 Petróleo crudo y ROC de 18 meses 1890-2022

El petróleo crudo muestra un excelente ejemplo de un impulso impulso.

Fuente: Revisión de mercado de Martin Pring

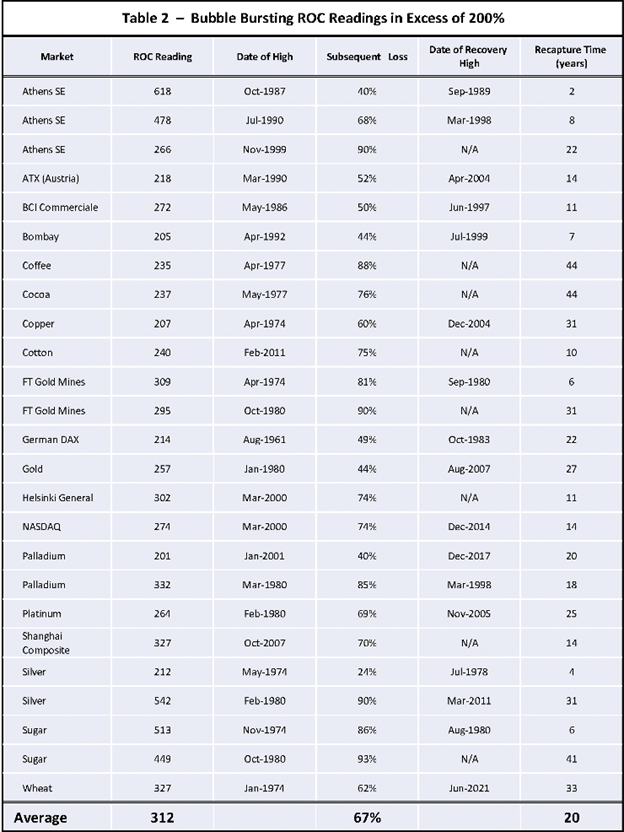

El segundo sigue a muchos años de aumento de precios y refleja un clímax final o agotamiento total de los compradores. Esta es una verdadera burbuja y es bajista cuando finalmente se invierte. Con base en nuestra base de datos que cubre los mercados bursátiles internacionales y las materias primas, la Tabla 2 muestra todas las lecturas de ROC de 18 meses superiores al 200 % que fueron precedidas por un avance de varios años. La naturaleza inusual de una lectura de más del 200 % se puede apreciar en el hecho de que la observación de 18 meses más alta jamás vista para el S&P y sus predecesores fue del 124 % en 1844. De hecho, el ROC del propio S&P apenas superó el 100 % en la parte superior de 1929! Ese punto también demuestra que un pico de mercado importante no tiene que ir acompañado de una lectura de más del 200 %, sino que una reversión de más del 200 % es seguida invariablemente por alguna forma de caída importante.

Fuente: pring.com

Identificando el giro Usando el beneficio de la retrospectiva, es muy fácil detectar los picos de más del 200 % en la República de China, pero ¿cómo se logra esto en tiempo real? Afortunadamente, el estallido de la burbuja es principalmente un proceso abrupto que se deshace rápidamente a medida que las posiciones descuidadas y apalancadas se liquidan apresuradamente

. Eso significa que una vez que se está produciendo una reversión de más del 200%, a menudo es un asunto bastante directo a la baja. Un cruce negativo de una MA de 6 meses de la República de China no es infalible, pero a menudo demuestra ser una indicación objetiva oportuna de que la marea se ha invertido.

Dicho esto, ni el 200 % ni las reglas de cruce de MA de 6 meses se pueden aplicar de manera rentable y consistente a acciones individuales, ya que hay demasiada volatilidad. y, por lo tanto, numerosas señales falsas para hacer que este enfoque sea práctico. El Gráfico 1 muestra este enfoque en acción, ya que el ROC para la relación Tecnología/Energía no solo ha caído por debajo de su MA, sino que ahora ha llegado a territorio negativo. Volviendo a la Tabla 2 de ejemplos de explosión de burbujas, la columna Pérdida posterior muestra que la pérdida promedio después del pico de la burbuja fue una caída bastante desagradable del 67 %. También vale la pena señalar que alrededor de un tercio de los ejemplos fueron seguidos por una caída del 80% o más. La columna final de la tabla muestra que el tiempo medio que se tardó en superar el máximo registrado en el pico de la burbuja fue de 20 años.

Ese número sorprendente surge porque se necesita mucho tiempo para eliminar la psicología alcista excesiva asociada con el pico de la República de China. Los etiquetados como “N/A” en la columna Fecha de Máxima de Recuperación se etiquetan como tales porque la máxima a la que se hace referencia nunca se ha superado de forma permanente. El estallido de la burbuja de Bitcoin

Algunos pueden no estar de acuerdo con la etiqueta de "burbuja" para Bitcoin. Sin embargo, nos parece que una categoría financiera surgió de la nada hace aproximadamente 10 años, alcanzando una capitalización de $ 3 billones en su pico de noviembre de 2021 (13% del PIB de EE. UU.) , es una hazaña extraordinaria y probablemente sin precedentes. Visto de otra manera, el precio se mantuvo en $164 en 2015 y tocó $68,000 en noviembre pasado. Las burbujas genuinas tardan muchos años en formarse, ya que deben estar precedidas por un avance de varios años, que se extienda al menos a cuatro años.

Eso significa que el pico de 2017, precedido por solo 2 o 3 años de datos registrados públicamente, no es lo suficientemente largo como para establecer un camino de burbuja. Por lo tanto, estamos interpretando el pico de la República de China de 2017 como un impulso. Registrando un récord de 2,000% por ciento, ¡eso fue un gran impulso! La acción posterior ciertamente cumple con las características de un candidato de la Tabla 1. Primero, luego de una reversión de más del 200%, el precio experimentó una corrección breve y relativamente superficial . En segundo lugar, alcanzó un nuevo máximo en un período de 2 a 3 años, lo que subraya un sólido impulso alcista en ese momento. El Gráfico 3 también respalda la idea de una burbuja, ya que el ROC de 18 meses de Bitcoin se movió a un aterrador 600% en octubre pasado. Ahora el indicador está por debajo de su MA de 6 meses y ha violado su línea de tendencia alcista, lo que sugiere fuertemente que el pico de impulso está en.

Identificando el giro Usando el beneficio de la retrospectiva, es muy fácil detectar los picos de más del 200 % en la República de China, pero ¿cómo se logra esto en tiempo real? Afortunadamente, el estallido de la burbuja es principalmente un proceso abrupto que se deshace rápidamente a medida que las posiciones descuidadas y apalancadas se liquidan apresuradamente

. Eso significa que una vez que se está produciendo una reversión de más del 200%, a menudo es un asunto bastante directo a la baja. Un cruce negativo de una MA de 6 meses de la República de China no es infalible, pero a menudo demuestra ser una indicación objetiva oportuna de que la marea se ha invertido.

Dicho esto, ni el 200 % ni las reglas de cruce de MA de 6 meses se pueden aplicar de manera rentable y consistente a acciones individuales, ya que hay demasiada volatilidad. y, por lo tanto, numerosas señales falsas para hacer que este enfoque sea práctico. El Gráfico 1 muestra este enfoque en acción, ya que el ROC para la relación Tecnología/Energía no solo ha caído por debajo de su MA, sino que ahora ha llegado a territorio negativo. Volviendo a la Tabla 2 de ejemplos de explosión de burbujas, la columna Pérdida posterior muestra que la pérdida promedio después del pico de la burbuja fue una caída bastante desagradable del 67 %. También vale la pena señalar que alrededor de un tercio de los ejemplos fueron seguidos por una caída del 80% o más. La columna final de la tabla muestra que el tiempo medio que se tardó en superar el máximo registrado en el pico de la burbuja fue de 20 años.

Ese número sorprendente surge porque se necesita mucho tiempo para eliminar la psicología alcista excesiva asociada con el pico de la República de China. Los etiquetados como “N/A” en la columna Fecha de Máxima de Recuperación se etiquetan como tales porque la máxima a la que se hace referencia nunca se ha superado de forma permanente. El estallido de la burbuja de Bitcoin

Algunos pueden no estar de acuerdo con la etiqueta de "burbuja" para Bitcoin. Sin embargo, nos parece que una categoría financiera surgió de la nada hace aproximadamente 10 años, alcanzando una capitalización de $ 3 billones en su pico de noviembre de 2021 (13% del PIB de EE. UU.) , es una hazaña extraordinaria y probablemente sin precedentes. Visto de otra manera, el precio se mantuvo en $164 en 2015 y tocó $68,000 en noviembre pasado. Las burbujas genuinas tardan muchos años en formarse, ya que deben estar precedidas por un avance de varios años, que se extienda al menos a cuatro años.

Eso significa que el pico de 2017, precedido por solo 2 o 3 años de datos registrados públicamente, no es lo suficientemente largo como para establecer un camino de burbuja. Por lo tanto, estamos interpretando el pico de la República de China de 2017 como un impulso. Registrando un récord de 2,000% por ciento, ¡eso fue un gran impulso! La acción posterior ciertamente cumple con las características de un candidato de la Tabla 1. Primero, luego de una reversión de más del 200%, el precio experimentó una corrección breve y relativamente superficial . En segundo lugar, alcanzó un nuevo máximo en un período de 2 a 3 años, lo que subraya un sólido impulso alcista en ese momento. El Gráfico 3 también respalda la idea de una burbuja, ya que el ROC de 18 meses de Bitcoin se movió a un aterrador 600% en octubre pasado. Ahora el indicador está por debajo de su MA de 6 meses y ha violado su línea de tendencia alcista, lo que sugiere fuertemente que el pico de impulso está en.

Gráfico 3 Bitcoin y ROC de 18 meses 2015-2022

Un pico de impulso y una ruptura de tendencia señalan el probable estallido de la burbuja de Bitcoin.

Fuente: Stockcharts.com

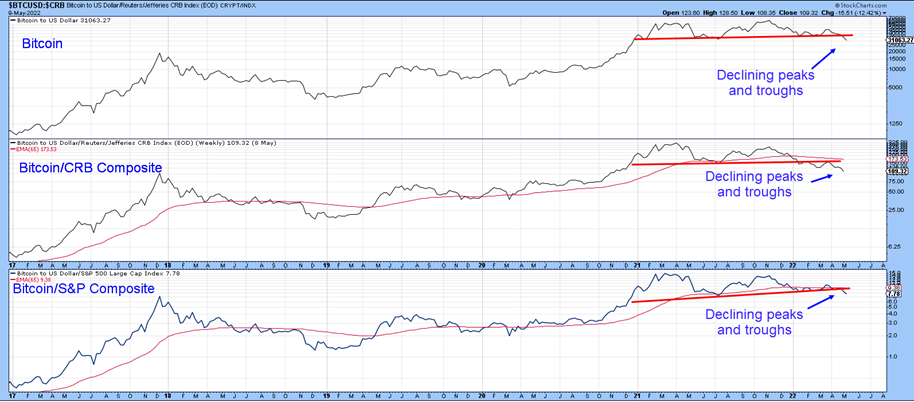

Vemos que Bitcoin en sí se ha completado y se ha desglosado desde una formación de distribución y comenzó a experimentar una serie de picos y valles decrecientes en el gráfico 4. La acción relativa contra las acciones y las materias primas también se ha desglosado desde arriba, lo que sugiere que Bitcoin ha perdido un gran parte de su atractivo entre activos y es incluso más débil de lo que podría sugerir su acción de precio absoluto.

Gráfico 4 Bitcoin vs Acciones y Commodities 2017-2022

La acción del precio relativo de Bitcoin es otra indicación de un precio máximo importante.

Fuente: Stockcharts.com

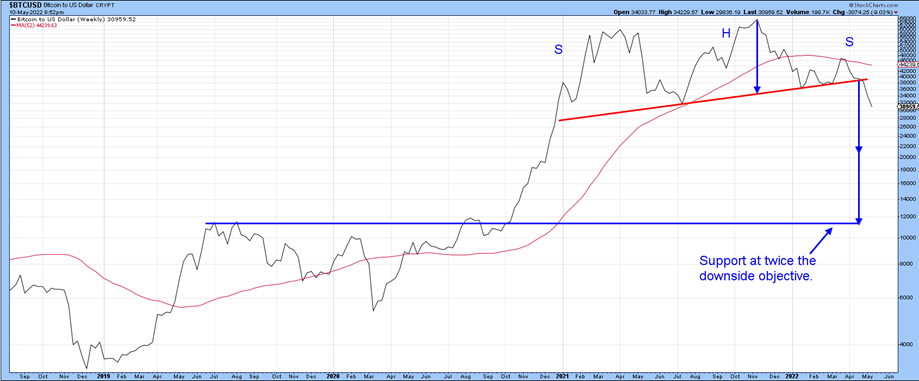

Finalmente, el gráfico 5 muestra el techo con mayor detalle, junto con el objetivo mínimo indicado a la baja. Debido a que los precios a menudo se mueven por múltiplos del objetivo, la segunda flecha muestra que un doble objetivo lo llevaría al área de soporte en los máximos anteriores. Para ser claros, ese objetivo de $12,000 no es una predicción, sino más bien una declaración de posibilidades.

Gráfico 5 Bitcoin 2018-2022

El gráfico muestra la finalización de una cima principal y su posible objetivo indicado.

Fuente: Stockcharts.com

El precio ya se ha hundido de un máximo de $ 68,000 a $ 30,000 recientes. Esa es una caída terriblemente grande. Sin embargo, en la historia de las burbujas pinchadas no es tanto. Sin duda, el precio seguirá zigzagueando, pero como el dinero fácil ya no está disponible, tenga cuidado a continuación. Recuerde, a medida que baja la marea, es probable que haya un número considerable de nadadores desnudos y fraudulentos de Warren Buffett aún por exponer. Eso es lo que enseña la historia cuando las burbujas inevitablemente se desinflan.