Análisis Técnico:Los julio

Rendimiento del S&P 500

Aquí hay un desglose del rendimiento anualizado del S&P 500 (desde 1950) durante el mes de julio de la última década

Veamos el comportamiento diario.

Julio 1-17: +25.71%

Julio 17-24: -17.53%

Julio 25-31: +18.89%

El S&P 500 normalmente se comporta muy bien durante la primera mitad del mes a medida que se acerca la temporada de resultados. . Esto es típico de los cuatro trimestres. La anticipación de la temporada de ganancias muchas veces resultará en una estrategia de "comprar en rumores, vender en noticias".

Veamos los sectores:

Veamos los sectores:

Mapa de fuerza de los sectores. La tecnología vuelve por sus fueros.

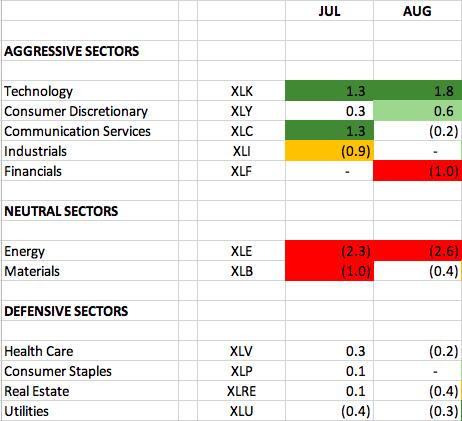

Las cifras reflejan cuánto un sector, en promedio, supera o tiene un rendimiento inferior al S&P 500 en los últimos 10 años. El área sombreada de color verde oscuro muestra un rendimiento superior significativo (1,0 o superior). Las áreas sombreadas de color verde claro muestran un rendimiento superior sólido (de 0,5 a 1,0). El área sombreada naranja muestra un rendimiento inferior (-0,5 a -1,0). El área sombreada en rojo muestra un rendimiento inferior significativo (-1,0 o superior). Cuando no hay sombreado, tiende a haber un rendimiento más neutro (-0,4 a 0,4).

Por lo general, vemos una fuerza relativa en la tecnología (XLK) y los servicios de comunicación (XLC) durante julio, mientras que la energía (XLE), los materiales (XLB) y los industriales (XLI) han tenido más probabilidades de tener un rendimiento inferior. La rotación en la temporada de ganancias generalmente favorece a los sectores más agresivos a lo largo de julio y agosto.

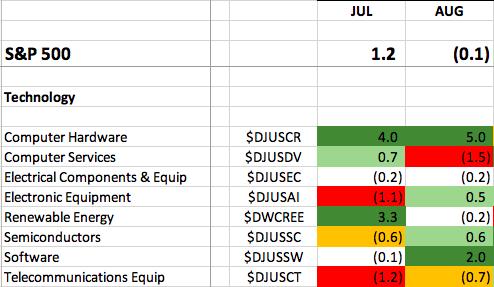

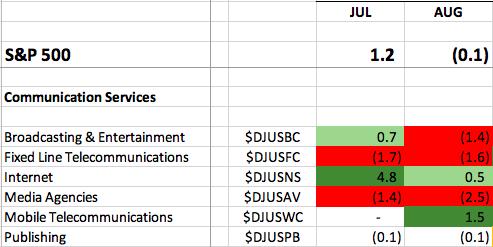

Desempeño de la industria por subsectores.

Echemos un vistazo al mapa de fuerza de la industria dentro de los servicios de tecnología y comunicación para profundizar en la mejor fuerza estacional:

Tecnología:

Servicios de comunicación:

El hardware de computadora ($DJUSCR) ama julio y tiene una tendencia más alta de cara al mes. Estaría buscando una prueba de resistencia de precios justo por encima de 7100: Internet y biotecnología también se comporta muy bien.

Mercado: Vuelve el mejor comportamiento del crecimiento ,de las grandes empresas y de USA.

Revisemos cada uno de estos tres gráficos, hablemos sobre la configuración actual y lo que necesitaríamos ver para obtener una imagen más alcista. En primer lugar, tenemos las líneas de avance-descenso acumuladas del NYSE (solo acciones ordinarias), los índices S&P de gran capitalización, mediana capitalización y pequeña capitalización.

Solo una de las cuatro líneas de avance-descenso ha confirmado los nuevos máximos de esta semana, y ese es el del propio S&P 500. Eso significa que para las mid-caps, las small-caps y el amplio universo de acciones ordinarias de NYSE, hemos hecho máximos más bajos en términos de amplitud. Esto sugiere que mientras que los grandes capitales están empujando más alto, los niveles de capitalización más bajos no están participando en el repunte más reciente.

¿Cuánto importan todas las lecturas de amplitud, si el mercado continúa presionando al alza?

La respuesta es que la amplitud realmente significa participación. Los índices que se mueven al alza en una amplitud más débil sugieren que hay menos acciones participando en el movimiento al alza. Pero también significa que el movimiento es más alto, y lo suficiente de las acciones más grandes son capaces de traer todo el mercado a lo largo del viaje.

La situación actual me recuerda seguir las tendencias (actualmente al alza), centrarse en la gestión de riesgos para los gráficos que se rompen (por ejemplo, aerolíneas y líneas de cruceros) y recordar que la tendencia es su amigo hasta que se agote la tendencia alcista!

¿Que hacer si nos hemos perdido la ruptura del triángulo de las tecnológicas?.

Los chartistas que buscan un área de apoyo después de un retroceso pueden centrarse en tres cosas. En primer lugar, la zona de ruptura se convierte en la primera zona de soporte para ver en un retroceso. En segundo lugar, no es raro ver un retroceso que retroceda de uno a dos tercios del avance anterior. Un retroceso del 38.2-50 por ciento del avance del 19.5% se extendería al área 363-373. En tercer lugar, el aumento de 50 días SMA entra en juego alrededor de 363. En conjunto, un retroceso en el área de 365-370 podría ofrecer una segunda oportunidad para participar en esta tendencia alcista