Más info proveniente de SA sobre Noble

Noble Corp .: entrando en una etapa temprana de una reversión de larga tendencia

13 de mayo de 2018 10:57 p. M. ET

|

4 comentarios

|

Acerca de:

Noble Corporation plc (NE)

Fun Trading

Situaciones especiales, equidad contraria, larga / corta, valor

( 9.795seguidores)

Resumen

Noble Corp. reportó el miércoles una pérdida de $ 142 millones en el primer trimestre, en ingresos de $ 235.2 millones.

estamos entrando en una etapa temprana de una reversión de tendencia larga mientras hablamos, y la acumulación de NE en esta etapa puede presentar una excelente oportunidad.

Recomiendo acumular NE a $ 4,75 o menos, dependiendo de los futuros precios del petróleo. Tomar algún beneficio por encima de $ 5,20 es sabio.

Imagen: Jack-up Noble Tom Prosser

Tesis de negocios

Noble Corporation (

NE ) está funcionando razonablemente bien en este entorno difícil si juzgamos por el monto en dólares de la cartera de contratos firmes que la compañía ha indicado en mayo de 2018 (~ $ 2.8 mil millones) y la potencial "expectativa" resultante de un aumento en los precios del petróleo que son más de $ 70 por barril.

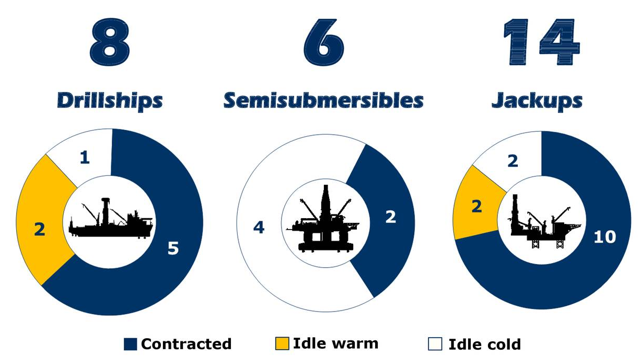

El

estado de la flota de Noble April es otra evidencia de que una recuperación lenta de la plataforma está a la mano, especialmente en el segmento autoelevador, y debemos prestar atención, principalmente cuando el mercado está vendiendo NE y convirtiendo a esta compañía en una adquisición atractiva.

Como los precios del petróleo están comenzando a tener un impulso constante y se comercializan sólidamente por encima de $ 70 por barril después de alcanzar un máximo de más de $ 78 por barril hace unos días, la actividad de contratación de la plataforma y la utilización están en aumento; los valores de los activos están aumentando. El optimismo comienza a obtener un gran impulso.

En consecuencia, estamos entrando en una etapa temprana de una reversión de tendencia larga mientras hablamos, y la acumulación de NE en esta etapa puede presentar una excelente oportunidad.

NE datos de

YCharts

NE datos de

YCharts

Robert W. Eifler, Vicepresidente de Noble Corporation y Gerente General de Marketing y Contratos, dijo en la

conferencia telefónica:

Siempre hemos creído en mantener una flota mixta y los beneficios de esta estrategia se están volviendo claros a medida que el mercado de alta tecnología pasa a una recuperación total ... Mientras que la actividad de accesorios en el espacio de aguas profundas se ha desarrollado más lentamente este año de lo que esperábamos, global la demanda de líquidos se ha mantenido fuerte; Los costos de equilibrio costa afuera ahora están en gran medida por debajo de los $ 50 por barril; las sanciones a los proyectos se duplicaron en 2017 con respecto a 2016; y creemos que estamos en la cúspide de una mejora notable en el segmento.

Noble Corporation PLC - Historial de balance. Los números sin procesar.

Noble

1Q'15

2Q'15

3Q'15

4Q'15

1Q'16

2Q'16

3Q'16

4Q'16

1Q'17

2Q'17

3Q'17

4Q'17

1Q'18Ingresos totales en $ millones804.3793.6896.7857.7612.0894.8385.2410.2363.0278.1266.2329.6235.16Ingreso neto en $ millones178.4159.0325.8-152.2105.5322.9-55.1-1,303.0-301.7-96.21-99.48-12.98-142.32EBITDA $ Millones445.1434.3601.6110.1324.5630.0153.6-1,223.0182.8110.682.429.5866.45Margen de beneficio% (0 si es pérdida)22%20.0%36.3%017.2%36.1%0000000EPS diluido en $ / share0.720.641.32-0.620.421.28-0.23-5.30-1.24-0.38-0.40-0.10-0.58Efectivo de operaciones en $ Millones368.6399.3484.4510.1172.4686.8103.5165.6141.9112.444.8154.954.91Gastos de capital en $ millones118.390.471.4142.589.369.6433.167.938.429.219.171.333.82Flujo de caja libre en $ millones250.3308.9413.0367.683.1617.2-329.797.7103.583.225.783.621.1Efectivo e inversiones a corto plazo $ mil millones0.080.250.160.510.240.820.430.730.520.600.610.660.46Deuda a largo plazo en miles de millones4.864.844.494.464.164.134.134.344.044.044.054.053.84Dividendo por acción en $0.3750.3750.3750.150.150.020.02000000Acciones en circulación (diluidas) en millones242.7242.0242.0242.0242.8252.3243.2243.2244.2244.8244.9245.0246.2Reserva1Q'152Q'153Q'154Q'151Q'162Q'163Q'164Q'161Q'172Q'173Q'174Q'171Q'18Atrasos de NE en $ mil millones9.48.78.16.96.24.14.73.33.53.23.23.02.8

Fuente:

Noble Filings y Morningstar

Tendencias y Gráficos: Ingresos, Detalles de Ganancias, Flujo de Caja Libre, y Discusión de Backlog.

1 - Ingresos trimestrales

Noble Corp. reportó el miércoles una pérdida de $ 142 millones en el primer trimestre, en ingresos de $ 235.2 millones. La pérdida neta se redujo en comparación con el primer trimestre de 2017 cuando la compañía registró una pérdida de $ 301 millones.

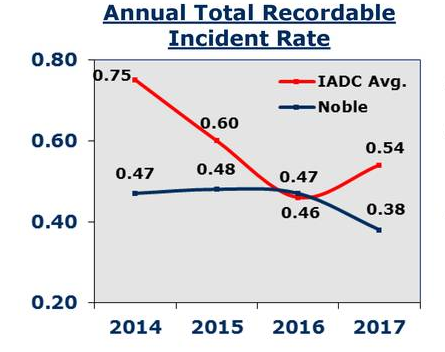

Los días de operación para la flota de 14 plataformas de la compañía disminuyeron en el primer trimestre con cinco plataformas inactivas para todos, o una parte del trimestre posterior a la finalización de los contratos. La disminución resultó en una utilización de la flota del 56% en comparación con el 76% en el cuarto trimestre.

Los resultados en el trimestre incluyeron una pérdida después de impuestos por un total de $ 7 millones, o $ 0.03 por acción diluida, como resultado de la jubilación anticipada de la deuda. Excluyendo la pérdida por el retiro anticipado de la deuda, la pérdida neta atribuible a la compañía para el primer trimestre habría sido de $ 135 millones o $ 0,55 por acción diluida.

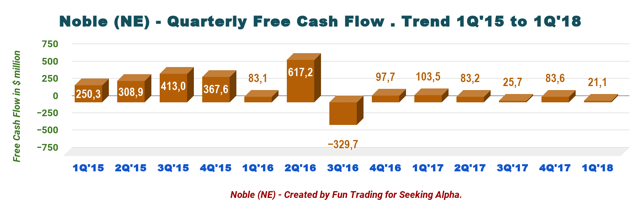

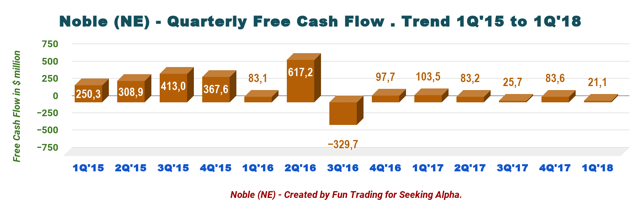

2 - Flujo de efectivo libre.

El flujo de efectivo libre es un elemento esencial que siempre debe evaluarse cuidadosamente cuando se considera una inversión a largo plazo. FCF debería ser suficiente y, por supuesto, material, si podemos considerar el modelo comercial como viable.

Por lo tanto, NE pasa la prueba FCF y lo hizo regularmente cinco trimestres seguidos.

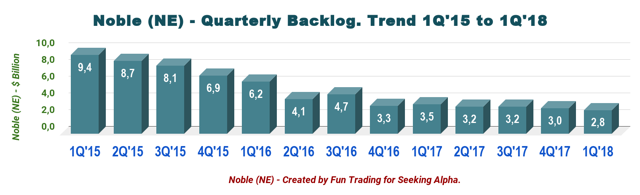

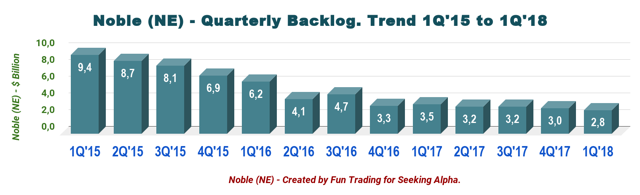

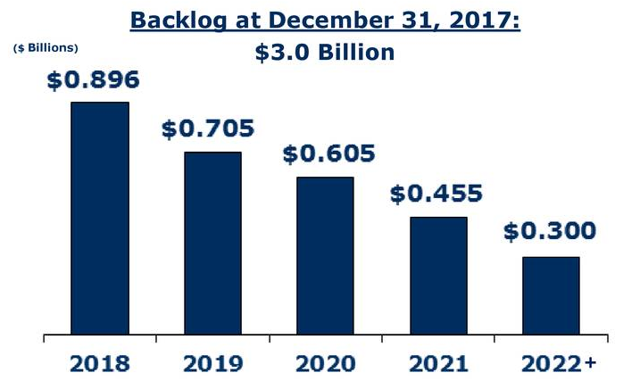

3 - Historial y discusión de Backlog trimestrales.

Al 31 de marzo de 2018, la cartera de pedidos de la compañía totalizaba

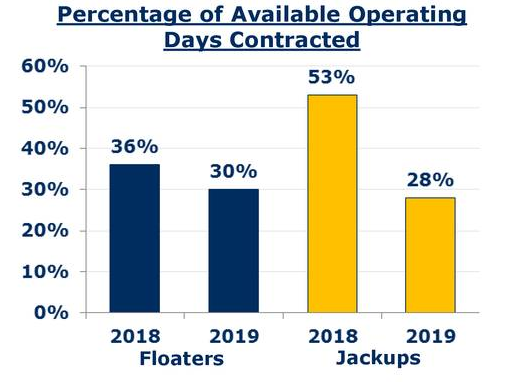

$ 2.8 mil millones , con $ 1.8 mil millones atribuibles a la flota flotante y $ 1.0 mil millones a la flota autoelevadora. Aproximadamente el 51% de los días operativos de la plataforma disponibles que quedan en 2018 se destinaron a contratos, incluido el 38% de la flota flotante y el 64% de la flota autoelevadora. El atraso total y la estimación de los días comprometidos excluyen dos nuevos contratos de los autopatrones premium de la compañía,

- Programa de 170 días para el

Noble Houston Colbert para operaciones en el Mar del Norte

- Un contrato estimado de 220 días para el

Noble Mick O'Brien por trabajar en el extranjero en el Estado de Qatar.

El mercado está ganando impulso como se explicó anteriormente, y la compañía espera que la actividad de licitación en flotadores y autoelevadores se traduzca en algunos contratos que comiencen a principios de 2019 o incluso antes. Mientras que el autoelevador ahora muestra signos de una recuperación total, el mercado de flotadores todavía está rezagado.

En la conferencia telefónica, Robert W. Eifler dijo:

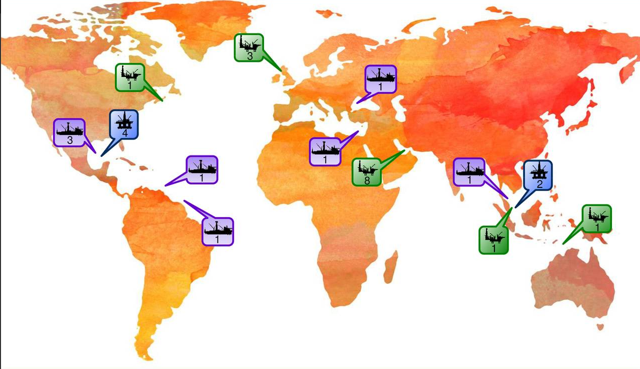

Las regiones del Mar del Norte y Oriente Medio representaron la mayor parte de la demanda incremental durante los primeros cuatro meses de 2018 y seguimos alentados con respecto a nuestra capacidad para beneficiarnos de las futuras necesidades de los clientes en ambas regiones ... Aunque nuestra flota de aguas profundas las flotantes no han disfrutado del mismo nivel de logros contractuales que nuestros jackups durante los primeros cuatro meses del año, continuamos evaluando una cantidad saludable de oportunidades en numerosas regiones del mundo y encontramos que nuestra flota está fuertemente posicionada para varios de estos prospectos.

La conferencia telefónica está dando algunos signos alentadores de una recuperación total y me hace pensar que H2 2018 será el comienzo de una nueva era de licitación, suponiendo que los precios del petróleo continuarán disfrutando de un fuerte impulso positivo.

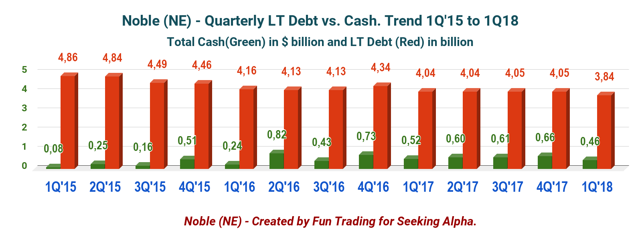

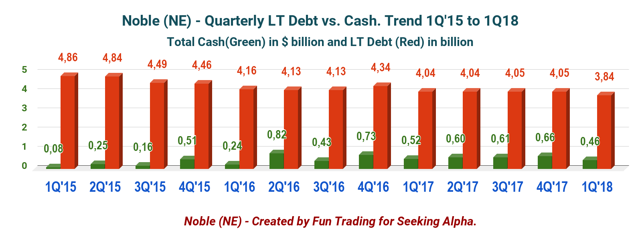

4 - Deuda neta.

La deuda neta es de aproximadamente $ 3,380 millones al 31 de marzo de 2018, lo que no es una amenaza con un CapEx limitado para los próximos años.

La deuda neta es de aproximadamente $ 3,380 millones al 31 de marzo de 2018, lo que no es una amenaza con un CapEx limitado para los próximos años.

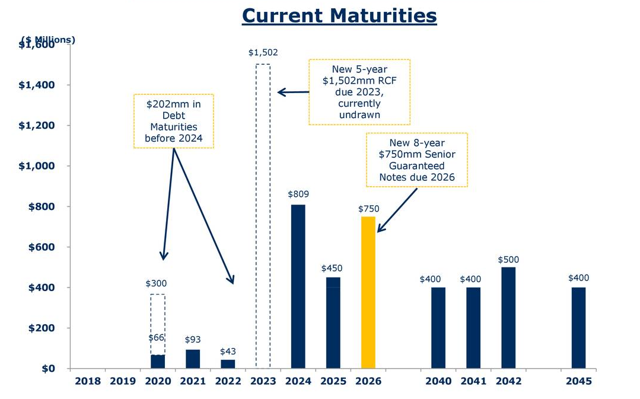

A principios de 2018, Noble

completó una oferta de notas senior garantizadas de

$ 750 millones y una transacción de licitación concurrente. Estas iniciativas financieras críticas refuerzan la fuerte posición de liquidez de Noble en el futuro al reducir significativamente los vencimientos de deuda anuales en los próximos cinco años.

Estas transacciones permitieron a Noble reducir su deuda total con vencimiento hasta 2022 a aproximadamente $ 391 millones.

Además, con la extensión de diciembre de 2017 de la línea de crédito de la compañía, Noble ahora tiene capacidad de endeudamiento por un total de $ 1.5 mil millones en enero de 2023. Además, la compañía retuvo $ 300 millones de capacidad de endeudamiento en su anterior línea de crédito, lo que resultó en una capacidad total de revólver de $ 1.8 mil millones Enero de 2020.

La liquidez total al 31 de diciembre de 2017 fue de $ 2,500 millones, incluido el efectivo y el saldo equivalente en efectivo de $ 663 millones. Julie R. Robertson dijo en la conferencia telefónica:

Cuando hablo de una mejor visibilidad financiera, me refiero a nuestra oferta de notas senior de $ 750 millones y la oferta de compra simultánea completada en febrero. Las transacciones resultaron en una reducción considerable en los vencimientos de deuda a mediano plazo y, junto con la extensión de diciembre de 2017 de nuestra línea de crédito renovable, han proporcionado una pista de liquidez muy mejorada extendida hasta 2024.

Además, la compañía utilizó $ 192 millones en efectivo para repagar lo que quedaba del vencimiento de la nota principal de 2018 de la compañía y realizó un reembolso anticipado de un importe residual relacionado con el vencimiento de la nota 2019.

Como resultado, los vencimientos totales de la deuda de Noble antes de 2024 ahora se reducen a $ 201 millones, por debajo de los $ 954 millones de comienzos de año. Además, la deuda total se ha reducido a aproximadamente $ 3.9 mil millones.

La liquidez total al 31 de marzo se mantuvo sólida en $ 2.3 mil millones e incluye efectivo de $ 462 millones y $ 1.8 mil millones de crédito renovable, con $ 1.5 mil millones de ese crédito renovable extendido a principios de 2023. Noble recibió en el primer trimestre una cantidad de $ 84.5 millones devolución de impuestos.

Comentario y análisis técnico (corto plazo).

Noble Corporation publicó sus resultados del primer trimestre de 2018 el 2 de mayo de 2018. Si bien Noble informó tibios resultados en general, estaba claro que el mensaje era que la industria de perforación costa afuera está en camino a recuperarse de un terrible entorno de mercado que comenzó hace casi tres años. hace. Sin embargo, el segmento de flotadores todavía es débil, pero los signos de una mejora inminente están aquí.

Al final de este primer trimestre, Noble muestra un sólido balance y una deuda manejable que le permitirá a la compañía prosperar a través de esta lenta recuperación.

No pude evitar pensar que Noble se está preparando para una adquisición o una fusión. El perfil de la deuda se ha eliminado, y la administración parece "en transición". Continúo creyendo que sería una gran idea fusionar Diamond Offshore (

DO ) y Noble en un acuerdo de compartir todo.

El análisis técnico a corto plazo refleja esta situación "intermedia" y es posible que veamos una tendencia alcista en desarrollo. Todavía tenemos que ser muy cautelosos y no proclamar la victoria todavía.

Análisis técnico.

NE ha confirmado con éxito su patrón anterior, que se llama patrón de cuña descendente, finalizando recientemente con una ruptura positiva. El soporte a largo plazo (bandera de compra fuerte) a alrededor de $ 3.80 ha sido probado con éxito en numerosas ocasiones.

Esperaba una nueva prueba del tope de principios de enero a $ 5.75, pero parece que es menos seguro después del cierre del viernes. La resistencia de línea ahora es un soporte de línea a $ 4.75 (indicador de compra débil). Sin embargo, espero ahora un patrón de canal ascendente con soporte a $ 4.40 (indicador de compra fuerte).

Recomiendo acumular NE a $ 4,75 o menos, dependiendo de los futuros precios del petróleo. Tomar algún beneficio por encima de $ 5,20 es sabio.

NE datos de

NE datos de