#106

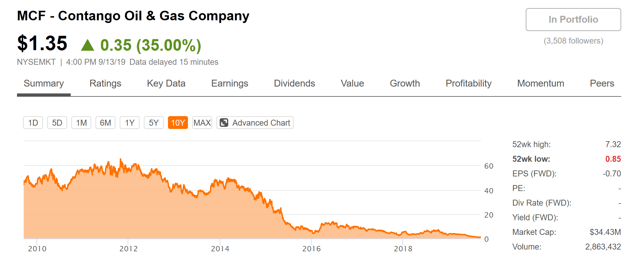

Re: ¿Invertir en Contango Oil & Gas Company (MCF)?

Contango anuncia la firma de un acuerdo para adquirir activos de White Star Petroleum LLC

27 de septiembre de 2019 09:23 ET El | Fuente: Contango Oil & Gas

HOUSTON, 27 de septiembre de 2019 (GLOBE NEWSWIRE) - Contango Oil & Gas Company (NYSE American: MCF) ("Contango" o la "Compañía") anunció hoy que ha celebrado un acuerdo de compra de activos para adquirir los activos de White Star Petroleum LLC y ciertas filiales ("White Star") como parte de la quiebra del Capítulo 11 de White Star, 363 proceso de ventas.

El acuerdo de compra de activos establece que Contango adquirirá aproximadamente 15 Mboe / d de producción, aproximadamente 20 Mmboe de reservas PDP a partir de la fecha de vigencia del 1 de julio y 315,000 acres netos en Oklahoma divididos en los tres distritos operativos que se detallan a continuación, de White Star para un precio de compra total de $ 132.5 millones.

Distrito | Acres netos (aprox.) | Pozos Operados | Pozos no operados

APILAR | 45,000 | 36 | 135

Anadarko | 31,800 | 49 | 110

Cherokee | 238,000 | 490 | 73

Total | 314,800 | 575 | 318

APILAR | 45,000 | 36 | 135

Anadarko | 31,800 | 49 | 110

Cherokee | 238,000 | 490 | 73

Total | 314,800 | 575 | 318

La producción de White Star son líquidos con un peso de 63% de petróleo y LGN, y la superficie de producción es de 80%. Aproximadamente el 65% de los pozos son operados por White Star y son campos maduros con un fuerte flujo de caja y un potencial de desarrollo significativo de las oportunidades PDNP y PUD. Los activos de White Star también incluyen sistemas integrados de recolección y eliminación de agua salada, lo que reduce los gastos operativos de arrendamiento y agrega flujo de caja de terceros.

Se espera que la transacción se cierre en el cuarto trimestre de 2019, y la fecha efectiva de la transacción será el 1 de julio de 2019. Después del ajuste para las operaciones normales durante el período comprendido entre la fecha efectiva y la fecha de cierre, y otros cierres normales y habituales. ajustes, la contraprestación total a pagar en efectivo al cierre se estima en menos de $ 100 millones.

El cierre de la transacción está sujeto a las condiciones habituales, la diligencia debida, la confirmación del título, la finalización de la documentación y la entrada de la orden judicial de quiebras que aprueba la venta; sin embargo, el cierre no está condicionado a la satisfacción de ninguna contingencia financiera.

Haynes and Boone, LLP representa a Contango en su adquisición de los activos de White Star.

Comentario de la gerencia

Wilkie S. Colyer, Presidente y Director Ejecutivo de Contango, dijo: "Esta oportunidad se hizo viable como resultado de nuestra reciente recapitalización exitosa de la compañía, y es exactamente el tipo de adquisición que dijimos que estaríamos buscando la última vez que hablamos a la comunidad inversora. Esperamos que White Star agregue aproximadamente $ 60 millones en flujo de efectivo a nivel de activos durante los próximos doce meses. Aumenta la producción de la Compañía en un factor de casi cuatro veces y más del doble de nuestras reservas de PDP, todo a un precio de compra muy atractivo que está sustancialmente por debajo del PDP PV-10. Encaja bien desde una perspectiva geográfica con nuestra adquisición pendiente recientemente anunciada de los activos de petróleo y gas de Will Energy. Los activos, operaciones y equipos técnicos de White Star mejorarán nuestra plataforma. Esperamos una consolidación continua en el E & P industria, y Contango pretende ser un consolidador. Continuaremos buscando adquisiciones con el objetivo general de maximizar el valor para nuestros accionistas. La importante posición patrimonial de nuestra gerencia y directores en Contango alinea aún más nuestros incentivos con nuestros compañeros accionistas ”.

Aproximadamente el 35% del patrimonio de Contango es propiedad de John C. Goff y sus afiliados, incluida la reciente inversión de aproximadamente $ 25 millones en la oferta de capital más reciente de la Compañía.

Mas datos

Mas información:

- Contango Oil & Gas ( MCF + 2% ) acuerda adquirir los activos de White Star Petroleum por $ 132.5M, como parte del proceso de venta de bancarrota del Capítulo 11 de White Star.

- MCF dice que adquirirá 15.000 boe / día de producción, 20M boe de reservas PDP a partir del 1 de julio y 315K acres netos en Oklahoma.

- MCF espera que el acuerdo agregue $ 60 millones en flujo de efectivo a nivel de activos durante los próximos 12 meses, aumente la producción de la compañía en casi 4 veces y duplique las reservas de PDP.