La Super FED y la década perdida con una doble burbuja...

Las Bolsas han iniciado el 2021 con el mismo tono alegre y confiado con el que terminaron el 2020. El pequeño amago de corrección que asomó el lunes por la tarde y que hizo retroceder al S&P y al Nasdaq el 1,5% en la primera sesión del año, fue rápidamente corregido a partir del martes, en una nueva remontada que finalizó el viernes con récords históricos del S&P y del Nasdaq, tras la ya habitual y oportuna subida de última hora.

En los dislocados mercados financieros del mundo post Covid nunca pasa nada y ello da pie a un comprensible optimismo de los inversores, completamente ajenos a cualquier sensación de riesgo, por más que la situación de fondo no deje de ofrecer algunos motivos de inquietud. El Banco Mundial ha emitido esta misma semana un informe, que ha pasado totalmente desapercibido, en el que pronostica una "década perdida" para la economía global, y rebaja la media de crecimiento de estos próximos diez años por debajo del umbral del dos por ciento, situándola en el 1,9%. Basa esa estimación principalmente en dos factores: el envejecimiento de la población y la caída de la productividad, provocada en parte por las disrupciones en el sistema educativo.

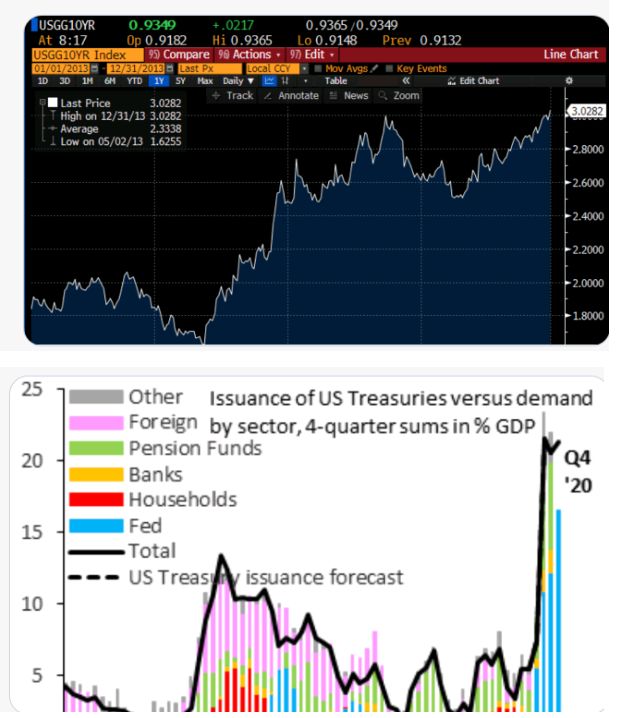

El mundo financiero, sin embargo, está muy alejado de esas oscuras predicciones, y, por el contrario, son mayoría quienes piensan, tal vez con acierto, que las Bolsas están iniciando una fase alcista de largo plazo que durará varios años. El argumento esencial es que los Bancos Centrales van a extender a las Bolsas el mismo modelo que han aplicado a los bonos, es decir, van a comprar, a medida que vaya haciendo falta, acciones hasta donde haga falta, sin límite y sin mirar demasiado a los fundamentales. Eso es exactamente lo que ha llevado a los bonos a ofrecer los tipos de interés ridículamente bajos que hoy tienen, incluidos los bonos de peor calidad. Recordemos, como dato más reciente, que en abril de este año la Fed decidió extender sus compras a los bonos basura, provocando un fuerte "rally" en los bonos de alto riesgo ("high yields").

Por supuesto que hay otros motivos detrás de las alzas, y por supuesto que hay compañías innovadoras que van a crear valor en el mundo post Covid, pero los hechos demuestran que esos motivos pasan a un segundo plano. Esta semana hemos tenido ocasión de comprobarlo. El informe de empleo en EE.UU. arrojó una pérdida de ciento cuarenta mil puestos de trabajo en diciembre, pero las Bolsas americanas lo festejaron acabando en máximos históricos porque se piensa que ese mal dato de empleo provocará mayores estímulos monetarios y fiscales. Es decir, si sube el empleo se celebra, pero si baja también. Igualmente, hemos visto cómo la victoria de los demócratas en Georgia, que les da el control del Senado, ha sido celebrada por las Bolsas, siendo así que hace dos meses lo que celebraron las Bolsas fue que los demócratas no habían conseguido el control del Senado, lo que les quitaba el control total, permitiendo un cierto equilibrio de fuerzas.

Cuando se celebra una cosa y también la contraria, cuando pase lo que pase da igual, cuando ni siquiera la toma del Capitolio por una turba de exaltados causa el más mínimo impacto en las Bolsas, es que hay algo detrás de las subidas que está por encima de la evolución de la economía, y todo indica que ese algo hay que buscarlo en la actuación de la Fed y de los restantes Bancos Centrales.

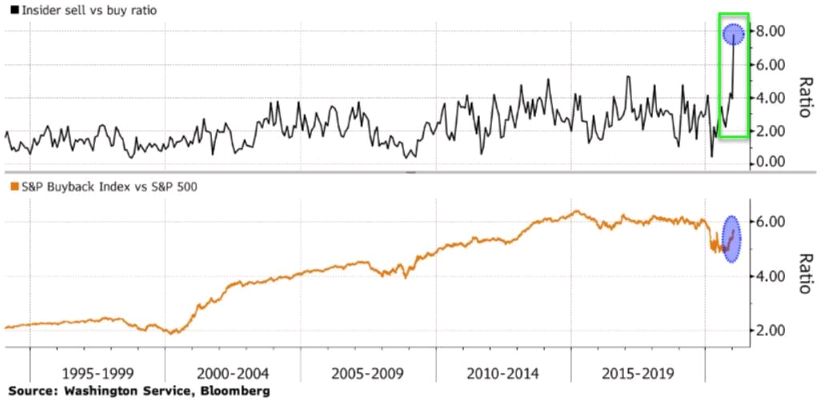

En esta situación, podemos pensar, como ha hecho recientemente el prestigioso gestor Jeremy Grantham, que estamos ante una "burbuja épica", una burbuja equiparable a las grandes burbujas de la historia bursátil, como la de los tulipanes o la de los mares del sur, y ciertamente no faltan argumentos para fundamentar esa afirmación, desde el bitcoin por encima de 40.000 dólares, a la subida vertical de Tesla, a las recientes salidas a Bolsa de empresas en pérdidas con valoraciones disparatadamente altas, a la fiebre de los SPACs, o a la sucesión de récords históricos en Wall Street, pase lo que pase. Son todas señales de burbuja, se mire como se mire.

Pero si optamos por pensar que hay burbuja, y queremos actuar en consecuencia, hemos de ser conscientes de que no estamos luchando solo contra la burbuja, estamos luchando también contra la Fed y los restantes bancos Centrales. Y enfrentarse a la Fed y a los Bancos Centrales ha demostrado ser un "widow maker". Son muchos ya los cadáveres que han quedado en el camino.

Es por tanto un dilema muy complicado, porque hay un factor nuevo, y es que, si hay burbuja, la han creado consciente y voluntariamente los Bancos Centrales. Podrán estar equivocados o no, eso el tiempo lo dirá, pero los banqueros centrales han puesto en marcha un modelo en el que es necesario que los mercados de activos suban (efecto riqueza para generar confianza) y en el que es necesario que la liquidez barata y abundante, sin límite, esté garantizada.

Dicho de otra forma, las burbujas son inevitables con el modelo que se inició tras la quiebra de Lehman y que se ha llevado a extremos inimaginables a partir de abril para combatir los efectos económicos de la pandemia. Primero burbujas parciales, en algunos activos, y luego, a medida que avanza el modelo, burbujas más extendidas a todos los activos, lo que el ya mencionado Jeremy Grantham llama la "burbuja global mundial". Ha pasado en los bonos y puede volver a pasar en las acciones. Primero era el bund alemán el que se situaba en valoraciones muy altas, alcanzando tipos nominales negativos, y se justificaba por la solidez del Tesoro alemán, al que muchos veían como el refugio perfecto ante posibles problemas en el euro. Pero a medida que el BCE ha dejado claro que no tiene vuelta atrás en su política de comprar todo tipo de bonos para comprimir las primas de riesgo, las cotizaciones (correlacionadas inversamente con los tipos) de los bonos italiano, español, griego o portugués se han elevado a niveles de burbuja, y hoy esos Tesoros cobran ya a quienes les prestan dinero.

Si ese es el modelo, podemos justificar que el bitcoin haya superado los 40.000 dólares, que el Nasdaq Composite esté por encima de los 13.000 puntos, que Tesla haya vuelto a subir casi un 8% en la semana de inicio de año, tras subir un 800% el pasado año, que el S&P esté ya por encima de los 3.800 puntos o que el PER ajustado cíclicamente de Shiller supere ya las 34 veces beneficios. Pero la subida de los tipos de interés del bono del Tesoro americano a diez años (T bond) hasta el 1,12%, doblando ya los niveles del pasado julio, y la subida generalizada de las materias primas (atención a lo que está pasando en el maíz y la soja) deberían poner alguna alerta a los inversores.

Esta segunda semana del año empiezan las publicaciones de los resultados del cuarto trimestre, con Blackrock el jueves y con JP Morgan, Citi y Wells Fargo reportando el viernes. Además, se publican la inflación china y americana de diciembre, la producción industrial de noviembre en la zona euro y, el viernes, un primer avance de las ventas minoristas de diciembre en Estados Unidos, la producción industrial americana de noviembre y el sentimiento del consumidor americano de la Universidad de Michigan. A lo largo de la semana hablan varios miembros de la Fed, incluido el presidente Jerome Powell. Y, por supuesto, a nivel político habrá que ir viendo las consecuencias del frustrado asalto al Capitolio.

Los mercados nos están alertando de posibles burbujas, y hay estar ciego para no ver esas señales. En ese contexto, una corrección podría venir en cualquier momento, y nadie debería sorprenderse. Pero es muy dudoso que la Fed vaya a permitir un deterioro sensible de los mercados sin, como diría Mario Draghi, "hacer todo lo que sea necesario" para calmar a los inversores.

No importa lo fuerte que pegues, lo importante es mantenerse en pie.