#31

#32

Re: La CNMV, la casa de los horrores..

La mujer de César no sólo tiene que ser honrada sino, también, parecerlo.

#33

Re: El mayor escandalo hasta ahora DIA, y digo hasta ahora.

Recuerdo el estupor general del "no caso" DIA. Lo verdaderamente asombroso de este país es que a nadie le salgan ni los colores con estas cosas.

#34

Pocoyó contra la CNMV

(2015):

La Policía Nacional cuenta con una nueva denuncia que habla de una trama corrupta en la Comisión Nacional del Mercado de Valores (CNMV). Hace dos semanas, José María Castillejo Oriol -máximo responsable de la cotizada Zinkia- compareció ante los agentes especializados en delincuencia financiera y explicó cómo varios funcionarios de la CNMV impusieron a su empresa sanciones presuntamente injustas para propiciar su entrada en concurso de acreedores.

La Policía Nacional cuenta con una nueva denuncia que habla de una trama corrupta en la Comisión Nacional del Mercado de Valores (CNMV). Hace dos semanas, José María Castillejo Oriol -máximo responsable de la cotizada Zinkia- compareció ante los agentes especializados en delincuencia financiera y explicó cómo varios funcionarios de la CNMV impusieron a su empresa sanciones presuntamente injustas para propiciar su entrada en concurso de acreedores.

El testimonio del presidente y primer accionista de Zinkia se suma al de otros dos denunciantes con patrones comunes: los responsables de Vetusta y Dracon Partners. Según ha confirmado EL ESPAÑOL, los tres mantienen en sus declaraciones ante la Unidad de Delincuencia Económica y Fiscal (UDEF) una constante, la imposición de sanciones presuntamente injustas tras la decisión de un grupo concreto de funcionarios.

En su propuesta de investigación -remitida el pasado mes de agosto a la Fiscalía de la Audiencia Nacional- los agentes ponen el foco en cinco funcionarios concretos. Cinco responsables de la CNMV a los que ahora desgranan su patrimonio. El objetivo principal es localizar un posible enriquecimiento ilícito. Un desfase en sus cuentas y propiedades que dé paso a una investigación judicial por parte de la Audiencia Nacional

Además del testimonio de Castillejo, que ha declinado hacer declaraciones a este diario, los agentes trabajan para confirmar o desmentir las revelaciones de dos nuevos testigos, dos empleados del organismo que han decidido dar el paso y cuya identidad se guarda en el más absoluto anonimato. Ambos testimonios ponen el foco en la arbitrariedad y falta de diligencia en la custodia de los documentos por el organismo público.

Además del testimonio de Castillejo, que ha declinado hacer declaraciones a este diario, los agentes trabajan para confirmar o desmentir las revelaciones de dos nuevos testigos, dos empleados del organismo que han decidido dar el paso y cuya identidad se guarda en el más absoluto anonimato. Ambos testimonios ponen el foco en la arbitrariedad y falta de diligencia en la custodia de los documentos por el organismo público.

Trabas y sanciones

Según ha confirmado este diario, la denuncia del responsable de Zinkia ante la Policía se centra en dos cuestiones fundamentales: la sanción que el regulador impuso en 2011 a la compañía por supuesto abuso de mercado y la oposición frontal de la CNMV a la segunda emisión de bonos de la empresa, que propició entre otras cuestiones la entrada de sociedad en concurso de acreedores.

En el primer caso y según la versión del denunciante, los funcionarios acusaron a Zinkia de manipular el precio de sus acciones con la compra de autocartera. El problema es que en esa misma fecha, un informe del Mercado Alternativo Bursátil (MAB), el mercado regulado donde cotiza esta productora, niega de forma tajante la existencia de esta infracción. A pesar de ello, la empresa y su principal directivo fueron multados con 160.000 euros y la sanción se hizo pública en los principales medios financieros.

El segundo episodio sucedió en julio de 2013, cuando los responsables de la CNMV se negaron a autorizar una segunda emisión de bonos por parte de Zinkia. En una primera fase, el organismo regulador obligó a Zinkia a poner una nota en la carátula de la documentación para buscar inversores institucionales. El anuncio decía textualmente que “Zinkia no cuenta a corto plazo con liquidez suficiente para atender a sus deudas”.

En el caso de los inversores minoristas, la emisión aprobada el 7 de octubre de 2013 llevaba un anuncio todavía más duro. Explicaba incluso que las cuentas de la compañía habían sido analizadas por un experto independiente. Un experto aceptado por la CNMV, que aun así no validaba los números. Además, el organismo alertaba de que la remuneración, en su opinión, era baja, algo que está fuera de sus competencias. A falta de confirmación oficial por parte de la CNMV, este es el único caso en el que el organismo ha colocado un anuncio semejante.

En su denuncia, el máximo responsable de la productora enmarca estas maniobras en la pelea jurídica que mantiene con varios accionistas minoritarios por el control de Zinkia, encabezados por el mexicano Miguel Fernando Valladares García y la Fundación Santa María de los Peñotes.

Sobre el terreno

La versión de Castillejo, junto con varios anexos documentales presentados por el empresario, está ya en manos de la Fiscalía de la Audiencia Nacional. Ella será la encargada de determinar si existen motivos suficientes como para abrir una investigación judicial o apuesta por desechar el caso.

Mientras, los investigadores recaban nuevos testimonios y se afanan por confirmar si la CNMV ha entregado toda la documentación de los expedientes de Vetusta y Dragon, tal y como autorizó el fiscal encargado de la causa. Tras varias semanas de espera, el volumen de información en papel es tan grande que ha sido necesario indexar los documentos a mano durante varios días para confirmar si el organismo ha enviado o no la documentación completa.

No importa lo fuerte que pegues, lo importante es mantenerse en pie.

#35

Minoritarios ven connivencia entre CNMV y los Bonomi en la OPA de Natra

Si alguien se cree que la lista de tropelías ha terminado siento comunicarle que se equivoca:

Los accionistas minoritarios de la empresa chocolatera Natra no van a resignarse a que la familia Bonomi pague un euro por las acciones, el precio que la pasada semana consideraba equitativo la Comisión Nacional del Mercado de Valores (CNMV) al autorizar la OPA presentada por World Confectionery Group, el vehículo utilizado por el holding italiano para abordar esta operación.

En ese sentido, tienen previsto interponer, el próximo 24 de junio, un recurso de reposición en el que solicitan al organismo presidido por Sebastián Albella “la suspensión cautelar o rectificación” del acuerdo tomado por el consejo de la CNMV el pasado 12 de junio.

Precio equitativo "creíble y aceptable"

El objetivo final, que se rectifique ese precio equitativo de un euro y “establezcan uno creíble y aceptable”, tras el estudio del personal técnico del supervisor o, en su caso, de los economistas del Estado del Ministerio de Economía y Empresa.

En el caso de que la CNMV se desentienda, los accionistas minoritarios de Natra tienen previsto acudir a la vía contencioso-administrativa, para dirimir si el precio equitativo es el euro ahora fijado o los 2,73 euros que entienden como más ajustado a la vista de la situación de la empresa.

Supuesta "connivencia" de la CNMV con el grupo italiano

De llegar a esa vía, los minoritarios ya cuentan con argumentos para sustentar el futuro recurso. Como esa “cierta connivencia” que, según ellos, ha existido entre la CNMV e Investindustrial en todo este proceso. “A ellos se les ha hecho llegar nuestro informe y, en cambio, nosotros no hemos tenido acceso al suyo para poder rebatirlo”.

También creen que el hecho relevante del pasado 30 de mayo, en el Investindustrial subía la OPA a un euro, “estaba consensuado con la CNMV para la favorable resolución”. Y que otra información, la publicada por Natra ante un requerimiento de la CNMV, era “algo inusual”.

No importa lo fuerte que pegues, lo importante es mantenerse en pie.

#36

La guerra de Codere que deja en el aire la renovación de Albella: tras seis escritos la CNMV sigue sin mover ficha

Los fundadores de la empresa llevan 20 meses denunciando irregularidades en la toma de control del grupo por parte de fondos de inversión.

5 octubre, 2020 02:53

Nuevo episodio en la guerra que mantiene la familia Martínez Sampedro contra los fondos de inversión que tomaron el control de Codere a comienzos de 2018. Los fundadores de la empresa de juego presentaron el pasado viernes ante la Comisión Nacional del Mercado de Valores (CNMV) un nuevo escrito -el sexto en menos de 20 meses- aportando pruebas adicionales que apoyan la denuncia que presentaron en febrero de 2020.

Nuevo episodio en la guerra que mantiene la familia Martínez Sampedro contra los fondos de inversión que tomaron el control de Codere a comienzos de 2018. Los fundadores de la empresa de juego presentaron el pasado viernes ante la Comisión Nacional del Mercado de Valores (CNMV) un nuevo escrito -el sexto en menos de 20 meses- aportando pruebas adicionales que apoyan la denuncia que presentaron en febrero de 2020.

En 2018, los fondos se hicieron con la gestión de Codere tras lograr el apoyo de una serie de consejeros independientes. La familia fundadora de Codere -que en 2017 cedió el control accionarial a estos fondos, pero no la gestión- denuncia que estos fondos liderados por Silverpoint (con el 21% del capital) deberían haber lanzado una opa para hacerse con el control.

Entre otras cosas, porque consideran que este movimiento se produjo tras una concertación entre los fondos para quitar a los Martínez Sampedro de la dirección, al mismo tiempo que los consejeros no actuaron de manera independiente en todo el proceso, más bien al dictado de Silverpoint y los otros tenedores de capital.

Los fundadores de Codere, que poseen el 18,5% del capital del grupo de juego, solicitaron la intervención la CNMV, "a fin de imponer el cumplimiento de la legalidad" y para que estableciera si hubo incumplimiento, o no, de la ley de opas.

La ley de opas establece que, ante una situación de este tipo, el accionista que toma control del consejo y de la compañía debe lanzar una opa supervisada por la CNMV, que permita al resto de accionistas liquidar su participación frente a este nuevo escenario.

Relación con Albella

No obstante, y después de casi dos años, la CNMV sigue sin mover ficha. "Como con todos los escritos que recibimos, estamos estudiando lo que dicen en sus escritos y cuando terminemos el análisis, les contestaremos", indican desde el regulador a este diario.

Ello, pese a la presentación de una serie de documentos y un discovery realizado en EEUU que permitió acumular pruebas que, incluso, han salpicado al presidente del regulador, Sebastián Albella.

En este punto, la tesis de los fundadores de Codere es que Albella y su equipo no están actuando con la celeridad que debieran en el tema, por sus vinculaciones con el despacho de abogados Linklaters. Albella fue director de la oficina de este bufete en Madrid hasta 2016, fecha en la que se incorporó a la CNMV. Hasta esta fecha asesoró a Codere en la reestructuración de su deuda y posteriormente, el despacho siguió trabajando con Silverpoint.

En 2014, un grupo de fondos de inversión compraron la deuda bancaria y los bonos de Codere y negociaron con los Martínez Sampedro la refinanciación de su deuda forzando una reestructuración financiera e imponiendo el canje de la mayor parte de esa deuda por acciones, mediante una ampliación de capital. Un proceso asesorado por Linklaters y en el que Albella estuvo inmerso.

Ante las denuncias de los fundadores de Codere, desde el entorno de Linklaters se indica que la influencia de Albella fue mínima y que su participación solo llegó al 1% del total de tiempo dedicado por el despacho a esta asesoría.

Renovación en la CNMV

Por otro lado, desde el entorno de los Martínez Sampedro se indica que el propio Albella ha dicho que está totalmente inhibido en el tema y que el 'caso Codere' está siendo gestionado por la vicepresidenta de la Comisión Nacional del Mercado de Valores (CNMV), Ana Martínez-Pina.

Sin embargo, en su escrito de agosto (el quinto que se presentó) los Martínez Sampedro presentaban nueva documentación -correos electrónicos entre los fondos y sus abogados- en que se incluían comentarios sobre una entrevista mantenida en la CNMV entre Albella y el presidente de Codere elegido por los fondos, Norman Sorensen.

Estamos ante una situación que podría perjudicar la renovación de Sebastián Albella en el regulador. Su mandato y el de su vicepresidenta finalizan entre octubre y noviembre, si se tiene en cuenta el momento en el que accedieron al puesto. Para esa fecha Moncloa debería decidir su renovación y su sustitución.

Las fuentes consultadas indican que no hay nada decidido, pero que en cualquiera de los casos es el propio presidente del Gobierno, Pedro Sánchez, y su equipo económico los que tomarán la decisión. Un movimiento en el que quizás puedan pesar las vinculaciones de Albella con Linklaters en la 'guerra' de Codere.

En cualquier caso, en este sexto escrito presentado el viernes por los fundadores de Codere se pone en evidencia el escaso avance que la CNMV está realizando respecto del caso. Los Martínez Sampedro denuncian en este documento al que ha tenido acceso Invertia, que los gestores de la compañía están ocultando a los consejeros de la familia los requerimientos "meramente informativos" que el regulador está realizando a Codere.

Sexto requerimiento

"Con estas conductas, es evidente que se persigue confundir a la CNMV y evitar que las más que probables falsedades que contienen dichas respuestas enviadas a la CNMV, puedan ser detectadas por los denunciantes y puestas en evidencia ante el supervisor", dice el escrito de los fundadores de Codere que todavía conservan sillones en el consejo, pero en absoluta minoría.

Por otro lado, advierten en este nuevo escrito que al ser de dominio público las actuaciones practicadas por la Audiencia Nacional en relación con el caso que vincula al Banco Popular y al despacho Linklaters, se puede hacer pública información de este mismo despacho en relación a sus vínculos con Codere.

"Los hechos objeto de nuestras ampliaciones de denuncia realizadas el 22 de julio y el 24 de agosto de 2020, en relación con la prestación de servicios de asesoría legal por parte de Linklaters al señor Sorensen durante el año 2017 y primeros días de enero del 2018, prestación puesta de manifiesto a través de diversos correos que se adjuntan en nuestro escrito de 22 de julio de 2020".

"Así como la total opacidad sobre a quién se facturaron dichos servicios, y quiénes fueron todos los miembros de Linklaters que prestaron ese asesoramiento, son cuestiones que se solicita sean objeto de un requerimiento a Linklaters para que entregue al supervisor la hoja de encargo y honorarios con el destinatario final de la factura, así como una certificación de quiénes han sido los profesionales de Linklaters que han participado en dicho asesoramiento, por lo que tiene de valor probatorio en relación con la falta de independencia del señor Sorensen, y de los otros consejeros supuestamente independientes involucrados".

Los Martínez Sampedro sostienen que la factura pagada a Linklaters por los fondos de inversión podría haber sido finalmente abonada por la propia Codere.

Pérdida de valor

Codere es una multinacional con sede en Madrid que opera juegos privados de azar autorizados (bingos, casinos, hipódromos, salas de apuestas, salas de juego, máquinas y juego online) desde 1980. Es la única empresa española de su sector que cotiza en la Bolsa de Madrid desde 2007.

La facturación del año 2019 fue del orden de los 1.400 millones de euros. Tiene presencia en siete países (España, Italia, México, Panamá, Colombia, Uruguay y Argentina) y una plantilla de algo más de 12.000 personas.

Las acciones de Codere cotizaban a 9,5 euros el día de la toma de control por parte de Silverpoint (12 de enero del 2018), representando un valor de capitalización bursátil de más de 1.100 millones de euros. El viernes 31 de enero del 2020, antes del inicio de la crisis Covid-19, la cotización cerró a 2,71 euros, lo que representaba una pérdida de valor de más del 71% de la cotización de partida y situaba su valor de capitalización de mercado en 320 millones de euros. A día de hoy, la cotización de Codere se sitúa alrededor de un euro.

No importa lo fuerte que pegues, lo importante es mantenerse en pie.

#37

Nuevo lío de Sebastián Albella (CNMV): Codere, tras Popular y Siemens Gamesa, en vísperas...

Todos relacionados con el bufete de abogados Linklaters, donde trabajó como socio. La familia Martínez Sampedro lleva meses denunciando que los fondos de inversión deberían haber lanzado una OPA en la toma de control de Codere.

Sebastián Albella tiene un nuevo lío abierto: Codere. Sin embargo, conviene recordar que no es el primero (en la lista destacan los casos de Popular y Siemens Gamesa) y probablemente no será el último, aunque el momento no es el idóneo: en vísperas de su renovación -o no- como presidente de la CNMV.

Todos estos asuntos tienen una coincidencia: la relación con el bufete de abogados Linklaters, donde Albella trabajó desde 2005 y del que se convirtió en socio, ocupando un puesto en su Consejo Mundial, en 2015, y como director en España, desde los que saltó a presidir la CNMV el 25 de noviembre de 2016. Este bufete de abogados tiene su sede en Londres, forma parte del llamado ‘círculo mágico’ de los abogados de la City, está especializado en asuntos mercantiles y en el asesoramiento a las principales empresas, estados e instituciones financieras de todo el mundo.

La familia Martínez Sampedro, fundadora del grupo Codere (dedicado al sector del juego) junto a los hermanos Franco -dueños de Recreativos Franco- en 1980, ha presentado distintos escritos ante la CNMV desde el 29 de febrero de 2019, según informan Invertia y El Economista. En ellos denuncian que distintos fondos de inversión -liderados por Silverpoint y asesorados por Linklaters- tomaron el control de Codere sin lanzar una OPA (y desde entonces, Norman Sorensen es el presidente), que el regulador no ha iniciado una investigación al respecto y también la ocultación por parte del secretario del Consejo del grupo Codere de los requerimientos de información que han recibido por parte del supervisor y de las respuestas que le han dado.

Además, conviene recordar que la familia Martínez Sampedro empezó a perder el control de Codere mucho antes: en 2014, grandes fondos compraron deuda y se procedió a una reestructuración financiera con una ampliación de capital (donde también hubo asesoramiento de Linklaters).

Además, conviene recordar que la familia Martínez Sampedro empezó a perder el control de Codere mucho antes: en 2014, grandes fondos compraron deuda y se procedió a una reestructuración financiera con una ampliación de capital (donde también hubo asesoramiento de Linklaters).

El bufete Linklaters asesoró a Codere en la ampliación de capital de 2014, el primer paso con el que años después los fondos tomarían el control del grupo sin lanzar una OPA

Este asunto de Codere, en parte, se parece al de la fusión que dio origen a Siemens Gamesa en abril de 2017. El gigante alemán, que contó con el asesoramiento de Linklaters, no tuvo que lanzar ninguna OPA para hacerse con el control del fabricante español de aerogeneradores, como se han quejado los accionistas minoritarios, los cuales no han recibido ningún gesto por parte de la CNMV.

Y el tema de Codere también guarda alguna similitud con el caso del Popular: el bufete Linklaters asesoró al banco en la ampliación de capital que se aprobó en mayo de 2016. Eso sí, Albella no tuvo reparos en declarar en la comisión abierta en el Congreso de los Diputados sobre el ‘caso Popular’ que la CNMV investigaría si pudo haber trampas y tampoco en hacer una lamentable declaración ante el juez José Luis Calama en la Audiencia Nacional hace unas semanas, en la que descargó su responsabilidad en Jorge Alegre, uno de sus subordinados en Linklaters. La familia Martínez Sampedro pide que se aplique el precedente sentado por dicho juez: que se pida a Linklaters la hoja de encargo y honorarios del asesoramiento que dio a Sorensen en 2017.

Además, no se puede olvidar que dicho bufete de abogados asesoró en la salida a bolsa de Telepizza, también realizó trabajos para el mexicano Carlos Slim (a quien la CNMV le permitió hacerse con Realia, a pesar del enfado de muchos pequeños accionistas) o para LetterOne, el instrumento financiero de Mikhail Fridman, principal accionista de DIA. Todo esto unido a lo anterior ilustra la “incompatibilidad con patas”, en palabras de la vicepresidenta primera del Gobierno, Carmen Calvo, que supondría la renovación de Albella como presidente de la CNMV. Sin embargo, como dice el refrán español, hasta el rabo, todo es toro, y el Ejecutivo socio-comunista es muy aficionado al donde dije digo, digo Diego, así que aún es pronto para saber cuál será la decisión. Y ojo, no se puede olvidar que su nombre fue impuesto hace cuatro años por Luis Garicano (Ciudadanos).

No importa lo fuerte que pegues, lo importante es mantenerse en pie.

#38

Albella, desde el despacho Linklaters, cooperador necesario en la Operación Diabólica

El despacho de abogados Linklaters asesoró a la JUR, sobre cómo ocultar información a los expoliados accionistas del Banco Popular Español

Los afectados del Banco Popular llevan casi desde el mismo día de la resolución exigiendo a Europa información clave para poder afrontar sus recursos, demandas y querellas en situación de igualdad respecto a quienes tomaron la decisión de resolver a la sexta entidad financiera de España. La resolución, tal y como hemos publicado en Diario16, incumplió tanto con las leyes como con la jurisprudencia europea, además de que se desarrollaron diferentes tipos de irregularidades que no pueden ser detectadas por los afectados y por sus representaciones legales por la opacidad tanto de los organismos europeos como de los españoles.

Esa falta de transparencia se ha convertido en una cuestión de Estado, es decir, que las instituciones de la Eurozona y los diferentes gobiernos de España se han colocado en la trinchera contraria a la razón, la ética y la verdad.

Es un hecho muy grave que se denieguen documentos clave sobre los que se cimentó la decisión de resolver a un banco sistémico y de arruinar a 1,2 millones de personas, sobre todo cuando lo que se pretende es dar una apariencia de legalidad sobre actos que son presuntamente ilegales, tal y como hemos demostrado en estas páginas.

De esta estrategia opaca, ¿quién o quiénes son los responsables? En primer lugar, resulta paradójico el hecho de que el muñidor de la estrategia fuera Linklaters, el despacho de abogados que fue presidido por Sebastián Albella, presidente de la CNMV. Tal y como publicó en exclusiva Diario16 en enero de 2018, apenas 6 meses después de la resolución, el prestigioso bufete remitió un argumentario completo de cómo actuar ante las reclamaciones de información remitidas por los afectados de la resolución del Banco Popular. En un documento fechado el 28 de junio de 2017, sólo tres semanas después de la resolución, Linklaters preparó un argumentario con apariencia de legalidad en el que se ha basado toda la estrategia de la Junta Única de Resolución (JUR) para negar el acceso a documentos que son clave.

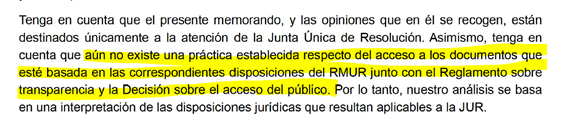

Dicho argumentario señala un aspecto absolutamente sorprendente:

«Aún no existe una práctica establecida respecto del acceso a los documentos que esté basada en las correspondientes disposiciones de RMUR junto con el Reglamento sobre Transparencia y la Decisión de acceso del Público». Es decir, la JUR, el BCE y los organismos económicos españoles se apoyan en un documento basado en opiniones y en prácticas que no están establecidas. Esto es muy grave desde todos los puntos de vista. Aún así, lo indicado en el documento del despacho que presidió Sebastián Albella ha sido la base para que la JUR, principalmente, y el FROB, por no querer compartir esos documentos a los afectados que se lo han reclamado, hayan creado un sistema opaco que deja en estado de indefensión a los afectados del Banco Popular y, en consecuencia, vulnera sus derechos fundamentales.

En segundo término, los gobiernos del PP y el actual de coalición progresista no han dudado en colocarse en contra de 1,2 millones de personas por varios motivos. El primero, colocando a la Abogacía del Estado a defender los intereses de la JUR, un organismo que está vulnerando derechos fundamentales. El segundo, no retirando dicha defensa cuando se produjo el cambio de Ejecutivo tras la moción de censura y la solicitud por parte de Esquerra Republicana de Catalunya. El tercero, dejando más indefensos aún a los afectados aprobando la fusión por absorción que dejó sin personalidad jurídica al Banco Popular cuando aún no se han resuelto todos los frentes judiciales abiertos.

Es verdaderamente estremecedor comprobar cómo los poderes democráticos (ejecutivo, legislativo y judicial) no hayan hecho nada desde enero de 2018 cuando Diario16 publicó que fue el despacho presidido por Sebastián Albella antes de acceder a la Presidencia de la CNMV el encargado de crear un documento que pretende dar apariencia de legalidad a un hecho que vulnera las leyes europeas y que, repetimos, vulnera derechos fundamentales de la ciudadanía. ¿Cómo en una democracia como la española se puede permitir que un despacho asesore sobre opacidad cuando ni siquiera había abiertas diligencias en los juzgados? Es sencillo. Conocían la ilegalidad de la decisión de resolver al Popular y había que ocultarlo fuera como fuera.

Del Gobierno del PP no se podía esperar otra cosa, manteniéndose aún Luis de Guindos al frente de Economía. Sin embargo, tras el cambio de Ejecutivo, nadie se puso del lado de los afectados a pesar de la evidencia de las pruebas. Por encima de todo ello, en Moncloa, Iván Redondo, la todopoderosa mano asesora de Pedro Sánchez, apoya, a petición del Santander, la medida de mantener a Albella al frente de la CNMV, un cargo que le concedió, vía el Ministerio de Economía de Luis de Guindos, el Gobierno de la Gürtel, la Púnica, la Kitchen o Lezo.

Es verdaderamente sonrojante que un gobierno de coalición de izquierda progresista, fundamentalmente Pedro Sánchez y Pablo Iglesias, permitan esto y mucho más, como están haciendo con el Caso Popular. No sirve escudarse en que el asunto está en los tribunales porque ese ponerse de lado deja una pregunta aún más inquietante: ¿qué podrían estar recibiendo a cambio y de quién? A buen seguro que Redondo y su equipo lo sabrán. Diario16 llegará a saberlo también, incluso «matando al mensajero».

No importa lo fuerte que pegues, lo importante es mantenerse en pie.

#39

Caso Pescanova

A las 13:27 horas la Comisión Nacional del Mercado de Valores (CNMV) suspendía "cautelarmente" la cotización en bolsa de las acciones de Pescanova. Ya lo había hecho apenas 12 días antes, cuando la compañía pesquera anunció que no iba a presentar las cuentas del año 2012. Pero, sin que hubiera cambio alguno y sin que la multinacional gallega presentase sus cuentas auditadas del ejercicio 2012, la CNMV había decidido reanudar la cotización de Pescanova, S.A. el 4 de marzo de 2013.

Ocho días tardó la CNMV en subsanar el error. Ocho días en los que muchos accionistas minoritarios compraron acciones pensando que aquello era una ganga.

Entretanto, grandes bancos como el Sabadell intermediaban en la venta de miles de acciones, a la vez que recomendaban la compra de títulos de Pescanova, S.A asegurando que su precio óptimo de mercado era un 69 por ciento mayor que el del momento.

Era el año 2013. Según la Fiscalía y el juez titular del Juzgado Central de Instrucción número 5 de la Audiencia Nacional, Pablo Ruz, el Grupo Pescanova llevaba desde 2009 falsificando sus cuentas. Durante esos cuatro años el Grupo recibió al menos 50 millones de euros en subvenciones de la Unión Europea, de España y Portugal, según el análisis realizado para esta investigación.

Ni la CNMV, ni el auditor BDO vieron lo que escondían esas cuentas: una deuda que ascendía a 3.280 millones de euros en 2013 y que posteriormente fue confirmada por los dos jueces instructores de la causa, Pablo Ruz y José de la Mata. Para ello, el Grupo Pescanova creó una red de empresas pantalla que creaban facturas falsas con un valor de hasta 14 veces mayor del precio real. También emitieron cargos ficticios a empresas reales para generar un volumen de negocio irreal. Todo ello para obtener créditos e ir pagando las deudas. Así se creó un círculo vicioso que estalló en 2013. El caso sigue en fase de instrucción en la Audiencia Nacional con más de una decena de imputados.

EL AGUJERO QUE LA CNMV NO VIO

El Informe Forensic elaborado por la auditora KPMG afloró ya en 2013 una deuda de más de 3.000 millones de euros que el Grupo Pescanova tenía con más de una decena de entidades bancarias. Detrás de ese agujero se escondían facturas falsas a terceras empresas. Se trataba de empresas pantalla controladas por Pescanova, S.A. que emitían compras no realizadas a un precio hasta 14 veces mayor del precio real, según detalla el citado informe.

Nadie pareció ver el entramado empresarial de falsedad contable que había diseñado Manuel Fernández de Sousa con ayuda de su equipo directivo. Ni su auditor BDO, ni la CNMV. Ahora, sobre el ex presidente pesan las acusaciones de los siguientes delitos: falsedad documental, estafa, delito societario, falseamiento de cuentas anuales, falseamiento de información económica-financiera y delito continuado de falsedad en documento mercantil.

MERCADOS trató de contactar en reiteradas ocasiones con Fernández de Sousa sin éxito. Él, otros directivos de la multinacional y la propia compañía Pescanova, S.A. están a la espera de que se cierre la instrucción y se abra la fase oral para sentarse en el banquillo de los acusados.

"La CNMV tiene su dirección de informes financieros que es bastante rigurosa, pero sufre una limitación de recursos", dice Manuel Conthe, presidente de esa comisión entre 2004 y 2007. "Entonces, no cabe duda de que siempre acabas descansando en el auditor, y si el auditor no se entera de algo pues se lo pone difícil a la CNMV. Creo que ahí a la CNMV también le faltaron medios", dice Conthe. Añade: "Idealmente, la CNMV tiene que ser también la supervisora de los auditores"

La CNMV permitió a Pescanova cotizar durante ocho días sin que tuviera las cuentas del ejercicio anterior presentadas y auditadas. El 12 de marzo de 2013, el regulador financiero volvía a suspender cautelarmente la cotización de la multinacional pesquera. La suspensión cautelar sigue vigente y los accionistas tienen pocas esperanzas en recuperar lo invertido.

"La CNMV ha metido la pata muchas veces, por ejemplo, cuando dejó volver a cotizar a Pescanova, S.A. sin que las cuentas estuvieran claras", afirma Carlos Sanz, presidente de la asociación de minoritarios.

La actuación de la CNMV en el caso Pescanova ha sido puesta en entredicho por los accionistas y por los abogados. El regulador financiero fue demandado en primera instancia por varios accionistas minoritarios, pero nunca fue parte imputada por ninguno de los dos magistrados que han llevado la instrucción en la Audiencia Nacional.

Ni Pablo Ruz, que fue juez suplente de la Sala número cinco de la Audiencia Nacional y que instruyó el caso Pescanova desde su inicio hasta 2015, ni su sustituto José de la Mata, han visto razones suficientes para imputar a la CNMV.

Ni Pablo Ruz, que fue juez suplente de la Sala número cinco de la Audiencia Nacional y que instruyó el caso Pescanova desde su inicio hasta 2015, ni su sustituto José de la Mata, han visto razones suficientes para imputar a la CNMV.

No importa lo fuerte que pegues, lo importante es mantenerse en pie.

#40

Re: La CNMV, la casa de los horrores.. Barón de Ley

El supervisor ha permitido este primer avance de la opa al "entender que el folleto y los demás documentos presentados, tras la documentación complementaria registrada el pasado 7 de octubre, se ajustan a lo dispuesto" en la normativa vigente. Esto es, que se cumplen los requisitos en tiempo y forma.

La opa de exclusión de Barón de Ley sigue dando que hablar. Varios fondos y sicavs accionistas de la bodega riojana han presentado ante la CNMV diferentes escritos para trasladar al regulador su oposición al precio ofertado (109 euros por acción) y denunciar las prácticas de las que se ha valido el máximo accionista para sacar adelante la operación, según explican fuentes financieras.

Los minoritarios han trasladado ya estas exigencias a la CNMV para que las pueda tener presentes según estudia a fondo la operación aprobada por la junta de accionistas del grupo bodeguero el pasado 17 de septiembre. La propuesta salió adelante con el voto favorable de accionistas representativos del 91,77% del capital social de la compañía.

Aval de CaixaBank

Sin embargo, a pesar de lo abultado del porcentaje, pierde fuerza si se tiene en cuenta que Mazuelo Holding, promotor de la exclusión, es titular del 90,44% del capital de Barón de Ley.

En la petición de autorización a la CNMV para la operación el pasado 30 de septiembre, la compañía de vinos de Rioja adjuntó un aval bancario otorgado por CaixaBank por un importe de 33,07 millones de euros. Un importe suficiente para cubrir todas las obligaciones de pago de Barón de Ley podría tener que afrontar para ejecutar la oferta.

Junto con Mazuelo, el director general, César Sánchez Moral, titular de 2.852 acciones representativas del 0,07% del capital social de la empresa, también ha trasladado su compromiso de inmovilizar sus acciones. Por ello, la opa solo se dirige al 9,39% de las acciones del grupo.

El primero en levantar la voz ha sido el fondo Panda Agriculture, gestionado por Marc Garrigasait, que además de manifestar su voto en contra en la reciente junta de accionistas, ha remitido un escrito al supervisor bursátil para argumentar sus quejas por el precio de exclusión. Su determinación ha animado a otros accionistas minoritarios, que han seguido sus pasos o piensan hacerlo.

Entre ellos, inversores como Avantage Fund (asesorado por Avantage Capital), el 'hedge' Esfera Yosemite o la sicav Dragón de Aragón (gestionada por GVC Gaesco) han reaccionado de manera similar ante la opa de exclusión presentada por Mazuelo Holding, la instrumental a través de la cual Eduardo Santos-Ruiz, presidente del grupo bodeguero, se ha quedado con toda la compañía.

Su estrategia financiera durante una década ha girado en torno a no repartir dividendos y a emplear esos recursos para recomprar acciones de Barón de Ley que luego amortizaba (hizo eso con más del 40% de los títulos en circulación). Y así fue hasta 2018, año en que lanzó una ops sobre la compañía a 109 euros la acción, el mismo precio al que la excluye con la tesorería de la bodega.

Aunque cada minoritario actúa de manera independiente, comparten argumentos y se han coordinado para acudir ante la CNMV, con la esperanza de no tener que acudir a los tribunales. En caso de emprender acciones penales, sí podrían ejercer una demanda colectiva ('action class'), según explican desde alguno de los fondos, extremo que no descartan, dados los precedentes.

En caso de emprender acciones penales, sí podrían ejercer una demanda colectiva ('action class'), según explican desde alguno de los fondos

De momento, solo Panda Agriculture ha detallado sus objeciones, que giran en torno a tres ejes: la incongruencia del informe de valoración (a la baja) presentado por R4 Corporate (comparables, ratios…), la minusvaloración en el precio de la oferta (múltiplos menores a sus equiparables) y la instrumentación de las dos ofertas de adquisición (sin prima de control y con recursos de la compañía).

Al margen de estos puntos, Avantage Capital ha desarrollado otro argumento para oponerse a la opa de exclusión: la posible asistencia financiera (comprar una compañía con cargo al patrimonio social), una operativa prohibida por la Ley de Sociedades de Capital, tal como ha desarrollado en un reciente artículo publicado en este diario. La pelota está ahora en el tejado de la CNMV.

No importa lo fuerte que pegues, lo importante es mantenerse en pie.

#41

Re: Caso Pescanova

Por fin el caso Pescanova tiene su sentencia, ojo que la CNMV no parece darse por aludida ni por sancionada una vez mas, sale airosa sin responsabilidad alguna de los hechos que acontecieron y en los cuales tuvo parte de responsabilidad:

La sentencia del caso Pescanova amenaza con generar una factura millonaria a una de las principales firmas medianas de auditoría de España, BDO Auditores. Esta compañía, presidida en el país por Alfonso Osorio, ha sido condenada por su trabajo en la empresa gallega y tendrá responder por las pérdidas millonarias de grandes inversores y acreedores de Pescanova. Además, la Audiencia Nacional condena a penas de cárcel de tres años y medio años a su socio Santiago Sañé.

“La sentencia no es firme y queremos confirmar que ya hemos iniciado los trámites para recurrirla a la mayor brevedad posible. Se trata de una sentencia extensa que aún estamos valorando. Reconoce ocultaciones de información y documentación al auditor como por ejemplo, la de las sociedades utilizadas para ocultar deuda, o que las operaciones se registraban neteadas en la contabilidad antes de que interviniera el auditor. La actividad auditora mostrada por la prueba en el juicio oral, es, en nuestra opinión, incompatible con el fallo por lo que, con independencia de estudiar el contenido de la sentencia a fondo, resulta imperativo solicitar la revisión de la misma y así lo haremos", afirman desde BDO.

El expresidente de Pescanova es condenado a 8 años de cárcel por manipular las cuentas

La Audiencia Nacional condena además a penas que van desde los seis meses a tres años y medio de prisión a otros 11 miembros de la excúpula

El potencial golpe económico es de una magnitud muy superior a lo que viene ganando BDO en los últimos años. La filial de auditoría, BDO Auditores, cosechó un resultado consolidado de 1,21 millones en 2018 y de 853.000 euros en 2017.

Frente a ello, la Audiencia Nacional fija que BDO haga frente a distintos conceptos. Por un lado, indemnizar junto a seis exdirectivos, su auditor y Pescanova a varias sociedades por un importe de 126,8 millones. Tendrán que responder de ello de forma solidaria, a pesar de que la firma cree que es injusto y no se sostiene que se le haya metido en este saco. Por otro lado, tendrá que devolver junto a Mapfre el dinero invertido a decenas pequeños accionistas. La aseguradora tendría que cubrir hasta 36 millones. El resto de la indemnización, cerca de 40 millones, será abonada por exdirectivos y la vieja Pescanova a Bankia, UBI y Banco Espírito Santo, actual Novo Banco.

Estas cifras y su reparto están todavía en el aire, más allá del recurso ante el Supremo. Así, desde Pescanova sostienen que cualquier dinero que tengan que devolver tendrá que sufrir una quita del 97,5%, como ocurrió en el concurso de acreedores. Desde esta compañía, participada por los bancos con los que tenía deudas la vieja Pescanova y por 9.000 pequeños accionistas que perdieron casi todo su dinero, recuerda que "ha defendido en este procedimiento que era una perjudicada y que no se le podía juzgar como beneficiario de los actos de la antigua dirección. Seguimos considerándolo así, y defenderemos esta postura en el recurso ante el Tribunal Supremo que hemos empezado a estudiar hoy mismo".

Defensa

Desde BDO defienden que "con respecto a la responsabilidad penal de BDO Auditores, no figura en los hechos probados de la sentencia en qué hubiera consistido el incumplimiento de sus deberes de impedir delitos (art. 31 bis CP), por lo que no cabe sino solicitar la revisión del fallo al no existir hecho alguno generador de responsabilidad penal de la persona jurídica".

"Como hemos defendido y se ha probado, tanto BDO Auditores como Santiago Sañé fuimos engañados y víctimas del entramado y fraude organizado por la dirección de Pescanova”, añaden.

El abogado de BDO en este proceso ha sido Gabriel Rodríguez Ramos, de Rodríguez Ramos Penal & Compliance, y el de Sañé, Javier Sánchez-Vera, de Oliva-Ayala Abogados.

Al margen del impacto para BDO, la sentencia de la Audiencia conocida este martes ha condenado a ocho años de cárcel al expresidente de Pescanova Manuel Fernández de Sousa-Faro, y a penas que van de los seis meses a los tres años y medio de prisión para otros 11 acusados de la excúpula de la compañía por las prácticas irregulares que pusieron en marcha con el fin de obtener financiación bancaria para la empresa y por manipular las cuentas de la entidad para poder captar inversores que acabaron perdiendo su dinero.

En la sentencia, los magistrados de la Sección Cuarta de lo Penal absuelven a siete de los 19 acusados y condenan a los otros doce a penas sensiblemente inferiores a las solicitadas por las acusaciones, al entender que los delitos de falsedad en documento mercantil, estafa, falseamiento de cuentas anuales y falseamiento de información económica y financiera se cometieron en concurso medial y no pueden ser penados de manera independiente.

No importa lo fuerte que pegues, lo importante es mantenerse en pie.

#42

Inversores que compraron títulos de Pescanova entre mayo de 2009 y marzo de 2013 serán indemnizados

La CNMV sale de rositas, pero al menos los afectados recuperaran dinero:

La Audiencia Nacional aclara que tienen derecho a una compensación porque lo hicieron bajo información financiera que no reflejaba la situación real de la entidad

La Audiencia Nacional ha aclarado que los accionistas que adquirieron títulos de Pescanova entre el 11 de mayo de 2009 y el 12 de marzo de 2013 tienen derecho a reclamar una indemnización por su inversión en la compañía, ya que lo hicieron bajo información financiera que no reflejaba la situación real de la entidad, según ha informado Unive Abogados.

En concreto, este bufete solicitó a la Audiencia Nacional que aclarase la sentencia del caso Pescanova, ya que al parecer la misma excluía de la condición de perjudicados a aquellos que compraron títulos "después de ser conocida públicamente su situación financiera real" y no dejaba claro el momento en el cual consideraba que tal hecho tuvo lugar.

De esta forma, el pasado 14 de octubre la Sala Penal de la Audiencia Nacional ha notificado el auto estimando la aclaración y considera que quienes se hicieron con títulos de la pesquera hasta el 12 de marzo de 2013 lo hicieron bajo información falsa.

Ese día, la multinacional española publicó un hecho relevante en la Comisión Nacional del Mercado de Valores (CNMV) en el que comunicaba que había "detectado discrepancias" entre su contabilidad y las cifras de deuda bancaria. Minutos después, la CNMV suspendía la cotización de la acción, no reanudándose hasta 2017.

El bufete ha señalado que el inicio del suministro de información falsa empezó el 11 de mayo de 2009, cuando la compañía comunicó en el informe trimestral de ese año "conociendo que los resultados que se iban a publicar ocultaban la deuda financiera real y no reflejaban la imagen fiel de la sociedad".

Esta aclaración ha permitido delimitar que aquellos inversores que adquirieron sus títulos entre el 11 de mayo de 2009 y el 12 de marzo de 2013 tendrán derecho a reclamar su indemnización.

La sentencia de la Audiencia Nacional considera probado que la 'vieja' Pescanova, ante acusadas necesidades financieras, utilizó medios de financiación basados en unas relaciones comerciales ficticias. Para ello, entre otras operaciones, creó sociedades instrumentales destinadas a aparentar relaciones comerciales, utilizó datos de antiguos clientes o terceros para solicitar financiación a través del 'factoring' o el descuento y ocultaba deudas financieras.

El fallo, que condena a penas privativas de libertad que van desde los seis meses hasta los seis años para la cúpula directiva de la empresa, prevé por primera vez en España la condena a la auditora externa de la compañía, BDO Auditores, como responsable de un delito falseamiento de información económica.

Unive Abogados ha indicado que la condena a BDO es "especialmente relevante" porque junto a ella tendrá que responder la aseguradora Mapfre, con quien tenía concertado un seguro de responsabilidad civil.

Estas dos mercantiles, junto con la multinacional pesquera y el resto de la cúpula de la misma, autores de los referidos delitos, deberán indemnizar solidariamente por los perjuicios irrogados a los que invirtieron en la entidad durante el tiempo que esta falseó sus cuentas, con independencia de que estos estuvieran personados en la causa o no, por lo que podrán solicitar su indemnización según las bases de la sentencia en el trámite de ejecución de la misma.

La Audiencia Nacional condenó a ocho años de cárcel al expresidente de Pescanova Manuel Fernández de Sousa-Faro y a penas que van de los seis meses a los tres años y medio de prisión para otros 11 acusados de la excúpula de la compañía por las prácticas irregulares que pusieron en marcha con el fin de obtener financiación bancaria para la empresa y por manipular las cuentas de la entidad para poder captar inversores que acabaron perdiendo su dinero.

Además de las personas físicas, la Audiencia Nacional ha condenado, entre otras, a las personas jurídicas Pescanova SA y a BDO Auditores a penas de multa y a satisfacer diferentes cantidades en concepto de responsabilidad civil que, en algunos casos, llegan a los más de 51 millones de euros por las cantidades que acabaron perdiendo algunos de los inversores.

No importa lo fuerte que pegues, lo importante es mantenerse en pie.

#43

La SEC paga una recompensa récord de 96 millones al denunciante de un fraude

Así se hacen las cosas:

Es el mayor premio entregado por el supervisor estadounidense a un confidente que permitió destapar un fraude e imponer sanciones.

El equivalente a la Comisión del Mercado de Valores de Estados Unidos (SEC, Securities and Exchange Commission) ha recompensado con el pago de más 114 millones de dólares (96 millones de euros) a la persona cuya denuncia y colaboración contribuyó a que la CNMV estadounidense destapase un caso de fraude y aplicase las correspondientes sanciones, lo que representa el mayor premio entregado hasta la fecha por el supervisor a un confidente.

La cifra pagada a este denunciante supone más del doble de los 50 millones de dólares del anterior récord, indicó la SEC.

La recompensa de 114 millones comprende el pago de 52 millones de dólares (44 millones de euros) en relación con el caso encomendado a la propia SEC y de otros 62 millones de dólares (52 millones de euros) a raíz de las medidas adoptadas por otra agencia, sobre la que el supervisor de los mercados estadounidenses no ofrece más detalles.

"Este hito atestigua el compromiso de la Comisión de recompensar a los denunciantes que brindan a la agencia información de alta calidad", dijo el presidente de la SEC, Jay Clayton, quien reiteró el compromiso de la institución para que aquellas personas cuyas denuncias ayuden a destapar nuevos fraudes "de la manera más rápida y eficiente posible".

"Las acciones del denunciante premiado fueron extraordinarias", agregó Jane Norberg, responsable de la Oficina de Denunciantes de la SEC, quien destacó que "después de informar internamente sobre su inquietudes, y a pesar de las dificultades personales y profesionales, el denunciante alertó a la SEC y a otra agencia acerca de las irregularidades y brindó asistencia sustancial y continua que resultó fundamental para el éxito de las acciones".

La SEC ha repartido un total de 676 millones de dólares (571 millones de euros) en recompensas para 108 individuos desde 2012. Estos premios pueden oscilar entre el 10% y el 30% del dinero recaudado cuando las sanciones superan el millón de dólares.

La entidad precisó que estos desembolsos se realizan a través de un fondo creado por el Congreso de EEUU para tal fin y financiado completamente con el dinero procedente del pago de multas impuestas por infracciones de las leyes del mercado de valores sin que sea necesario recurrir a dinero procedente de inversores perjudicados.

No importa lo fuerte que pegues, lo importante es mantenerse en pie.

#44

Re: La SEC paga una recompensa récord de 96 millones al denunciante de un fraude

Igualito que en España

#45

Sánchez prepara el 'asalto' a la CNMV con el relevo de Albella y Martínez-Pina

El Gobierno de coalición tiene ya su punto de mira puesto en la Comisión Nacional del Mercado de Valores (CNMV). Moncloa y la Vicepresidencia económica que dirige Nadia Calviño han iniciado el proceso de búsqueda de candidatos para relevar al actual presidente del supervisor, Sebastián Albella, a la vicepresidenta, Ana Martínez-Pina, y a un consejero, según explican a La Información fuentes gubernamentales. Con este movimiento el Ejecutivo de PSOE y Unidas Podemos podrá tomar el control de un regulador que hace ya cuatro años que renovó a fondo el Partido Popular con la colaboración de Ciudadanos.

El mandato de Albella y de Martínez-Pina finaliza el próximo mes de octubre/noviembre, si se tiene en cuenta el momento en el accedieron al puesto. Para entonces el Gobierno quiere tener listo la sustitución de ambos y el de los otro consejero que no es natos y cuyo mandato expira también en los próximos meses. Se trata de Ángel Benito, que lo hace en enero del próximo año 2021.

Es decir, en cuestión de tres meses, entre octubre y enero, el Ejecutivo prevé acometer una renovación amplia en el regulador de los mercados de valores con la sustitución de tres de sus siete componentes, incluido números uno y dos. Solo continuarían en el cargo cuatro consejeros: Juan Manuel Santos-Suárez, nombrado en 2018; María Dolores Beato, que también llegó a la CNMV en agosto de 2018, ya con el Gobierno socialista; el secretario general del Tesoro y Financiación Internacional, Carlos San Basilio; y Margarita Delgado, subgobernadora del Banco de España. Estos dos últimos son consejeros natos.

Los mandatos de los integrantes del consejo de la CNMV son por cuatro años, según la Ley que rige el organismo, y podrían renovarse por otros cuatro, pero el Gobierno no tiene la intención de hacerlo. Las fuentes consultadas indican que es la Vicepresidencia económica quien lidera el proceso de búsqueda de candidatos, aunque, especialmente para el cargo de presidente o presidenta, debe contar con el 'plácet' de Moncloa.

Fuentes de la Vicepresidencia económica enmarcan este 'plan renove' en la CNMV en una estrategia mucho más amplia para acometer los relevos en las instituciones y reguladores cuyos integrantes cumplen mandato. Es el caso de la Comisión Nacional de los Mercados y la Competencia (CNMC), cuyos candidatos encabezados por Cani Fernández tienen que pasar precisamente en la tarde de este jueves el preceptivo examen en la Comisión de Asuntos Económicos y Transformación Digital del Congreso de los Diputados.

Tanto Albella como Martínez-Pina fueron aupados a la presidencia y vicepresidencia de la CNMV en noviembre de 2016 por el Gobierno de Mariano Rajoy. Su designación se retrasó un mes por las dificultades que tuvo el entonces ganador de las elecciones para poder ser investido ese año. Durante ese tiempo el presidente interino fue Santos-Suárez. Una de las primeras decisiones que tomó el nuevo consejo de ministros fue la de acometer la renovación de este supervisor gracias a un acuerdo entre el entonces ministro de Economía, Luis de Guindos, y el responsable del ramo de Cs, Luis Garicano. A Albella lo ficharon del despacho de abogados Linklaters y Martínez-Pina, del Instituto de Contabilidad y Auditoría de Cuentas (ICAC).

Fuentes cercanas a la CNMV recuerdan que Albella cuenta, además, con el hándicap del caso Popular, lo que le resta posibilidades para continuar al frente del regulador. El presidente del organismo estaba citado a declarar el pasado 18 de marzo como testigo en el caso pero el estado de alarma por el Covid lo impidió. En concreto, Albella fue llamado por haber sido socio del citado despacho Linklaters, el cual asesoró a la entidad presidida por Ángel Ron en la operación para ampliar capital.

Tanto Albella como Martínez-Pina fueron aupados a la presidencia y vicepresidencia de la CNMV en noviembre de 2016 por el Gobierno de Mariano Rajoy. Su designación se retrasó un mes por las dificultades que tuvo el entonces ganador de las elecciones para poder ser investido ese año. Durante ese tiempo el presidente interino fue Santos-Suárez. Una de las primeras decisiones que tomó el nuevo consejo de ministros fue la de acometer la renovación de este supervisor gracias a un acuerdo entre el entonces ministro de Economía, Luis de Guindos, y el responsable del ramo de Cs, Luis Garicano. A Albella lo ficharon del despacho de abogados Linklaters y Martínez-Pina, del Instituto de Contabilidad y Auditoría de Cuentas (ICAC).

Fuentes cercanas a la CNMV recuerdan que Albella cuenta, además, con el hándicap del caso Popular, lo que le resta posibilidades para continuar al frente del regulador. El presidente del organismo estaba citado a declarar el pasado 18 de marzo como testigo en el caso pero el estado de alarma por el Covid lo impidió. En concreto, Albella fue llamado por haber sido socio del citado despacho Linklaters, el cual asesoró a la entidad presidida por Ángel Ron en la operación para ampliar capital.

Hay que recordar también que el PSOE y Unidas Podemos votaron en contra los nombramientos de Albella y Martínez-Pina para desembarcar en la CNMV. En concreto, fue la gestora de los socialistas la que tomó la decisión, criticando que se trataba de un caso de 'puerta giratoria' al pasar de una empresa al regulador en cuestión de días. Llegaron a hablar de un posible "conflicto de intereses". La votación no era vinculante.

En el pacto de Gobierno entre PSOE y UP no había referencia expresa a la CNMV, pero sí una mención a la renovación de "organismos independientes". "Promoveremos acuerdos parlamentarios de consenso que permitan la elección y renovación de los órganos constitucionales y organismos independientes, como en el caso del Consejo General del Poder Judicial, el Defensor del Pueblo, la Presidencia del Consejo de Transparencia y Buen Gobierno y el Consejo de Administración de Radiotelevisión Española. Primaremos en la búsqueda de dichos acuerdos los principios de mérito, capacidad, igualdad, paridad de género y prestigio profesional", se puede leer en el punto 2.11.1 del documento. Antes, en las semanas previas a las elecciones del 10-N, Carmen Calvo llegó a decir en una entrevista en la Cadena SER que podría ofrecer a Unidas Podemos dirigir la CNMV.

Los puestos de presidente y vicepresidente de la CNMV son de los mejores remunerados en la administración pública. En concreto, los salarios anuales de Sebastián Albella y Ana María Martínez-Pina superan los 160.000 euros.

No importa lo fuerte que pegues, lo importante es mantenerse en pie.