Antes de nada recordarles que el sábado 19 a las 18:30 tenemos la conferencia "El VIX en profundidad: buscando oportunidades de compra"

-----------------------

En el capítulo 1 relaté mi desastroso y ridículo primer día de bolsa.

En el capitulo 2 relaté como me arruiné por primera vez.

En el capítulo 3 relaté como empecé a aprender algunas cosas y tuve mi primer gran día de gloria.

........ tras aquélla gran victoria, lo celebré con una gran cena y un buen vino. Entre copa y copa hice planes de futuro. El porvenir era brilante. Tras mi gran éxito del día 19 de septiembre de 2007 cuando gané un buen dinero gracias a mis observaciones, a Ben Bernanke (su reducción de tipos) y sobre todo a la suerte, parecía que por fin, después de casi un año siguiendo los mercados "de forma seria", era mi momento. Todas aquéllas observaciones, todo aquél tiempo malgastado intentando entender el mercado debian de rendir frutos. Como digo era mi hora.

Durante el verano me había leído el libro de John Bollinger: "Las bandas de Bollinger". Entre varios conceptos uno me quedó claro: los patrones dobles en conjunción con las bandas de Bollinger son un patrón poderoso. Además, como ya he explicado empecé a intuir que el mercado gusta de formar estos patrones. Lo había visto tras arruinarme la primera vez: el mercado tras caer se empieza a estabilizar, pero después vuelve a caer y en el punto donde acabó la anterior caída se vuelve a frenar. A partir de ahí, muchas veces el mercado inicia un rally.

(doble suelo marzo 2007 - gráfico diario)

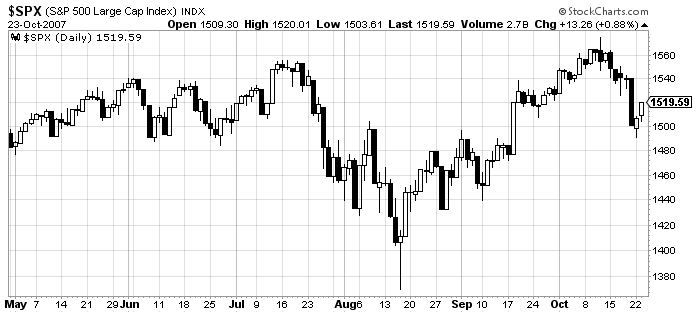

Después de mi primera gran victoria el mercado continuó subiendo. Me lamentaría un día si y otro también por haber cerrado mi operación ganadora tan pronto. Por suerte, no mucho más tarde observé fascinado algo interesante:

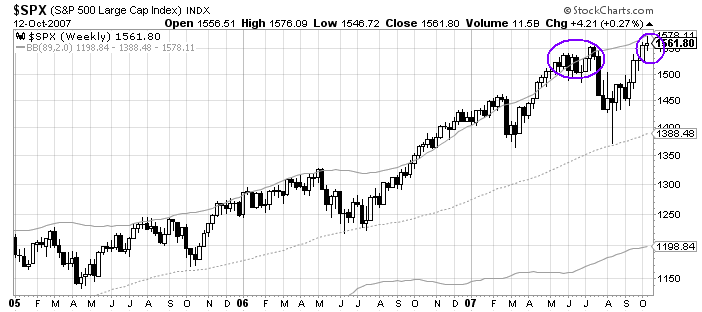

(doble techo gráfico semanal)

¿Qué era eso? ¿Un doble techo? ¡No podía creer la suerte que tenía¡ Era un patrón exactamente como los que Bollinger refería en su libro. ¡Era un doble techo de libro¡ Recuerdo que planteé esta posibilidad a otros, pero todos, o casi todos me dijeron aquéllo de "Esto es un mercado al alza, difícilmente funcionará". Y el mercado subió un poco. Ese poco y la voz de los demás, me convencieron de que estaba equivocado...al fin y al cabo ¿quién era yo para contradecir a la mayoría?

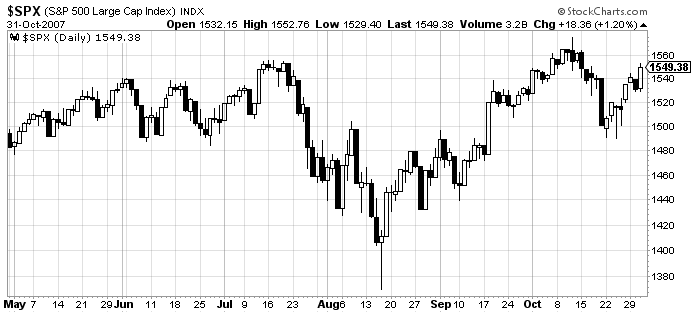

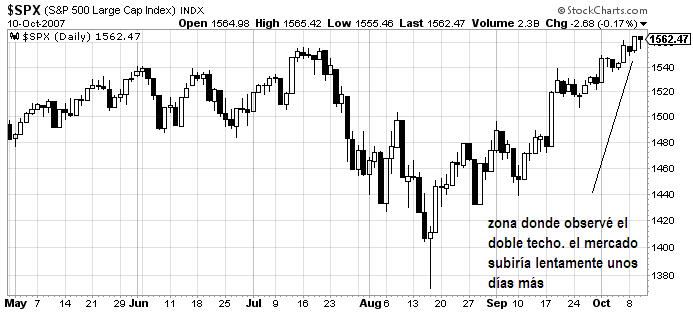

(zona de doble techo, gráfico diario)

Pero un día el mercado dejó de subir y se inició un retroceso:

¡Maldita sea¡ lo había visto era un doble techo de verdad. ¿Entro o no entro? Estaba convencido de que era un techo importante y que iba a caer más. Pero me costaba pulsar el gatillo. Tal vez solo era un retroceso. Me inundé de dudas. Durante dos días el mercado parecía que caía, pero no terminaba de hacerlo....se notaba debilidad, pero esas velas con grandes mechas por debajo bien parecían que significaban rebote al alza. Como digo era un mar de dudas.

El 19 de octubre de 2007 el día empezó con debilidad para las bolsas. Cuando el precio rompió el mínimo de la mecha de la vela anterior me decidí a entrar....y el precio cayó, cayó y cayó. ¡¡No paraba de caer y yo iba corto de futuros¡¡ Iba cargado hasta los dientes. Todo el arsenal. En apenas unas horas había convertido mis 15,000 euros en 30,000 euros. Si señor ¡¡era mi hora¡¡ y lo mejor de todo es que el precio iba a caer 100 puntos más y haría un pastizal. ¿Tal vez 100,000 si metía más futuros? ¿Quién sabe? estaba de racha, así que la cuestión era aguantar la posición. Todos esos puntos de caída me daban un buen colchón de margen para que el precio no volviera. Lo que más me fascinó de ese día era que fue el 20 aniversario del crash de 1987 y los titulares de los periodicos eran algo como esto: "Wall Street celebra el 20 aniversario de 1987 con fuertes caídas". ¿Era posible que el mercado "celebrara" cosas? ¿Eran válidos este tipo de argumentos? ¿Es posible que la psicologìa de masas funcione así?

Era mi hora, una caída tan fuerte no haría volver al mercado sobre sí mismo.

El mercado cayó un poco más. Pero empezó a rebotar. Me dije "es normal, toda caída fuerte tiene rebote, pero no hay forma de que vuelva a retroceder toda esa gran caída".

Y sí, tuve razón....hasta que el mercado volvió a girarse dejando una vela martillo. Empezaron mis dudas. Me dije "vale es una vela martillo, pero joder mira que salió en un sitio raro....tiene toda la pinta de ser un rebote más...no hay manera de que no estemos ante un gran doble techo. Cuando el otro día ví el doble techo lo sabía pero dudé de mí. Lo que tengo que hacer ahora es no dudar y seguir adelante con mis propias ideas....me esperan 100 puntos de beneficio"

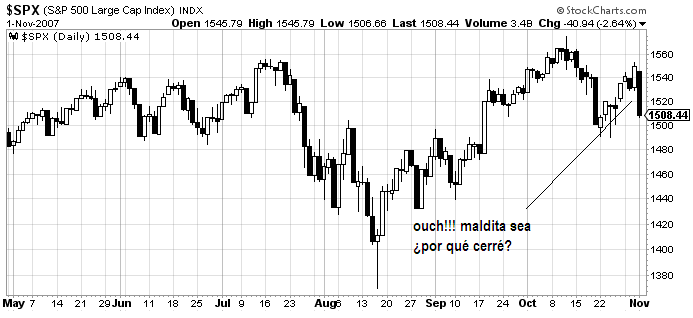

Sin embargo al mercado no le importó mi razonamiento y rebotó. Cuándo empecé a verme con el agua al cuello cerré con muy mala hostia. Había dejado escapar 10,000 euros de los beneficios. Y solo había ganado unos 5000. Maldita sea:

Pero el mercado, que es una máquina perfecta de hacer parecer tontos a todos, y muy tontos a los tontos me demostraría que se estaba riendo de mí:

Que una operación salga mal, sienta mal. Pero que te hayas salido para que después funcione a la perfección sienta peor. Me sentó como un tiro en el culo, una patada en los genitales o en la nuez de la garganta. ¡¡el maldito mercado se había reído de mí!!. El movimiento bajista continuaba......pero mi estado mental se había transformado. Ya no operaba en base a mis ideas, sino en base a la venganza. Queria mis 10,000 de vuelta. Ya daba igual lo que hiciera el mercado. Sabía que estaba cayendo...pero ese juego de comprar-aguantar-serengañado no lo soportaba más. A partir de ahora haría operaciones más rápidas, pondría el gráfico horario y me saldría siempre que tuviera beneficios o cortaría las pérdidas. ¡Sí eso es lo que iba a hacer!

Como se ve en la imagen inmediatamente superior, el mercado descendió tal y como yo preví. Lo hizo lentamente en un canal. Las fluctuaciones en gráfico horario eran muy claras: cada vez que el precio en gráfico de 60 minutos tocaba la banda inferior de Bollinger, yo compraba. Cada vez que ese mismo gráfico tocaba la banda superior de Bollinger, yo vendía. ¡¡Muy fácil¡¡ Empezó a funcionar como un reloj. Al principio "ataqué" con poca carga de futuros, pero cuando empecé a ver lo bien que funcionaba metí todo el margen posible. Pase de unos 6 contratos a 10...de 10 a 15...hasta llegar al punto de comprometer en una sola operación más de 25 futuros. Evidentemente para llegar a 20 contratos hay que tener más dinero que cuando uno podía comprar 10....y es que había multiplicado mi dinero desde los 20,000 que tenía tras la operación del "20 aniversario del crash de 1987" hasta alcanzar los 45000 en apenas unos días. Mi próximo objetivo era continuar haciendo los mismo hasta alcanzar 100,000....luego descansaría, pero ahora no podía parar. Estaba haciendo un dineral y me encontraba muy estresado. Cada vez que metía una operación de más de 20 contratos sudaba la gota gorda. No era muy consciente en ese momento, pero había perdido la cabeza. Mi "modo venganza contra el mercado" había pasado a modo "ludópata". ¡¡pero Dios¡¡ estoy ganando. ¡Voy a ser rico pronto...ya descansaré!

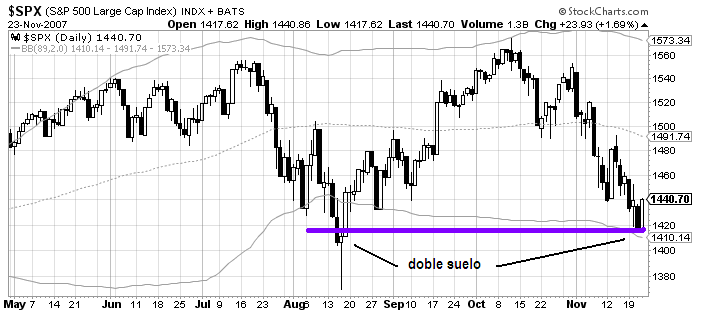

Un día, el mercado llegó a la parte baja del rango. Muy aproximadamente a la altura donde en agosto de ese mismo año había previsto que era un suelo, y que se demostró a la postré que tenía razón. Entonces lo ví claro: doble suelo de nuevo ¡¡esto está chupado¡¡ el mercado está formado por dobles suelos. Dobles suelos por aquí y dobles suelos por allá.

El precio en gráfico de 60 minutos había hecho un bonito pullback. No lo dudé y puse todo mi dinero a trabajar, absolutamente todo el margen, tal vez con margen overnight unos 20 o veintipico contratos. Iba a convertir mis 50,000 en un cuarto de millón en la próxima gran subida. Y entonces ya descansaría....porque uno puede hacer dinero pero también hay que descansar en el camino hacia la riqueza.

Pero ...........

el mercado..........

no me daría esa satisfacción...........

............durante la noche los futuros cayeron con fuerza y prácticamente toda mi cuenta se evaporó en cuestión de horas. No podía cerrar la operación ¡¡porque estaba seguro que iba al alza¡¡ era un doble suelo. Me quedé bloqueado. Petrificado, exhausto, noqueado. Los futuros se fueron cerrando solos, con menos dinero menos futuros. Finalmente noqueado, pisoteado y tumbado en el suelo cerré lo que quedaba de posición cuando solo quedaban en la cuenta 10,000 euros aproximadamente.

Como se imaginarán, aunque recuerdo con todo detalle lo transcurrido hasta aquí, no tengo una memoria muy precisa para acordarme de como me sentí. El cerebro humano está diseñado para olvidar los episodios estresantes y vergonzosos.

Para más inri, tal y como ocurriera solo un mes antes, el mercado en solo un día me daría la razón a posteriori:

Mi dolor se intensificó. Hundido, pisoteado, violado, puteado.....y encima humillado. El precio se dió la vuelta y formó un espectacular rally.

Simplente no pense nada...............................

Conclusiones:

1. El mercado es una máquina perfecta para conseguir hacernos parecer idiotas y humillarnos.

2. Uno puede tener razón, pero no significa que vaya a ganar en base a su razón.

3. El apalancamiento es un arma de doble filo. Te puede brindar euforias y los mayores desastres. El apalancamiento mal usado nubla la mente y hace que la parte racional del cerebro se anule completamente.

4. Las ideas especulativas hay que darles margen para que funcionen. No se puede ajustar al máximo, con o sin apalancamiento.

5. El trader puede entrar en una fase totalmente ludópata.

.PNG)