Bueno, le he cogido el gusto a intentar relatar cronológicamente mi evolución en el mundo de la especulación. Aunque los procesos de aprendizaje son a través de muchos meses, si es cierto que hay días o épocas donde ocurre algo que marca un punto de inflexión en tu carrera.

Esta es una continuación de El día que iba a ser millonario, mi primer día en bolsa y El día que iba a ser millonario, capítulo 2

Después de prácticamente arruinarme, seguí interesado por los mercados. No recuerdo bien si me quedarían algo más de 2000 euros. De esto hace ya casi 4 años no me acuerdo de todos los detalles. Lo cierto es que cuando uno pierde dinero siempre se pregunta ¿por qué?

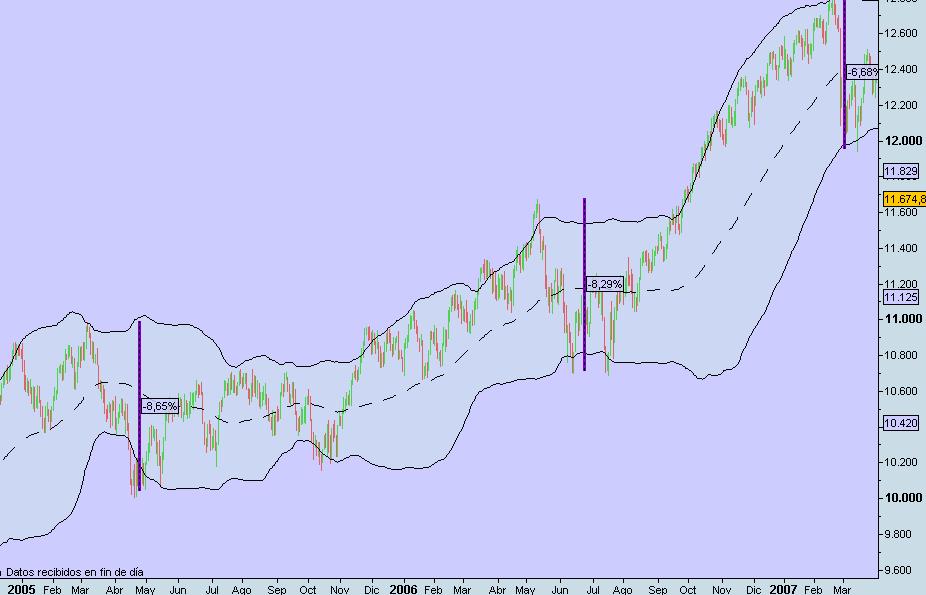

Después de aquélla gran caída del mercado me enteré que la causa exacta fue que un tal Greenspan, que era el ex presidente de la Reserva Federal, había declarado en Hong Kong que el actual ciclo expansivo de la economía estaba llegando a su fin y que se habían generado desequilibrios en la economía, suficientes para entrar en recesión a finales de año. Al parecer no mucha gente estaba contenta con la intrusión del ex presidente y lo querían mejor calladito. Después de la gran caída, los precios cayeron unos días más, pero un día observé que los precios se estabilizaron y pensé "bueno, fue una buena jugarreta del mercado, pero si miramos los últimos años vemos que, en general, movimientos como ese ocurren cada cierto tiempo"

En 2005 y 2006 el mercado había retrocedido incluso más que ahora. ¡Vaya mala suerte¡ Uno puede estar equivocado, pero me tocó el día que Greenspan habló, si hubiera ocurrido como en una ocasión anterior me hubiera dado tiempo a salir.

Después de volver de esquiar no negocié. Simplemente observaba el mercado intentando asimilar por qué me había arruinado. Durante esos días de observación me llamó la atención algo:

Un día ví que el mercado formó una vela "martillo". Nunca he entendido muy bien los 100 tipos diferentes de velas japonesas que hay. ¿Qué diferencia hay entre un doji "dragón volador", un doji "piernas largas" y un doji "estrella del amanecer".? ¿en dónde estábamos?¿ negocios o filosofía Kung Fu? De verdad nunca las entendí, pero si es cierto que la vela "martillo" para mí tenía todo el sentido del mundo. Un día el mercado abre, cae a plomo pero se recupera y cierra al mismo nivel de la apertura o similar. Tenía sentido, el precio cae hasta encontrar demanda y un nivel es rechazado por el mercado. No hacían falta muchas interpretaciones a diferencia de otras velas.

Pero lo que más me llamó la atención después de unos días, es la perfección con la que el mercado había hecho un doble mínimo, ¿sería todo producto de mi imaginación o el mercado se frenó al mismo nivel que una anterior caída?. En fin, solo eran observaciones. Después de unos días y de aportar una pequeña cantidad a la cuenta, decidí entrar al mercado...y tuve suerte.

El mercado solo subía y subía, lentamente pero subía. No es que yo comprara y mantuviera, no. Operaba mucho y tuve suerte porque no había ruido, la tendencia era limpia y continua. Tal vez multipliqué mi capital por dos. 200 puntos por aquí, otros 200 por allá, sin embargo el movimiento completo eran de 1600 puntos. "¡vaya¡ todo el dinero que podía haber hecho desde la vela martillo" pensé. Por aquél entonces las palabras de Greenspan eran lejanas, cosas de un viejo que echaba de menos su actividad en la Reserva Federal y todavía quería algo del protagonismo perdido. Recuerdo perfectamente que en un diario salió una noticia, probablemente para finales de mayo, y decía así "en los últimos dos meses hemos visto la mayor tendencia de todos los tiempos". ¡Vaya mala suerte tuve aquel día!, me puse largo y me pilló un día horrible en la mayor tendencia de todos los tiempos ¿qué tiene el mercado contra mí?

Por aquél entonces ya odiaba a mi broker y le había dicho que no me llamara. Desde entonces nunca más he hablado con un broker. Me gustan los brokers que no me consideran, que para ellos solo soy un número. Solo quiero comisión barata, juego limpio y eficiencia. Si te tienen en consideración con un puñado de euros, y te llaman cada poco, entonces es que seguro que son unos canallas.

Finalmente llegó el verano. No me había ido mal del todo a pesar de aquél pésimo día del ya lejano febrero. En verano me apunté a un curso de gestión de carteras. 3000 euros, no pagados de mi bolsillo, claro. Fui con dos amigos que también les interesaba la bolsa. Era en el Instituto de Estudios Bursátiles. El curso no es el master de un año, sino un resumen aunque intenso y de varias horas al dia durante un mes que tiene la intención de hacer extra cash durante el verano para el IEB. La verdad es que no puedo decir que no aprendiera. Eran 5 horas de clase cada día y para una persona de letras interesada en la bolsa, aquélla era mucha información, y la verdad que útil.

Tenía profesores de supuesto prestigio (digo supuesto porque no lo he comprobado), y los había de todo tipo. Uno era CFA y decía que hacer market timing (entrar y salir del mercado) era un claro error y que si en la historia de la bolsa nos hubieramos perdido los 10 días más alcistas, nuestro resultado final hubiera sido muy pobre comparado al benchmark o mercado en su conjunto, por tanto, era mejor no vender para volver a entrar, solo estar comprados. "¡que fácil!" pensé, "como se nota que con tu cara de pijo te da igual lo que haga el mercado, pero yo solo tengo 5000 euros, no puedo esperar 50 años a ver resultados y que esos 10 días jueguen en mi favor".

Otro profesor había escrito un libro con un titulo algo así como "los 1001 indicadores de la bolsa", RSIs, MACDs, etc, etc, etc. La verdad que mirándole a la cara uno intuía que con los 1001 indicadores no había logrado nada en el mercado, más tarde nos contó una historia de una especulación que hizo y que casi rompe su matrimonio. Desde entonces les tengo cierto desapego a los "alquimistas de la bolsa", aquellos que tienen fórmulas para explicar el pasado pero que no han convertido ni un solo gramo de plomo en oro.

Otro profesor era más divertido, entraba en clase y recorría incesantemente el pasillo central del aula. Era nervioso y trabajaba en una mesa de negociación de alguna entidad. Ya no recuerdo ni lo que explicaba, caminaba adelante y preguntaba "¿Cuál es el PIB de EEUU?, dimelo tú, sí el de la camisa roja", el chaval se quedaba pensando y el profesor contestaba "es nuestra obligación saber que PIB de EEUU, los datos mueven el mercado". Entonces a todos nos quedó la sensación que para especular con éxito había que ser nervioso y vivir pegados a una pantalla de Bloomberg para saber el PIB de Estados Unidos, o cualquier otro dato, en todo momento. También hizo un ejercicio de interpretación de velas japonesas en la que dí el mejor resultado. Parece ser que tanto observar el precio me había valido de algo.

Lo más interesante del curso aparte de las clases, era el cachondeo. Lo pasamos muy bien yo y mis amigos junto con todos los "fresas" mejicanos de nuestro curso. He pasado dos veranos en Madrid y creo que son las mejores fechas para estar en al capital. Durante el año la gente va demasiado estresada, pero en verano todo es tranquilo y apacible y solo hay terrazas, discotecas y largos días para pasarlo bien

En tan alegre verano, seguía observando el mercado y el 16 de agosto ví algo curioso.

"¡Vaya¡" me dije ese día, " una vela "martillo y después de una caída similar a la que había ocurrido en los últimos 2 años". Esto debía de ser una señal del cielo. Lo tuve claro, el mercado iba a subir. Pero esta vez, a diferencia de febrero cuando me arruiné, controlaré la operación. Esperaré al siguiente día y cuando suba un poco compro. Si empieza a bajar, cierro.

Llegó el siguiente día y el mercado empezó a subir. ¡Por fin habia pronosticado bien, que gran oportunidad, voy a multiplicar mi dinero por 3! El mercado subió uno, dos, tres, cuatro, cinco, y hasta 6 días. Estaba emocionado, sabía que el mercado iba a subir hasta los 14000 ¡lo había hecho en el pasado y yo iba a tener más dinero que nunca! Pero de repente el mercado bajó muy fuerte en dos días. Ya había dicho que no estaba dispuesto a que me ocurriera lo mismo que en febrero, y después de ir ganando unos 400 o 500 puntos mi stop loss se ejecutó, y de toda la ventaja que tenía solo gané 100 puntos. Se me quedó una sensación tan mala como el día de febrero. ¿Qué es peor, perder 300 puntos del tirón o que el mercado te ofrezca 400 puntos de beneficio y luego te los birle? Te muestra el paraíso y luego te deja con las migajas.

El mismo día siguiente el mercado subió 200 puntos. Mi cabreo aumentaba por momentos. Tres días más tarde ya estaba operando sin planeamiento, ni razonamiento de ningún tipo. Había olvidado mi idea inicial de que el mercado iba al alza . Habían pasado tantas cosas en esos días que aquéllo daba completamente igual. Ahora estaba en modo batalla y me puse corto cuando lo creí oportuno. Y el mercado cayó y pensé en aguantar, "¡total, la vela martillo mira lo que hizo por mí!". Esa tarde fui a Zara Home, me había cambiado de piso y tenía que buscar unas cosas. Al volver el mercado había caído más. Me sentí bien. Un amigo me miró con cara de espasmo y me preguntó "¿ganaste todo ese dinero mientras estabas de compras?" Y me sentí mejor. Cuando el mercado empezó a subir tardé demasiado en cortar los beneficios. Demasiado. Después de prácticamente un mes, el mercado había subido 600 puntos y yo había rascado ni 150 puntos en total, ¡y eso que había estado en lo cierto! ¿qué tenía el mercado contra mí?

Apenas 4 días más tarde yo seguía en modo batalla, o en modo operar cualquier cosa. El veneno del mercado ya había entrado completamente en mí. El seguimiento era completo. Cada movimiento aportaba nuevos datos que podían generar nuevas ideas de especulación. Por aquél entonces ya había leído el libro de Jesse Livermore "Reminiscencias de un operador de acciones". No entendí mucho de lo que se decía pero el libro era vibrante y demostraba que un don nadie estudiando el precio había llegado una vez a ser el Rey de Wall Street. ¡Aquéllo si que era el sueño americano!

Como digo habían pasado 4 dias desde mi última fustración, y ya era el 18 de septiembre de 2007. Entonces lo ví. No se como ni porqué, pero me dije "Leíste bien el mercado hace un mes cuando aquella vela martillo, desde entonces has hecho el imbécil, pero ahora estás viendo fortaleza, es momento de comprar". Así que compré. Sabía que la FED iba a publicar su dato sobre tipos de interés y sabía que mucha gente esperaba una decisión importante. Hablaban de bajar los tipos de interés. En el verano había aprendido que los tipos bajos son buenos para la bolsa y manda las acciones al cielo, ¡mejor, otra razón para comprar! Pasé el día entero mirando la pantalla del ordenador. Sabía que aquel no era un día cualquiera. Cada minuto que pasaba el mercado estaba más tranquilo y con menos oscilaciones, pero hasta yo sabía que era una calma muy tensa. La tarde continuaba y cada vez la tensión iba a más. En torno a mi mesa se habían reunido 3 o 4 amigos. Todos percibían mi tensión y todos se preguntaban que haciamos mirando algo que no se movía. Pero cuando de dinero se trata una pantalla prácticamente sin movimiento puede ser como la mejor de las películas.

15 minutos antes de la decisión de la FED. El mercado parece querer desperezarse. La tranquilidad empieza a evaporarse. La velas no van a ningún lado, pero se nota que hay más actividad. Esas velitas de 5 minutos empiezan a vibrar como si mucha gente comprara y vendiera pero nada realmente moviera los precios.

5 minutos antes de la decisión de la FED, las oscilaciones han aumentado pero contenidamente. Cada vez que bajan unos pocos puntos me mareo. Todo mi dinero está metido en futuros. Y no se lo que me puedo esperar, nunca he estado en una situación así.

Quedan 3 minutos, el mercado se mueve más nerviosamente sin ir a ningún lado. Todos mis amigos y yo estamos mirando la pantalla. Estoy sobrecogido, el silencio reina, nadie habla.

Un minuto antes de la noticia el mercado oscila, las palpitaciones aumentan.

¡Hora de la noticia¡ No tengo idea de cual es el dato, no puedo leerlo en ningun medio. "¡El mercado cae a plomo! ¡Dios mio NO!" Empiezo a lamentarme, tengo sudores fríos. Todos nos echamos para atrás. De repente el mercado bruscamente cambia de dirección y va al alza. ¡¡ufff!! resoplo. Quiero salir, quiero salir, no puedo aguantar esta tensión, pero antes de tomar ninguna decisión el mercado sube como la espuma, y sube y sube y sube hasta subir 200 puntos en apenas segundos. Todavia no lo celebro, después de lo que he visto todavía estoy asimilando lo que pasa, ¿quién sabe si no se dará la vuelta?. sube, sube, sube, "¡vaya¡ nunca había visto nada igual,". Compruebo que decisión había tomado la FED: habían recortado los tipos de interés por primera vez en cuatro años. El mercado no caía, ninguna vela roja. Antes del cierre del mercado cierro la operación y una poderosa emoción de triunfo invade mi cuerpo:

¡¡VICTORIA!! ¡¡VICTORIA!! ¡¡VICTORIA!!, había ganado 8000 euros en una hora. Todo mi ser lo celebraba, ¡que gran jugada¡ Miré a mis amigos y no daban crédito a lo que habían visto: ¡8000 euros en una hora¡ Lo celebramos.

Ese día invité yo. Nos acercamos al restaurante de las celebraciones que estaba cerca de casa: El "Sal gorda". Tomamos solomillos de buey, patatas soufflé y lo regamos con un buen vino. (he puesto sal gorda en google y curiosamente sale lo que comimos ese día, normal, es el plato estrella).

Entre copa y copa, hablé de mis planes de futuro. Cada trago de vino hacía traslucir más mis ansias de más victorias y mi profunda satisfacción.

Pero el mercado me enseñaría más adelante que uno no puede hacer muchos planes de futuros cuando se especula así.............

Lecciones:

1. Los stops demadiado ajustados pueden hacerte salir de operaciones buenas.

2. Las cosas pueden tardar mucho tiempo en salir. (Mi idea alcista desde el hammer hasta los 14000)

3. Uno puede entrar en una espiral de operar y operar sin sentido.

4. Intentar "entrar y salir" del mercado parecía poco interesante respecto a comprar y aguantar las posiciones mucho tiempo.

5. Hay un tipo que es capaz de mover el mercado de forma brutal. Bueno tal vez varios tipos y había que estar atento a ellos.

6. Corté la operación al final del dia, pero el mercado siguió subiendo los siguientes.

Curiosamente estas lecciones no es que las reconociera y aprendiera para operar más sabiamente. Al revés, ahora es muy fácil enumerarlas y aislarlas, pero en los siguientes meses y años tendría que repetir esos fallos muchas veces para entenderlos, y de hecho uno nunca se termina de librar de ellos, en todo caso, se pueden minimizar.

.JPG)