Después de un tiempo sin postear vuelvo a Rankia a seguir aportando mi opinión sobre empresas y asuntos relacionados con la bolsa. Ha sido una época en la que he estado estudiando más sobre la bolsa (de esto nunca puedo parar) e intentando hacer las cosas cada vez un poco mejor.

Para la vuelta he preparado este pequeño análisis sobre una empresa que llevo siguiendola hace un par de años y pienso que es muy interesante.

Vamos a ver el análisis:

ANÁLISIS CMG (CHIPOTLE MEXICAN GRILL)

Situación de la compañía:

CMG es una empresa del sector consumer tipo MCD, YUM o SBUX. Se centra en alimentación y su estilo es de comida mejicana.

Una cosa que me ha gustado de esta empresa es que no se han centrado en crecer sin más, sino que la directiva está muy pendiente de mantener un estándar de calidad alto. Por eso entre otras cosas la empresa ha crecido sin deuda y ahora que ha sufrido un problema tiene margen para recuperarse. Si hubiese hecho una expansión agresiva muy posiblemente ante un revés como el actual lo hubiese pasado mucho peor.

¿A qué revés hago referencia?

En realidad pienso que han sido 2 los problemas que ha tenido CMG. El primero de ellos y más conocido el de la bacteria E.Coli. Junto con otro virus (norovirus). Ahora está ya controlado pero ha dañado la imagen de la compañía. Otras cadenas ya han sufrido esto como YUM brands en su franquicia de tacos y han podido salir del problema, además que parece que fue bastante peor con infecciones muy graves e incluso muertes.

El segundo problema de la compañía era la poca usabilidad y los problemas que daba la web con los pedidos online. En este problema se han centrado mucho y han mejorado toda la experiencia digital de los pedidos a través del sistema de órdenes digitales con el que se reduce la mano de obra y se mejoran los tiempos de espera de 30 min a 10 min.

La verdad es que han sido 3 años muy difíciles para la compañía (2015, 2016 y 2017). Y en 2018 ya parece que las cosas se estén normalizando.

Por lo tanto los dos problemas están solucionados, ahora bien, para que la empresa siga creciendo y ganando dinero las personas tienen que confiar en la empresa. Por eso se han llevado a cabo una serie de estrategias:

- Aumento significativo del gasto en marketing. Más o menos un 3% de las ventas se irán a invertir en marketing. Esto lo veo fundamental para volver a normalizar la situación. Las agencias de marketing contratadas han sido Venables Bell & Partners y MullenLowwe Mediahub.

- Mejorar el branding entre los niños. Los niños son el futuro (y presente) cliente potencial de la cadena e intentan influir en ellos. Planean crear un programa de televisión y todo esto lo llevan las agencias de marketing arriba citadas. Las campañas de marketing empezaron en abril del año pasado, por lo que todavía deberemos esperar un tiempo para que se vean resultados aunque ya se van viendo buenos sintomas. Más info: http://adage.com/article/agency-news/chipotle-hires-venables-bellmullenlowe-mediahub/307555/

- Aprovechar el momento para incluir más comida sana, incluir menús vegetarianos con menos calorías y dar una imagen más saludable

- Nueva vía de negocios: El catering online. Han sistematizado el proceso del servicio del catering para ofrecerlo en reuniones, cumpleaños y eventos varios. Esta nueva actividad les deja un margen de beneficios considerable, por lo que es algo que ya están implementando.

En general esos son los problemas que ha tenido la empresa y cómo piensa solucionarlos. En realidad ya están solucionados los problemas en sí. Ahora falta volver a atraer consumidores a la cadena.

La estrategia de marketing me parece buena en el sentido en que se centran primero en su cliente tipo (además de la alta inversión en marketing) y se suman a la nueva moda “verde y saludable” para atraer a un sector de la población centrada en comer mejor.

La verdad es que el plan de Steve Ells, fundador de la cadena ha funcionado muy bien en el pasado y no debería funcionar mal a partir de ahora si siguen haciendo las cosas así.

Ahora han cambiado al CEO de la compañía y a grandes rasgos, la visión del nuevo CEO es muy similar a la del anterior. Se quiere centrar en la expansión, las oportunidades online e incrementar los productos y servicios para mejorar las ventas.

En lo que respecta a las políticas proteccionistas del presidente Trump no veo demasiado riesgo para la cadena. Es verdad que tienen productos que importan de Méjico y estos podrían ser gravados con mayores impuestos, pero la empresa no es mejicana, sino estadounidense, con sede en Denver. Además, a medida que se vayan expandiendo esto debería afectarles cada vez menos. Puede que les afecte, pero no veo demasiado riesgo para le empresa si el precio del guacamole aumenta un hipotético 20% por una subida de impuestos.

Vamos a hacer un pequeño análisis DAFO para ver las debilidades, amenazas, fortalezas y Oportunidades de la empresa:

DEBILIDADES:

- Posibles medidas proteccionistas que afecten a la importación de productos de Méjico y de otros países.

- Imagen dañada debido a los virus y bacterias.

AMENAZAS:

- Competencia directa de gigantes del sector consumer como MCD o YUM. Evidentemente es una amenaza, pero no creo que sea algo infranqueable. Tienen su nicho de mercado bien definido y el perfil de cliente lo tienen bien estudiado.

- Precio de los ingredientes suele fluctuar, por lo que los márgenes también lo harán en la medida que estos varíen.

- Cambios en la mente de los consumidores por valorar CMG como un lugar inseguro para tu salud.

FORTALEZAS:

- Medidas de higiene y seguridad extras superiores a el estándar en la industria. Esto es debido fundamentalmente para limpiar la imagen de la empresa.

- Ingredientes de calidad superior a la competencia. Pueden cobrar un precio superior al ser de más calidad.

- Innovación constante. Tanto el programa de Tv, como el catering, nuevos menús hacen que la empresa sea innovadora para poder tener una ventaja en un sector muy competido.

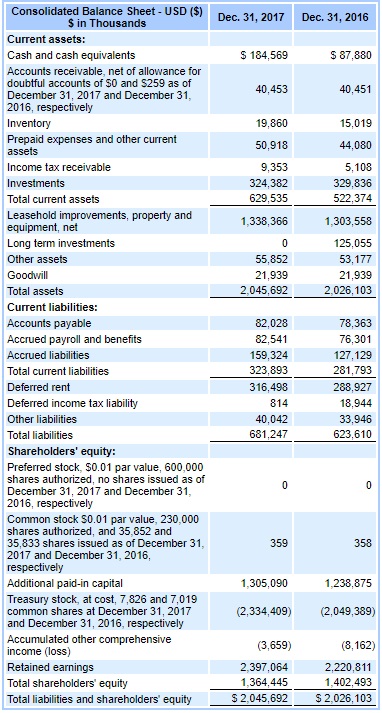

- Solidez de balance. Tiene un balance sin apenas deuda lo que ayudará en la futura recuperación de la empresa.

OPORTUNIDADES:

- Mercado online. Les falta trabajo en esta área, pero el mercado online ofrece una vía para aumentar ingresos muy importante.

- Nuevos productos que pueden hacer incrementar ventas si la estrategia de precios es la adecuada.

- Mercado internacional. Casi todos los restaurantes se encuentran en EEUU, por lo que el modelo de negocio es replicable a otros países con costumbres alimenticias similares a EEUU. Y no solo internacionalmente, tienen previsto crecer en EEUU también a buen ritmo.

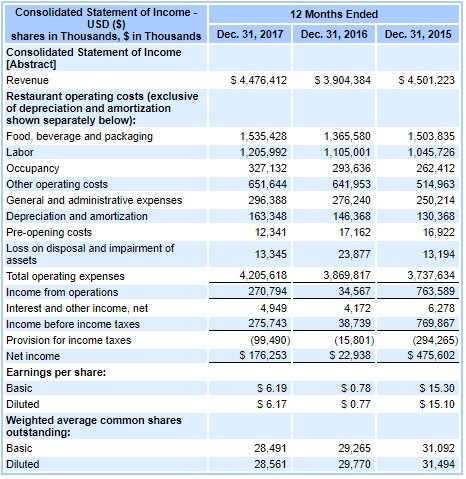

¿Y en cuanto a los números cómo está la empresa?

Vamos a dividir los resultados en 2 grupos: antes del desastre y después.

Antes del desastre:

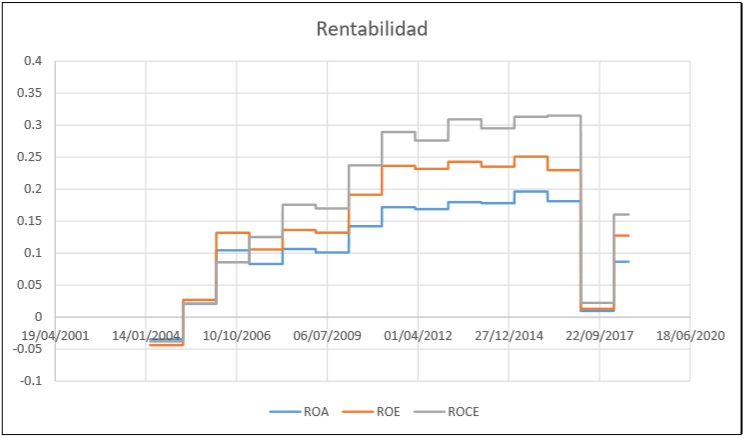

Liquidez envidiable, muy poca deuda, tasas de rentabilidad sobre el 20%, FCF positivo, márgenes muy buenos del orden del 20% el operativo, etc.

Después del desastre:

La rentabilidad baja pero siguen teniendo beneficios aunque sean menores. El no tener deuda hace que aunque los márgenes se resientan pueda capear el temporal.

Ya se notan los aumentos en las ventas y unos costes superiores debido a todo lo que hemos comentado de los protocolos de seguridad extra para prevenir futuras infecciones.

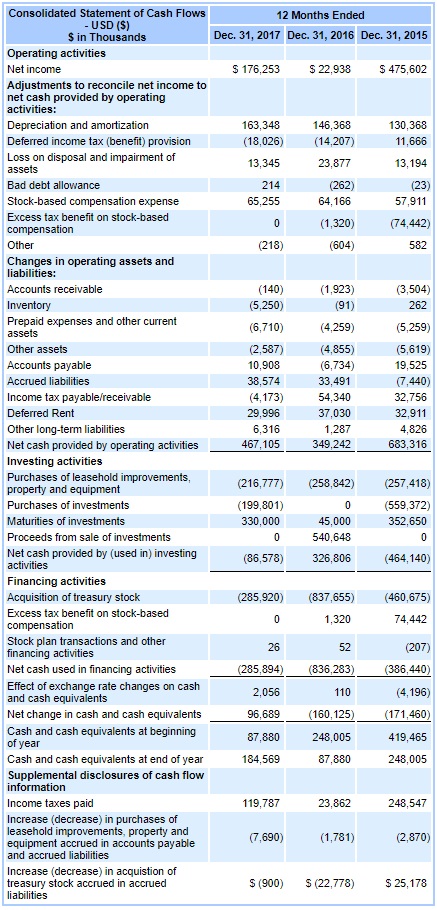

Otra cosa interesante es que están recomprando acciones propias, lo cual será un plus cuando la empresa se normalice.

A nivel de balance como puedes ver tiene el doble de dinero en activos a corto plazo que pasivos totales, por lo que esto es una muestra de lo poco endeudada que está la compañía y les ha venido fenomenal esta poca deuda para que la crisis que han tenido no les haya afectado tantísimo como para tener que echar el cierre.

La empresa tiene flujos de caja libre positivos. Ahí también puedes ver cómo han recomprado acciones.

En general la empresa gana dinero, ha pasado lo peor, se han repuesto y ya está otra vez obteniendo beneficios, creciendo sin deuda y mejorando.

La empresa parece que ha pasado lo peor.

La idea de inversión en este caso es clara:

Comprar una empresa que pasa por problemas pero con posibilidades de recuperación.

Lo que sí es tremendamente difícil es sacar una valoración razonable para la empresa ya que depende de la capacidad para crecer de la empresa.

Influyen multitud de variables tanto de crecimiento exterior como interior (los restaurantes ya abiertos como los que se esperan abrir). Pero una empresa bien gestionada, sin deuda, con altas tasas de crecimiento un PER razonable para la misma sería superior a 20. Suponiendo que un par de años gracias a todas las medidas vistas antes consigan estar en los beneficios de hace un par de años, la empresa no estaría demasiado sobrevalorada y a partir de ahí, si puede seguir creciendo a buenas tasas, la empresa no estará para nada mal valorada.

Lo que es imposible (o casi) es comprar una empresa con enorme potencial, bien gestionada y sin deuda a un PER 7. Lo que hay que valorar en estos casos es la probabilidad de que la empresa llegue hasta los 15$ de beneficio y no solamente eso, sino que aumente esos 15$ anualmente.

Estoy haciendo referencia al beneficio neto de la compañía, pero opino lo mismo que los flujos de caja. Necesitamos flujos crecientes superiores a los gastos te capital de la empresa.

Además la empresa está recomprando acciones propias, por lo que también puede ser un catalizador para ver mayores retornos en un futuro cuando se estabilicen los números.

Visto lo visto veo que es muy probable que la empresa esté bien valorada, por lo que en el peor de los casos no sería una compra nefasta ya que como hemos visto aún en todo lo peor de esta crisis que ha pasado la empresa no ha tenido grandes pérdidas y ya se ven trazas de recuperación.

Como puedes ver este análisis no es tan cuantitativo como otros, sino que se centra en la parte más cualitativa.

El objetivo que tengo para esta empresa es llegar a máximos (sobre los 800$) otra vez cuando se normalice todo. Por eso espero una subida en torno del 100%.

Respondiendo a la pregunta del título, la relación Riesgo/beneficio/tiempo creo que compensa, pero cada uno debe valorar esta alternativa por no estar basada fuertemente en números sino más bien en una suposición mía de posible mejora de la empresa.

Al final el tiempo es quien dará la razón si mi suposición es buena o no, pero al final cuando se hace dinero es comprando cuando las cosas van mal y no al revés.

Yo he comprado progresivamente en la zona de los 450$-300$.