Llegados a este punto de la pandemia y la fulgurante recuperación que han tenido los mercados desde los mínimos del 23 de Marzo, queremos hacer algunas reflexiones a los inversores extraídas del último informe de los analistas de Oaktree Capital. Empezaremos enumerando algunos de los motivos obvios por los cuales los inversores no deberían ser tan optimistas respecto a las cotizaciones de los Mercados.

Por ejemplo el riesgo de rebrotes virulentos que supone el hecho de haber reanudado la actividad económica en la mayoría de países occidentales. Es cierto que no haber reanudado la actividad generaría más crisis económica y social, pero la crisis sanitaria que pueden generar rebrotes contundentes podrían, sin duda, ser un lastre para las cotizaciones de muchas empresas.

Otro motivo para el pesimismo es que la lenta recuperación de los hábitos de consumo y de interrelación social, tan necesaria para el libre intercambio económico, puede extinguir muchos negocios y empresas que simplemente no llegarán vivos a la reapertura total de las economías cuando ésta se produzca.

Algunos científicos también advierten que es posible que no se disponga de una vacuna totalmente efectiva y segura hasta bien entrado el 2021, lo cual ralentizaría más de lo esperado esa vuelta a la normalidad económica.

Otros economistas alertan de la gran cantidad de quiebras corporativas privadas y el daño irreparable que puede hacer en las cuentas públicas la política de riego monetario casi infinito para evitar el colapso. Por no hablar de los inciertos cambios en los modelos de negocios de sectores como los viajes, ventas retail, oficinas o cualquier actividad que tradicionalmente se haya realizado mediante concentración de muchas personas en entornos cerrados o elevada densidad de población.

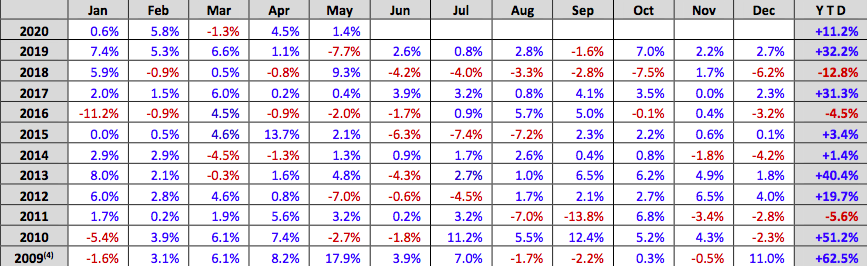

Por todo ello y muchos más motivos, no faltan razones para quienes prefieran mantener su dinero parado y vean el vaso de esta pandemia medio vacío, apesar de que los precios estén ya casi en máximos. Quizá algunos de ellos salieron del Mercado a mitad de la caída y siguen perdiendo dinero en este 2020. Pero como dijimos recientemente, quien a día de hoy siga en negativo, podría haberlo hecho mejor. Veamos pues algunos de los motivos por los cuales resulta muy peligroso, o cuando menos poco rentable, menospreciar el poder del viento a favor de las políticas monetarias coordinadas de todos los bancos centrales del planeta.

- La mayoría de inversores creen que, a pesar de que no veamos una recuperación en V radical en la economía, las decisiones de los bancos centrales van en la buena dirección. Y que serán determinantes en esa recuperación que, aunque con altibajos inciertos, llegará a medio plazo. La confianza en los bancos centrales es una profecía autocumplida.

- Un creciente optimismo respecto a los avances en las potenciales vacunas que ya se están fabricando en todo el planeta. Y también en los tratamientos diversos se han producido avances prometedores a corto plazo. Todo ello contribuye a la sensación de que lo peor ha pasado y que tenemos muchas buenas noticias inmunitarias y farmacológicas inminentes.

- Después de unas caídas tan agudas en las cifras económicas (paro, PIB, comercio internacional, sueldos, etc.), la recuperación de esas cifras también será espectacular en Asia y EE.UU. (no tanto en el sur de Europa o Latam, desde luego), lo cual, trimestre tras trimestre, contribuirá al optimismo de los inversores.

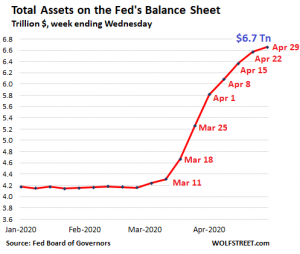

- La FED y el Treasury norteamericanos han actuado de manera rápida y contundente, no así el BCE que está mucho más atado políticamente. Por ello la recuperación de la confianza es mayor en EE.UU. que en la Vieja Europa. El presidente de la Reserva Federal, Jay Powell, proclamó desde el inicio que no se iban a quedar "sin munición", lo cual ha surtido un efecto evidente.

- La FED también dijo oficialmente que seguirían comprando activos el tiempo que hiciera falta, sin importarles el descomunal aumento tamaño del balance de la Reserva Federal que ello supone.

- Esa compra de activos supone poner en manos de los deudores una cantidad ingente de dinero. Un capital que a su vez es reinvertido por ellos de diversas maneras, también comprando otros activos y por tanto encareciéndolos. Ese proceso comprime aún más los tipos y los yields que cabe esperar.

- Algunos esperaban que la FED discriminase entre deudores buenos y malos a quienes prestar dinero, pero nunca ha sido ese su objetivo. Los bancos centrales simplemente se limitan en estos momentos a dar liquidez a todo aquel que la necesite, independientemente de sus respectivas realidades financieras o contables.

- Los inversores, cuando menos los occidentales, descuentan una larga Era de tipos bajos, muy bajos, lo cual nos lleva a un escenario de consecuencias múltiples, y todas ellas favorables a la subida de los Mercados:

- Los tipos bajos disminuyen a su vez las tasas de descuento que utilizan -o deberían utilizar- los inversores, y con ello aumentan los valores netos presentes de los futuros flujos de caja. Esa es una de las formas en las cuales la compresión de tipos genera un aumento en las valoraciones de las bolsas.

- Los tipos bajos también comprimen la tasa libre de riesgo, aplastando a su vez todos los yields demandados por los inversores. Eso nos lleva a ver colocaciones de deuda insolvente a rendimientos de risa, por ejemplo. O cotizaciones elevadas de acciones de negocios dudosos a cambio de un escuálido dividendo.

- El precio de todos los activos está interconectado por estas relaciones. Es decir, aunque los bancos centrales compren un activo A y no uno B, el B también tenderá a subir comparativamente, puesto que ante la compresión del rendimiento previsto de A debido a la demanda generada con dinero público, la demanda con dinero privado de B aumentará comprimiendo también su rendimiento relativamente. Y viceversa, claro. O sea que da igual si los bancos centrales centran sus compras masivas en activos solventes (investment grade) o insolventes (bonos basura), todos subirán de precio comparativamente, reduciendo los yields a niveles ridículos.

- Esos yields tan bajos desincentivan a muchos inversores que prefieren la volatilidad de las acciones a cambio de rendimientos futuros mayores. De nuevo la profecía autocumplida.

Obviamente también el comportamiento humano juega su papel en esta recuperación de los mercados que va claramente por delante de la recuperación económica (¿no era eso lo que hacían las bolsas, adelantarse a la economía?).

Obviamente también el comportamiento humano juega su papel en esta recuperación de los mercados que va claramente por delante de la recuperación económica (¿no era eso lo que hacían las bolsas, adelantarse a la economía?).

Cada vez hay mayor educación inversora que genera una cierta demanda cuando se producen los pánicos, reduciendo así la profundidad y/o la durabilidad de los crashes. Pero no toda la demanda que se genera es producto de una mejor educación financiera, lamentablemente.

También vemos el factor FOMO (fear of missing out), o sea ver a tus vecinos recuperar sus pérdidas en plena pandemia y perderse la fiesta. Por otro lado, los ETFs y fondos índice se ocupan de no dejar a ninguna acción rezagada, merezca o no recuperar su precio.

De hecho ya venimos de un rally prácticamente sostenido desde que la FED abrió el grifo hace 12 años. Y vimos en 2018 lo que ocurrió en las cotizaciones en cuanto se hizo un ligero amago de cerrar o reducir el caudal de riego. Por tanto hace ya una década que muchos inversores están aprendiendo a no remar contra el viento de los bancos centrales sino a favor.

Además, la popularización de plataformas como Robinhood en EE.UU. ha hecho que millones de jóvenes destinen sus ahorros a un atractivo mercado con una pátina mucho más respetable que la de las apuestas deportivas o los casinos online. Se ha democratizado la inversión en bolsa sin ni siquiera tener que ser un inversor retail de cualquier banco. Obviamente eso conlleva el peligro de convertir la inversión en apuesta ludópata, pero en cualquier caso esos ahorros, que antes no iban a parar a los Mercados, ahora generan demanda y contribuyen al incremento de precios. Y es que hoy en día la inmediatez es el rey, y la paciencia parece un valor obsoleto para la mayoría de dinero joven que entra en la bolsa. Para ese nicho inversor, una pandemia/crash con volatilidades récord como las vividas en los últimos meses es el mejor reclamo para acelerar el proceso de enriquecimiento -o ruina- deseado.

El auge de esos perfiles de jóvenes en busca del beneficio inmediato, junto con infersión indiscriminada como ETFs y fondos índices, son quienes llevan a empresas zombies y chicharros hasta el infinito y más allá, haciendo relativamente irrelevantes los datos fundamentales de los negocios. ¿Quiere eso decir que debemos lanzar nuestro dinero en brazos de cualquier acción cotizada? Obviamente no. Porque, aunque es cierto que con cualquier velero todo inversor puede navegar de manera aparente con el viento en popa de los bancos centrales, debemos disponer de un buen motor para llegar a buen puerto cuando venga una tempestad o simplemente el viento amaine.

Ese motor que nos salvará la vida, sólo nos lo proporcionan las acciones de buenos negocios en economías crecientes compradas a buen precio. El resto de veleros sin motor se quedarán en el camino, aunque mientras el viento sople todos se crean lobos de mar.