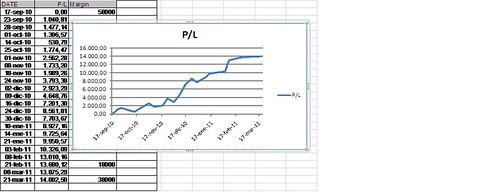

Oro:

Otra semana sin mucho movimiento, esperamos que el oro se mantenga en el rango 1.300-1.500. La volatilidad ha aumentado un poco que hemos aprovechado para vender opciones de Diciembre:

Sell 10 PUT´s 120 DEC @ 2,83

Sell 10 CALL´s 165 DEC @ 2,91

Así las garantías nos han aumento a 38.237, si la volatilidad sube más venderemos más opciones.

Resultado anterior: +13.875,29

Resultado actual: +14.002,50

El gráfico queda así:

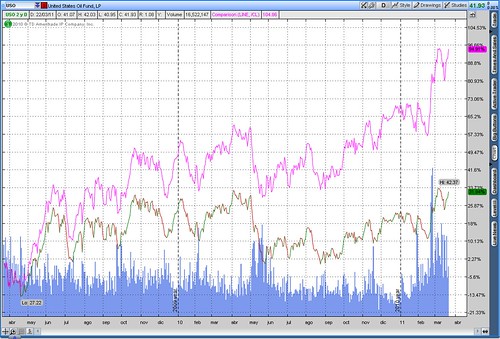

Petroleo:

La volatilidad se mantiene en niveles altos, esta semana nos hemos recuperado un poco del palo de la anterior, de momento veo al USO lateral alcista, aunque no me gusta mucho la PUT 42 que tengo ITM, es posible que me quite 1 o 2 si el petróleo sube algo; aunque también aprovecharía para vender más PUT OTM o recomprar las CALL, ya que con las condiciones actuales (Japón y Libia) no veo al petróleo muy bajista.

Resultado anterior: + 257,53

Resultado actual : + 597,59

El gráfico queda así:

Saludos

Nebe

Gracias a ti Nebe,

Greg

Responsable del curso "Spreads con Materias Primas" de Trader Profesional.

Recordar, el que quiere el soft de SCARR Visual Trading mandándome un mail tiene el 10 % de descuento es realmente barato..

Todo lo que aparece en www.callyput.es, es meramente educativo nunca es una recomendación para los lectores, cada uno toma su decisión, y mas importante de todo, en los spreads como en todo se puede perder dinero...!!!!) Tradear con futuros es muy arriesgado y se necesita conocimiento del producto y del mercado.

Ps: Si alguien se decide contratar los datos de MRCI, por favor que me mande un correo a [email protected]