El crecimiento de los préstamos bancarios es un indicador rezagado de la actividad económica. Si bien es un indicador retrospectivo, el crecimiento de los préstamos bancarios es muy sensible a la actividad económica, por lo que es un gran segmento a seguir para confirmar los pronósticos elaborados a partir de indicadores principales y coincidentes.

Los tres tipos de indicadores económicos (líder, coincidente y rezagado) son todos importantes y un proceso diseñado utilizando los tres es más poderoso que simplemente enfocarse en uno u otro indicador.

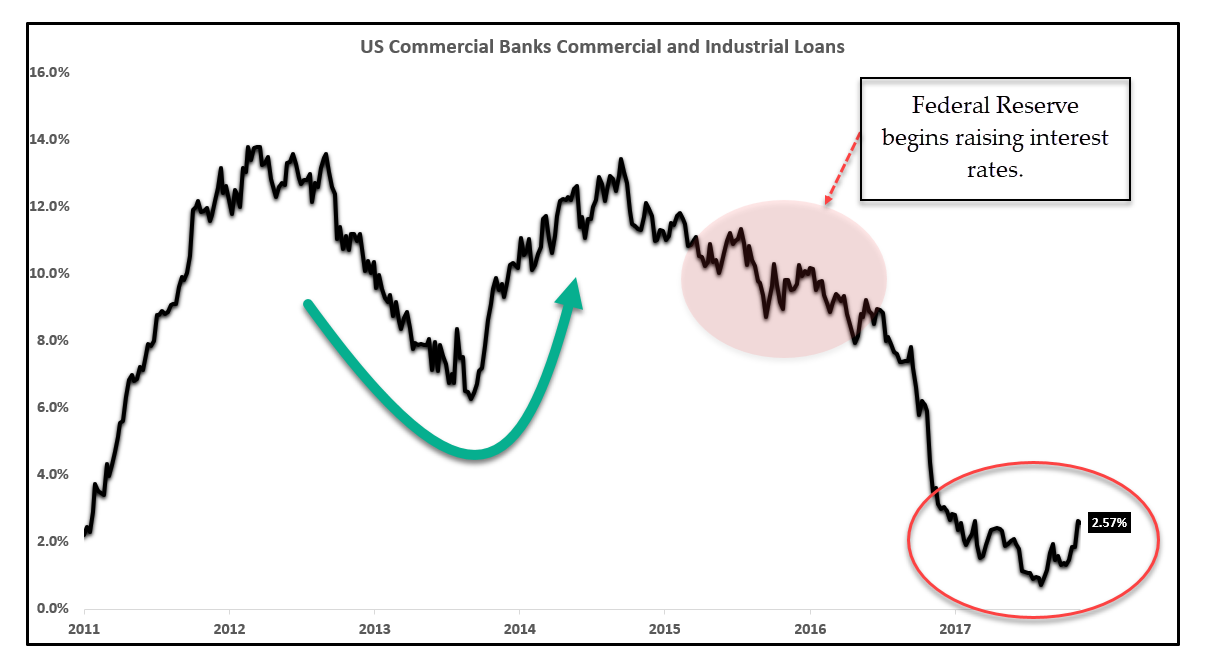

Durante la mayor parte de los últimos cuatro años, el crecimiento de los préstamos bancarios estuvo entre el 8% y el 14%. Actualmente, en interanual o year-over-year (YOY), el crecimiento de los préstamos bancarios se encuentra en sólo un 2.57%. El crecimiento de los préstamos bancarios se ha reducido drásticamente desde el pico del crecimiento económico en 2015. El crecimiento de los préstamos bancarios comenzó a contraerse drásticamente al mismo tiempo que la Reserva Federal comenzó a elevar las tasas de interés. La burbuja roja en el cuadro a continuación indica el área que rodea el primer aumento de la tasa de interés de la Reserva Federal. Hay marcada un área circundante porque el mercado tiende a descontar el precio de estas acciones con mucha anticipación.

Está claro que el pico en el crecimiento del crédito bancario ya ha pasado; sin embargo, parece que también ha habido una ligera reaceleración en el cuadro a continuación. Es probable que haya un aumento en la tasa de crecimiento interanual simplemente debido a los efectos de base de la serie de datos. Hubo una disminución y un fuerte repunte posterior en 2013-2014 también debido al efecto base.

Crecimiento del préstamo bancario comercial e industrial en bancos USA :

Fuente: Reserva Federal, EPB Macro Research

Los efectos base provienen originalmente del análisis de la inflación y sugieren que las grandes oscilaciones en las medidas de inflación año tras año se deben a las distorsiones en los datos del año anterior en lugar de cambios reales en la tasa de inflación subyacente a largo plazo. Si la tasa de inflación es baja en 2016, entonces el cálculo de la inflación de 2017 se comparará con una base muy baja. Para calcular la inflación de 2017, se dividen las cifras de 2017 sobre las de 2016 para encontrar el cambio porcentual. Si las cifras de 2016 son inferiores a lo normal, las matemáticas sugieren que un denominador inferior aumentará el resultado.

Como puede ver, el "rebote económico" en 2017 fue impulsado principalmente por efectos de base en todas las series de datos. A finales de 2015 y el primer semestre de 2016, hubo un temor a la recesión y los datos económicos cayeron, la inflación cayó por debajo del 0% y los rendimientos a 10 años cayeron por debajo del 1,5%.

Incluso si no hubo una recuperación importante en los datos económicos, debido al hecho de que todas las cifras eran tan bajas en 2016, el crecimiento económico de 2017 se amplió más que el ritmo promedio a largo plazo.

Si la inflación o el crecimiento de cualquier métrica año tras año fluctúa entre 1% -3% YOY, la tasa a largo plazo es cercana al 2% y las bandas de desviación de 1% y 3% se deben a los efectos de base.

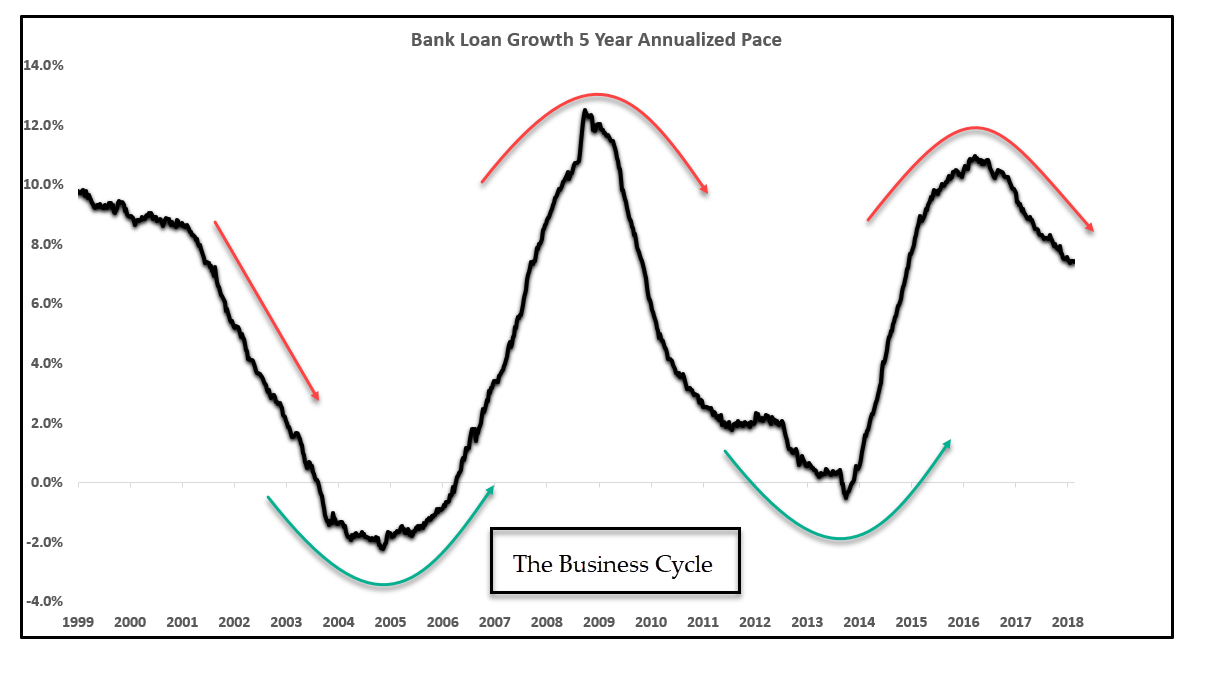

Para comprender el verdadero ritmo del conjunto de datos, una tasa de crecimiento anualizada de 5 años puede eliminar el efecto base y permitir un mapeo del verdadero ritmo del subyacente y su crecimiento.

A continuación se muestra un gráfico de la tasa de crecimiento anualizada a 5 años en los préstamos bancarios en comparación con la tasa de crecimiento interanual.

Este conjunto de datos, en una base anualizada de 5 años, mapea casi perfectamente el ciclo comercial en una forma rezagada.

Ratios Anualizados de Crecimiento de Préstamos Bancarios de 5 Años:

Fuente: Reserva Federal, EPB Macro Research

Los indicadores rezagados, por supuesto, no se usan para hacer pronósticos, sino para validar y confirmar una hipótesis anterior. El cuadro anterior muestra una tasa de crecimiento máxima en 2015-2017 y una renovación clara y definida en el crecimiento similar a los dos ciclos económicos anteriores.

El tope de este ciclo económico ya está visto. El mercado bursátil puede desviarse de la economía subyacente durante un período de tiempo, por lo que no es necesariamente un aviso de máximo en el mercado, sino que es un aviso de máximo en el crecimiento económico. El crecimiento económico, con cierta volatilidad mensual, ahora se desacelerará hasta la próxima recesión. Es muy poco probable, aunque no imposible, que el crecimiento económico, representado en el cuadro de préstamos bancarios anterior, se invierta y comience a subir sin antes sufrir una recesión.

Vale la pena señalar de nuevo, que el pico de crecimiento coincide con los primeros aumentos de tasas de la Reserva Federal. El dicho durante mucho tiempo fue 'no luchar contra la Fed'. Después de todo, el ajuste monetario está diseñado para desacelerar la economía y parece estar funcionando, por lo que si no se supone que debemos luchar contra la Fed, deberíamos posicionarnos en vehículos que funcionan con bajo crecimiento económico como bonos del Tesoro (TLT) y salirnos de sectores que no funcionan cuando no hay crecimiento económico como bonos basura (JNK) y sectores beta de high equity como (IBB)

Ésta ha sido la recomendación de EPB Macro Research desde hace varios meses y los datos económicos y el comportamiento del precio de las acciones ha confirmado ese punto de vista.

Además, podemos estar más seguros de que la liquidación en el mercado de valores se debió a una depreciación de las expectativas de crecimiento en vez de a los "Temores de guerra comercial" o "Trade Wars Fears" debido a la continua caída en la tasa de crecimiento de la oferta monetaria.

Esta situación no se convertirá en una guerra comercial en toda regla. De manera general, los países con los mayores excedentes tienen más que perder en una guerra comercial.

Habrá múltiples avisos de represalias, pero no se espera que nada importante perjudique la imagen de crecimiento de los Estados Unidos. Los aranceles sobre el acero de los Estados Unidos de $ 60 mil millones se encontró con una represalia de $ 3 mil millones en carne de cerdo estadounidense y otros bienes. Se pueden esperar acciones similares a ásta en lugar de cualquier acción que tenga un verdadero impacto en el crecimiento de EE. UU. China tiene demasiado que perder si se incrementan los aranceles.

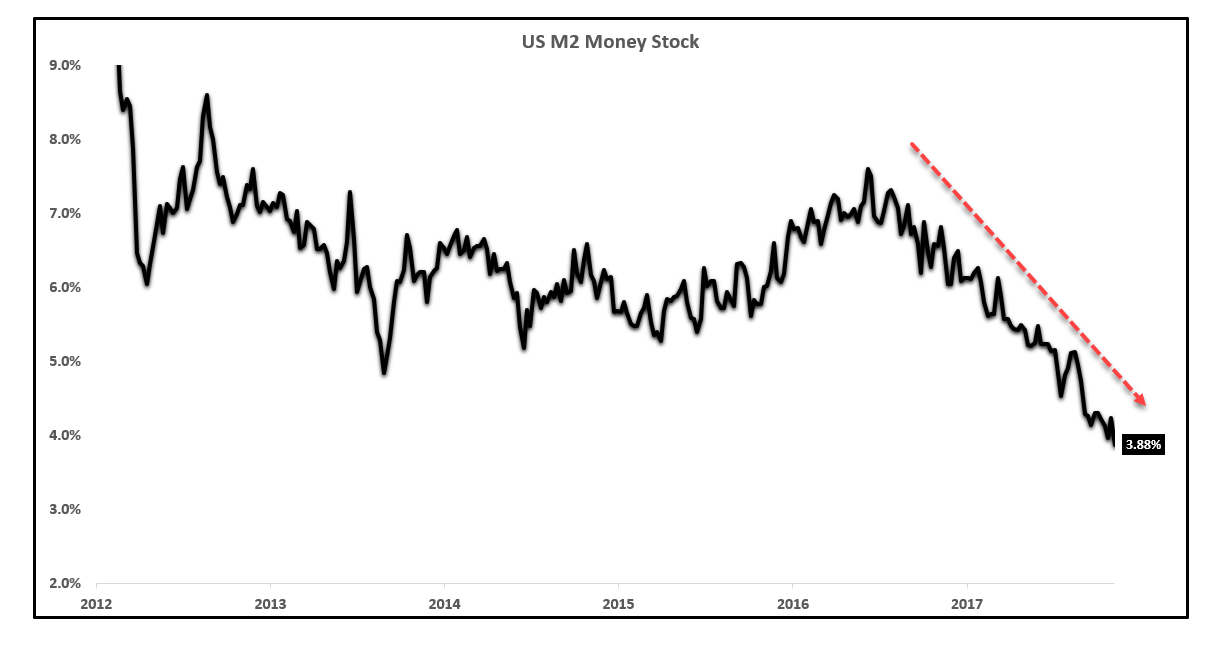

Crecimiento de la oferta monetaria:

El crecimiento de la M2 también se ha estado contrayendo desde la subida de tipos de la Reserva Federal a fines de 2015 y ahora está por debajo del 4%. La tasa de crecimiento de la M2 ya está por debajo de la tasa total del GDP nominal del último trimestre de un 4.4%.

A medida que el crecimiento de la oferta monetaria continúa cayendo, el crecimiento del GDP nominal también disminuirá. Esta métrica fue quizás uno de los mejores pronosticadores de la tendencia de crecimiento actual y lo que nos permitió avisar de éste movimiento de desaceleración del crecimiento (5,2% del PIB a 1,8% por la Reserva de Atlanta).

A medida que el crecimiento de la oferta monetaria continúa contrayéndose, otra métrica que se actualiza semanalmente en EPB Macro Research, los datos económicos y la tasa de crecimiento esperada de la economía se contraerán como crecimiento M2 + crecimiento de velocidad = crecimiento nGDP. (Sin un aumento compensatorio en el crecimiento de la velocidad).

La Reserva Federal de Atlanta ahora está pronosticando el PIB del primer trimestre para 2018 a tan sólo el 1.8%.

El pronóstico es que continúa la volatilidad del mercado de acciones, mayor debilidad de los datos económicos, compresión de la curva de rendimiento (disminución del diferencial entre bonos cercanos y lejanos) y tasas de interés más bajas.

Extraído y traducido de stockboardasset.com