Muchas veces se nos olvida una premisa básica para cualquier empresa que existe en el mundo. El objetivo principal de una empresa siempre será generar beneficio, ganar dinero.

La empresa es una forma imaginaria construida por los humanos con el fin poder organizarnos manteniendo un objetivo común. ¿Quién constituye una empresa? Los trabajadores y los accionistas. Y los accionistas, los que ponen el dinero, son los que también ganarlo.

¿Por qué una empresa sale a cotizar en bolsa? El mercado bursátil es una forma extra de financiación dónde se pone en contacto empresas y inversores de cualquier lugar del mundo. Y en la bolsa existen unas pautasa cumplir si se quiere generar valor a largo plazo. Esas reglas a cumplir son obra de la directiva, que debe entender cómo hacerlo y saber sacrificar el corto plazo para perdurar en el tiempo a largo plazo y generar el máximo beneficio posible para la empresa, para los accionistas.

Esta acción se conoce como la asignación de capital. Una vez se ha obtenido beneficio gracias a la operativa, la directiva debe decidir que hace con este dinero.

Tampoco es que tengan opciones infinitas y parece muy obvio pero la realidad nos indica que es fácil destruir valor si no se realiza de la forma correcta. Las principales opciones son:

- Pagar deuda

- Dar dividendos

- Recomprar acciones

- Realizar adquisiciones

- Reinvertir en el negocio

Veamos unos ejemplos para entender la asignación de capital y el comportamiento en bolsa de unas empresas.

El Banco Santander es un ejemplo perfecto de como NO asignar el capital.

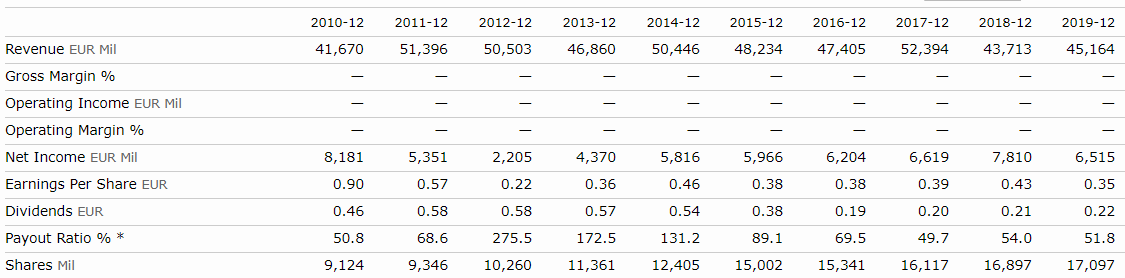

A nivel de ingresos, Santander se ha mantenido más o menos estable los últimos diez años, igual lo ha hecho el beneficio neto. Hay variaciones pero tampoco nada alarmante.

Estos números podrían dar a entender que la cotización en bolsa se ha mantenido al mismo nivel, estable. Pues no es así, si el precio de cualquier acción depende de alguna variable, esta es los beneficios por acción (EPS).

¿Qué ha pasado con los EPS? Han disminuido un 60% desde 2010. ¿ Y cómo puede ser? Los beneficios totales se han mantenido estables pero se han emitido acciones anualmente hasta aumentar el número de acciones en circulación un 90%. Una barbaridad.

Con esto han diluido al accionista a la mitad en tan sólo 10 años con el fin de pagar un dividendo estable, que em muchos años se ha pagado más dividendo que beneficio neto (Payout Ratio > 100%) .

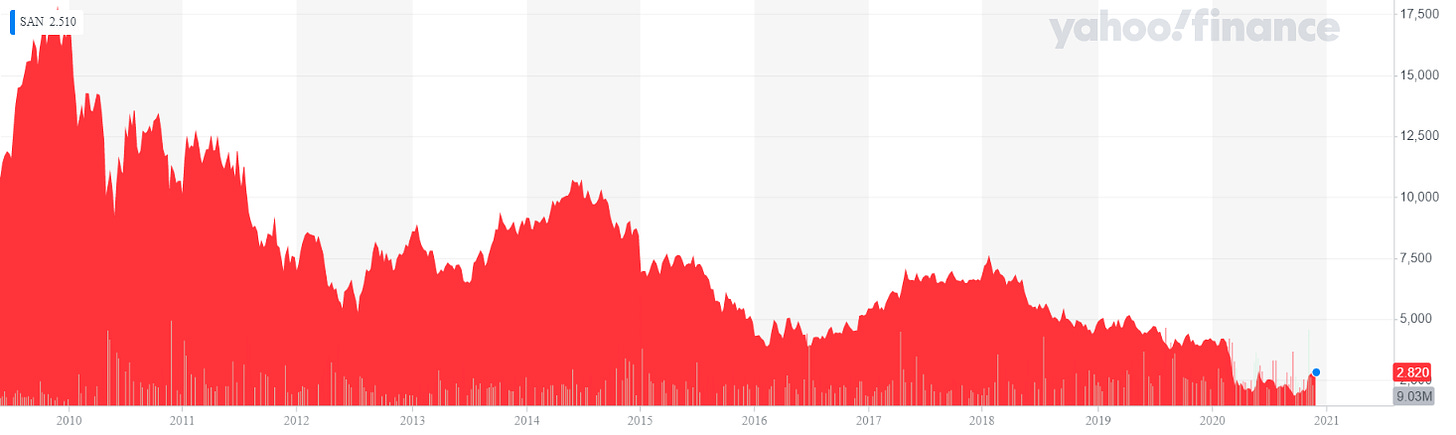

Y la cotización en bolsa no engaña. El Banco Santander ha perdido más del -80% del valor total de la empresa en tan sólo diez años.

En cambio, un ejemplo claro de como asignar capital es Autozone. Se trata de una empresa de EEUU de comercios minoristas de piezas de repuesto para automóviles. Trabajan en un sector muy maduro. En cualquier pueblo o ciudad se pueden encontrar comercios de este estilo, y han conseguido un tamaño que su capacidad de crecimiento es limitada.

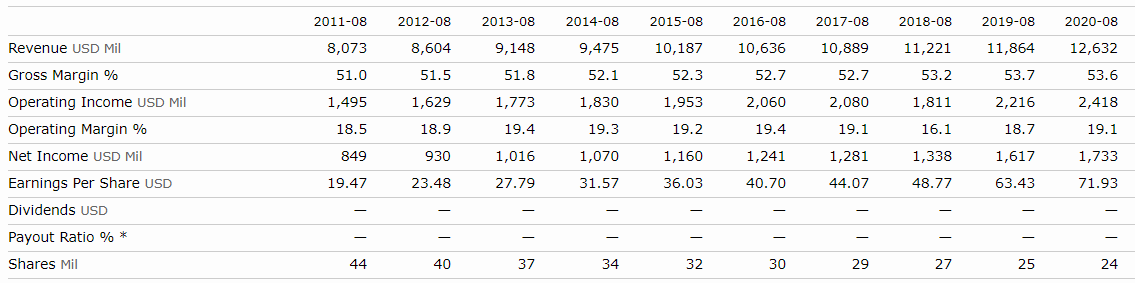

Autozone ha crecido en ingresos un 50% en 10 años, equivalente a un 4-5% anual. Y el beneficio neto prácticamente ha aumentado un 100%.

En Autozone la asignación de capital ha sido impecable. El dinero obtenido se ha reinvertido en el propio negocio, se han ido realizando pequeñas adquisiciones para ir ganando cuota de mercado y se han recomprado acciones cada año desde las 44 M hasta las 24M, un 45% menos. Se ha generado valor para el accionista.

La participación del accionista en la empresa cada vez mayor con menos acciones en circulación, y a cada accionista le corresponde una mayor trozo del pastel. Los EPS casi se han multiplicado por 4 en el mismo periodo gracias a esta política.

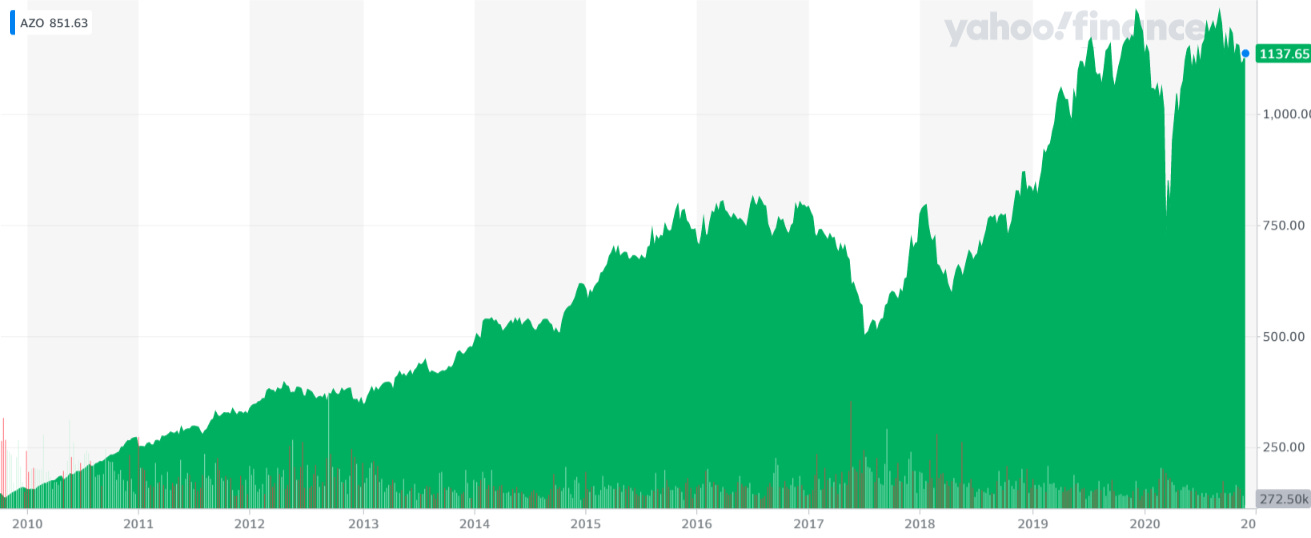

¿Y qué ha hecho la empresa el bolsa? Ha multiplicado su valor por más de 5 o 6 veces. No falla.

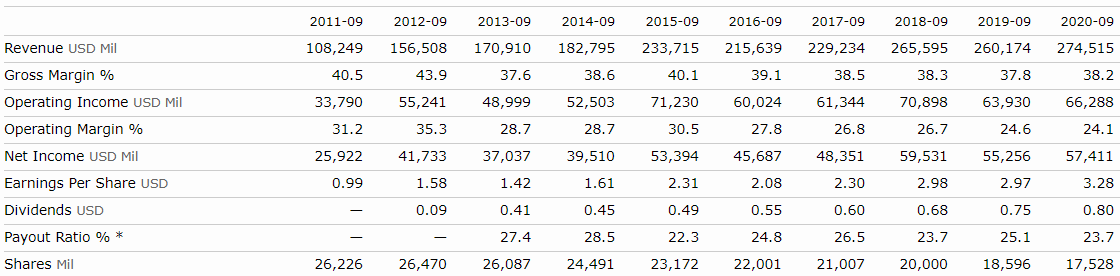

Otro ejemplo de buen capital allocation podría ser Apple. En 2015 se llegó a una fase de la etapa del ciclo de vida de la empresa más estable, apenas ha crecido desde entonces.

Durante muchos años han reinvertido todo su capital en el propio negocio ya que era lo más rentable pero ha llegado cierto punto que es momento de devolver el valor a los accionistas. En 2013 empezaron a dar un 25% del beneficio en forma de dividendo y han recomprado un 35% del total de las acciones en circulación provocando un aumento del EPS de +40% en contra de un 7% de aumento en beneficio neto en los últimos 5 años.

Espero haber dejado claro el concepto de la importancia de la asignación de capital en los mercados bursátiles y mostrar que la bolsa no es un casino. Todo tiene un motivo.

Podéis seguirme en https://jordinoguera.substack.com/

Podéis seguirme en https://jordinoguera.substack.com/