Hoy hablaremos de una de mis posiciones de cartera, concretamente de CareTrust REIT.

CareTrust es un REIT autogestionado (Socimis) y cotizado en bolsa, enfocado en la propiedad, adquisición, desarrollo y arrendamiento de propiedades relacionadas con la vivienda para personas mayores y la atención sanitaria.

Desde su debut como empresa independiente en 2014 (Spin off de Ensign Group) hasta el 31 de diciembre de 2023, CareTrust ha ampliado su cartera a 23 operadores y ha crecido hasta alcanzar 212 propiedades de atención sanitarias netamente arrendadas en 25 estados, con un total de 22,625 camas/unidades operativas.

En 2023, CareTrust realizó inversiones significativas, agregando propiedades y participaciones en préstamos asegurados y mezzanine, con una inversión inicial total de $288,141 mil, lo que representa una expansión notable de su cartera.

Si no sabes cómo analizar un REIT, te recomiendo que veas estos dos hilos en Twitter donde explico métricas clave:

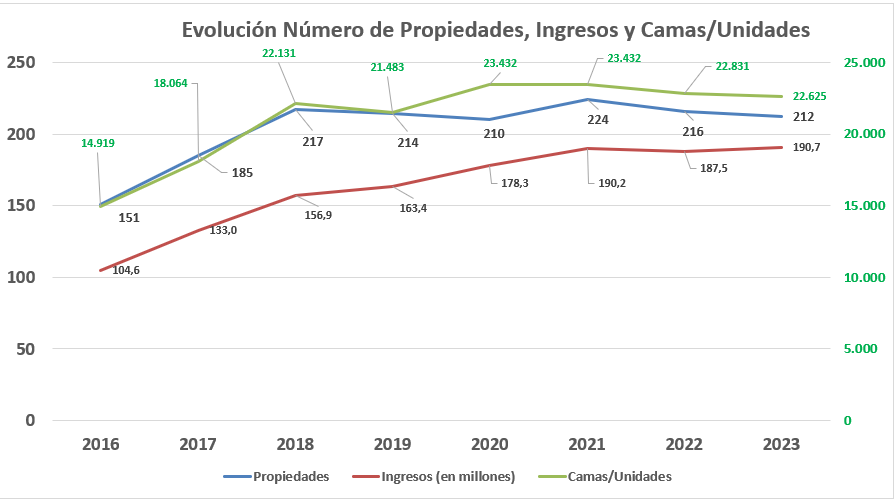

Os dejo a continuación la evolución de las propiedades, los ingresos y el número de camas/unidades de CareTrust REIT desde el 2016.

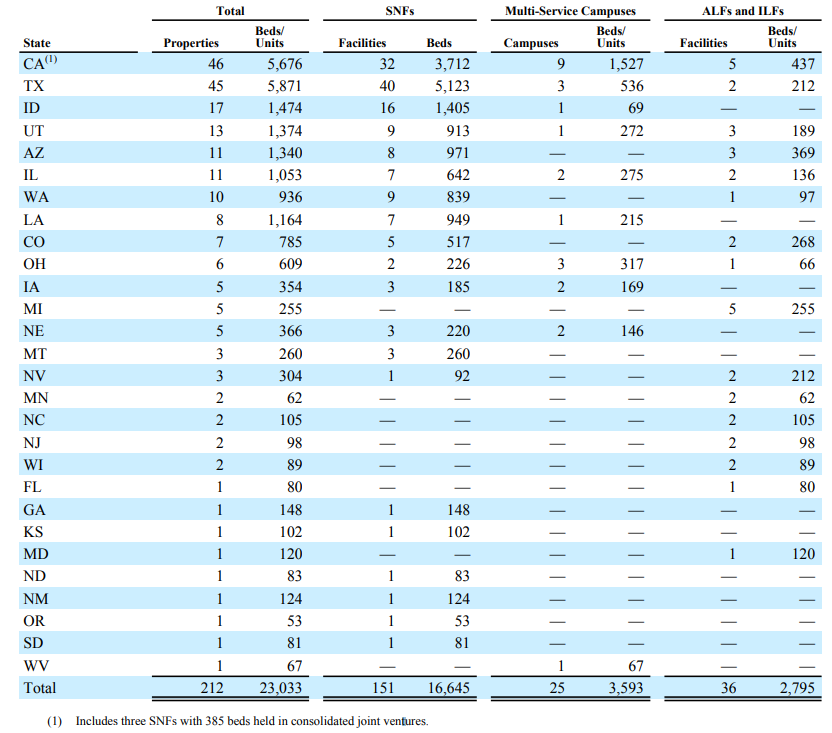

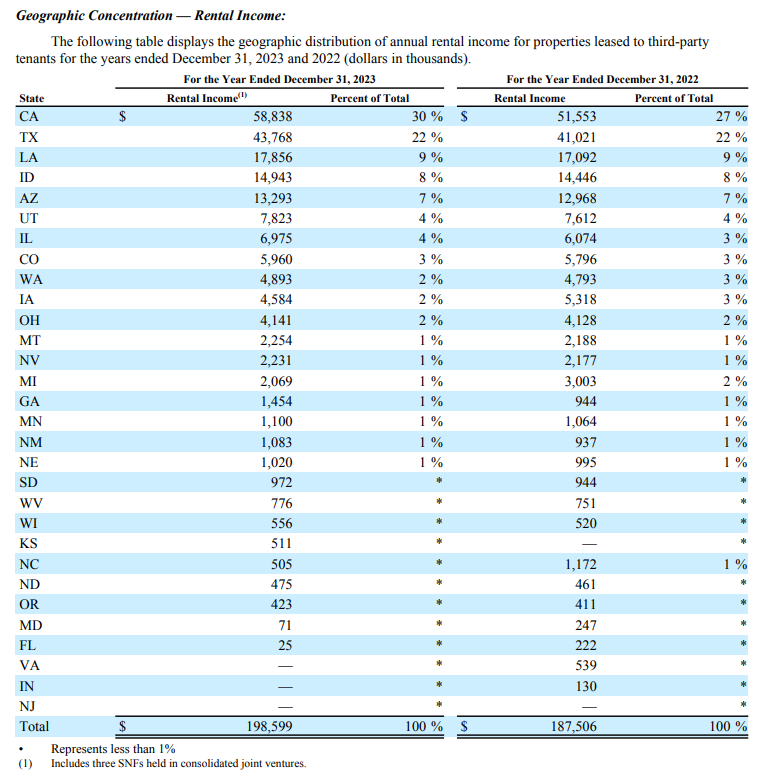

En la siguiente imagen extraída del informe anual de 2023 podemos ver el número de propiedades por cada estado y por tipo (SNFs, Multi-Service Campuses y ALFs):

Además, la compañía nos desglosa los ingresos por cada estado, indicando el porcentaje (%) que representa cada uno de ellos:

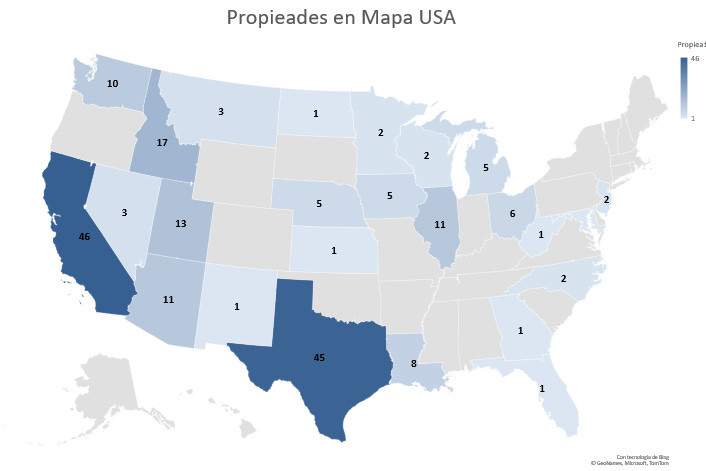

Si estos datos los ponemos en una imagen para hacerlo más visual obtenemos el siguiente mapa:

Podemos ver que CareTrust REIT diferencia entre tres tipos de propiedades, que son las siguientes:

- Skilled Nursing Facilities (SNFs): Estas son instalaciones que ofrecen atención de enfermería especializada. Proporcionan atención las 24 horas a pacientes que requieren un nivel de atención más alto que el ofrecido en residencias para personas mayores, incluyendo atención postoperatoria y rehabilitación.

-

Seniors Housing (multi-services campuses): Esta categoría puede incluir varios tipos de vivienda para personas mayores, dependiendo de la independencia y el nivel de cuidado que requieren los residentes. Por lo general, se clasifican en:

- Independent Living (IL): Viviendas para personas mayores que pueden vivir de manera independiente, pero que eligen vivir en una comunidad con otros de su edad para disfrutar de servicios comunes como comidas, actividades sociales y mantenimiento del hogar.

- Assisted Living Facilities (ALFs): Estas instalaciones están diseñadas para personas que necesitan ayuda con algunas actividades de la vida diaria, como bañarse, vestirse o administrar medicamentos, pero que no requieren el nivel de atención de un SNF.

- Memory Care: Un tipo especializado de cuidado de asistencia que se centra en apoyar a personas con enfermedades de la memoria, como la demencia o el Alzheimer. Estas instalaciones ofrecen un entorno seguro y actividades diseñadas para mantener la calidad de vida de los residentes.

- Other Healthcare-related Properties: Podría incluir centros de atención ambulatoria, clínicas de rehabilitación y otros tipos de inmuebles que apoyan la prestación de servicios sanitarios pero que no caen bajo las categorías de atención especializada o vivienda asistida.

CareTrust REIT invierte en estas propiedades y las arrienda a operadores de atención médica, con un enfoque en generar flujos de ingresos estables a través de contratos de arrendamiento a largo plazo y en buscar oportunidades de crecimiento tanto externo como orgánico en los Estados Unidos.

Ahora que ya sabemos como gana dinero CareTrust REIT, vamos a intentar valorarla y explicar por qué invertí en ella hace 2 años.

¡Gracias por leer TUS FINANZAS PERSONALES Y BOLSA! Suscríbete gratis para recibir nuevas publicaciones y apoyar mi trabajo.

Suscrito

1. ¿Es un Sector en Crecimiento?

Para calcular el TAM (Total Addressable Market), uno tendría que considerar varios factores, como el tamaño de la población objetivo (por ejemplo, personas mayores de 65 años), el gasto promedio en servicios de atención a largo plazo y la cuota de mercado que CareTrust REIT podría razonablemente capturar.

Según la información disponible en Statista y otros, el gasto en centros de cuidado de larga duración y comunidades de retiro continuas está proyectado a crecer de aproximadamente $193.6 mil millones en 2022 a alrededor de $283.3 mil millones en 2031, lo que podría proporcionar una base para estimar el TAM.

Además, la industria de enfermería especializada está caracterizada por una fragmentación significativa con oportunidades de adquisición y consolidación, lo que implica que hay espacio para que CareTrust REIT crezca su presencia de mercado.

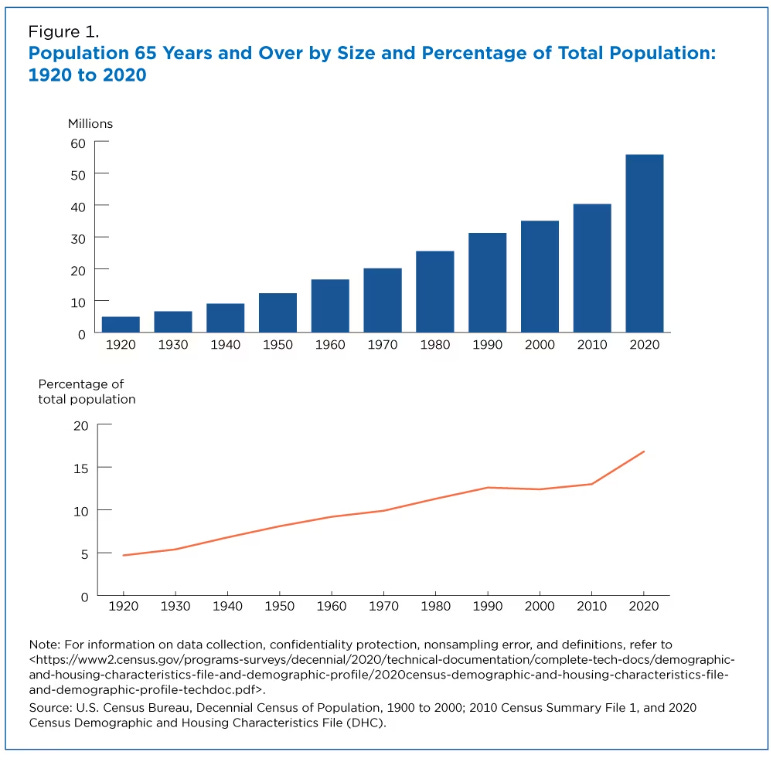

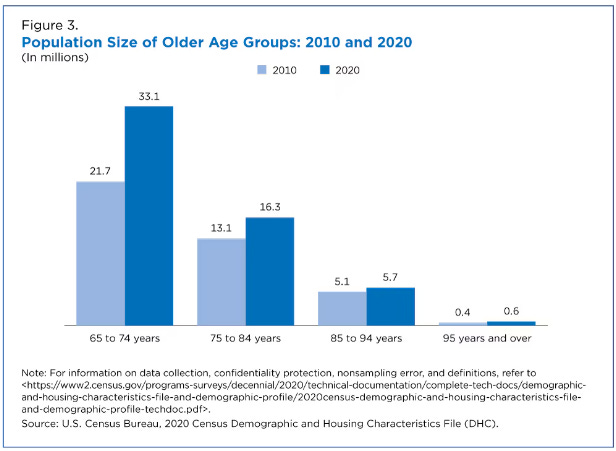

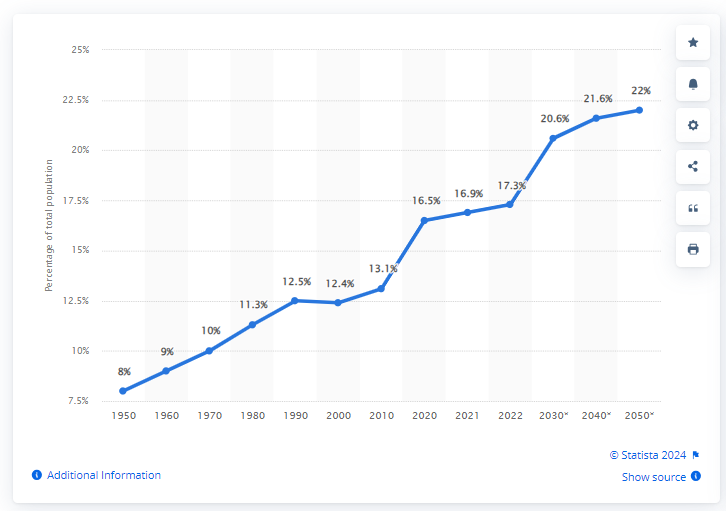

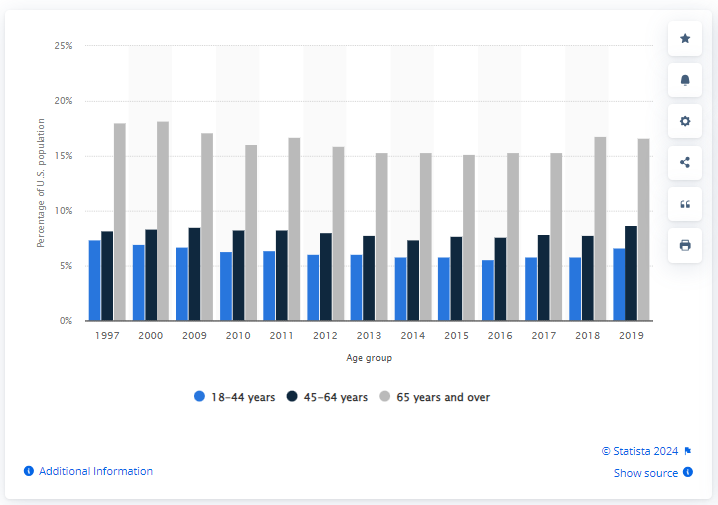

En la siguiente imagen vemos la evolución de la población de más de 65 años como porcentaje total de la población.

La imagen siguiente muestra la proporción de la población de 65 años o más en la población total de EE. UU. desde 1950 hasta 2050, con un marcado aumento en las últimas décadas y proyecciones que indican un crecimiento continuo. Este cambio demográfico, impulsado por la generación del baby boom —nacidos entre 1946 y 1964— es sin precedentes en la historia de EE. UU.

Algunos puntos a resaltar:

- El número de estadounidenses de 65 años o más pasará de 58-60 millones en 2022-2023 a 82 millones en 2050.

- La población de EE. UU. es más vieja que nunca, con un aumento en la edad media de 30.0 en 1980 a 38.9 en 2022.

- La población mayor está diversificándose racial y étnicamente.

- Más adultos mayores están trabajando más tiempo y la tasa de pobreza entre ellos ha disminuido del 30% en 1966 al 10% hoy.

- La prevalencia de la obesidad entre los estadounidenses mayores ha aumentado drásticamente.

- La proporción de adultos mayores divorciados ha aumentado, y más mujeres mayores están viviendo solas.

- Hay una brecha en la atención a los ancianos, especialmente aquellos con ingresos más bajos y demencia.

- Se espera que los gastos de la Seguridad Social y Medicare aumenten del 9.1% del PIB en 2023 al 11.5% en 2035.

Para CareTrust REIT, estos datos pueden tener implicaciones significativas. El envejecimiento de la población puede aumentar la demanda de vivienda asistida y cuidados a largo plazo, lo que potencialmente aumentaría la ocupación y los ingresos de las propiedades de CareTrust. Al mismo tiempo, la diversificación racial y étnica y el aumento de la educación y participación laboral entre los mayores podrían influir en las preferencias y demandas de servicios.

Sin embargo, los retos económicos y sanitarios subrayados, como la prevalencia de la obesidad y el estancamiento de la esperanza de vida, pueden aumentar la demanda de servicios de salud especializados, lo que a su vez puede afectar la estrategia de inversión y las operaciones de CareTrust REIT. Además, los cambios en los programas de seguridad social y medicare y la presión financiera sobre los presupuestos federales podrían influir en las políticas de reembolso y en la viabilidad financiera de los operadores de las propiedades de CareTrust.

En términos de inversión, estos factores sugieren que la necesidad de servicios de atención a la salud relacionados con la edad seguirá siendo una parte significativa del mercado inmobiliario.

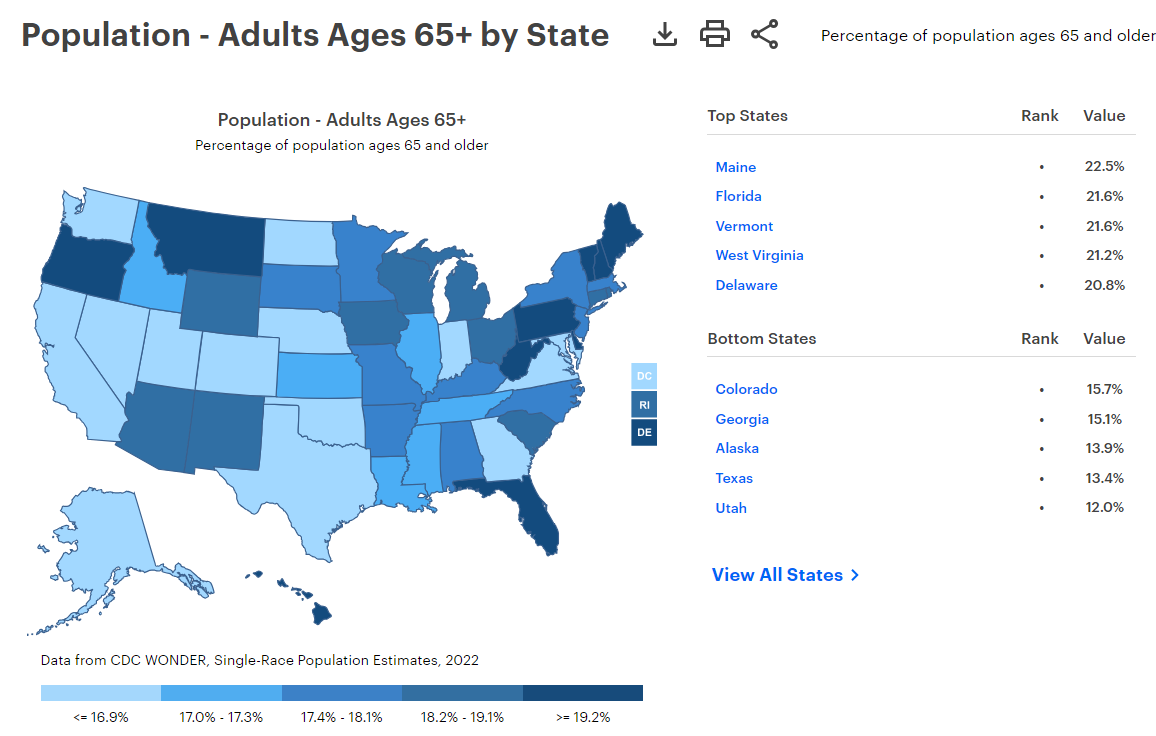

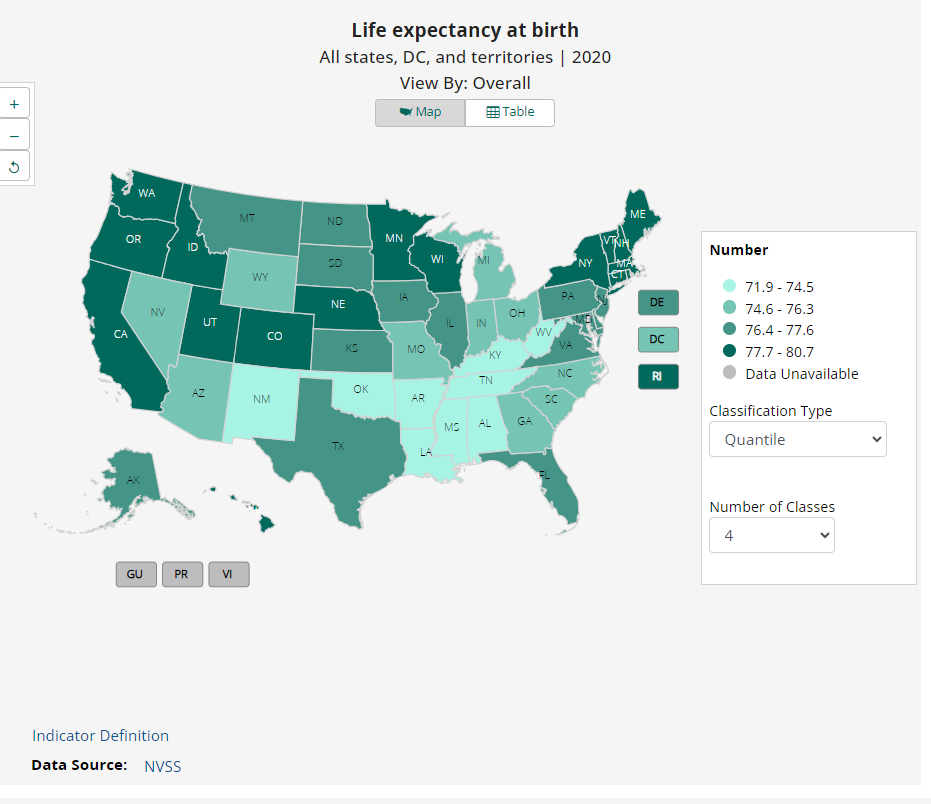

En los siguientes gráficos vemos que en California (donde CareTrust tiene 46 centros) no es especialmente un estado con alta población envejecida en comparación a los demás:

En el siguiente gráfico podemos ver el porcentaje de la población hospitalizada por edad (donde las personas con más de 65 años eran por diferencia las más hospitalizadas).

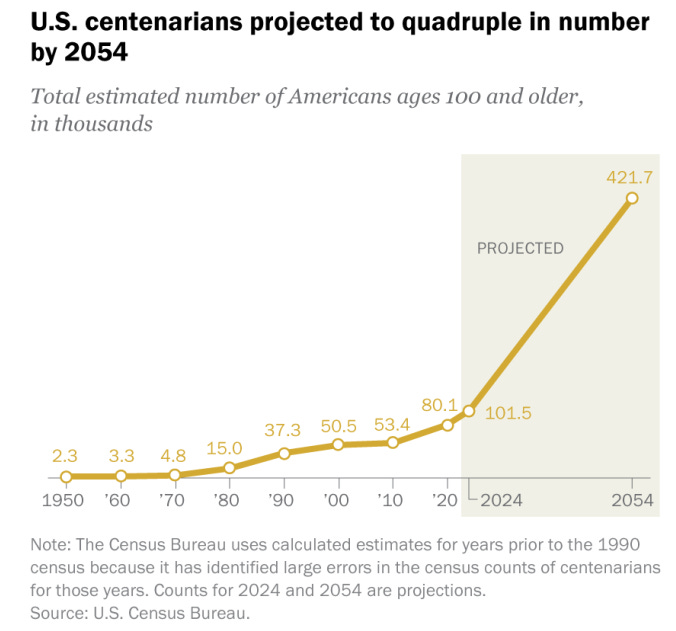

Además, algunos de las estimaciones predicen que las personas con una edad por encima de 100 años se van a multiplicar por 4 en 2054:

Podemos concluir que el sector está directamente influenciado por la demografía. Con el envejecimiento de la población y el aumento en la proporción de personas mayores de 65 años, la demanda de viviendas asistidas, atención especializada y otros servicios relacionados con el cuidado de la salud para personas mayores está en aumento.

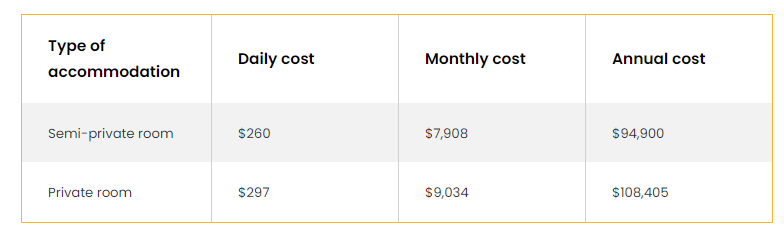

Los costos de los servicios de atención de largo plazo son elevados y continúan creciendo, lo que resulta en una dependencia sustancial de programas gubernamentales como Medicaid y Medicare. En California, por ejemplo, Medi-Cal juega un papel crucial en el financiamiento de estos servicios. CareTrust REIT debe monitorear de cerca las políticas y regulaciones estatales y federales que podrían afectar el reembolso de estos programas, ya que podrían impactar significativamente sus ingresos y los de sus inquilinos operadores.

El alto coste de la atención en hogares de ancianos y las instalaciones de vivienda asistida significa que muchas personas dependen de la ayuda financiera para cubrir estos gastos.

Aunque programas como el de California han eliminado el límite de activos para la elegibilidad de Medi-Cal, lo que aumenta el acceso a la atención, la variabilidad en los costes de atención entre los estados puede afectar la viabilidad y la demanda de las propiedades de CareTrust en diferentes regiones.

2. Análisis Porter

Realicemos un análisis Porter teniendo en cuenta varias variables del sector y de la compañía:

1. Amenaza de nuevos entrantes

- Barrera de Entrada Alta: La industria REIT especializada en atención sanitaria y vivienda para personas mayores tiene barreras de entrada significativas, incluyendo requisitos de capital elevados, complejidades regulatorias y la necesidad de una gestión especializada.

- Experiencia y Economías de Escala: CareTrust REIT podría enfrentarse a la competencia de nuevos participantes si éstos tienen suficientes recursos financieros y experiencia en el sector.

- Relaciones con Operadores: Establecer relaciones sólidas con operadores de calidad es crucial, y los nuevos entrantes tendrán que construir estas relaciones desde cero. Más adelante hablaremos de los principales operadores.

2. Poder de negociación de los Proveedores

- Propiedades y Operadores: Los proveedores de CareTrust REIT incluyen principalmente a los desarrolladores de propiedades y a los operadores de las instalaciones. La calidad de las propiedades y la solidez operativa son vitales, por lo que un proveedor fiable tiene cierto poder de negociación.

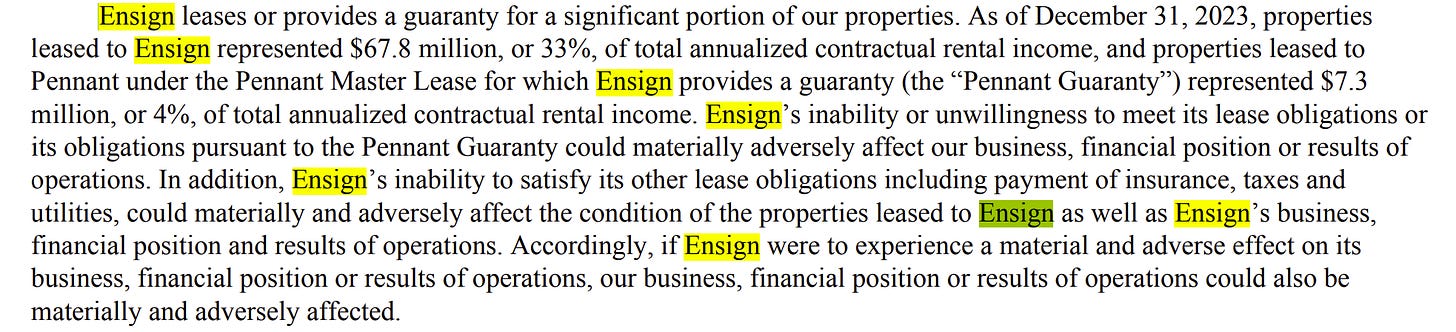

- Diversificación: La diversificación de las propiedades y operadores de CareTrust reduce el poder de un solo proveedor, aunque los desarrolladores de bienes raíces de alta calidad en ubicaciones deseables tienen una ventaja negociadora (el principal es Ensign Group Inc, su spin off, hablaremos de él más adelante ya que es uno de los mayores riesgos).

3. Poder de negociación de los compradores

- Inquilinos: Los inquilinos (operadores de las instalaciones) tienen un poder de negociación moderado. Aunque pueden elegir entre varios REITs, una vez establecido el arrendamiento, cambiar de ubicación es costoso y disruptivo.

- Ocupación y Renta: La alta ocupación y las tarifas de arrendamiento competitivas pueden disminuir el poder de negociación de los inquilinos.

4. Amenaza de productos sustitutos

- Cuidado Alternativo: Las alternativas de cuidado a domicilio y las comunidades de retiro autogestionadas pueden ser sustitutos de algunos servicios ofrecidos por las propiedades de CareTrust.

- Tecnología: La tecnología emergente en atención sanitaria a domicilio podría reducir la necesidad de instalaciones de atención a largo plazo.

5. Rivalidad entre competidores existentes

- Alta Competencia: Hay una competencia significativa entre REITs y otros inversores en bienes raíces de atención médica, lo que puede afectar el crecimiento y las rentabilidades.

- Consolidación y Alianzas: La consolidación y las alianzas estratégicas entre REITs podrían aumentar la competencia y la presión sobre los márgenes.

CareTrust REIT opera en un entorno con barreras de entrada significativas y una alta competencia. La amenaza de nuevos entrantes es moderada debido a las barreras financieras y operativas, pero la competencia con los participantes existentes es intensa.

El poder de negociación de los proveedores y compradores es equilibrado, y los productos sustitutos presentan un desafío creciente debido a las tendencias hacia el cuidado a domicilio y la tecnología sanitaria. La estrategia de CareTrust para enfrentar estas fuerzas incluye diversificar su cartera, mantener fuertes relaciones con operadores de calidad y buscar oportunidades de crecimiento tanto externas como orgánicas.

3. ¿Qué Ventaja Competitiva tiene CareTrust REIT?

En el caso de CareTrust REIT, su ventaja competitiva podría considerarse más en línea con los activos intangibles y los costes de cambio.

Poseen una cartera especializada de propiedades de atención médica y relaciones sólidas con operadores de atención de salud, lo que les otorga un grado de protección en su nicho específico. Además, los arrendamientos a largo plazo generan costes de cambio significativos para sus inquilinos, fortaleciendo así su posición en el mercado.

La ventaja de costes podría ser menos relevante para CareTrust REIT, ya que como fideicomiso de inversión en bienes raíces, su ventaja no proviene de producir bienes o servicios a menor costo, sino de la eficiencia operativa y de la gestión de sus inversiones inmobiliarias.

El efecto de red no es típicamente un factor en la industria de REIT, ya que el valor de las propiedades de CareTrust REIT no aumenta necesariamente a medida que más personas las utilizan. En cambio, el valor puede venir de la eficiente ocupación y uso de esas propiedades por parte de los inquilinos confiables.

Se puede destacar varios aspectos clave que podrían considerarse como sus puntos fuertes de Care Trust.

- Especialización en el Sector de Atención Médica y Vivienda para Personas Mayores: CareTrust REIT se centra en un nicho específico del mercado inmobiliario que está impulsado por tendencias demográficas favorables. La población envejecida está creciendo, lo que aumenta la demanda de instalaciones de atención a largo plazo y vivienda asistida como hemos comentado anteriormente. Esta especialización permite a CareTrust entender profundamente las necesidades de su mercado y adaptarse a los cambios con mayor agilidad que los competidores con enfoques más generalizados.

- Relaciones con Operadores de Calidad: El modelo de negocio de CareTrust REIT se basa en asociarse con operadores de atención médica de alta calidad. Estas asociaciones estratégicas son cruciales para asegurar flujos de ingresos estables y mitigar los riesgos operativos.

- Diversificación de Cartera: La diversificación de sus inversiones entre varios estados y tipos de servicios de atención médica reduce el riesgo y permite a la compañía aprovechar oportunidades en diferentes mercados.

- Estructura de Arrendamiento Neto a Largo Plazo: CareTrust generalmente emplea arrendamientos netos a largo plazo, lo que significa que los inquilinos son responsables de la mayoría de los gastos operativos, de mantenimiento, de impuestos y de seguros. Esto proporciona un flujo de efectivo más predecible y reduce la carga operativa de la empresa.

- Gestión Experimentada: CareTrust REIT cuenta con un equipo de gestión con experiencia en bienes raíces y en la atención médica, proporcionando la experiencia necesaria para navegar en un entorno regulatorio complejo y en un mercado en constante evolución.

- Sólida Salud Financiera: La empresa ha demostrado una sólida salud financiera con un buen acceso a capital y la capacidad para financiar adquisiciones estratégicas y otras inversiones que impulsan el crecimiento a largo plazo.

4. Competidores

Los competidores en el mercado REIT de atención sanitaria en EE.UU. pueden incluir tanto REITS especializados en salud como compañías de inversión diversificadas que tienen carteras significativas en el sector de atención a la salud.

Este apartado va a ser algo extenso, ya que vamos a comparar algunos ratios de la industria para poder concluir si Care Trust está mejor posicionada que agunos de los principales REITS en Estados Unidos.

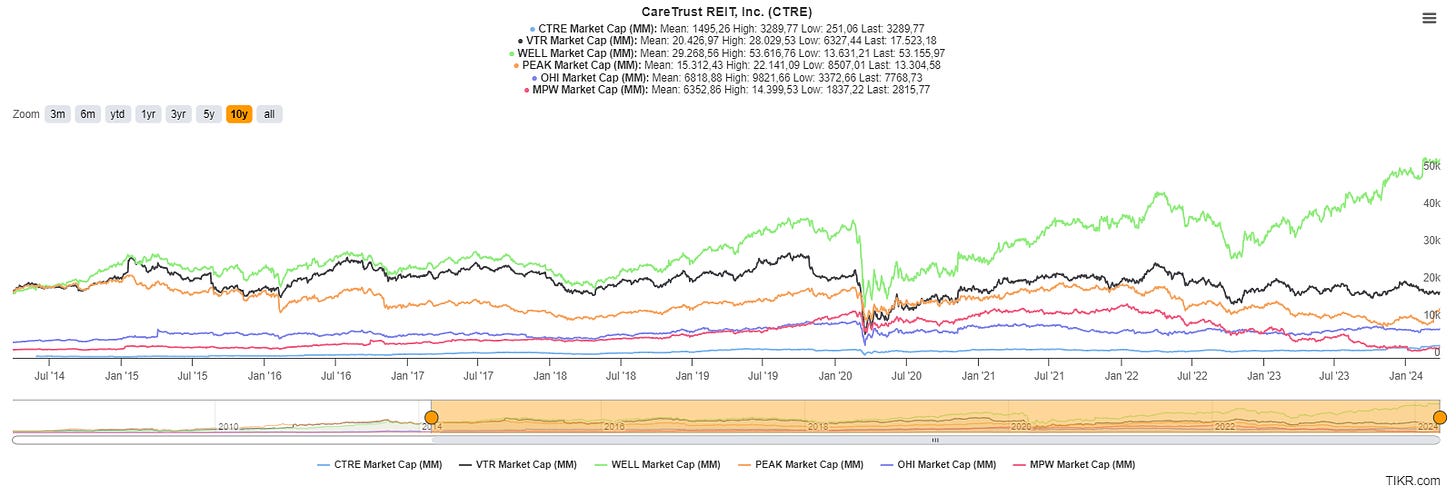

Algunos de los principales competidores son los siguientes (os dejo una imagen con la evolución de la capitalización bursátil de cada uno de ellos):

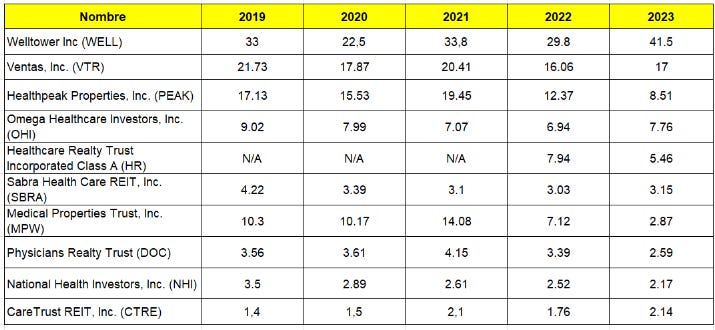

Principales REIT en atención médica en los Estados Unidos de 2019 a 2023, por capitalización de mercado (en billones de $)

Welltower Inc. (Cap burs. 53,16 mil M)

Es un REIT del S&P 500 con sede en Toledo, Ohio, está impulsando la transformación de la infraestructura de atención médica. Welltower invierte con operadores líderes de viviendas para personas mayores, proveedores de cuidados posagudos y sistemas de salud para financiar la infraestructura inmobiliaria necesaria para escalar modelos innovadores de prestación de atención y mejorar el bienestar de las personas y la experiencia general de atención médica.

Welltower posee participaciones en propiedades concentradas en importantes mercados de alto crecimiento en los Estados Unidos, Canadá y el Reino Unido, que consisten en viviendas para personas mayores y comunidades post-agudas y propiedades médicas para pacientes ambulatorios.

La empresa estructura sus inversiones en tres segmentos reportables: Viviendas para Mayores en Operación, Arrendamientos Triple-net y Médico Ambulatorio.

Welltower es propietario mayoritario de Welltower OP, con una participación de aproximadamente el 99.751%.

Los tipos de propiedades en su cartera incluyen:

- Viviendas para Mayores en Operación (Seniors Housing Operating): Incluyen apartamentos para personas mayores, viviendas independientes y de apoyo independiente, comunidades de retiro con atención continua, asistencia para la vida, cuidado de la memoria y casas de cuidado con o sin enfermería en el Reino Unido. Estas propiedades ofrecen una gama de servicios desde la asistencia en actividades diarias hasta un amplio abanico de servicios de salud.

- Apartamentos para Mayores (Seniors Apartments): Son unidades de vivienda para adultos mayores autónomos, generalmente mayores de 55 años, sin servicios adicionales como comidas.

- Viviendas Independientes y de Apoyo Independiente (Independent Living and Independent Supportive Living): Propiedades para adultos mayores con servicios centrales de comedor, acceso a comidas y otros servicios como limpieza, servicio de lavandería, transporte y actividades sociales y recreativas.

- Comunidades de Retiro con Atención Continua (Continuing Care Retirement Communities): Ofrecen una combinación de casas independientes y viviendas que proveen desde vida independiente hasta servicios de atención a largo plazo y cuidados post-agudos en un mismo campus.

- Asistencia para la Vida (Assisted Living): Propiedades que ofrecen vivienda independiente y servicios de apoyo por personal capacitado para aquellos que requieren asistencia en actividades diarias.

- Triple-net: Incluye principalmente propiedades de cuidados post-agudos y de atención a largo plazo que están arrendadas a operadores bajo acuerdos de arrendamiento en los que el inquilino es responsable de los gastos operativos, impuestos sobre la propiedad e inversión en el mantenimiento del inmueble.

- Médico Ambulatorio (Outpatient Medical): Edificios médicos ambulatorios que incluyen consultorios de médicos, centros de cirugía ambulatoria, instalaciones de diagnóstico, servicios ambulatorios y/o laboratorios, con una alta afiliación a sistemas de salud y ubicados para facilitar la accesibilidad y la conveniencia para los consumidores.

La cartera de Welltower a diciembre de 2023 se compone de 918 propiedades de Vivienda para Mayores en Operación, 614 de Triple-net y 369 Médico Ambulatorio, totalizando 1,901 propiedades.

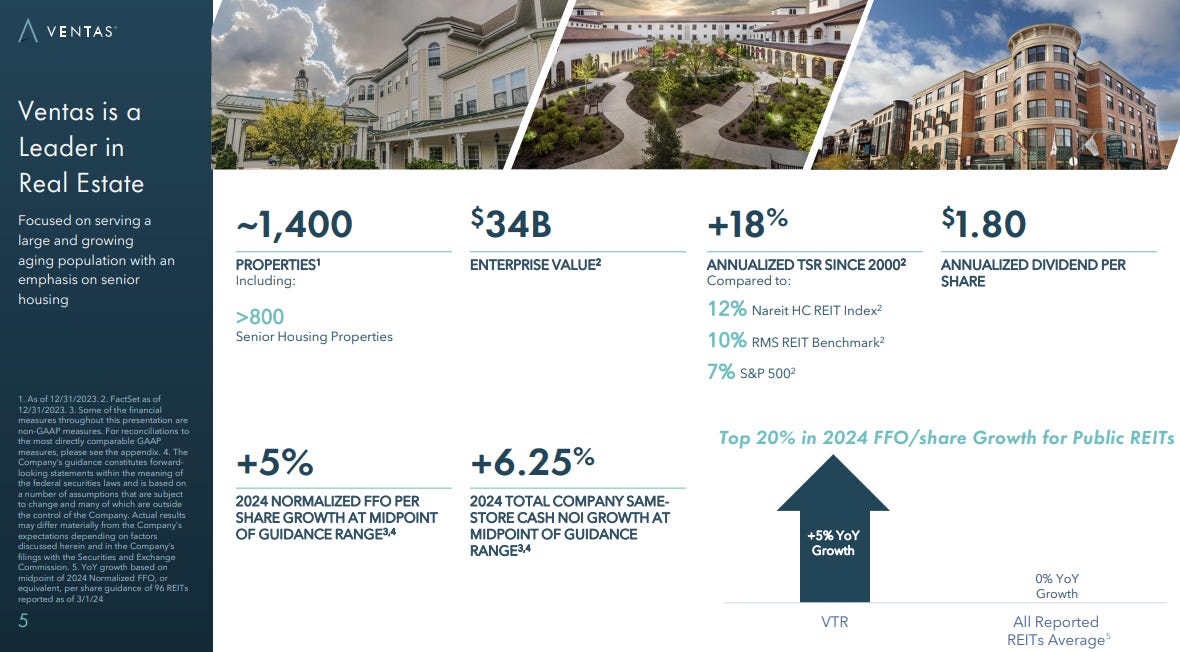

Ventas, Inc. (Cap burs. 17,52 mil M)

Ventas opera en un punto crucial entre el sector sanitario y el inmobiliario, aprovechando la creciente demanda de una población envejeciente. Con una cartera diversa de alrededor de 1,400 propiedades en Estados Unidos, Canadá y Reino Unido, Ventas capitaliza el valor de comunidades de vivienda para mayores, instalaciones médicas ambulatorias y centros de investigación. Con más de 20 años de trayectoria, su estrategia se basa en la diversificación, solidez financiera y crecimiento sostenido, apoyada por un equipo comprometido y experto.

- Ventas aprovecha su plataforma de Ventas Operational Insights™ para obtener información basada en datos y optimizar el rendimiento y la selección de mercados, lo que incluye transiciones de operadores y proyectos de inversión de capital.

- La empresa está bien posicionada para beneficiarse del crecimiento demográfico en Norteamérica, con un enfoque en la vivienda asistida y la vida independiente, que son segmentos de alto margen y rápido crecimiento.

- En 2023, Ventas reportó un FFO normalizado por acción de $2.99 en el extremo superior del rango de guía, con un crecimiento del NOI del mismo establecimiento total del año de 8.1%.

- Para 2024, Ventas anticipa que continuará el fuerte crecimiento orgánico de las propiedades, con un FFO normalizado por acción que crecerá un 5% en el punto medio de la guía de $3.13, y un crecimiento del NOI del mismo establecimiento de la compañía total de 6.25%.

Healthpeak Properties, Inc. (Cap burs. 13,30 mil M)

Healthpeak Properties, Inc. es otro REIT completamente integrado y compañía del S&P 500. Healthpeak posee, opera y desarrolla bienes raíces de alta calidad para la investigación y prestación de servicios de salud.

La reciente fusión con Physicians Realty Trust, que cerró el 1 de marzo, está proyectada para mejorar aún más su posición en el mercado.

Healthpeak destaca por su cartera diversificada y de alta calidad en los sectores de laboratorios y atención médica ambulatoria, y tiene la ventaja competitiva de décadas de experiencia operativa y relaciones que impulsen el crecimiento interno y externo. Con una deuda neta a EBITDA de 5.2 veces, la compañía mantiene una posición financiera fuerte con deuda a tasa flotante limitada y sin vencimientos de deuda significativos en 2024.

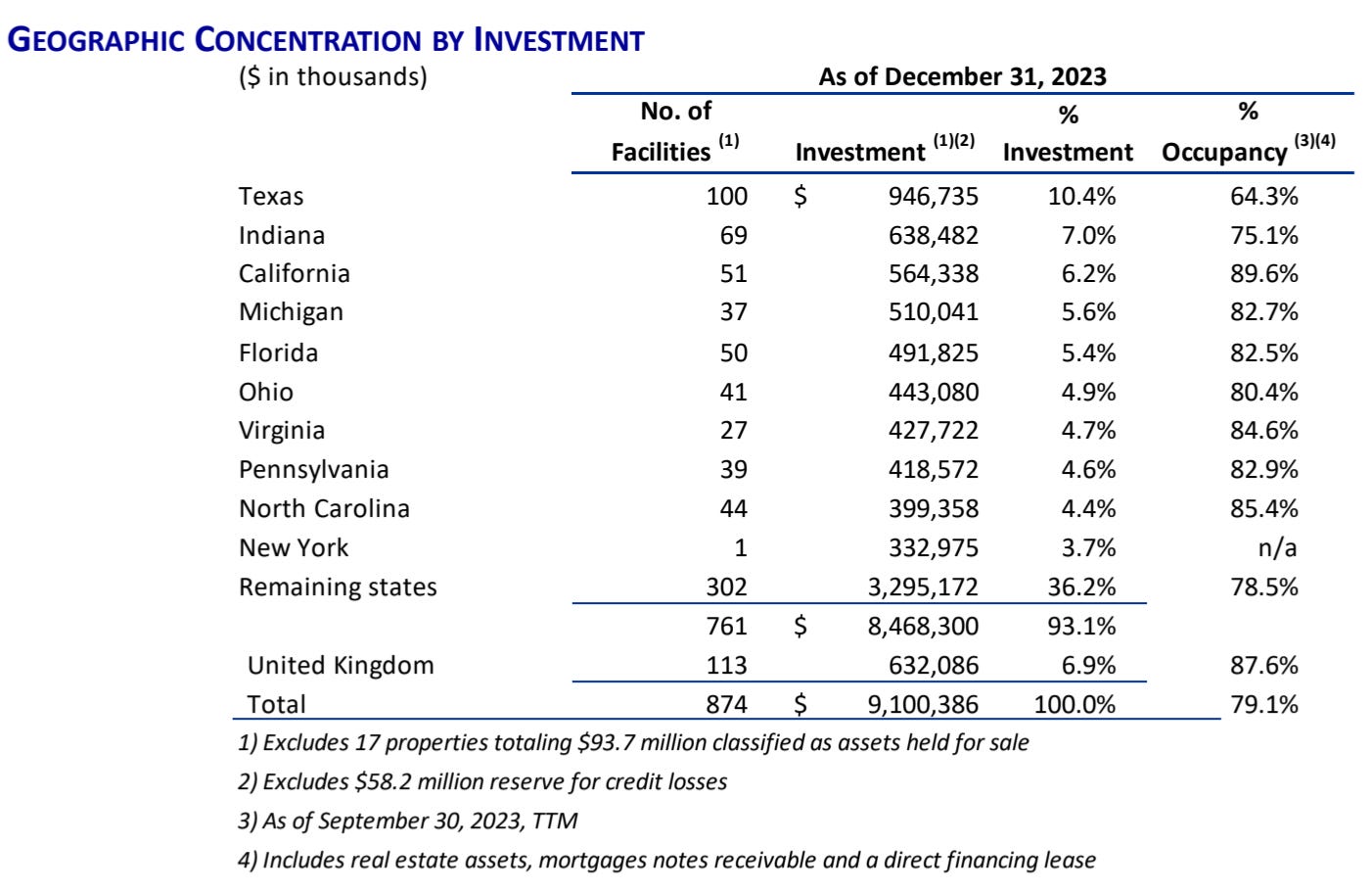

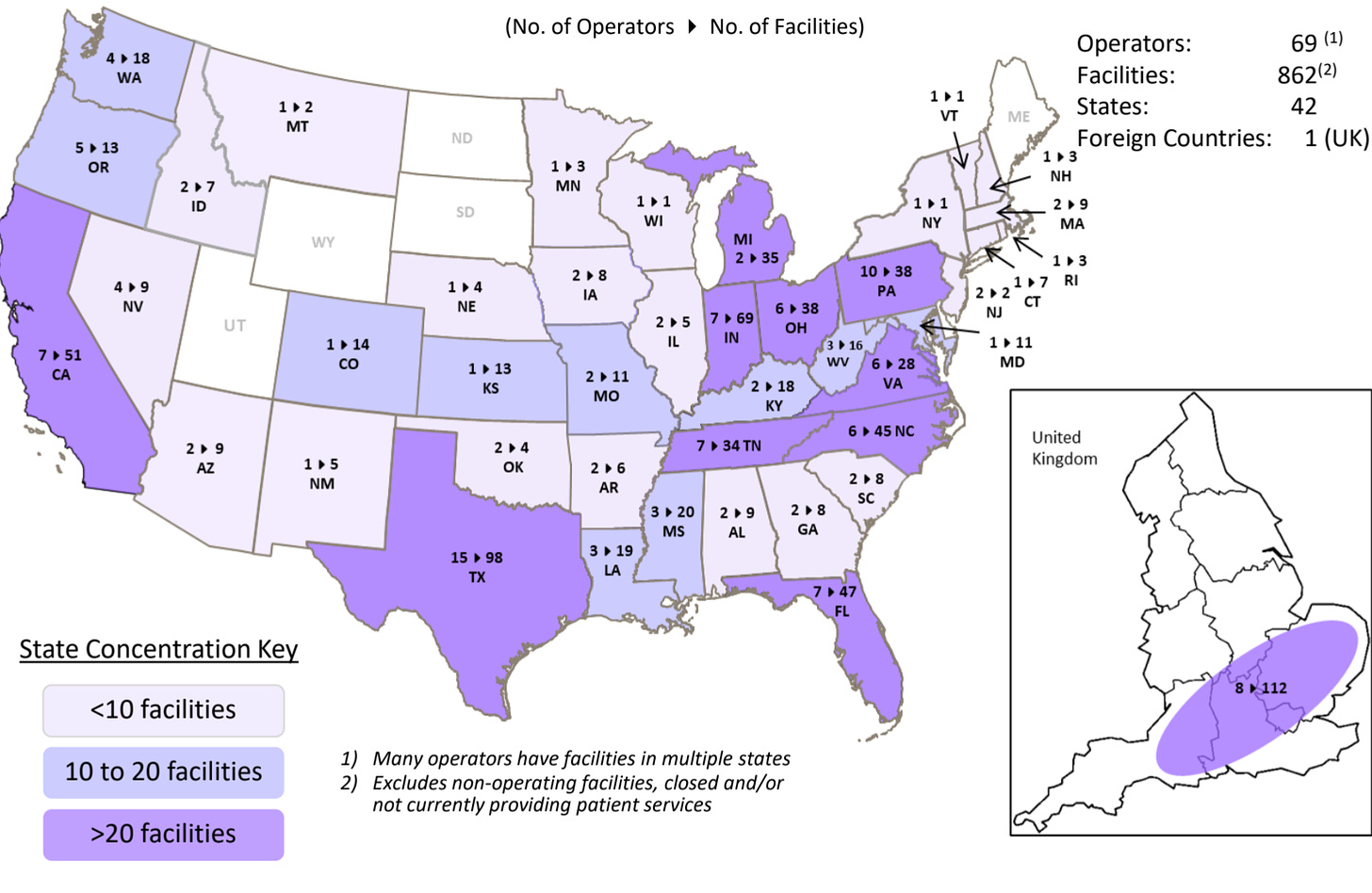

Omega Healthcare Investors, Inc. (Cap burs. 7.768,73 M)

Omega es un REIT que invierte en la industria de la atención médica a largo plazo, principalmente en enfermería especializada y centros de vida asistida.

Su cartera incluye más de 860 instalaciones operativas en 42 estados y el Reino Unido, gestionadas por 69 operadores diferentes. Algunos datos sobre Omega Healthcare Investors:

- El portafolio de inversión está compuesto en gran medida por cuidados de enfermería/transitorios (71%) y viviendas para mayores (29%).

- La inversión total promedio por cama operativa es de $110.

- La mezcla de ingresos se compone principalmente de ingresos por alquiler de propiedades (85.3%) e ingresos por intereses de préstamos inmobiliarios (10.7%).

- Los ingresos de los diez principales operadores representan aproximadamente el 61.6% del alquiler/interés contractual anualizado.

- La distribución geográfica de las instalaciones es variada, siendo Texas, Indiana, California y Michigan los estados principales por concentración de inversión.

- La cobertura EBITDARM para los operadores está en 1.63x, y la cobertura EBITDAR está en 1.28x, indicando la capacidad de los operadores para cubrir sus obligaciones de alquiler/deuda con los ingresos antes de intereses, impuestos, depreciación, amortización y alquiler/hipoteca.

- La tasa de ocupación es del 79.1%.

- La mezcla de ingresos medianos se inclina hacia Medicare/Medicaid con un 55.5%, con el resto compuesto por pagadores privados y otros.

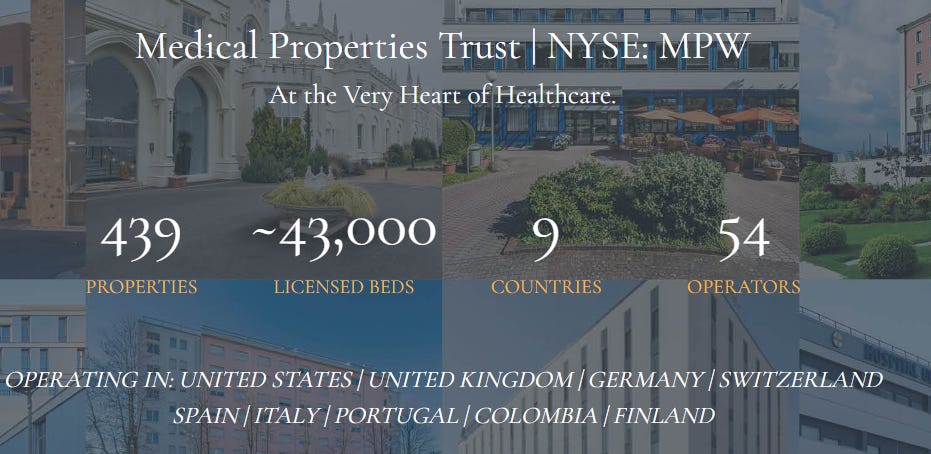

Medical Properties Trust, Inc. (Cap burs. 2.815,77 M)

Medical Properties Trust, Inc. es un fideicomiso de inversión en bienes raíces autoasesorado formado en 2003 para adquirir y desarrollar instalaciones hospitalarias arrendadas netamente. Desde sus inicios en Birmingham, Alabama, la Compañía ha crecido hasta convertirse en uno de los propietarios de bienes raíces hospitalarios más grandes del mundo con 441 instalaciones y aproximadamente 44,000 camas con licencia al 30 de septiembre de 2023. Desde finales del tercer trimestre, la Compañía ha vendió cuatro instalaciones y ahora posee aproximadamente 43.000 camas autorizadas en nueve países en tres continentes.

El modelo de financiación de MPT facilita adquisiciones y recapitalizaciones y permite a los operadores de hospitales liberar el valor de sus activos inmobiliarios para financiar mejoras de instalaciones, actualizaciones tecnológicas y otras inversiones en operaciones.

No analizaré en esta tesis cada compañía porque sería demasiado extenso, pero si podemos mostrar un overview de algunas métricas importantes, sobre todo las que tienen que ver con la deuda. En este apartado sobre todo os quería mostrar que la competencia es significativa y que además el tamaño de todas las empresas son mayores que la de Care Trust REIT (pudiendo ser esto una debilidad o una oportunidad para CTRE).

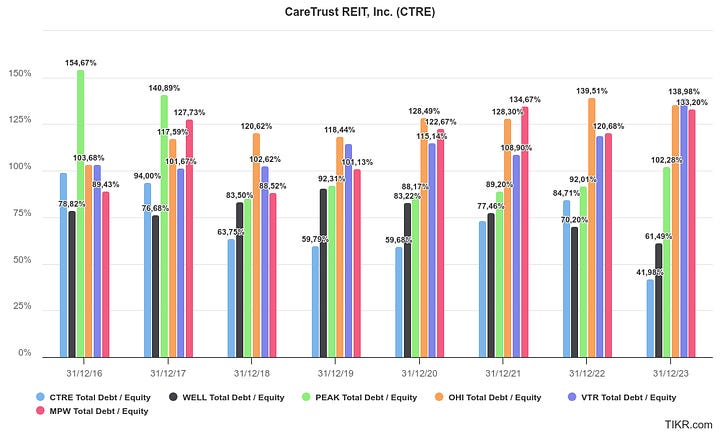

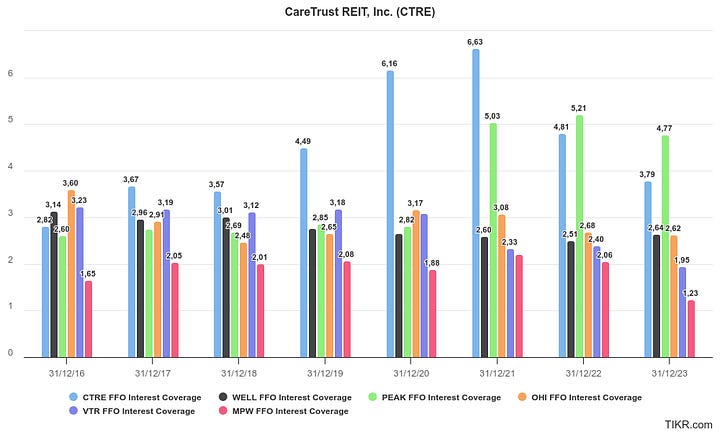

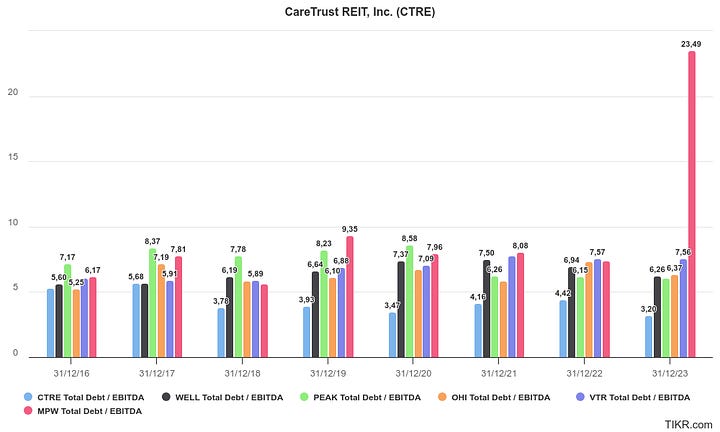

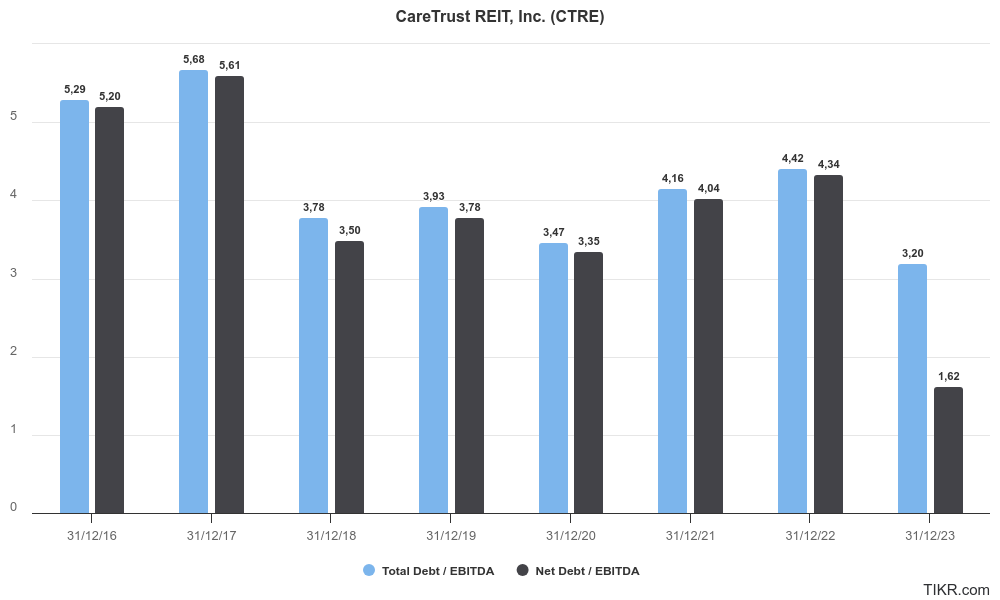

A continuación os muestro los ratios Deuda Total/Equity, FFO Interest Coverage, Deuda Total/EBITDA y Deuda Neta/EBITDA.

Vemos como CTRE actualmente tiene un nivel de endeudamiento mucho más sano que las demás en prácticamente todos los ratios, veremos más adelante que cotiza a un premium por algunas razones, y esta es una de ellas.

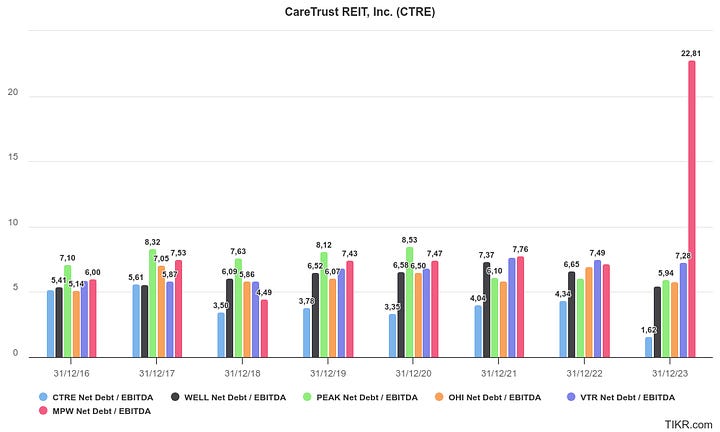

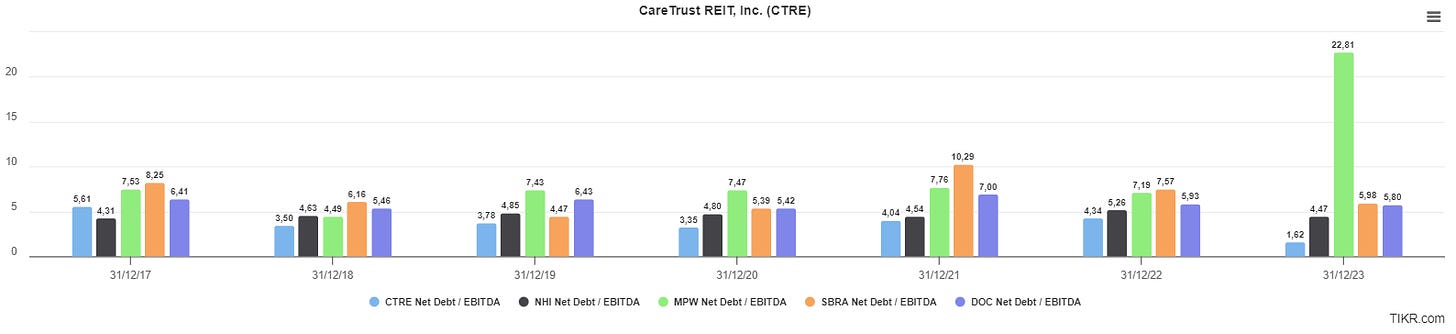

Si comparamos CTRE con las de menor capitalización, vemos lo mismo, cotiza con cierto premium:

Una vez más, vemos como CTRE es la que tiene un mejor ratio de endeudamiento:

Hago una pausa para pedirte que si te está gustando la tesis, la compartas en tus redes sociales como Twitter y así indicarme que estás interesado/a a que siga compartiendo las tesis de las empresas que invierto.

Muchas gracias de antemano.

5. ¿Cómo se comporta Care Trust en las Crisis?

CareTrust REIT, Inc. se estableció en 2014 tras su spin off de The Ensign Group, lo que significa que su historia como entidad independiente no cubre las crisis de 2000 y 2008. Sin embargo, podemos examinar su desempeño durante la crisis de COVID-19 en 2020 para obtener una idea de cómo maneja las crisis.

La pandemia de COVID-19 representó un desafío significativo para la industria de la atención sanitaria y, por extensión, para los REITs que invierten en propiedades relacionadas con la atención sanitaria. Durante esta crisis, CareTrust REIT demostró resiliencia de varias maneras:

- Operaciones y Flujos de Ingresos Estables: CareTrust REIT pudo mantener operaciones relativamente estables y flujos de ingresos durante la pandemia, gracias a su enfoque en arrendamientos netos a largo plazo y la diversificación de su cartera de propiedades. Sus inquilinos, operadores de instalaciones de atención sanitaria, continuaron prestando servicios esenciales, lo que ayudó a sostener los ingresos de alquiler.

- Apoyo a Inquilinos: La compañía tomó medidas para apoyar a sus inquilinos durante la pandemia, incluida la reestructuración de arrendamientos en casos selectos, lo que demuestra su enfoque en las relaciones a largo plazo y la estabilidad operativa de sus socios.

- Flexibilidad Financiera: CareTrust REIT mantuvo una sólida posición de liquidez y acceso a capital, lo que le permitió navegar por la incertidumbre económica de la pandemia. Esto incluyó tener líneas de crédito disponibles y una estructura de deuda manejable.

En cuanto a las crisis de 2008 y 2000, aunque CareTrust REIT no existía como entidad independiente en esos periodos, la industria de REIT de atención sanitaria en general ha demostrado ser relativamente resistente durante las recesiones. Esto se debe a la naturaleza esencial de los servicios de atención médica y a la demanda continua de vivienda para personas mayores, que tiende a ser menos sensible a las fluctuaciones económicas en comparación con otros sectores inmobiliarios.

En resumen, durante la crisis de 2020, CareTrust REIT demostró una combinación de resiliencia operativa, flexibilidad financiera y un enfoque proactivo para gestionar relaciones con los inquilinos, lo que sugiere una posición relativamente sólida para enfrentar eventos adversos.

6. Histórico de Márgenes

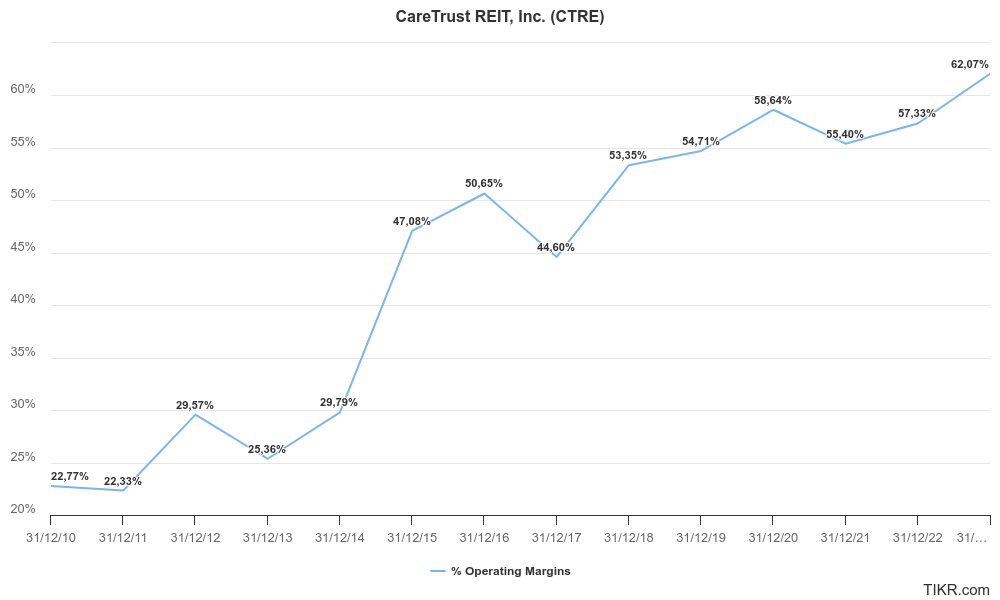

Los márgenes operativos de CTRE han mejorado mucho durante los últimos años, teniendo actualmente un Operating Margin del 60%:

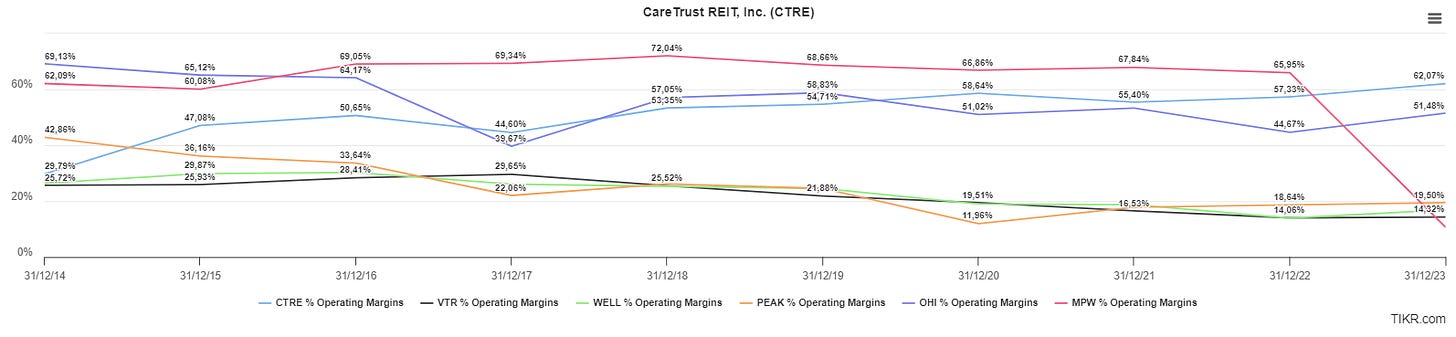

Si los comparamos con los de la competencia, una vez más CTRE está en cabeza conjuntamente con OHI, los demás competidores están varios puntos por debajo:

Esto nos da que pensar una serie de razones de por qué está pasando esto:

- Eficiencia Operativa: CTRE podría estar gestionando sus propiedades de manera más eficiente, con menores costos operativos en relación con los ingresos. Esto puede deberse a una gestión más efectiva de los gastos, optimización de las operaciones, o economías de escala.

- Calidad de la Cartera: La calidad y ubicación de las propiedades de CTRE pueden contribuir a una mayor rentabilidad.

- Gestión de Arrendamientos: Los términos de los arrendamientos que CTRE ha negociado con sus operadores pueden ser más favorables, posiblemente con arrendamientos de triple neto que transfieren la mayoría de los gastos operativos a los inquilinos (por ejemplo, impuestos de la propiedad, seguros, mantenimiento, etc.).

- Diversificación de Propiedades: CTRE puede tener una cartera de propiedades más diversificada que incluye instalaciones de alto margen, lo que aumentaría el margen operativo global.

De un modo u otro, CTRE parece que es más rentable que la competencia en términos operativos.

7. Deuda y Caja

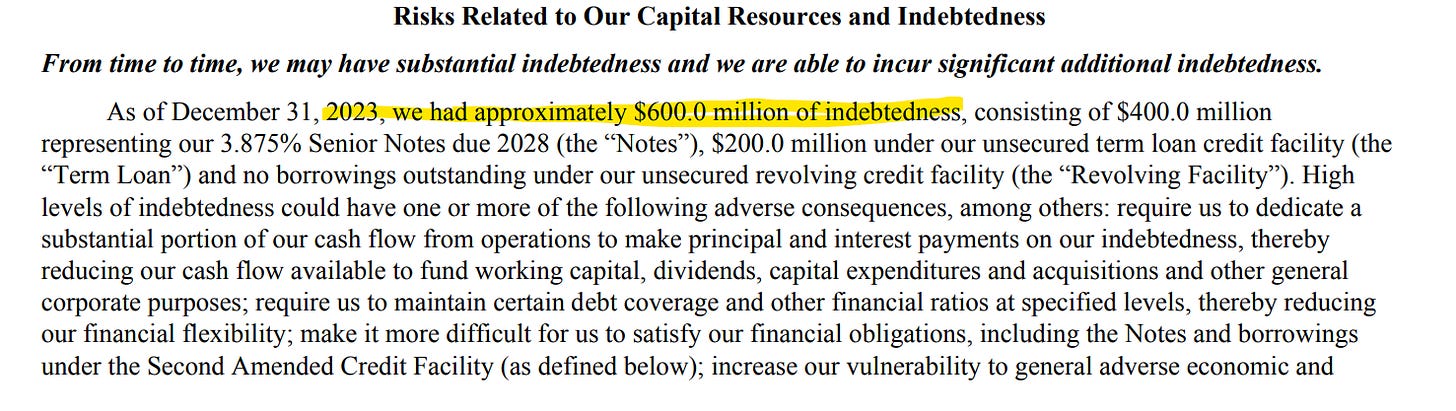

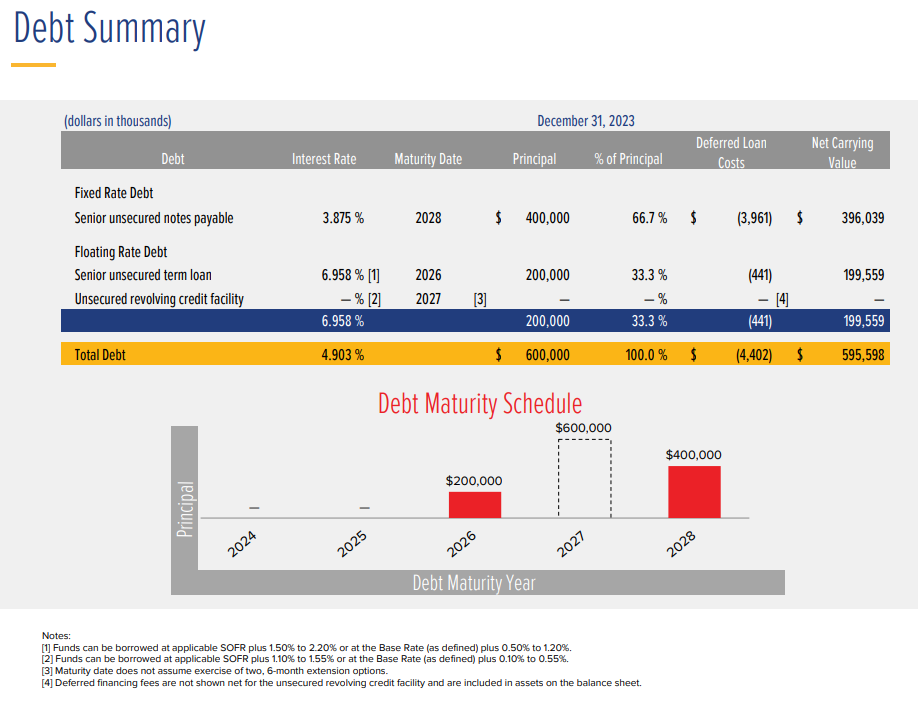

A diciembre Care Trust tiene una deuda de $600 M dividida de la siguiente forma:

- $400 millones en notas senior no aseguradas representan el 66.7% de la deuda total y tienen una tasa de interés del 3.875% con fecha de vencimiento en 2028.

- La deuda a tasa variable consiste en un préstamo a término senior no asegurado de $200 millones con una tasa de interés de SOFR más un margen de 1.50% a 2.20% y vence en 2026.

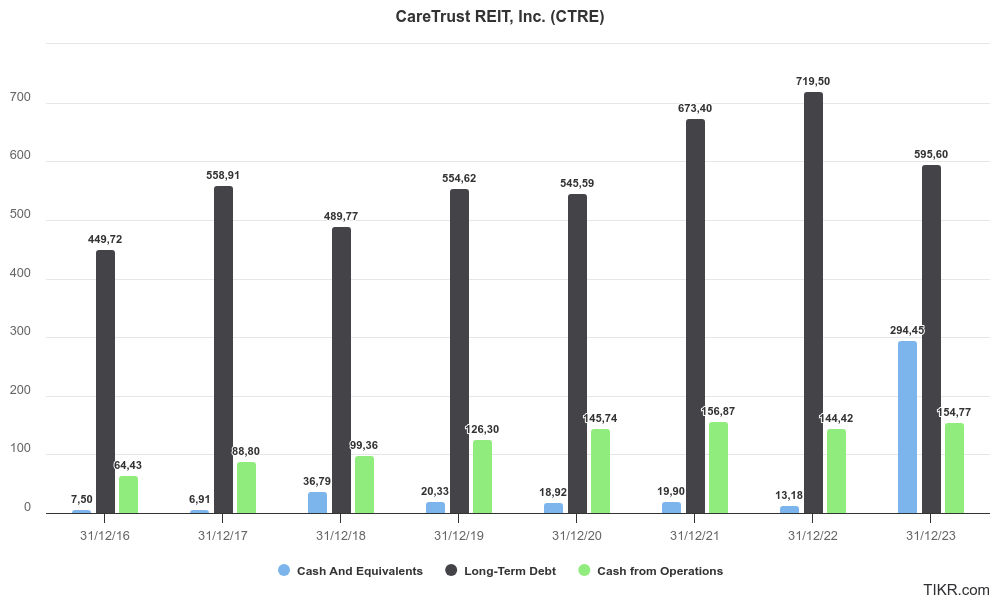

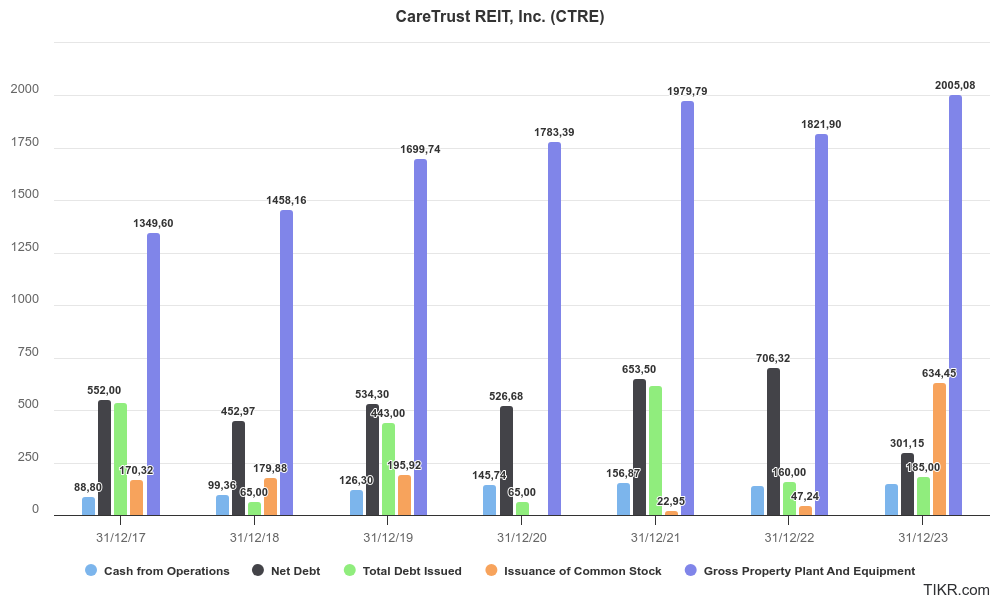

En la siguiente imagen vemos la deuda total, la caja y el efectivo generado por las operaciones. Teniendo en cuenta que tiene $294M en caja (dando una deuda neta de casi $300M) y genera de media unos $150M considero que su posición es conservadora pudiendo pagar la deuda para 2028:

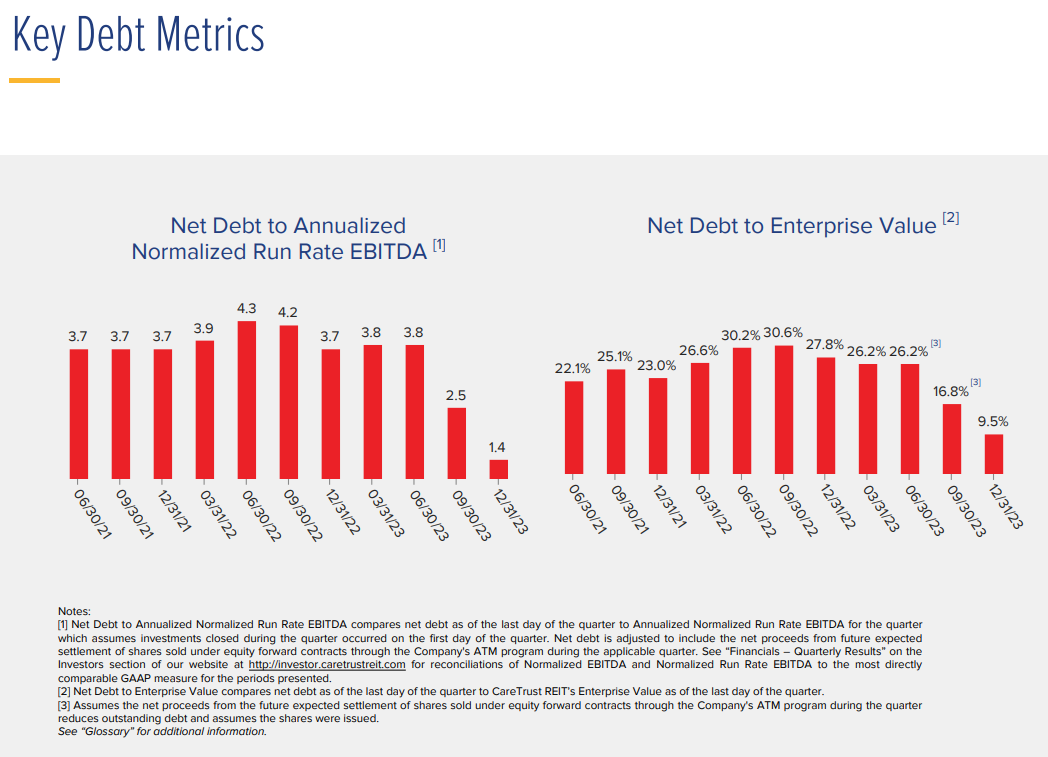

Algunas métricas que la compañía como la Deuda Neta/Enterprise value aparecen como las siguientes:

Vemos que la Deuda/EBITDA a veces ha llegado a ratios de 4x o incluso 5x:

Pero debemos recordar que este tipo de negocios (REIT) y encima en sectores estables como el de salud, pueden soportar más deuda debido a que los ingresos suelen ser más recurrentes por los contratos a largo plazo, además, me gustaría mostraros el valor del “Gross Property and Equipment”, donde podemos ver el valor de sus activos que pueden “vender” en caso de tener problemas de deuda:

8. ¿Qué tan Rentable es CTRE?

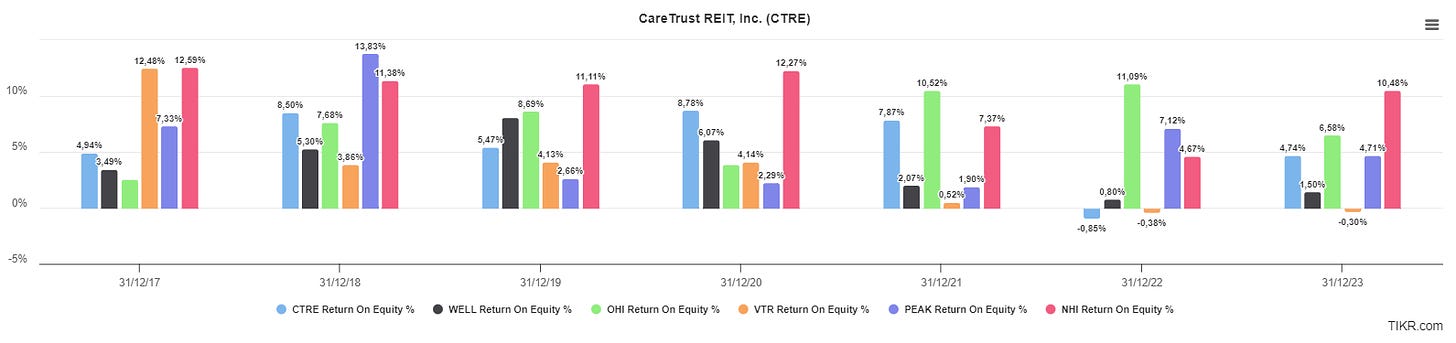

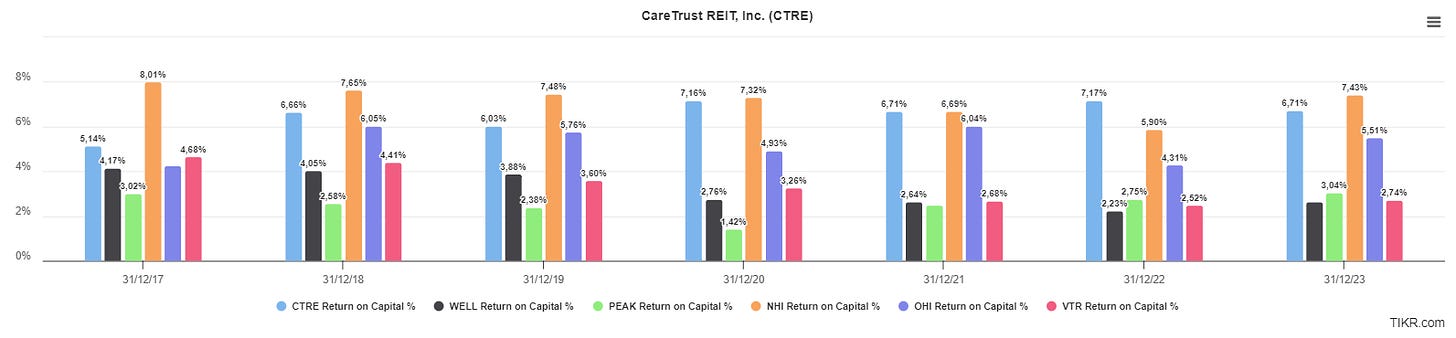

Si analizamos la rentabilidad de CTRE en base a su equity, vemos que está en un punto medio comparando con sus competidores (recordad, que el ROE omite la deuda):

Si la tenemos en cuenta, y graficamos el Retorno sobre el capital invertido (sé que no es la forma más purista, pero quiero enfatizar en que la compañía tiene mejores ratios de deuda), vemos como la imágen cambia, siendo casi la más rentable todos los años por debajo de NHI:

9. Inversiones, Recompras y Dividendos

Llegamos a un apartado importante, ya que hablamos de unos de los principales factores de invertir en REITs: los dividendos.

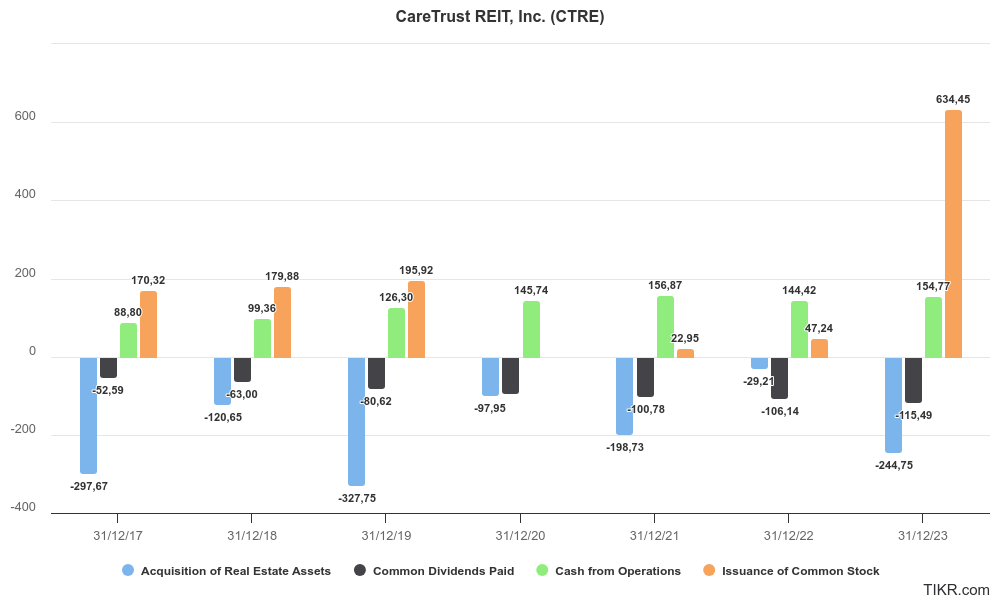

Me gustaría mostraros en esta imagen la caja que utiliza CTRE para comprar propiedades, los dividendos que paga, la caja que genera de las operaciones y finalmente la emisión de acciones.

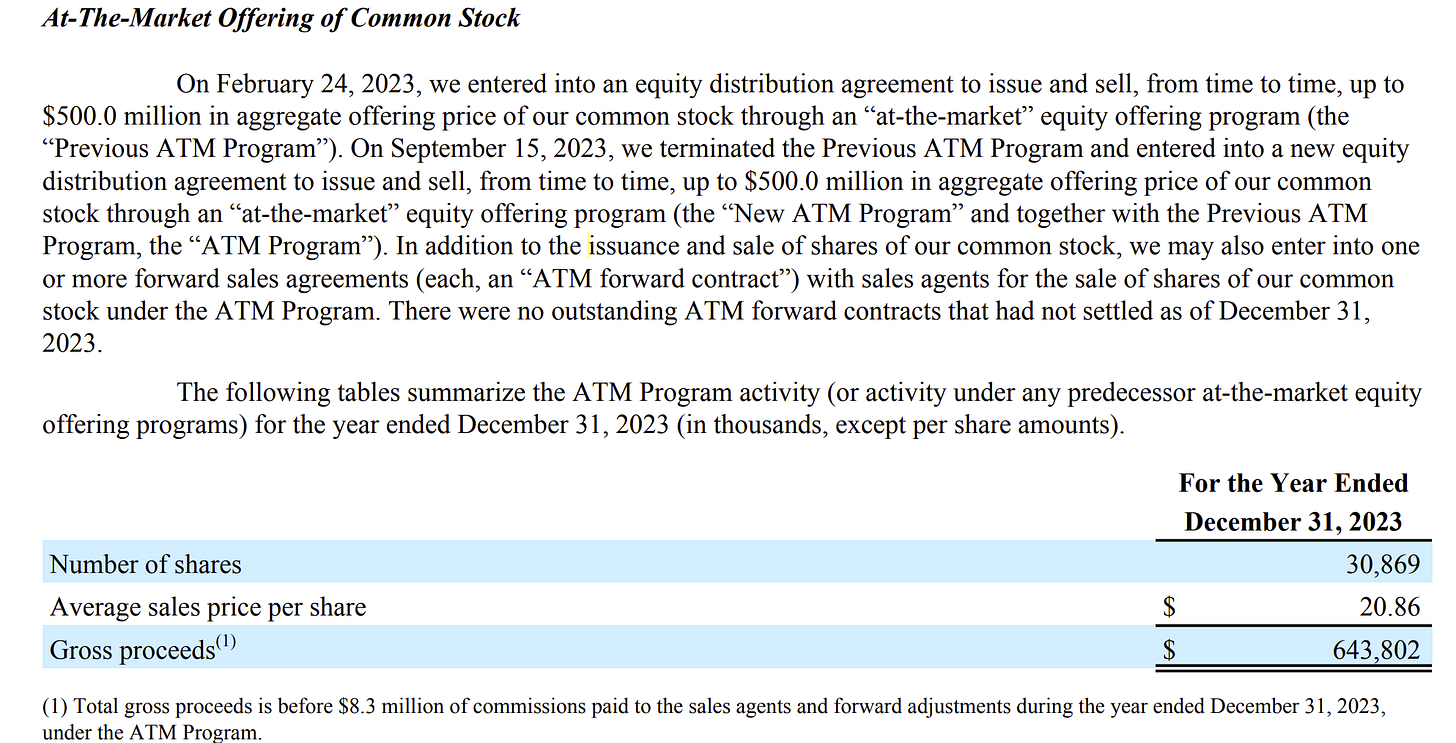

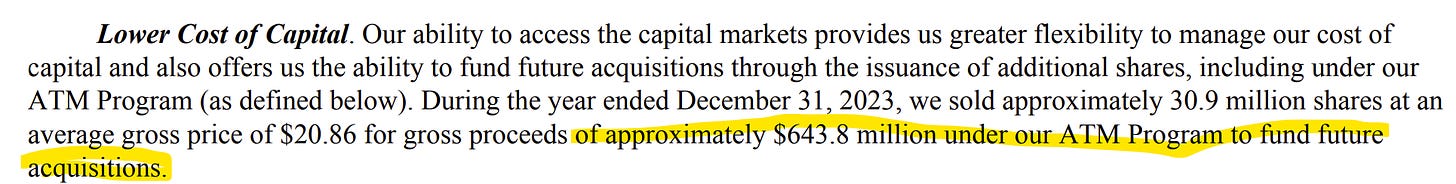

Vamos a comentar lo que resalta más, la emisión de acciones de $634 M. Personalmente no tengo ningún problema en que la empresa emita acciones (cuando consideren que están caras, para comprar activos que pueden presentar una oportunidad y luego alquilarlos a un Cap. Rate por encima del +5%).

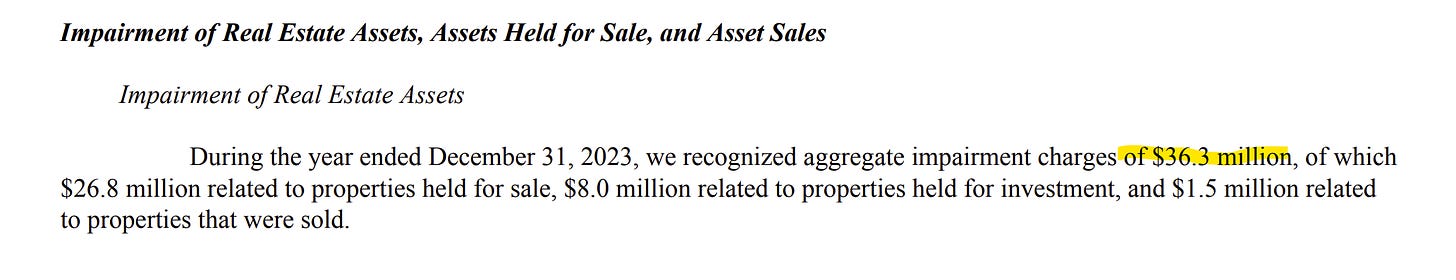

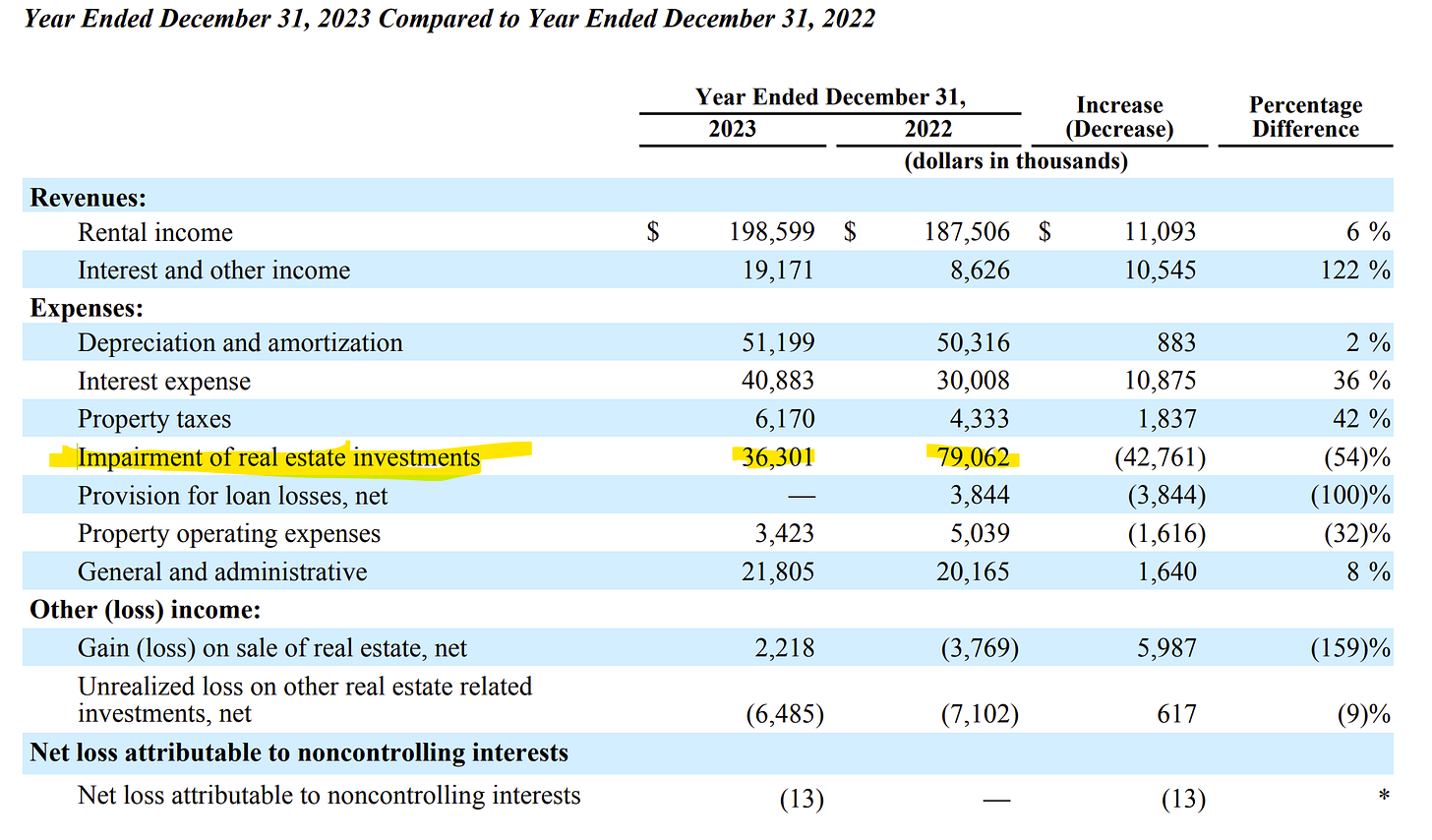

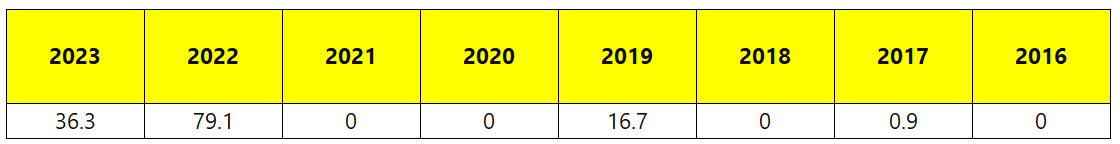

El problema es que han hecho algunos impairments significativos estos dos últimos años:

Si bien es cierto que esta partida no supone una salida de caja, pero si que si repiten en el tiempo deberíamos tenerlos en cuenta en nuestro análisis, en 2022 también hicieron otro por valor de $79 M (representando un 42% de los ingresos…). Además, a medida que la cartera crece, es normal que aparezcan impairments, pero como digo debemos monitorear este dato a futuro porque si en el momento de calcular el FFO vamos añadiendo esta partida, estamos “manipulando” de alguna manera el resultado real.

Os dejo en la siguiente tabla los impairments realizados desde 2016:

Lo que me sorprende que en las Conference Call tampoco se hable mucho de dichos impairments, por ello menciono la importancia de los mismos.

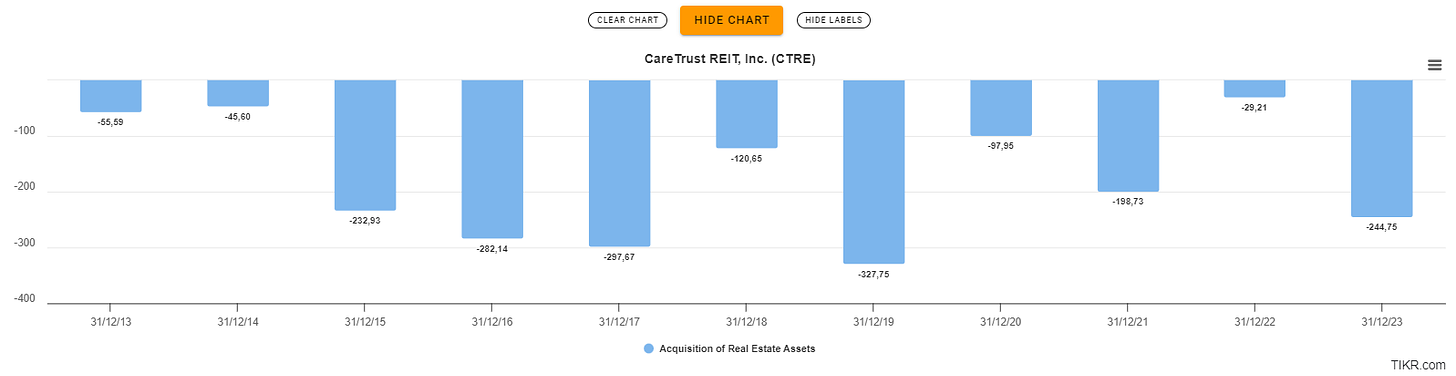

Por lo que respecta a la evolución de las inversiones vemos como este 2023 CTRE ha comprado por valor de $244 M, llevaba 1 año sin realizar unas inversiones significativas:

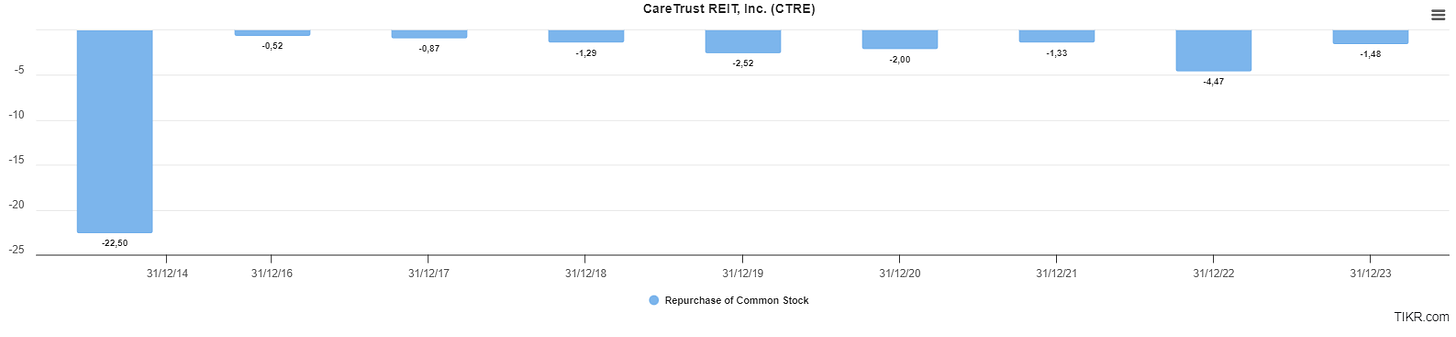

Las recompras de CTRE son muy modestas y no entraremos en ellas, vemos que suelen estar alrededor de $2 M.

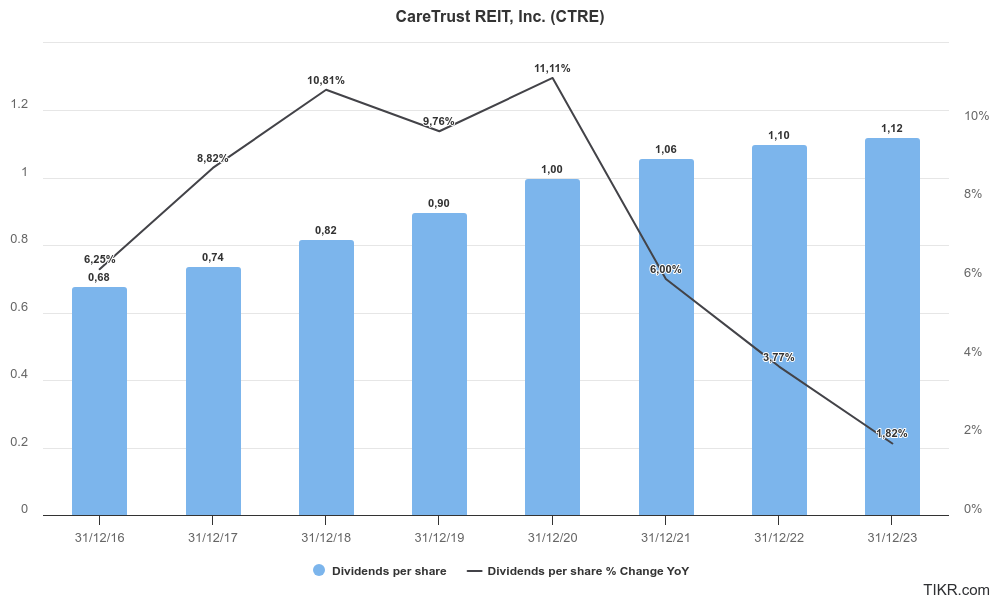

Finalmente en los dividendos vemos como CTRE ha aumentado el dividendo por acción a un promedio del 7.4% pasadno de 0.68 $ por acción a 1,12 $ por acción:

El Pay Our Ratio en un REIT debemos calcularlo de una manera diferente, ya que el EPS está distorsionado por la D&A. Por lo que en el apartado de valoración hablaremos de ello.

10. Compra y Venta de Propiedades

La empresa busca propiedades que no solo amplíen su presencia geográfica sino que también ofrezcan oportunidades de sinergia y mejora operativa.

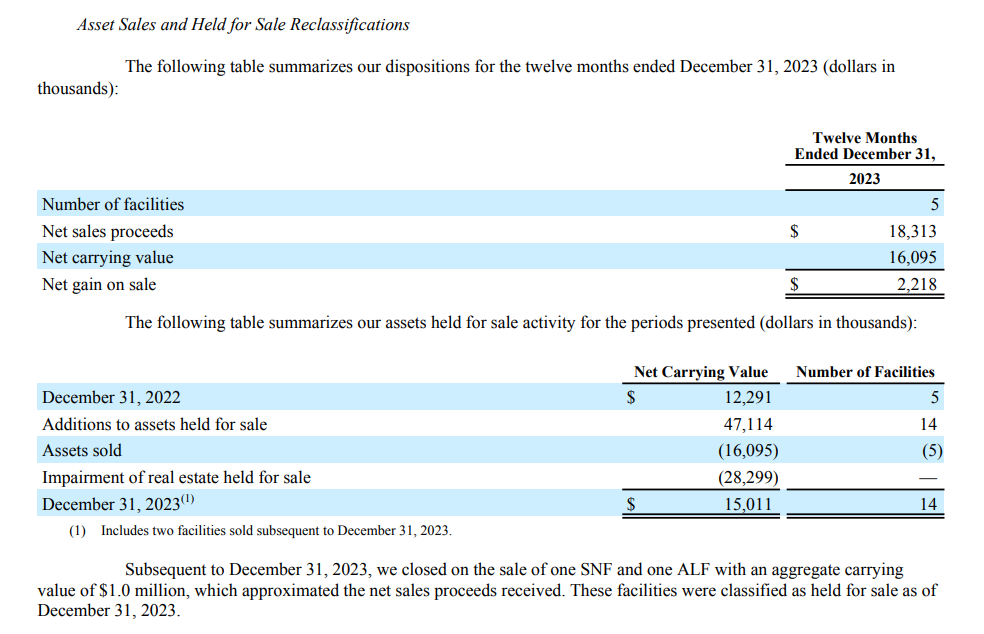

Actividades de Venta de Activos: La primera tabla resume las disposiciones de la compañía para los doce meses terminados el 31 de diciembre de 2023. En 2023, CareTrust REIT vendió 5 instalaciones, generando ingresos netos por ventas de $18,313,000 con un valor neto en libros de $16,095,000, lo que resultó en una ganancia neta de $2,218,000.

Actividad de Activos Mantenidos para la Venta: Al comienzo del período, el valor neto en libros de los activos mantenidos para la venta era de $12,291,000. Durante el año, se añadieron activos por un valor de $47,114,000 (14 propiedades), se vendieron activos por un valor de $16,095,000 y se registró un deterioro de $28,299,000, resultando en un valor neto en libros de $15,011,000 al final del período. El número de instalaciones mantenidas para la venta al final del período era de 14.

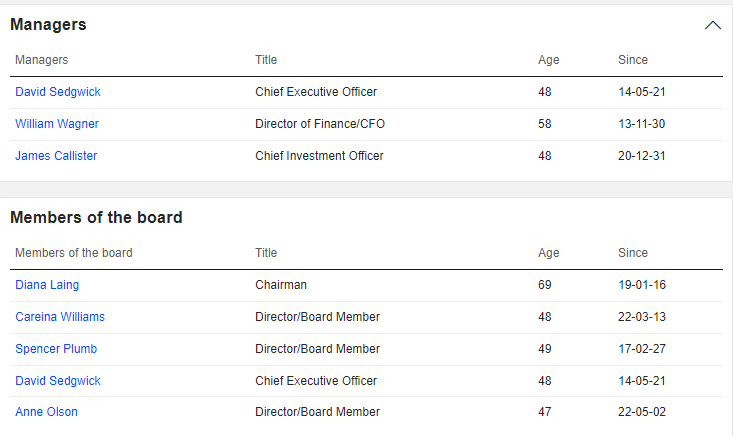

11. Equipo Directivo y Stock Based Compensation

El equipo directivo de CareTrust REIT está compuesto por profesionales experimentados en el sector de la inversión en bienes raíces de atención médica y vivienda asistida.

- Gregory K. Stapley: Ejerce como Presidente Ejecutivo. Antes de asumir su rol actual en enero de 2022, fue Presidente y CEO desde 2013 hasta 2021 y ha desempeñado un papel crucial en la formación y estrategia de CareTrust REIT.

- David M. Sedgwick: Presidente y CEO desde enero de 2022. Previamente, se desempeñó como COO desde agosto de 2018 hasta 2021 y como Vicepresidente de Operaciones desde la formación de CareTrust REIT en 2014 hasta agosto de 2018. Tiene más de 23 años de experiencia en la industria de enfermería especializada y vivienda para personas mayores.

- William M. Wagner: CFO y Tesorero desde diciembre de 2013, con más de 30 años de experiencia en contabilidad y finanzas, principalmente en bienes raíces, incluyendo más de 19 años trabajando extensivamente para REITs.

- Mark D. Lamb: CIO desde agosto de 2018, previamente sirvió como Director de Inversiones desde julio de 2014. Ha sido fundamental en la construcción de la cartera de CareTrust REIT post-separación.

- James B. Callister: EVP y CIO desde diciembre de 2022, también se desempeña como Secretario y anteriormente fue el Asesor General desde febrero de 2021 hasta julio de 2022.

La remuneración de los directores no empleados por la compañía incluye una combinación de efectivo y acciones. Por ejemplo, en 2021, los directores recibieron entre $85,000 y $90,000 en efectivo y $100,000 en premios de acciones. Se han establecido pautas de propiedad de acciones para asegurar la alineación de intereses con los accionistas, requiriendo que cada director no empleado posea acciones de CareTrust REIT con un valor igual a al menos seis veces su retención anual en efectivo.

Para el equipo ejecutivo, hay directrices de propiedad de acciones que exigen la posesión de acciones con un valor igual a al menos cinco veces su salario base anual, con el objetivo de alinear los intereses de los ejecutivos con los de los accionistas.

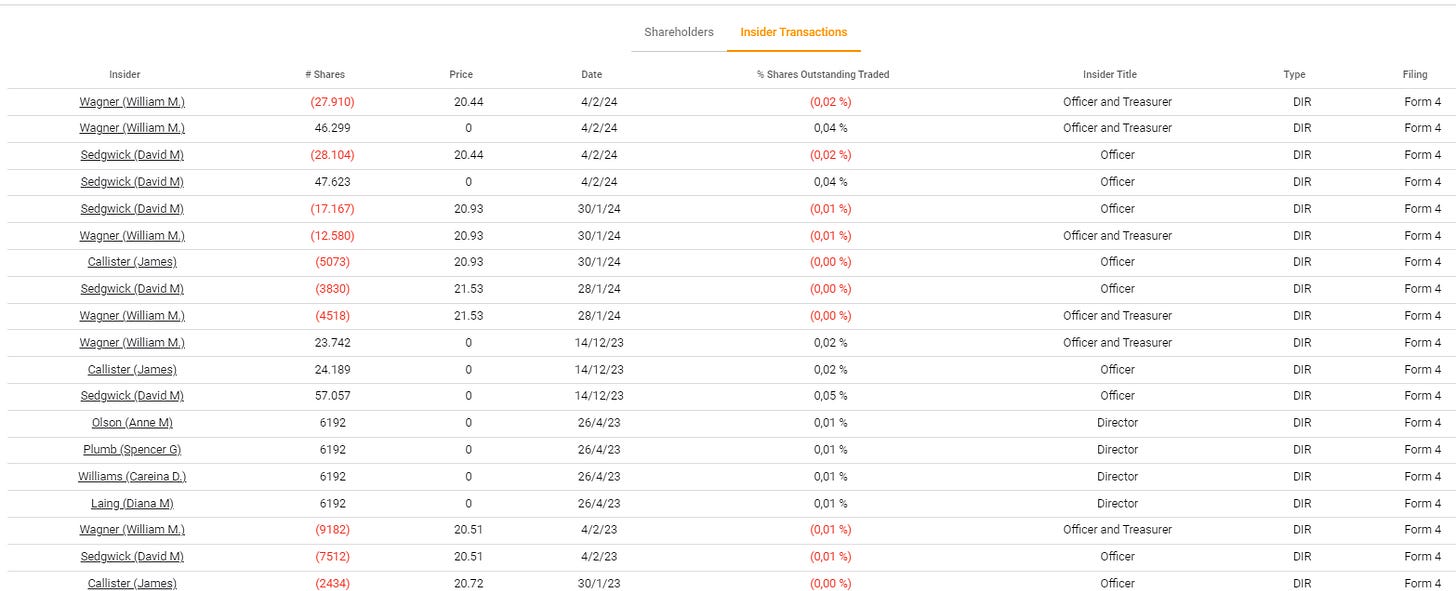

Aquí podéis ver las últimas transacciones (tipo “Grant” - Premio):

Os dejo otra ventana de TIKR con la misma información.

En la página 91 del informe anual de 2023, se describen tres tipos de premios basados en acciones: RSAs (Restricted Stock Awards), PSAs (Performance Stock Awards) y Board Awards.

- RSAs (Restricted Stock Awards): Son premios de acciones restringidas que se otorgan a empleados y directores de la compañía. Estas acciones tienen un período de consolidación que, para las RSAs otorgadas después de 2020, es de tres años en cuotas anuales iguales, y para las otorgadas en 2020, el período es de cuatro años. El valor de estas RSAs se basa en el precio de cierre del stock de la compañía en la fecha de concesión.

- Board Awards: Se refiere a premios de acciones otorgados a miembros no empleados del consejo de directores. Estos premios se consolidan completamente en la fecha más temprana entre la próxima Reunión Anual de Accionistas de la compañía o un año. Su valor también se basa en el precio de cierre del stock en la fecha de concesión.

- PSAs (Performance Stock Awards): Son premios basados en el rendimiento y están sujetos a condiciones de tiempo y desempeño. Para las PSAs otorgadas en 2021, el período de consolidación varía de uno a tres años, y para las otorgadas en 2020, de uno a cuatro años. El grado en que estas PSAs se consolidan depende de si la compañía alcanza o supera un monto especificado por acción de Fondos Normalizados de Operaciones (NFFO- Normalized Funds from Operations), según lo defina el Comité de Compensación, para el período de consolidación aplicable. Además, desde 2021, se han otorgado unidades de retorno total para el accionista (TSR Units), que están sujetas a condiciones basadas en el tiempo y el mercado y se consolidan después de un período de tres años. La cantidad de estas unidades de mercado que finalmente se consolidan depende del rendimiento del retorno total para el accionista (TSR) de la compañía en relación con un grupo de pares TSR personalizado compuesto por otros REITs de atención médica cotizados en bolsa, y puede variar del 0% al 200% de las unidades TSR inicialmente otorgadas.

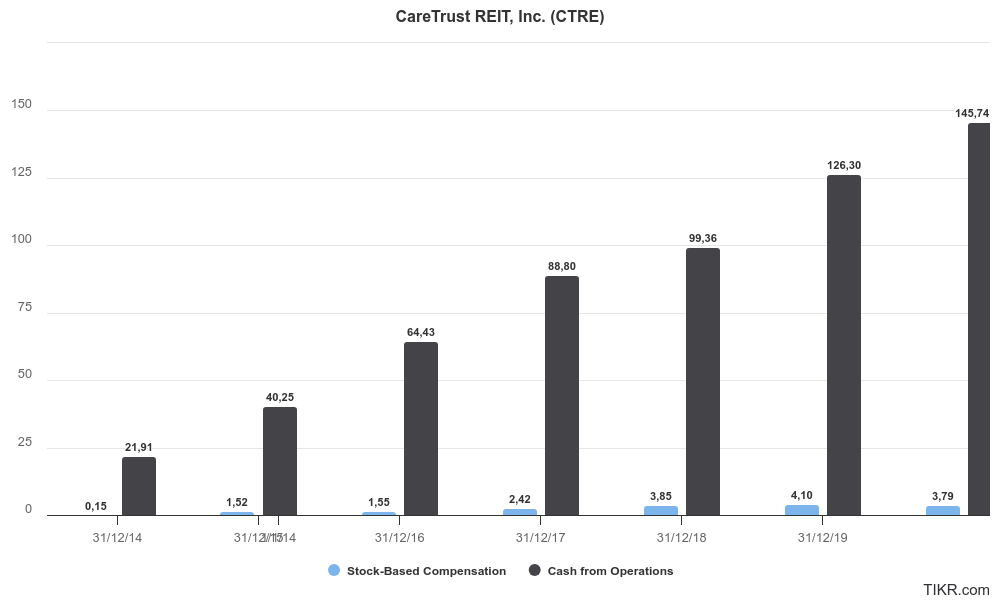

En la siguiente imagen podemos ver la caja generada por las operaciones y las SBC que representan un % minúsculo en comparación a la generación de caja:

Este enfoque en premios basados en el rendimiento, como los PSAs y las TSR Units, subraya el compromiso de CareTrust REIT con la alineación de los intereses de la dirección con los de sus accionistas, promoviendo un crecimiento sostenible y la generación de valor a largo plazo.

12. ¿Están Baratas las Acciones?

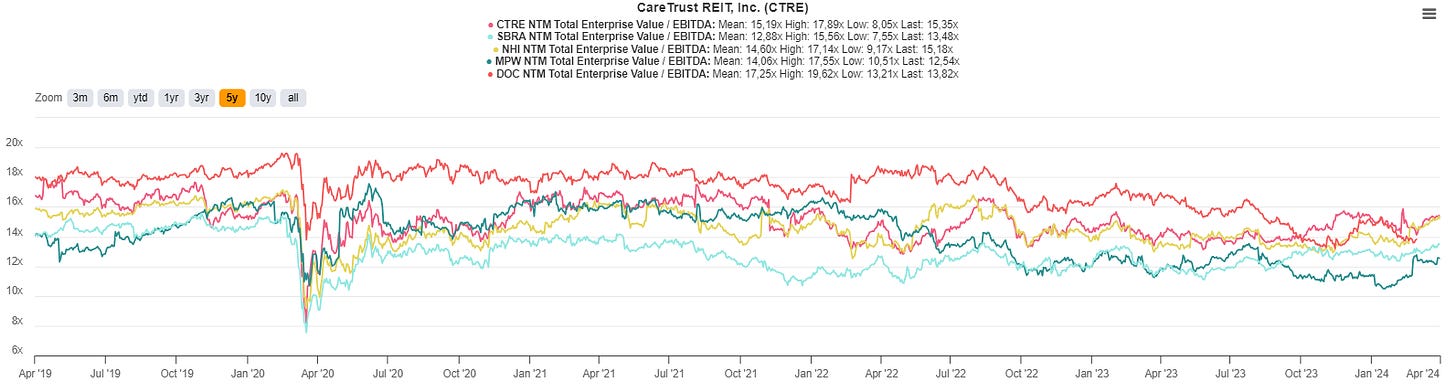

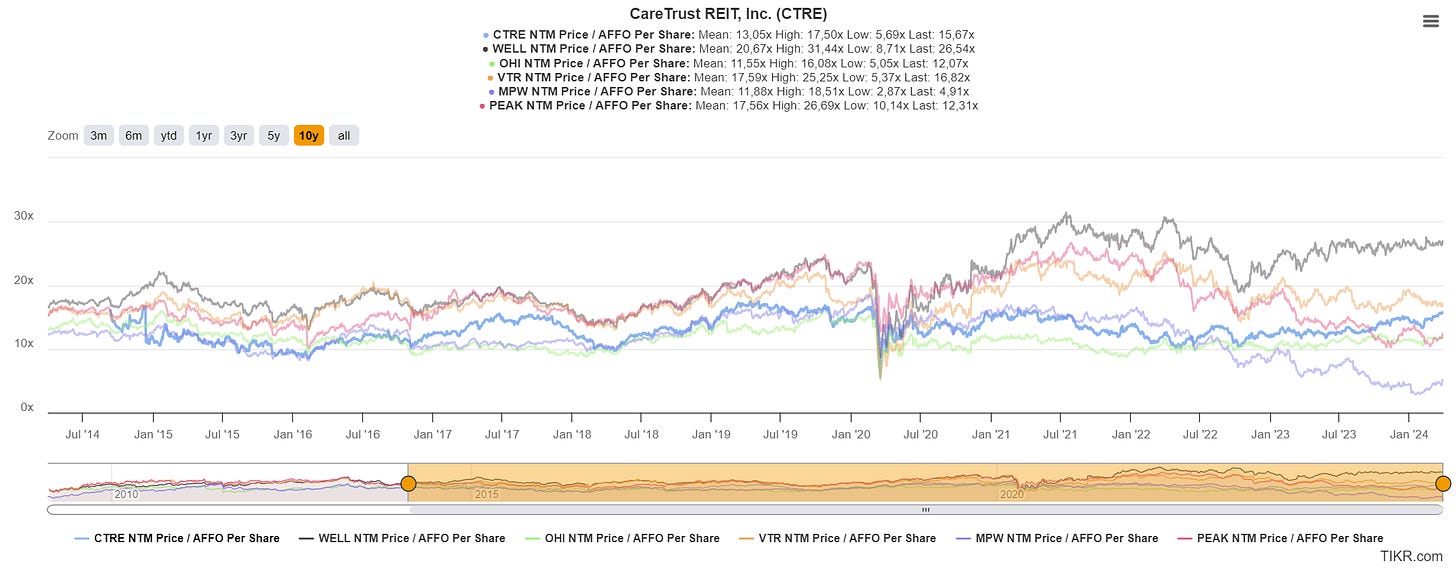

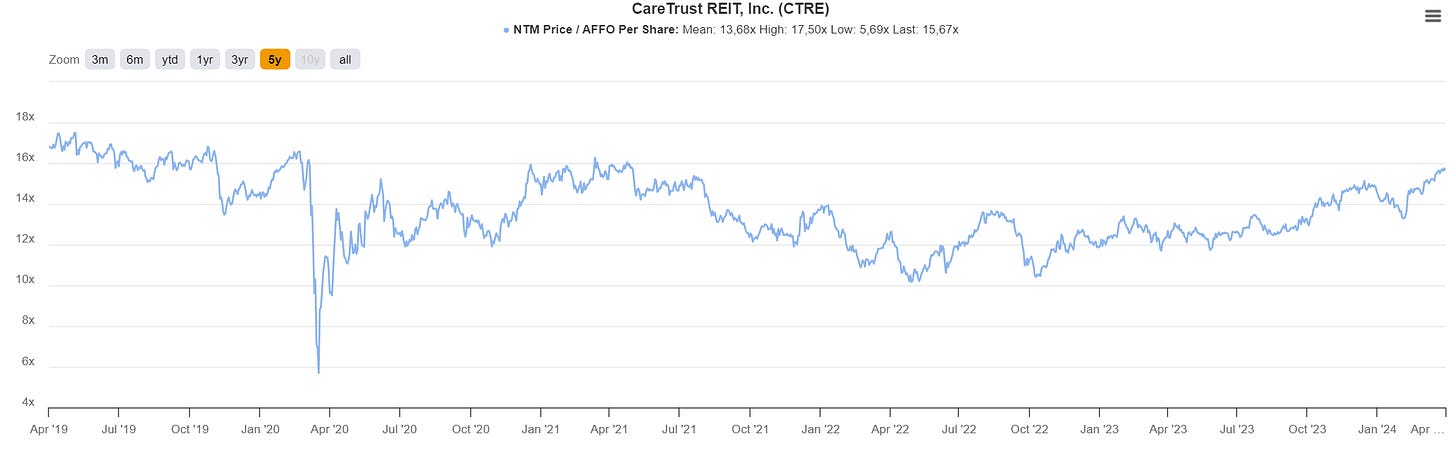

Si echamos un vistazo a TIKR, plataforma que utilizo para analizar empresas (os dejo enlace aquí por si queréis usar la misma: https://app.tikr.com/register?ref=zzihwi), vemos que CTRE cotiza a 14x EV/EBITDA, por encima de OHI y PEAK. En cambio, VTR y WELL cotizan a múltiplos de 16x y23x respectivamente.

El múltiplo más bajo asignado en el sector es de 13x en estos últimos 10 años y la media de CTRE ha sido de 14x estos últimos 10 años y de 15x en los últimos 5 años.

CTRE cotiza con cierto “premium” probablemente por las razones expuestas (deuda, rentabilidad y calidad de activos). En abril de 2024 considero que no hay margen de seguridad como lo hubo en mayo de 2022 que cotizaba a 13.5x EV/EBITDA a una valoración de $1.560 M (hoy valorada en $2.500 M).

Si miramos su P/AFFO vemos como de media CTRE ha cotizado a 13x estos últimos 10 años, por encima de OHI y MPW. En cambio, WELL, VTR y PEAK han cotizado de media de 17 a 19x, cotizando a múltiplos más elevados que CTRE:

Una vez más, vemos como CTRE está algo por encima de su valoración media, dando poco o ningún márgen de seguridad.

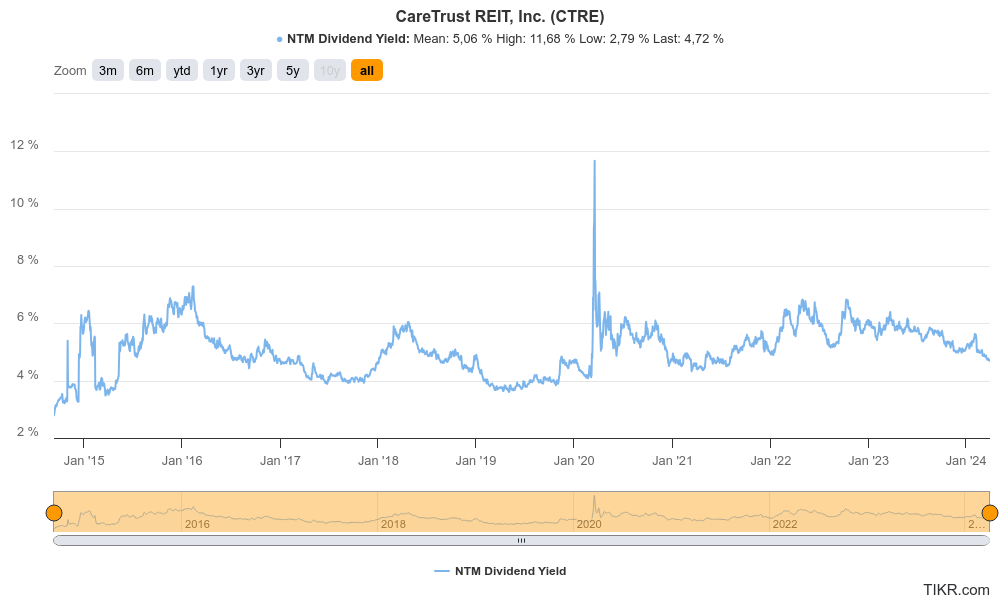

Además, os dejo la gráfica de la rentabilidad por dividendo donde actualmente está ofreciendo un 4.72% cuando de media suele otorgar algo más de un +5%.

Teniendo en cuenta estos factores, considero que si el mercado vuelve a valorar CTRE a múltiplos de 14x P/AFFO y otorga entre un +5-6% de rentabilidad por dividendo puede ser una oportunidad dado que teniendo en cuenta la situación inflacionaria actual, obtendríamos una rentabilidad anual moderada del +8% a largo plazo en un sector estable y con crecimiento esperado para la próxima década.

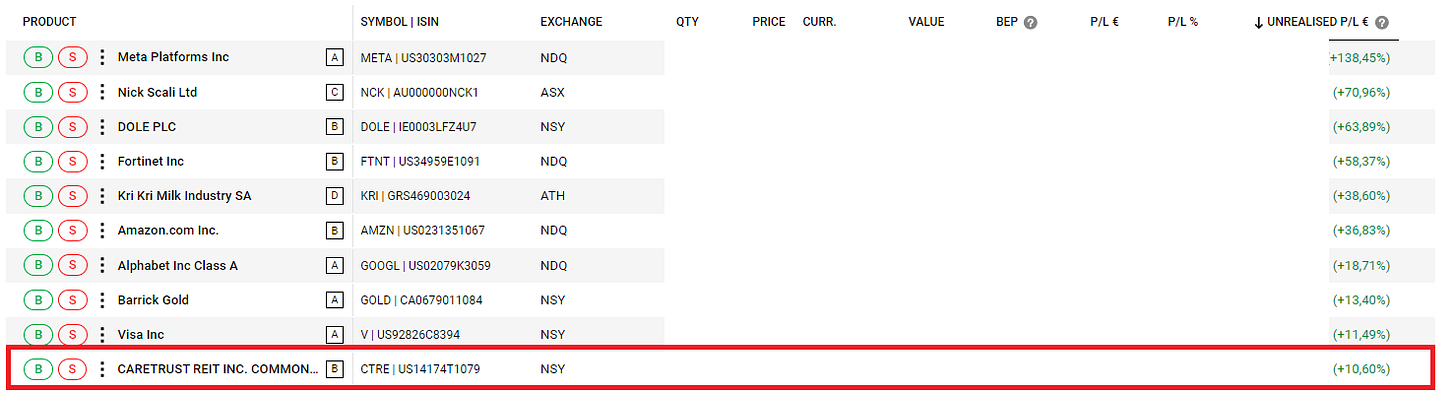

Para que os hagáis una idea, mi posición actual de Care Trust me otorga una rentabilidad del +10% (compré en 2022 y promedié a finales de 2023 a precios de 17-19$ por acción), más los dividendos recibidos trimestrales estamos hablando de una rentabilidad del +14-15% en aproximadamente 2 años (adjunto mi cartera de Degiro a pesar de que también utilizo Interactive Brokers).

13. Valoración

Para realizar una valoración aproximada, debemos tener una ligera idea de los posibles ingresos a futuro. A nivel de KPIs (o variables que pueden tener un impacto) los ingresos dependerán de:

- Tasa de ocupación (%) de cada propiedad.

- Número de personas mayores de 65 años (aplicando un %, ya que no todo el mundo mayor de 65 años va requerir asistencia) durante la próxima década en Estados Unidos.

- Número de unidades (ya sea SNF o ALF) disponibles.

- Precio de las unidades y/o coste mensual de cada cliente.

- Subsidios de Medicaid & Medicare.

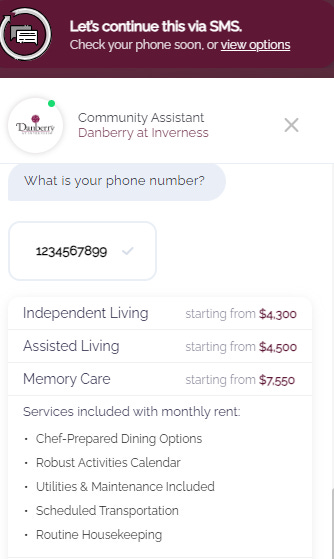

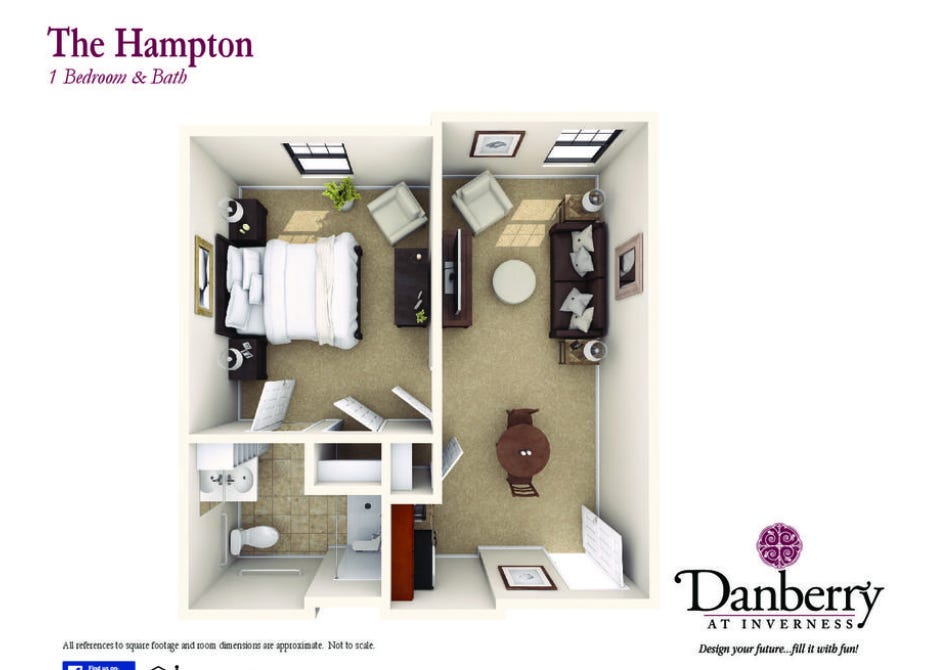

Es decir, a modo resumen, cuánto paga una persona cada mes por este tipo de servicios. He hecho un poco de investigación y he pedido algunas cotizaciones, por ejemplo, os dejo esta donde vemos que el precio va de $4.300 a $7.500 por mes en Alabama:

Tambíen he mirado en Illinois con un rango de 4,000 a 5.000 USD por mes:

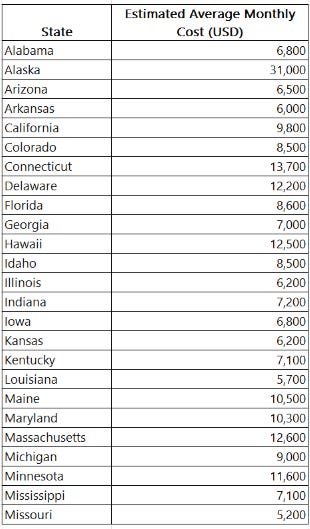

Lo que me cuadra bastante con el listado de precios que he elaborado por cada estado (es una estimación, puede haber errores del +-5%):

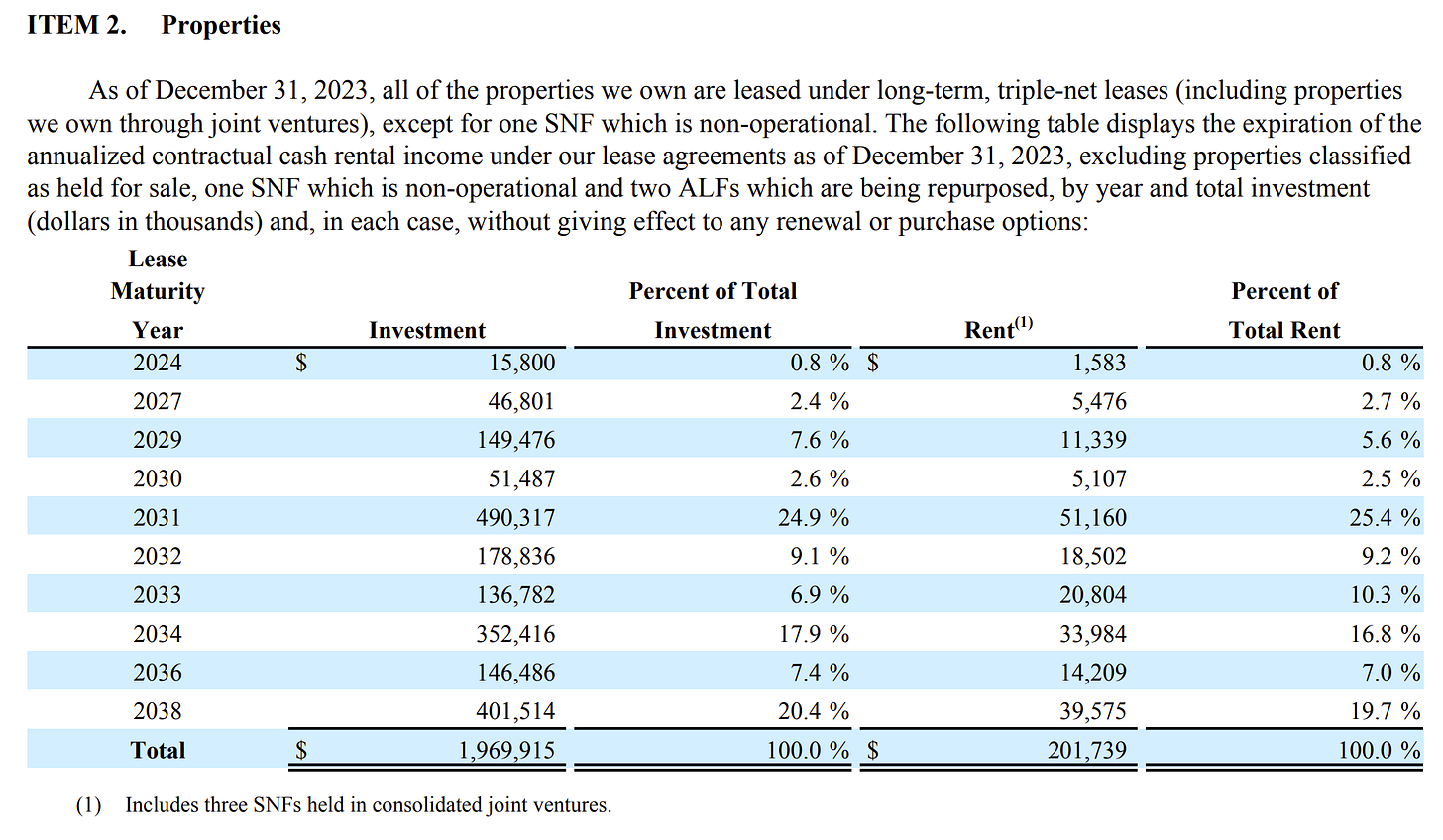

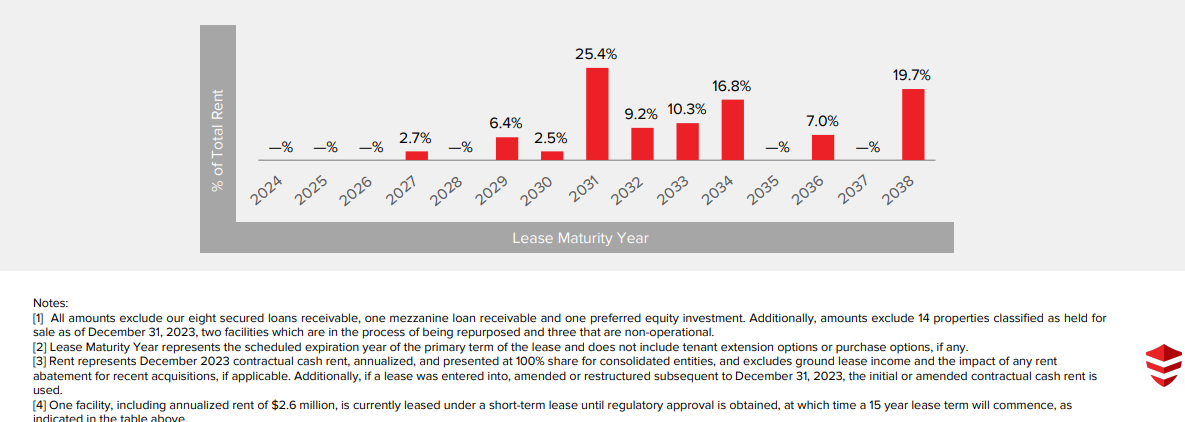

Teniendo claro el coste de los servicios, quiero mostraros la tabla más importante del 10-K de Care Trust de 2023:

Esta tabla detalla las fechas de vencimiento de los contratos de arrendamiento (lease maturity year), la inversión total en propiedades, los ingresos por alquiler asociados a esas inversiones y el porcentaje que representan del total de inversión y del total de ingresos por alquiler de CareTrust REIT (CTRE) al 31 de diciembre de 2023.

- Lease Maturity Year: Esta columna muestra los años en los que vencen los contratos de arrendamiento de las propiedades.

- Investment: Aquí se refleja la cantidad de dinero (en miles de dólares) invertida en propiedades que tienen contratos de arrendamiento venciendo en cada año específico.

- Percent of Total Investment: Indica qué porcentaje del total invertido por la compañía corresponde a cada año de vencimiento del contrato de arrendamiento.

- Rent: Refleja los ingresos anuales contractuales en miles de dólares que se espera recibir de las propiedades para cada año de vencimiento del contrato de arrendamiento.

- Percent of Total Rent: Muestra qué porcentaje del total de ingresos por alquiler anualizados se espera recibir de las propiedades cuyos contratos vencen en cada año específico.

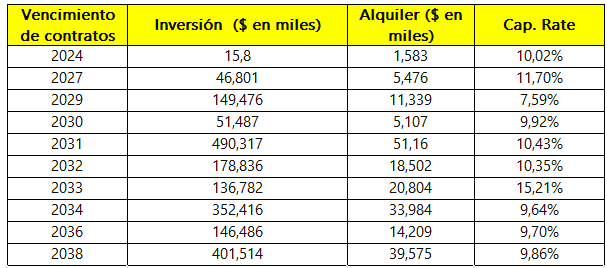

Por lo que he añadido a la misma tabla el cálculo del Cap. Rate:

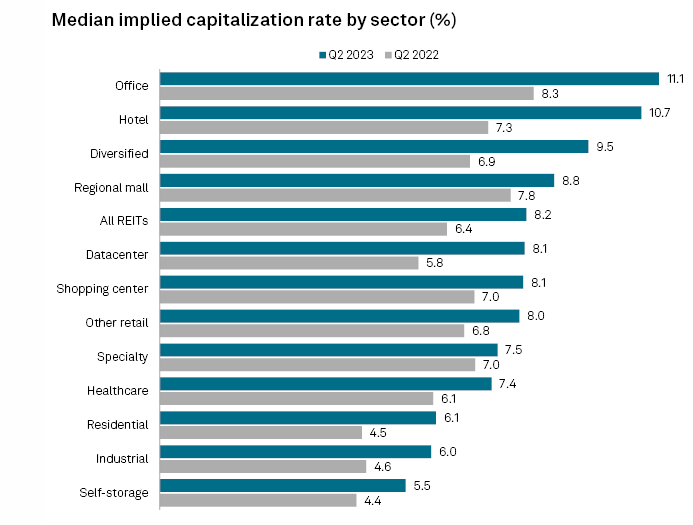

Vemos como CTRE está por encima del Cap. Rate del sector (7.4% en Q2 2023):

Todos estos datos os los he compartido para intentar entender simplemente dos cosas:

- Cuánto valen los activos de Care Trust REIT y cuánto podrían valer.

- Que FCF puede generar a futuro por tenerlos alquilados.

De tal manera que una vez formemos la idea borrosa del futuro, pueda tener cierto sentido.

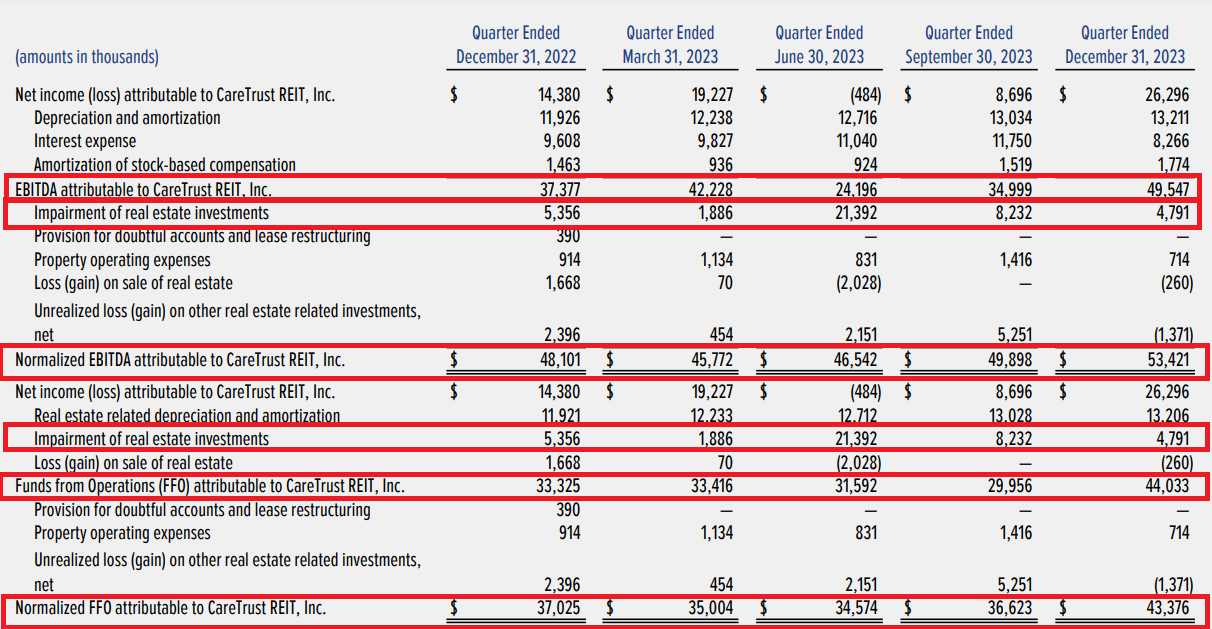

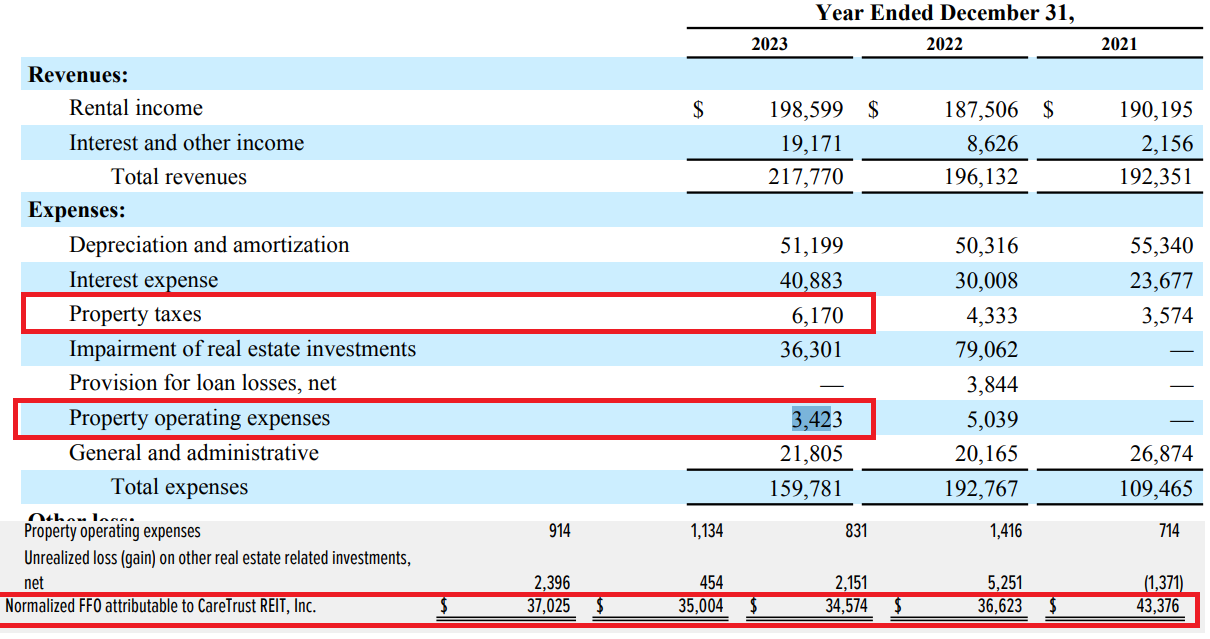

En su presentación nos calculan el EBITDA, FFO and AFFO, os adjunto su cálculo:

Varias cosas a comentar:

- Como veis el EBITDA y el FFO lo calculan de dos formas diferentes (uno normalizado el otro sin), personalmente en el EBITDA yo no sumaré los impairment, ya que como podéis ver parece ser que los últimos trimestres se ha convertido en algo recurrente. Por lo que el EBITDA de Q4 2023 en vez de $53.4 M voy a considerar $49.54 M (tampoco añado los gastos operativos de las propiedades, ya que los considero como una salida de caja ni las ganancias o pérdidas por la venta de vienes raíces ya que quiero centrarme en el flujo generado puramente por la principal actividad).

- Lo mismo aplica para el FFO.

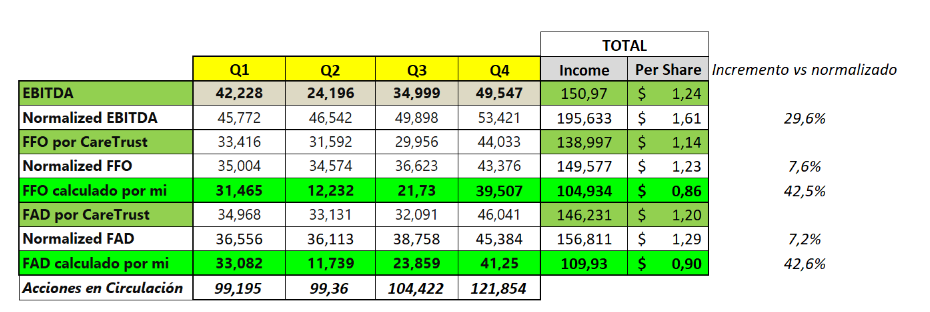

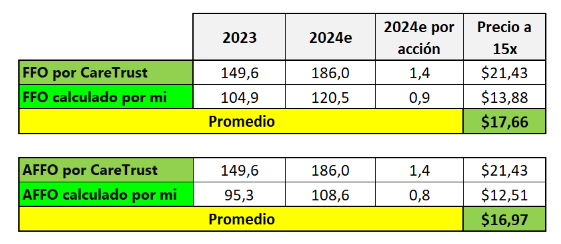

En la siguiente tabla veréis un resumen que he preparado:

- En verde oscuro el cálculo por Care Trust y en blanco su cálculo normalizado.

- En verde más claro mi cálculo (para el EBITDA considero su cálculo sin normalizar).

Vemos como en el EBITDA hay una diferencia del 29.6% de incremento vs el normalizado que proviene por el impairment:

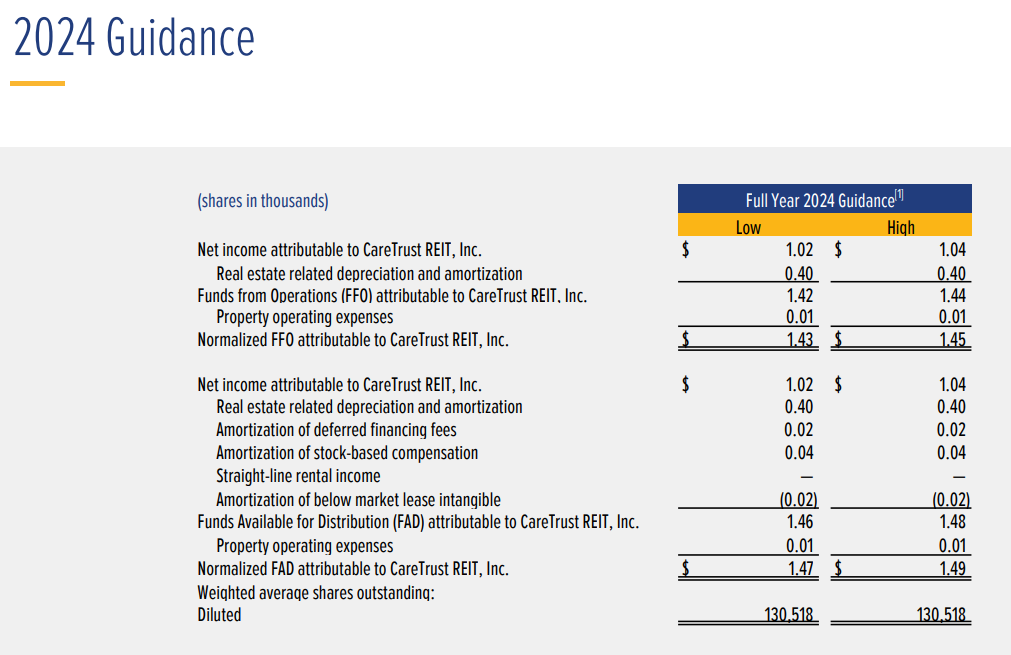

Aprovechando este cálculo adjunto su guidance para 2024, donde esperan un FFO normalizado máximo de $ 189 M normalizado (un +26%) y en el rango bajo un +25%.

Por lo que respecta al FAD hablamos de $191 a $194 M, un incremento del 24%.

Si os fijáis, no incluyen ninguna provisión en el guidance para los impairments, pero si que los añaden en el normalizado del pasado (cosa que no lo veo correcto).

Finalmente, valoraremos a CTRE en base a su NAV y a su P/FFO & P/AFFO:

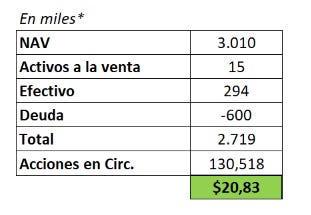

Net Asset Value (NAV)

- NOI = 51,22 - 2,30 = $48.92 M del Q4 2023 (anualizado $ 195.6M)

- Cap Rate = 6,5%

- NAV = 3.010,46 $

A este NAV de 3.010 $ debemos incluirle los activos y restarlo las deudas. Por este método, nos da una valoración de entorno 20-21$ por acción (unos $2.610 B):

Veamos por el siguiente método de valoración,

P/FFO y P/AFFO

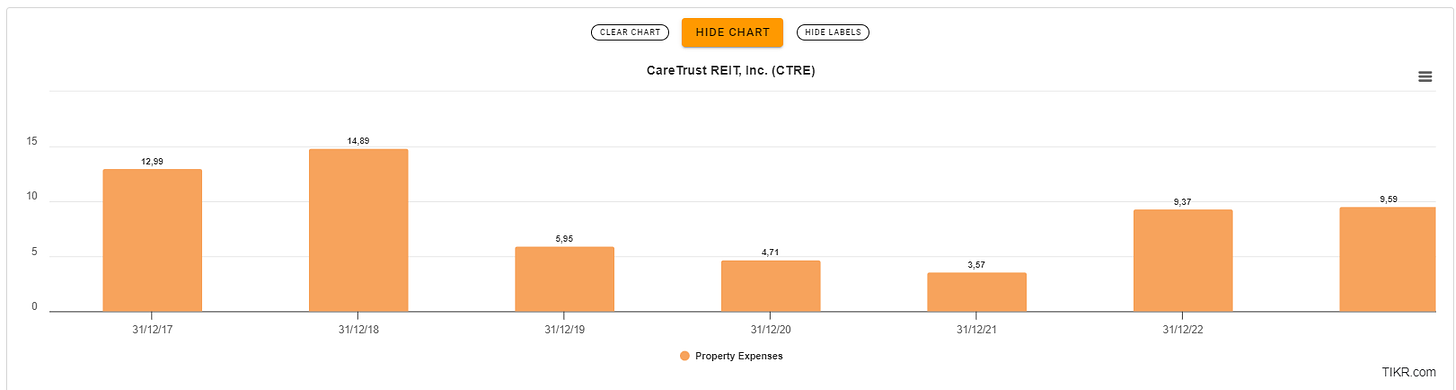

Para calcular en vase al P/FFO vamos también a calcular el P/AFFO (réstandolo el CAPEX normalmente), básicamente incluiremos los costes de las propiedadesque en 2023 sumaban $ 9.59 M:

Os dejo el gráfico de la evolución del coste de las propiedades:

Procedemos a calcular el valor de la compañía en base a sus números y los nuestros, dando un precio por acción de 21.43$ y de 13.88$ por FFO a 15x. ¿Por qué tanta diferencia? Principalmente por los impairments realizados. Si Care Trust continua realizando dichos impairments, el mercado acabará valorando a CTRE a un múltiplo inferior y además acabará normalizand dichos impairments.

He relizado un promedio para el cálculo del FFO y del AFFO, y nos da una valoración de entorno 17$ por acción (fíjaos en la imagen de debajo que el mercado no la deja caer por debajo de 18$ en estas últimas 52 semanas indicando que lo ven como una oportunidad):

Entiendo que muchas personas pueden pensar que soy demasiado crítico con la compañía, y tienen razón. Pero prefiero ser así por razones obvias: me resulta difícil creer que CTRE pueda aumentar su FFO un 24% interanual sin necesidad de futuros ajustes por deterioro. No puedo hacer caso omiso de ciertas partidas que ellos incluyen y, lo que es más importante, si por alguna causa se produce una corrección en el mercado inmobiliario o en el sector de la salud, prefiero mantener un margen de seguridad más amplio que el que sugieren sus informes anuales.

Con los precios actuales, considero que CTRE está sobrevalorada, pero, como bien sabéis, ofrece un rendimiento de dividendo atractivo. No obstante, teniendo en cuenta los rendimientos actuales de los bonos, no creo que sea la mejor opción en este momento.

Esto no significa que, si la compañía vuelve a cotizar en precios alrededor del 17-18$, no pueda representar una oportunidad.

14. Riesgos

Para finalizar, me gustaría exponer los riesgos y amenazas que podría enfrentarse Care Trust REIT, enumerados sin ningún orden de importancia:

- Cambio Regulatorio y Político: El sector de la atención médica está altamente regulado. Cambios en las políticas gubernamentales, la reforma de la salud o las regulaciones pueden afectar significativamente las operaciones y la rentabilidad de las instalaciones de CareTrust REIT.

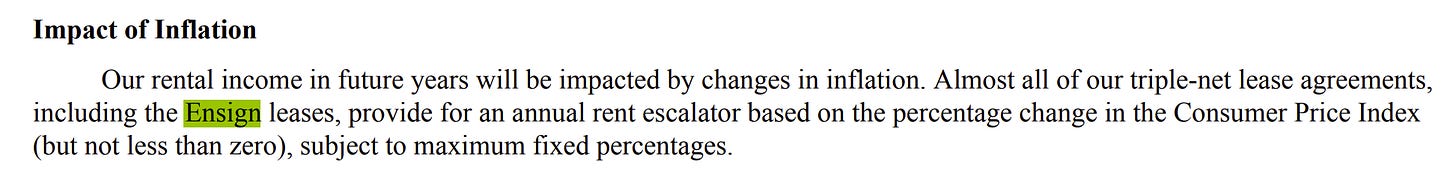

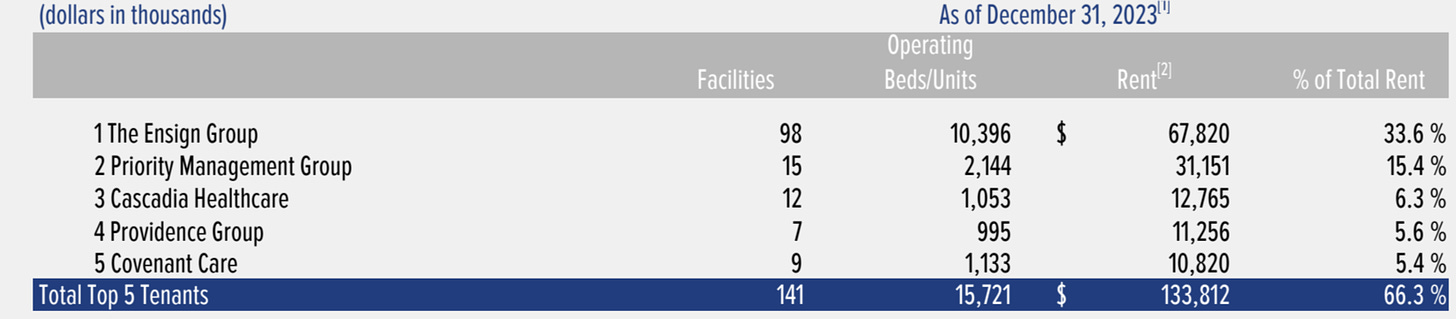

- Tiene concentrado un 33.6% importante de sus ingresos en un solo operador Ensign Group y es algo que realmente incomoda ya que da lugar a que su generación de caja dependa mayormente de Ensign Group y su desempeño.

- La preferencia creciente por la independencia y la atención en el hogar podría influir en la demanda de los tipos de propiedades que posee y opera CareTrust. Este punto es muy importante, porque es de sentido común que muchas famílias prefieren que sus familiares mayores “se queden” en casa antes de recurrir a una residencia. Si bien la atención en el hogar puede ser más asequible en algunos casos, la necesidad de atención médica especializada y la gestión de enfermedades crónicas a menudo requieren los servicios que ofrecen las instalaciones de cuidados intensivos como las que forman parte de la cartera de CareTrust.

- Riesgo Reembolso: La dependencia de programas gubernamentales como Medicare y Medicaid para la mayor parte de los ingresos de las instalaciones de atención médica puede presentar riesgos. Los cambios en las estructuras de reembolso podrían impactar negativamente los ingresos.

- Competencia en el Sector: El crecimiento de CareTrust REIT puede verse limitado por la competencia de otros REITs y entidades de inversión en bienes raíces de atención médica, tanto en la adquisición de propiedades como en la captación de operadores de alta calidad.

- Riesgos Operativos de los Inquilinos: La capacidad de los inquilinos para cumplir con sus obligaciones de arrendamiento depende de su gestión operativa y financiera. La insolvencia o el bajo rendimiento de los inquilinos pueden impactar los flujos de ingresos de CareTrust, como hemos dicho podría verse minorizado por las ayudas del gobierno (como se vió durante 2020).

- Fluctuaciones del Mercado Inmobiliario: El valor de las propiedades inmobiliarias de atención médica puede fluctuar debido a factores económicos y de mercado, lo que podría afectar el valor de la cartera de CareTrust REIT.

- Tasas de Interés: Como entidad que potencialmente se financia a través de deuda, CareTrust REIT es sensible a las fluctuaciones en las tasas de interés. Un aumento en las tasas de interés podría incrementar los costos de financiamiento y disminuir los márgenes de beneficio.

- Crecimiento Demográfico y Demandas del Sector: Mientras que el envejecimiento de la población presenta oportunidades, también requiere que CareTrust REIT se adapte continuamente para satisfacer las cambiantes demandas del sector de atención médica y vivienda para personas mayores.

ATENCIÓN: consulta siempre con un profesional cuando vayas a invertir dinero. Estos documento es para un fin educativo. No se brinda asesoramiento financiero oficial. Cualquier tipo de información u opinión emitida en este documento no se constituye recomendación alguna de inversión. Cualquier inversión realizada será bajo su responsabilidad. Esta newsletter es un portal de información y formación.