La empresa. Un poco de historia

La historia comienza con los descubrimientos de Joseph Lister, un cirujano inglés que identificó los gérmenes ambientales como la causa de infecciones en el quirófano a los que llamó "asesinos invisibles". Sin embargo, los cirujanos del siglo XIX no solamente dudaban del valor del trabajo de Lister sino que hasta lo menospreciaban.

Un hombre que no dudó de esta teoría fue Robert Wood Johnson, quien oyó hablar a Lister en 1876. Durante años alimentó la idea de poner en práctica las enseñanzas del cirujano inglés. Su intención era desarrollar un nuevo tipo de apósito quirúrgico, estéril, envasado en paquetes individuales precintados e indicado para uso inmediato libre del peligro de contaminación. Como vemos la innovación se encuentra en el código genético de Johnson & Johnson.

Robert Wood Johnson en 1885 formó una sociedad con sus dos hermanos, James Wood y Edward Mead Johnson. Las operaciones comenzaron en 1886 en New Brunswick, Nueva Jersey, con un personal de 14 empleados, en el cuarto piso de un pequeño edificio que antes fuera una fábrica de papel. En 1887, bajo la denominación de Johnson & Johnson, época en que eran pocos los hospitales de Estados Unidos que pudieran incorporar los métodos antisépticos de Lister, se empezó a desarrollar la industria de los apósitos quirúrgicos.

El sector

La farmacéutica de hoy en día es una industria puntera en tecnología, que requiere de grandes inversiones en I+D para la obtención de productos innovadores que permitan a la empresa diferenciarse de su competencia. La productividad en I+D es una de las principales competencias de las que puede beneficiarse una empresa farmacéutica. La entrada de nuevos competidores y de los productos genéricos obliga a ser más cada vez más eficiente, así que las empresas de mayor dimensión tienen ventaja competitiva, al disponer de mayor volumen de recursos.

La protección de la patente es fundamental y el sostén de la mayor ventaja competitiva del sector, la innovación, ya que una vez descubierto y desarrollado el producto su proceso de fabricación no presenta mayores complicaciones para las empresas.

Negocios

J&J desarrolla sus operaciones en tres segmentos diferenciados:

Productos de consumo para el cuidado de la salud. Esta división obtuvo unos buenos resultados en 2008, con unas ventas de $ 16.000 millones y un crecimiento del 10.8%. Las marcas que lideraron el crecimiento fueron Zyrtec (negocio nutricional); Aveeno, Clean & Clear y Neutrógena (cuidado de la piel); y Listerine (antiséptico bucal).

Dispositivos Médicos y Diagnóstico. Las ventas en 2008 de este segmento fueron $ 23.100 millones con un incremento del 64% respecto del año anterior. Destaca en áreas como la oftalmología y la cardiología.

Farmacéutico. La división farmacéutica obtuvo unas ventas de $ 24,6 mil millones lo que significó un descenso de un 1,2% respecto al 2007, provocado principalmente por la competencia de los medicamentos genéricos. El crecimiento fue estimulado por nuevas aplicaciones de productos existentes y por la aprobación de los mismos en nuevos mercados.

Estratregia de Crecimiento y Ventajas Competitivas

Tras sus comienzos en un piso de Nueva Jersey J&J opera en la actualidad a través de 250 empresas que comercializan sus productos en todo el mundo y cuenta con una plantilla de 120.000 personas

74 años consecutivos incrementando sus ventas y 45 años aumentando su dividendo son unos logros al alcance de muy pocas empresas, logros que se traducen en el paraíso del inversor: Crecimiento empresarial acompañado de aumento de valor para el accionista. La investigación científica y de mercados son los catalizadores de las estrategias de crecimiento, que incluyen el crecimiento orgánico de sus marcas más reconocidas, adquisiciones empresariales, joint ventures y tras formas de colaboración para la entrada en mercados emergentes.

A parte del crecimiento orgánico la empresa también ha realizado diversas adquisiciones. Por ejemplo, en el 2006 adquirió por $ 16.600 Mn la unidad de negocios de consumo de Pfizer con marcas como Listerine, Nicorette, o Lubriderm. En enero de 2009 ha consumado la adquisición de Mentor Corp, un proveedor líder de productos estéticos, por $ 1.000 Mn

Sus principales fuentes de ventaja competitiva son sus grandes recursos financieros que le permiten acceder a los mercados en busca de financiación a bajo coste con la que financiar su crecimiento no orgánico. Las economías de escala derivadas de su tamaño y su capacidad global de ventas le permiten vender sus productos en todo el mundo y competir en innovación invirtiendo grandes cantidades de dinero en investigación y desarrollo ($ 7.600 millones en 2008 - 12% de las ventas),lo que le permite lanzar al mercado nuevos productos con marcas fuertes protegidas de la competencia, bien por patentes, bien por su posicionamiento como marcas de calidad.

Análisis de Estados Financieros

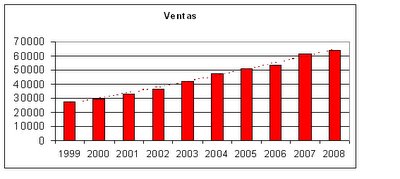

La empresa ha conseguido un crecimiento imparable de sus ventas año tras año, pasando de los 27.471 Mn de 1.999 a los 63.747 Mn durante 2.008, siendo de esperar que este crecimiento continúe en los próximos años.

Crecimiento medio en las ventas de un 10% en la última década.

En los siguientes gráficos observamos la evolución de su margen bruto y de explotación que se mantienen estables alrededor del 71% y 25% respectivamente, lo cual nos da una idea de la buena rentabilidad de la empresa. La única preocupación en este sentido es comprobar que la empresa es capaz de mantener en el futuro estos márgenes y que no van a verse afectados como consecuencia de la competencia de los productos genéricos.

Por lo que respecta a la evolución del beneficio por acción el 2.008 ha finalizado con $ 4.57 incrementándose desde el año anterior un 25%.

Por lo que respecta a la evolución del beneficio por acción el 2.008 ha finalizado con $ 4.57 incrementándose desde el año anterior un 25%. JNJ es una locomotora de generar cash. Su ratio de generación de cash sobre ventas es del 20%, es decir, de media en los últimos 5 años la empresa ha sido capaz de transformar en cash flow libre $ 0,20 por cada dólar de ventas. La liquidez a finales de 2.008 era de 10.768 Mn, lo que representa un 15% de sus activos.

JNJ es una locomotora de generar cash. Su ratio de generación de cash sobre ventas es del 20%, es decir, de media en los últimos 5 años la empresa ha sido capaz de transformar en cash flow libre $ 0,20 por cada dólar de ventas. La liquidez a finales de 2.008 era de 10.768 Mn, lo que representa un 15% de sus activos.Valoración

Al precio actual de $ 56,60 supone cotizar a unos múltiplos bastantes inferiores a la media de los últimos 5 años:

PER medio 5 años = 17.8

Precio/CFL actual = 13,8

Precio/CFL medio 5 años = 17,6

Precio/valor contable actual= 3,6

Precio/valor contable medio 5 años = 4,8

Sin embargo sus márgenes se mantienen estables y en la media de los últimos 5 años (Margen bruto medio 5 años 71,5% y Margen operativo medio 25,1%), así como la rentabilidad sobre el capital (ROE media 5 años 28,7% y en la actualidad 28,8%).

Pero ¿el precio al que cotiza de $ 56,6 es lo suficientemente atractivo? Si lo es o no va a depender de la capacidad de la empresa de generar crecimiento rentable. ¿Qué expectativas de crecimiento podemos esperar? Las expectativas de crecimiento "son lo más importante y lo menos satisfactorio del análisis de las acciones (Benjamin Graham). Personalmente pienso que JNJ ocupa un lugar de privilegio en un sector con una capacidad para crecer a tasas por encima de la economía, ya que en los países industrializados la esperanza de vida de las personas es cada vez mas prolongada y ello llevará implícito un mayor gasto de medicamentos por persona, aunque será contrarrestado en parte por las presiones gubernamentales encaminadas a recortar el gasto público en sanidad. Por otra parte encontramos a los países en vías en desarrollo, con una clase media que va teniendo un poder adquisitivo mayor y que gastará cada vez más en medicamentos.

Con esta hipótesis estaríamos valorando la empresa en $ 202.135 Mn, o lo que es lo mismo $ 71,3 por cada una de las acciones, y ello sin tener en cuenta que está en marcha todavía un programa de recompra de acciones que aumentará el cash flow por acción. Siendo un poco más optimistas e imaginando un crecimiento del 10% estaríamos valorando las acciones en 76,5 $

El problema a la hora de invertir en este tipo de empresa de clase mundial seguidas a diario por miles de analistas en todo el mundo es encontrar ocasiones en que las ineficiencias del mercado te permitan adquirirlas con el suficiente margen de seguridad que nos permita protegernos de malas noticias inesperadas o de haber sido demasiado optimistas en nuestras hipótesis. Pagar por JNJ a los precios actuales de 56,60 $ un PER aproximado de 12,5x por una empresa capaz de crecer un 10% y con una rentabilidad sobre el capital (ROE) del 28% me parece una buena oportunidad de inversión, siempre y cuando cumpla las expectativas de crecimiento, y supondría una margen de seguridad de entre un 20 y un 26% respecto de su valor intrínseco, y una posibilidad de revaloración de un 26 a un 35%.

Me parece por lo tanto un buen precio para iniciar la compra del valor, pues me gusta la acción a estos precios, pero más me gusta en los mínimos alcanzados recientemente de $ 46, zona en la que compraría de una forma más agresiva porque prácticamente sería comprar el negocio descontado un crecimiento de 0% en el futuro, algo que creo parece impensable.