Durante el mes de agosto VALENTUM subió un +1,9% (Eurostoxx +1,1%, IBEX +1,5%, MSCI Europe +0,4%, S&P500 -0,1%, Russell 2000 +1,6%). Las bolsas han tenido un agosto tranquilo, especialmente en comparación con los dos últimos años. El mercado parece estar en modo espera hasta que en EE.UU. se empiecen a ver señales más claras de cuándo se irán produciendo las subidas de tipos. Por el momento, Yellen y los distintos miembros de la FED van dando mensajes contrarios y poco claros y parece más una partida de póker que otra cosa.

La Cartera

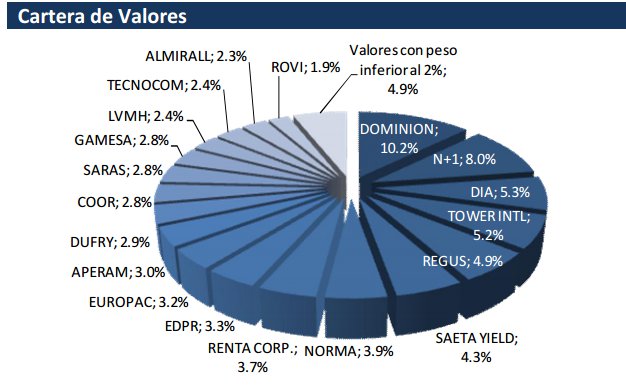

La exposición neta de VALENTUM a renta variable es del 80,2%. Hemos reducido algo nuestra exposición desde el mes anterior, haciendo caja de los valores que se van aproximando nuestras valoraciones. Así, hemos reducido algo Norma Group, Gamesa y Tecnocom. Los resultados que siguieron publicándose en agosto siguieron la estela positiva de los de julio, aunque al mercado no le gustaron los comentarios para los próximos meses de Regus y Saras.

Los Detalles

Regus: publicó unos resultados muy buenos en los que destacaron los recortes de costes que lograron mejorar el margen EBITDA en 150pbs pese al efecto negativo de los nuevos centros en margen bruto (-140pbs). Consideramos que el esfuerzo en reducción de costes está siendo muy grande y la compañía dijo que todavía tiene aún más margen para seguir aflorando eficiencias y recortando costes. La parte que no gustó al mercado fue la ralentización en el crecimiento orgánico de los centros maduros en el semestre (+0,9% frente a +2,7% en el 1T’16). Ésta es una variable de gran importancia ya que es un negocio cíclico.

No obstante, pensamos que el hecho de que la compañía se vuelva más cauta, reduciendo el ritmo de expansión en cuanto detecta estas tímidas señales de desaceleración, nos dice que realmente quieren manejar bien su negocio en el largo plazo y están más preparados que en el pasado para afrontar mejor los periodos de debilidad económica. Seguimos viendo tres puntos clave en esta inversión: 1) el flujo de caja generado por el negocio maduro representa más de un 10% sobre su capitalización, 2) el nivel de deuda sigue bajando (0,5x DFN/EBITDA) pese al crecimiento en nuevos centros y 3) la apertura de centros conjuntamente con el dueño del edificio, no sólo reduce las necesidades de capital empleado por parte de Regus, si no que aumenta drásticamente su flexibilidad, al estar el propietario totalmente involucrado en el negocio. En los próximos trimestres pensamos que seguirá la misma tendencia sin grandes sorpresas en ingresos y una mejora en gastos. Será importante seguir vigilando los movimientos del gobierno británico y las consecuencias económicas del Brexit, aunque por el momento pensamos que todo irá muy lento.

Saras: es uno de nuestros valores más volátiles, pese a ser de los más baratos. La compañía publicó unos resultados en línea con el consenso pese a una parada de mantenimiento no prevista parcialmente compensada por mayores eficiencias. En cualquier caso, la compañía redujo sus objetivos de EBITDA para el año debido a la situación del mercado (donde se ha acumulado un elevado stock de producto refinado, y no sólo de crudo). Pese a que las noticias no fueron buenas, pensamos que el castigo fue excesivo. Tras la publicación de resultados el margen EMC semanal mejoró, el diferencial de crudo pesado frente a ligero aumentó y el petróleo no ha conseguido superar la barrera de los $50. Nuestros números apuntan a que el valor estaba infravalorado y sigue estándolo. Pese a ser muy volátil a las noticias y movimientos de mercado, estamos confiados en que la generación de caja va ser muy elevada, implicando un FCF yield muy por encima del 10%, incluso asumiendo los pagos a Irán en un solo año, algo que pensamos no ocurrirá, ya que las relaciones son buenas y la compañía alargará el pago para ir maximizando su generación de caja (pese a tener caja neta en su balance).

Conclusiones

El mes ha sido bueno, el fondo tocó máximos de cotización durante agosto y estamos tranquilos y confiados con los valores en cartera. Tenemos una posición de caja lista para ser utilizada si los valores en el punto de mira tocan los niveles de entrada deseados. La dirección de los mercados, de las economías y de los efectos de las decisiones de bancos centrales (tanto de expansión cuantitativa como subidas de tipos) no están claras. Nosotros, mientras tanto, seguimos buscando compañías con suficiente visibilidad y elevados FCF yields.

Un saludo,

VALENTUM, FI.