Temporada de resultados: ¿Serán satisfactorios los resultados del primer trimestre?

Robert Plant, Director, Gestor de Cartera, Multi Asset Solutions de Columbia Threadneedle, ha hecho un análisis sobre cómo puede afectar la temporada de resultados trimestrales a los mercados y qué esperar en estos momentos

Principales conclusiones:

- Recientemente hemos asistido a una venta masiva de renta variable a medida que los mercados se adaptan a la previsión de que los tipos de interés se mantengan altos durante un periodo prolongado de tiempo.

- La temporada de resultados del primer trimestre ha comenzado con fuerza. ¿Podrían ser los beneficios un motor clave de los movimientos del mercado a partir de ahora?

- Ha habido una fuerte disparidad entre los "7 magníficos" y el resto del mercado, pero esperamos que se produzca un cierto ensanchamiento a partir de ahora.

- La mejora de los márgenes ha impulsado la recuperación inicial de los beneficios, pero el crecimiento de los ingresos podría impulsar la siguiente fase.

- Somos optimistas a corto plazo, pero más prudentes de cara a 2025.

Comentario

Los mercados se han adaptado de forma agresiva a la perspectiva de tipos de interés más altos durante un periodo prolongado, lo que ha provocado una reciente venta masiva de acciones. Los informes de resultados podrían ser el motor de los próximos movimientos del mercado.

Varios grandes bancos ya han presentado sus resultados y, en su mayoría, han superado las expectativas, tanto en ingresos como en beneficios. Sin embargo, esto no ha sido suficiente para elevar los precios de las acciones de manera significativa debido a la falta de revisión al alza de las perspectivas de tipos de interés. Del mismo modo, Netflix superó las estimaciones de los analistas en cuanto a beneficios e ingresos del primer trimestre, pero las decepcionantes previsiones de crecimiento futuro hicieron caer el precio de sus acciones. Esta desconexión pone de relieve la importancia de las previsiones de futuro junto con los resultados financieros brutos.

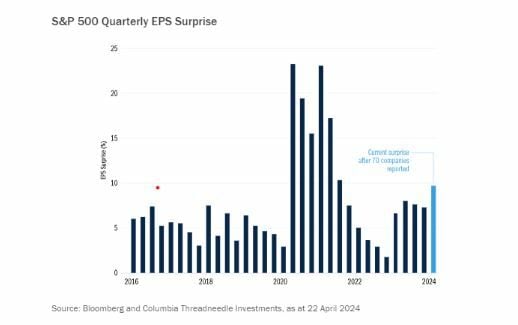

El siguiente gráfico pone de relieve un fuerte comienzo de la temporada de resultados, ya que las 70 empresas del S&P 500 que han presentado sus informes hasta la fecha superan las estimaciones de los analistas en una media del 10%. Esta cifra supera con creces la media histórica del 5%. En particular, las empresas estadounidenses han superado sistemáticamente las estimaciones de consenso para el trimestre desde la crisis financiera mundial.

Esta tendencia puede atribuirse en parte a las revisiones a la baja de las previsiones de los analistas antes de la temporada de resultados. A menudo, estos ajustes se producen en respuesta a la orientación de la empresa proporcionada antes de que se publiquen los resultados. Esta "bajada del listón" ayuda a explicar por qué, de media, tres cuartas partes de las empresas suelen superar las expectativas.

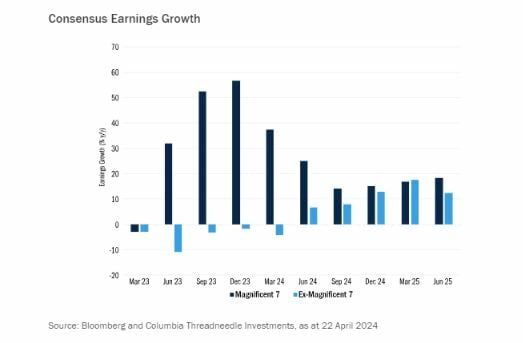

La previsión de consenso para el crecimiento de los beneficios del primer trimestre ha caído en línea con las normas históricas, pasando del 7% a principios de año al 2% actual. Esta revisión a la baja se concentra principalmente en los sectores sanitario, energético, de materiales e industrial. En cambio, las estimaciones de beneficios de los "7 magníficos" gigantes tecnológicos se han revisado al alza en un 6%, hasta un crecimiento interanual previsto del 38%.

Excluyendo a estos líderes tecnológicos, se espera que las 493 empresas restantes del S&P 500 experimenten un crecimiento negativo por quinto trimestre consecutivo, con una previsión del -2%. Este segundo gráfico pone de relieve la significativa disparidad en el crecimiento interanual entre los "7 magníficos" y el mercado en general. Coincidimos con la opinión de consenso de que el mercado experimentará una ampliación este año.

Los buenos resultados de los "7 magníficos" pueden atribuirse, en parte, a la expansión de sus márgenes de beneficio. Estos márgenes han pasado del 16,6% en el cuarto trimestre de 2022 al 22,8% en el cuarto trimestre de 2023. Sin embargo, es importante señalar que es probable que este crecimiento se ralentice a medida que desaparezcan los efectos de base favorables.

Aunque la mejora de los márgenes ha impulsado la recuperación inicial de los beneficios, creemos que el crecimiento de los ingresos será el motor clave de la siguiente fase del ciclo alcista. Los datos macroeconómicos sugieren que el primer trimestre debería ser fuerte en relación con las estimaciones de los vendedores. Hay señales alentadoras para la economía manufacturera, con el ISM por encima de 50 por primera vez desde 2022.

La inversión nacional se ha recuperado tras una década de escasa inversión y estamos empezando a ver los frutos de las inversiones que mejoran la productividad. Desde la perspectiva del inversor, las empresas que más invierten en gastos de capital e investigación y desarrollo han superado a las que más gastan en recompras y dividendos en un contexto de fuerte crecimiento económico.

El crecimiento mundial sigue siendo fuerte a corto plazo, pero nos preocupa el significativo optimismo en torno a los beneficios a más largo plazo. Por ahora, el primer y el segundo trimestre deberían ser sólidos, pero mantenemos una perspectiva más prudente respecto a las previsiones de beneficios para 2025, que pronostican un crecimiento significativo del 14%.

Aunque es probable que asistamos a otro trimestre de fuertes resultados positivos, es posible que esto no se traduzca en un buen comportamiento del mercado sin unas previsiones más sólidas.

Esta semana, 162 empresas que representan el 37% de la capitalización bursátil del S&P 500 presentarán sus resultados. Las principales empresas, como Tesla, Meta, Microsoft y Alphabet, estarán muy vigiladas.

Fuente.- Estrategias de Inversión.- Asset Managers