El Ibex reconquista los 9.300 puntos con la vista puesta en el informe de empleo de EEUU

Los datos de nóminas no agrícolas podrían marcar el devenir de las decisiones de la Fed

El Ibex reconquista los 9.300 puntos con la vista puesta en el informe de empleo de EEUU - Bolsamania

9,312.300

El

Ibex 35 (+0,62%; 9.312) y el resto de bolsas europeas han cerrado el jueves con subidas miran ya hacia la que es, sin duda, la gran referencia de esta semana, en la que los mercados están a medio gas, y se nota en la operativa, por las

festividades de Semana Santa. El

informe de empleo de EEUU, que se conocerá este viernes pese a que las bolsas estarán cerradas a ambos lados del Atlántico, genera mucha expectación, y es que podría ser clave para el devenir de la política monetaria de la

Reserva Federal (Fed).

Aunque el saelectivo español cerró al alza este miércoles, las dudas de los inversores se han dejado notar en los últimos días en la cotización de otros mercados del Viejo Continente. En Europa parte de las bolsas acabaron con modestas caídas ayer, y Wall Street cerró mixto.

Y es que los datos que se conocieron en EEUU no gustaron demasiado a los inversores. Por un lado, el ISM servicios de marzo reflejó una caída mayor de lo esperado a 51,2, lo que provocó la preocupación de los inversores. Pero además, las nóminas privadas aumentaron en 145000 en marzo , por debajo de lo que auguraba el consenso, según los datos que reveló el informe ADP, que se considera la antesala del informe de empleo.

De ahí que la gran cita macro de la semana cobre cada vez más relevancia. "El informe de nóminas no agrícolas de mañana es el próximo catalizador, aunque a juzgar por los datos semanales recientes de solicitudes de desempleo, el mercado laboral de EEUU todavía parece bastante sólido", comenta Michael Hewson, analista jefe de mercado en CMC Markets UK, que recuerda que no será hasta la próxima semana cuando los mercados tengan "la primera oportunidad de reaccionar al informe de nóminas de mañana".

En cualquier caso, destaca Hewson, "los próximos días serán claves para ver si podemos ver otra subida de tipos de 25 pb por parte de la Fed en mayo". Y es que "un informe de empleo blando, junto con una impresión del IPC débil la próxima semana, podría llamar la atención sobre la perspectiva de otro aumento de 25 pb en la próxima reunión".

Se espera que los datos de nóminas no agrícolas de EEUU de este viernes muestre que la economía agregó 236.000 empleos en marzo, por debajo de los 311000 de febrero , y que la tasa de desempleo se mantenga sin cambios en 3.6%.

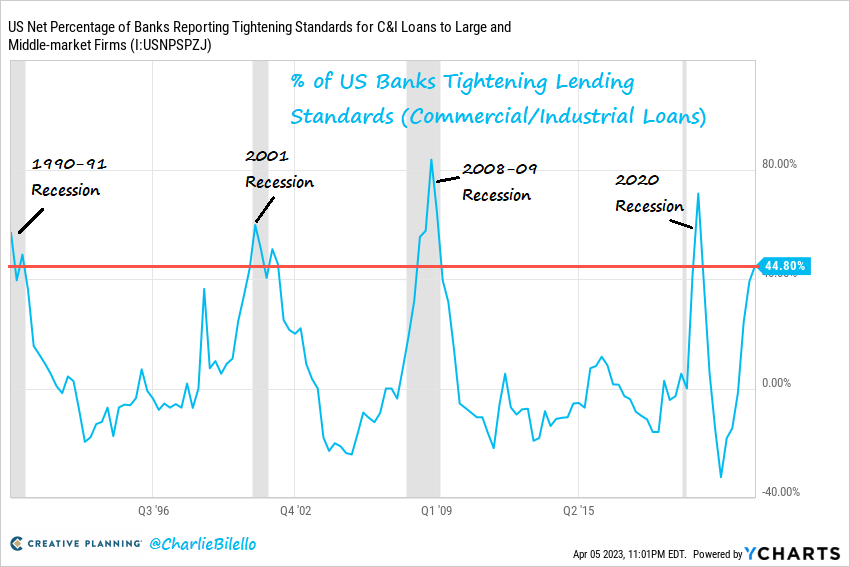

Por su parte, Ipek Ozkardeskaya, analista senior en Swissquote Bank, comenta que la renta variable ha mostrado dudas en los últimos días precisamente porque los datos que se están conociendo en EEUU muestran "una mayor debilidad" y están aumentando las probabilidades de recesión.

"Los datos blandos estimularon la expectativa de que la Reserva Federal (Fed) podría terminar pronto con las subidas de tipos de interés", comenta esta experta, que destaca que "la probabilidad de un aumento de 25 pb para la reunión del FOMC de mayo ahora es de alrededor de 50-50".

Este jueves no hay datos relevantes en EEUU, y por eso todas las miradas se dirigen al mencionado informe de empleo. Sobre ello, Ozkardeskaya comenta que "la combinación de una cifra de nóminas lo suficientemente débil y un crecimiento de los salarios suficientemente débil debería consolidar aún más la idea de que la Fed debería dejar de subir más los tipos".

Pero "si los datos son mejores de lo esperado, que no es el escenario base, el precio de un aumento de 25 pb debería mejorar ligeramente, pero los inversores no sacarán conclusiones antes de la publicación de la inflación de la próxima semana", concluye.

Cabe destacar también que el Fondo Monetario Internacional (FMI) prevé que el crecimiento del PIB global se sitúe en el entorno del 3% durante los próximos cinco años, lo que supone las peores perspectivas a medio plazo desde 1990. El dato también está por debajo de la media de crecimiento del PIB global de los últimos 20 años, que se ha situado en el 3,8%.

Dentro del selectivo español han destacado las subidas en bancos como CaixaBank, Unicaja o Sabadell, así como en valores como Colonial, Merlin o Grifols. En el lado contrario, apenas se encuentran un puñado de títulos en rojo: Inditex, ACS , Fluidra, Acerinox y Acciona.

En otros mercados, el petróleo registra ligeros recortes, aunque aún se mantiene por encima de los 80 dólares. El oro también cotiza en rojo, con la onza situada en los 2.025 dólares. En el mercado de criptomonedas, el bitcoin cae hasta los 28.160 dólares, mientras que el bono del Tesoro estadounidense a 10 años repunta levemente hasta el 3,29%.

Fuente.- Bolsamanía