#1171

Si quieren saber lo peligroso de la situación actual de las bolsas...invierta el gráfico.

Con el mercado en el proceso de revertir potencialmente una larga tendencia, los traders ultra extremos de ambos lados se vuelven aún más ruidosos. Revisaré una táctica utilizada por los analistas técnicos para eliminar el ruido y obtener algo de claridad sobre lo que pueden ser algunos gráficos de acciones confusos.

Desde una perspectiva gráfica, las formaciones alcistas a veces simplemente tienen más sentido para algunas personas. Y cuando los brotes funcionan (como lo fueron entre noviembre y marzo), esta visión se refuerza a diario. Por el contrario, los permabears nunca compran en un mercado en avance. Nuevamente, manteniendo esta discusión relacionada únicamente con los gráficos, constantemente buscan oportunidades de reversión incluso en las tendencias alcistas más fuertes.

En última instancia, los permabulls y permabears tienen razón cuando el mercado va por su camino y muy equivocados cuando no.

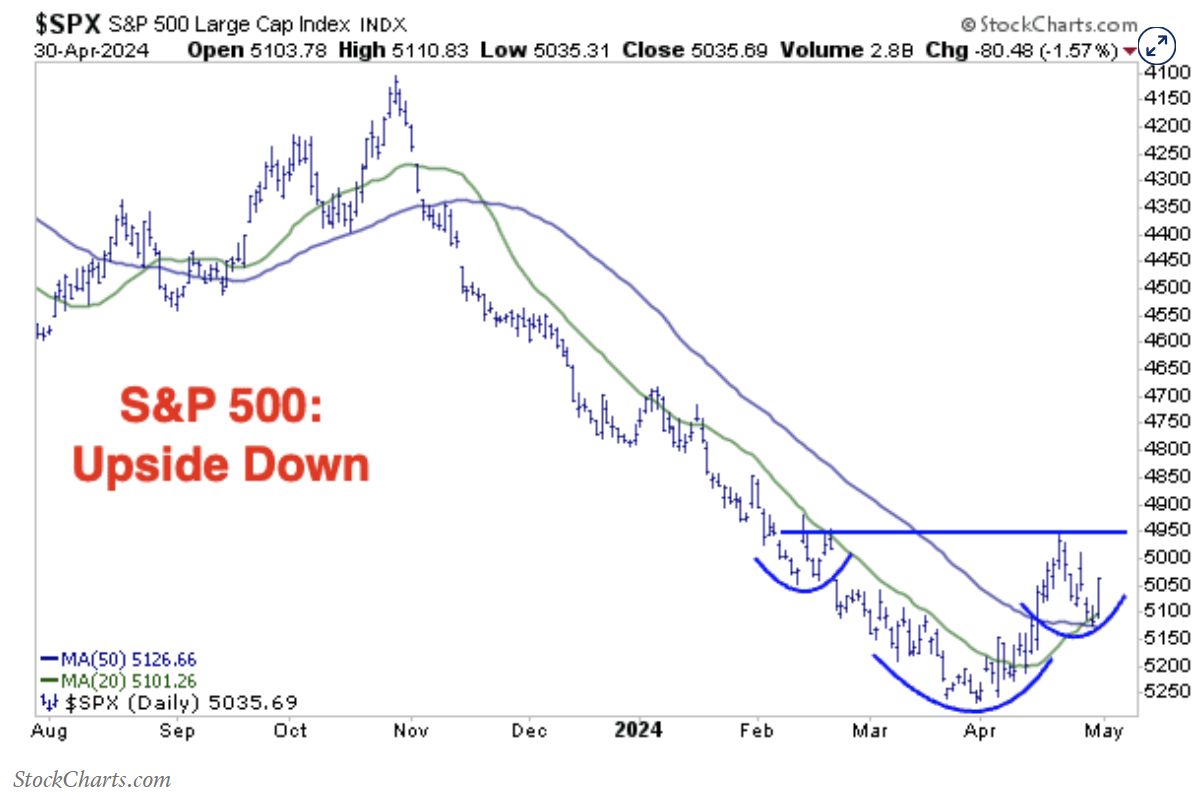

Actualmente, el S&P 500acaba de sufrir cuatro caídas del 1% en un mes por primera vez desde octubre pasado (5). Dado que esto se produjo después de un avance cercano al 30% en menos de seis meses, está claro que el carácter del mercado cambió en abril.

El promedio móvil de 20 días del índice ha socavado el promedio móvil de 50 días por primera vez desde noviembre, y también hay en juego un patrón potencial notable de máximo de tres meses. En conjunto, así es como aparece todo en el gráfico diario del S&P 500.

Todos estos son acontecimientos negativos que sugieren que podría producirse una mayor debilidad, pero como se acaba de comentar, algunos operadores simplemente están más interesados en ver patrones alcistas. Una forma de protegerse contra esto es simplemente darle la vuelta al gráfico.

Para aquellos que usan Stockcharts.com, esto se puede hacer para cualquier gráfico simplemente escribiendo el signo menos antes del símbolo, en este caso ”-$SPX”. Al hacer esto, esto es lo que obtenemos: un patrón de base potencial de tres meses . El promedio móvil de 20 días acaba de cruzar por encima del promedio móvil de 50 días y ambas líneas han comenzado a subir. En otras palabras, esto se consideraría un escenario alcista .

La conclusión es que el mercado ha entrado en una nueva fase después de subir directamente hasta marzo. Los patrones alcistas exitosos fueron una parte importante de eso. Ver qué tan bien se desarrollan los patrones bajistas ahora nos dirá mucho sobre el carácter del mercado.

Y para aquellos que se sienten cómodos buscando rupturas, invertir el gráfico sería de gran ayuda.

No importa lo fuerte que pegues, lo importante es mantenerse en pie.