#1951

Powell (Fed) avisa de que no es descartable una nueva subida de tipos antes de que acabe el año

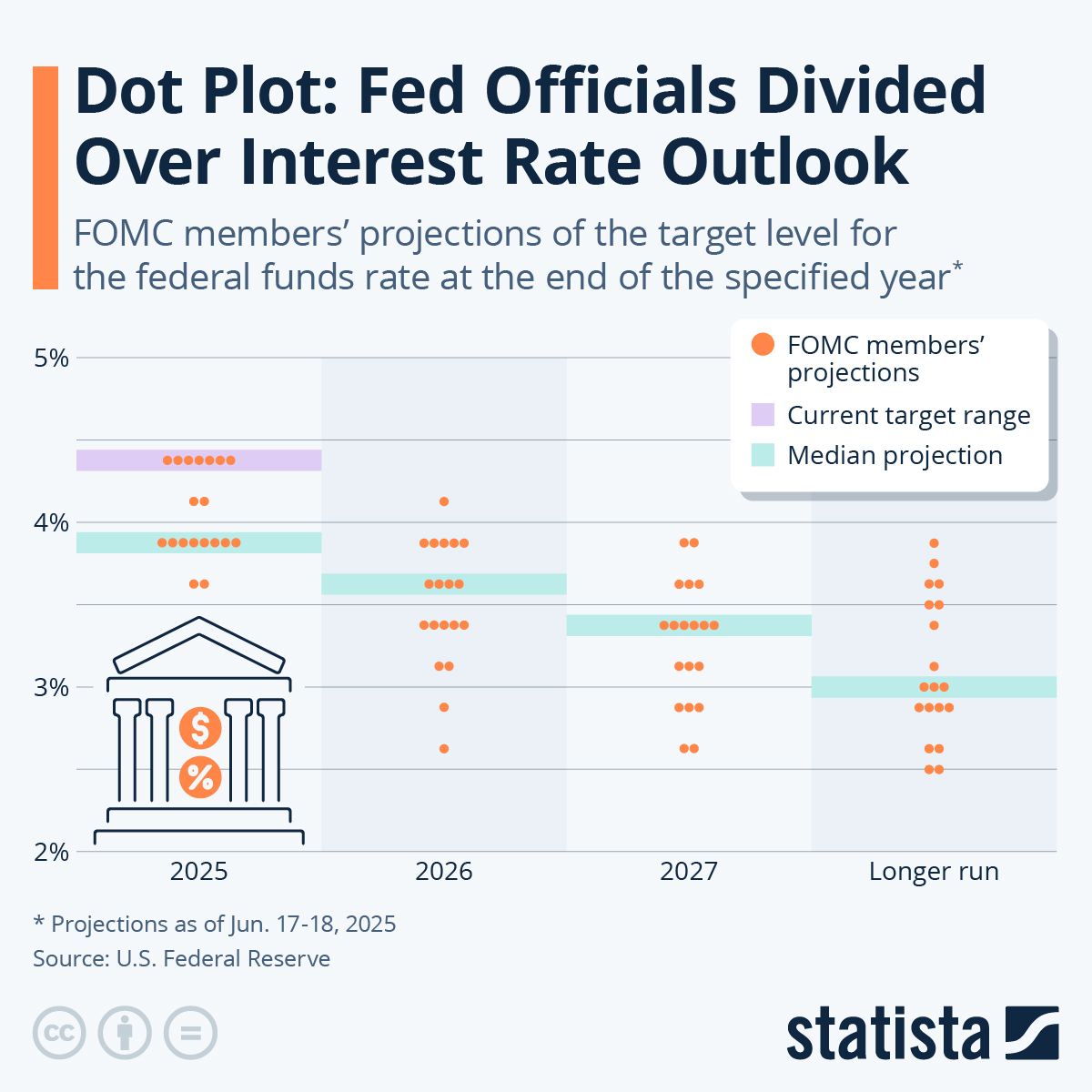

El presidente de la Reserva Federal de Estados Unidos (Fed), Jerome Powell, ha informado de que la institución que lidera ha decidido mantener este miércoles los tipos de interés en el actual rango del 5,25% al 5,5%, pero que no es descartable una nueva subida antes de que finalice el año.

"La mayoría de miembros [del Comité Federal de Mercado Abierto] creen que es más probable que sea pertinente subir los tipos de nuevo en cualquiera de las dos reuniones restantes de este año a que no lo sea", ha avisado Powell, que, no obstante, ha restado importancia "en términos macroeconómicos" a ese potencial alza.

El presidente del instituto emisor estadounidense también ha sostenido que "el efecto total del endurecimiento [acometido] aún tiene que manifestarse". A tal efecto, Powell ha recordado que al comienzo de la crisis inflacionista era "importante" actuar y subir los tipos con rapidez, pero que, una vez se está "muy cerca" de la tasa terminal, es necesario actuar con cautela y "sentido común" para no "quedarse corto" ni "excederse", de ahí la pausa acordada.

El estadounidense ha asegurado que las próximas decisiones seguirán estando basadas en "los datos recibidos, las evolución de previsiones y los riesgos".

De hecho, Powell no excluye la posibilidad de que la tasa de tipos de interés neutral se haya incrementado con respecto a la media histórica, lo que explicaría por qué la economía "se ha mostrado más resiliente de lo esperado" hasta el momento.

RADIOGRAFÍA ECONÓMICA

Según ha reconocido Powell, los indicadores macroeconómicos recientes han mostrado una expansión "sólida" de la actividad con un crecimiento del PIB "sostenido" y "por encima de lo anticipado".

Así, el consumo se ha mostrado "particularmente robusto", al tiempo que el sector inmobiliario ha repuntado, si bien se encuentra "muy por debajo de los niveles de hace un año", principalmente, por el encarecimiento de las hipotecas. De forma similar, los tipos de interés también están "pesando" sobre la inversión fija empresarial.

Por otra parte, el mercado laboral está "ajustado", pero Powell ha indicado que la oferta y demanda continúan "equilibrándose". Además, aunque la tasa de desempleo subiese en agosto hasta el 3,8%, permanece "baja". Después, el alza en las remuneraciones salariales "muestran algunos signos de suavización" a la vez que los puestos de trabajo sin cubrir se han reducido.

De su lado, la inflación permanece "muy por encima de nuestro objetivo a largo plazo del 2%" a pesar de que se haya estado moderando desde mediados del año pasado. No obstante, Powell ha avisado de que "el proceso de reducirla de manera sostenida al 2% aún tiene un largo recorrido".

Powell ha remitido a las estimaciones macro publicadas por la Fed este miércoles y que prevén que la tasa de inflación se sitúe en el 3,3% este año, el 2,5% el siguiente, para, finalmente, retornar al 2% en 2026.

De cara al futuro, el crecimiento se "enfriará" hasta el 1,5% el año que viene según las proyecciones. En este sentido, Powell ha calificado de "plausible" la posibilidad de un 'aterrizaje suave' en la economía e, igualmente, ha afirmado que es un "objetivo" importante, pero recuerda que el compromiso de la Fed es con la estabilidad de precios