1. La nueva invisibilidad

Uno de los mayores logros de la industria financiera alemana puede contarse con la invención del fundador de Wirecard para hacer invisible el dinero. Pero también la milagrosa desaparición de millones de contenedores, como ha logrado P&R Container, no es en absoluto inferior a la destrucción de dinero por parte de Wirecard. Sin embargo, ya existían ejemplos de registros ficticios hace unos 20 años, cuando la compañía alemana Comroad logró generar ingresos de la nada. En este contexto, es comprensible que se haya creado un enorme aparato de leyes y autoridades para proteger a los inversores, que culminó con la adopción de MiFid II. Por consiguiente, el Ministro de Hacienda alemán está aprovechando el caso Wirecard como una oportunidad para exigir aún más reglamentación y controles. No obstante, un observador crítico podría preguntarse si los costos de la reglamentación son en absoluto proporcionales a los beneficios, ya que es evidente que el Estado es incapaz de ejercer un control eficaz. ¿Qué pasaría si de repente, de la noche a la mañana, las autoridades de supervisión y auditoría desaparecieran y el inversor se viera obligado a asumir más responsabilidades de nuevo? ¿Qué pasaría si el ciudadano que, al comprar un coche, consulta innumerables sitios de Internet para informarse sobre las ventajas y desventajas y el precio, tuviera que formarse también su propia opinión en lo referente a la inversión financiera?

Lo que Wirecard no logró, pero la humanidad sí, es la invisibilidad del tipo de interés. Aunque los mercados emergentes, en particular, no se han subido todavía a ese tren, la evolución también muestra una tendencia a la invisibilidad (Turquía y el Brasil son una notable excepción). Al parecer esta invisibilidad está animado al ministro de finanzas alemán el cual está permitiendo una expansión casi incontrolada de la deuda, lo que contrasta con la anterior exagerada abstinencia. Así que mientras las tasas de interés han perdido su brillo, el oro está brillando con nuevo esplendor. A diferencia de la crisis financiera de 2008, en la que el oro perdió repentinamente su brillo con el resurgimiento de la economía, esta vez es probable que el oro brille aún más. El virus es más persistente de lo que se pensaba en un principio, e incluso si se encuentran una o más vacunas y la economía vuelve a crecer, la deuda seguirá siendo permanentemente elevada. Incluso aunque los tipos de interés permanecen bajos, el alto nivel de deuda frenará el crecimiento potencial y los temores de sobrecargar el sistema financiero mundial por sí solos le darán un mayor atractivo al oro.

En lo que respecta al frenesí regulador de los políticos, sin duda también sería útil que el departamento de supervisión y auditoría no se limitara a realizar una auditoría formal, sino que tratara de detectar las irregularidades utilizando métodos modernos. Ya en 2001, por ejemplo, se utilizó la Ley de Benford para descubrir el fraude en el balance de Enron. Hoy, 20 años después, se pueden aplicar métodos mucho más sofisticados con la ayuda de la inteligencia artificial. El fraude de balance es similar a la seguridad en Internet; no hay límites a la creatividad de las personas involucradas. Sin embargo, mientras que muchas empresas tra-

tan de adelantarse a los estafadores con métodos y algoritmos complejos en lo que respecta a la seguridad en Internet, en el sector financiero sólo se aumenta el número de párrafos en las leyes reguladoras después de cada caso de fraude.

Como consecuencia del caso Wirecard, lamentablemente tenemos que asumir que la regulación seguirá aumentando. Esta evolución es particularmente preocupante porque reducirá aún más la productividad de cualquier servicio. Particularmente en el contexto de una economía debilitada por la crisis de Corona, se vislumbra un desarrollo preocupante en el horizonte.

El absurdo de los principios formales en la industria financiera se puede ver en un caso particularmente flagrante en el hecho de que una gran compañía de inversión alemana había invertido temporalmente más del 10% en Wirecard en algunos fondos. Las cajas de ahorro alemanas también tomaron una visión benévola de la inversión en Wirecard. Incluso si el propio Papa presidiera la junta de supervisión de una empresa, difícilmente se le ocurriría a un gestor de patrimonio, tras una cuidadosa consideración, invertir más del 10% de los activos del fondo en una sola empresa, independientemente del índice en el que cotice la empresa. Los complejos modelos de riesgo del sector financiero sólo pueden tener en cuenta el rango de fluctuación histórica de los precios, de modo que para evitar grandes pérdidas sólo es posible una limitación absoluta de las respectivas posiciones. Para entender cómo el empleado de la gestora del fondo (o toda la administración del fondo) llegó a una posición tan excesiva, no basta con mencionar la falta de conciencia del riesgo; el problema es más profundo. Por un lado, la empresa del fondo cometió un error clásico conocido en las Finanzas del Comportamiento como "sesgo doméstico" (es decir, la concentración en los valores del mercado de origen nacional), por otro lado cayó en la trampa del Sr. Mercado.

2 Mr. Market.

El Mr. Market es una alegoría introducida por Benjamin Graham en su libro "The Intelligent Investor" en 1949. Su amigo y estudiante Warren Buffet explica que el Mr. Market " debe ser imaginado como aquel que cotiza los precios de todas acciones en un día cualquiera al a que se puedan comprar o vender en el. Warren Buffet continúa diciendo „sad to say, the poor fellow has incurable emotional problems. At times he feels euphoric and can see only the favorable factors affecting the business.... At other times he is depressed and can see nothing but trouble ahead for both the business and the world“. Warren Buffet también hace las siguientes afirmaciones: „Transactions are strictly at your option“ y „You are free to ignore him“.

Sin embargo, Warren Buffet no menciona que el Mr. Market a veces es engañoso y que a veces también está de mal humor. Debió ser en ese día cuando la administración del fondo decidió invertir una gran cantidad en Wirecard.

Deberían haber seguido el principio: "You are free to ignore him". El Sr. Market también nos ofrece nuevas acciones todos los días pero ya que no siempre logramos estimar su estado de ánimo adoptamos un enfoque diferente no cayendo en la tentación de centrarnos solo en acciones del mercado nacional ya que hacemos unas selección de acciones y sectores por adelantado sin importar el país de procedencia. Sólo hacemos una excepción en los países con una cultura de gobernanza empresarial menos pronunciada, en los que limitamos las inversiones a cantidades más pequeñas.

Hemos dado más espacio a la alegoría del Sr. Market, porque los principios para invertir en acciones tal y como se establecen allí deben ser seguidos por todos los inversores. Los inversionistas privados tradicionalmente conocen al Sr. Mercado en varias revistas de la bolsa de valores y los inversionistas profesionales en estudios de mercado sobre las empresas. No leemos ni lo uno ni lo otro y preparamos nuestros propios estudios, orientados a los mercados financieros, la economía, las tendencias y avances tecnológicos y el análisis empresarial.

La parábola del Sr. Market es principalmentesobre el precio al que nos ofrece las acciones. Sin embargo, en el mundo actual, cada vez más complejo, es cada vez más difícil determinar un "precio justo", ya que Warren Buffet también se ha tomado muy en serio su valor de inversión. El ritmo acelerado y la creciente complejidad de la sociedad, la economía y la tecnología requieren, por lo tanto, menos atención al precio justo y más una evaluación de qué empresas pueden ampliar su cuota de mercado en un mundo cada vez más complejo, o incluso sobrevivir en absoluto. Amazon puede ser visto como un ejemplo de excelencia para una acción cuya valoración puramente en una relación P/E habría llevado al inversor por el camino equivocado. Un ejemplo de una empresa que se beneficia de manera ejemplar de la creciente complejidad es la empresa americana Ansys. La empresa señaló con confianza en una presentación que tienen grandes barreras de entrada al mercado en sus áreas de negocio. A los entusiastas de los automóviles les gustará el hecho de que la compañía tiene una cooperación con BMW para la simulación de la conducción autónoma.

Las tasas de interés americanas también están en camino a la invisibilidad (ver el siguiente cuadro de bonos de los tipos de los bonos estatales a 10 años).

En general, la proporción de bonos sin interés está aumentando en todo el mundo. Se trata de un hecho notable porque, según la sabiduría clásica de los libros de texto, un inversor habría supuesto que si la oferta de bonos del Estado aumentaba (desencadenada por la enorme expansión de la deuda), los precios bajarían y, por tanto, los tipos de interés subirían.

Aparentemente, este mecanismo de mercado también está suspendido. Esta suposición errónea fue sostenida por muchos analistas, pero pasaron por alto dos fenómenos:

- fuerte tendencia de los bancos centrales a aplicar una política de tipo de interés cero (palabras clave: "represión financiera", "control de la curva de rendimiento")

- la demanda gana la delantera a la oferta

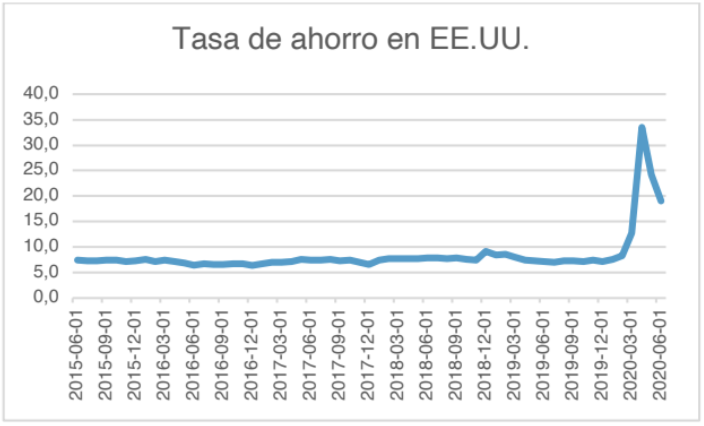

La demanda de bonos del gobierno está siendo impulsada no sólo por los inversores en busca de seguridad, sino también por los bancos centrales, que actúan como un nuevo grupo de compradores en sus programas de compra. La crisis de Corona también ha provocado un aumento de los ahorros y una disminución del crédito al consumo. El siguiente cuadro de la evolución de la tasa de ahorro en los EE.UU. ilustra esta evolución.

Una vez más, en este informe no comentamos los datos económicos, sino que nos centramos en los aspectos estructurales. Aunque es posible que el aumento de la deuda pública no pese tanto en los presupuestos nacionales debido a la desaparición de los tipos de interés, el impacto en el crecimiento potencial es, no obstante, negativo. Sin embargo, aún más grave para las perspectivas de crecimiento de la economía mundial es la disminución de la globalización. Es posible que los mercados sigan subestimando el riesgo de que se intensifique el conflicto entre los Estados Unidos y

China. Hasta ahora, China ha reaccionado moderadamente a las provocaciones de los EE.UU. (cierre de consulados, Huawei, Tiktok, WeChat, restricciones a la cotización en la bolsa de valores de los EE.UU., etc.). Sin embargo, si EE.UU. toma medidas de mayor alcance en la campaña preelectoral, no se puede descartar que China también tome medidas de represalia contra las empresas estadounidenses (Apple, Microsoft, Tesla, NVIDIA).

Sería sorprendente que China no empezara echándole la garra a Taiwán, ya que también sería de interés político interno.

En cualquier caso, China está construyendo su propia industria de semiconductores con todas sus fuerzas y aunque los Estados Unidos siguen siendo muy superiores a China, la tendencia a la disminución de las relaciones comerciales es una mala noticia para la economía mundial, especialmente en el contexto de la crisis del coronavirus. Los investigadores también se quejan ya de que la cooperación internacional se está haciendo más difícil, es decir, que el daño causado por el declive de la globalización va mucho más allá de los aspectos económicos directamente cuantificables.

3 Información sobre la cartera

La distribución por clase de activos a finales del mes julio fue la siguiente:

- Liquidez: 30%

- Renta variable: 40%

- Renta fija: 30%

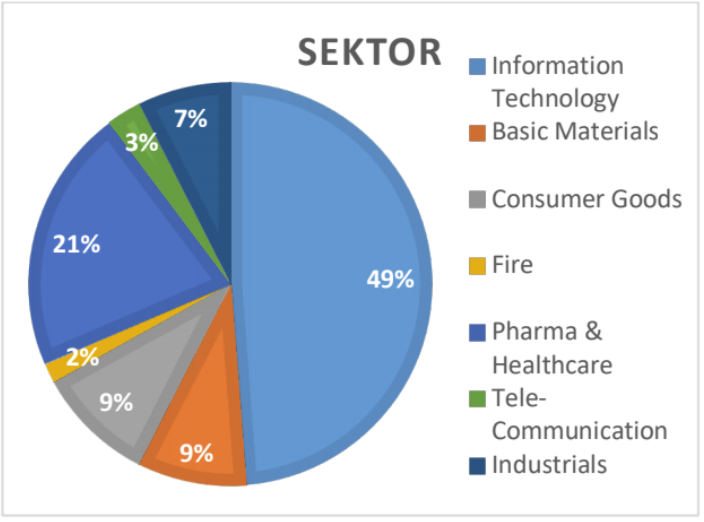

La distribución por sectores en la renta variable fue la siguiente:

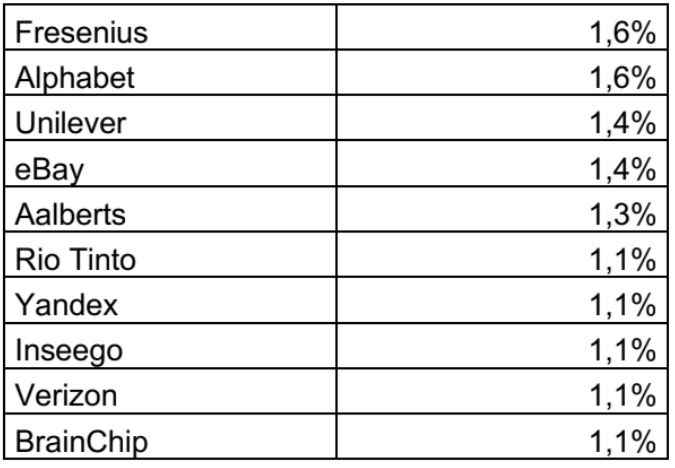

Las principales posiciones de la cartera en renta variable fueron las siguientes:

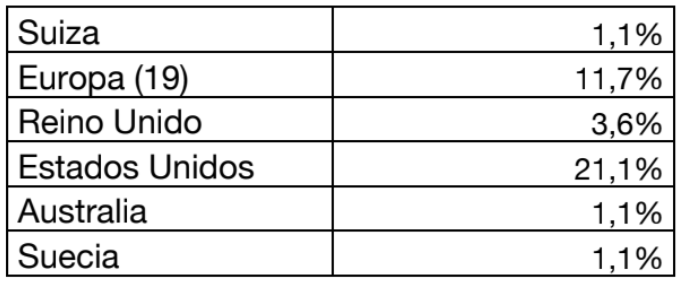

La distribución geográfica de la renta variable es la siguiente:

El fondo registró un rendimiento de - 1,34% en julio. Esta evolución negativa se explica principalmente por la fuerte caída del dólar estadounidense, que tuvo un impacto negativo en la cartera de bonos en moneda extranjera.

En la cartera de acciones, las mayores contribuciones de rendimiento fueron hechas por Brainchip (+0,5%), Arista Networks (+0,12%), Entegris (+0,12%) e Inseego (0,11%). Entre las acciones, sólo Intel (-0,32%), Ceres Power (- 0,17%) y SGL Carbon (-0,1%) contribuyeron negativamente al rendimiento.

El mes pasado dejamos la ponderación de las acciones en la cartera sin cambios en un 40%. Dentro de la cartera de acciones, hicimos un pequeño cambio y seguimos acumulando acciones relacionadas con el hidrógeno, mientras que al mismo tiempo redujimos algunas acciones que aumentaron considerablemente (Fastenal y Accenture).

4 Conclusión

La continua incertidumbre sobre la propagación del virus, el creciente conflicto entre los EE.UU. y China y las próximas elecciones presidenciales de los EE.UU., en nuestra opinión, siguen abogando por la cautela en la asignación de acciones. No obstante, estamos convencidos de que se pueden obtener buenos resultados si se sobreponderan los sectores de la tecnología y de la salud, a pesar de la exposición moderada a las acciones. Tampoco creemos en la continua debilidad del dólar estadounidense, ya que los Estados Unidos tienen potencialmente mejores perspectivas de crecimiento que Europa. Sin embargo, es posible que tengamos que esperar hasta después de las elecciones estadounidenses para que el dólar se recupere, ya que el mercado está actualmente más enfocado en la creciente oferta de bonos del gobierno estadounidense que en

las perspectivas de crecimiento.

FV Frankfurter Vermögen AG

12 de agosto 2020