Quiero comenzar dando la bienvenida a los más de 1.000 nuevos inversores que han entrado en los seis primeros meses del año. Muchas gracias a todos.

A falta de unos días para que Avantage Fund cumpla cuatro años, el fondo mantiene calificaciones sobresalientes por parte de todas las empresas de análisis de fondos a largo plazo. Tiene 5 estrellas de Morningstar, 5 estrellas de VDOS Stochastics y es Lipper Leader en rentabilidad total, rentabilidad sostenida y gastos. Además, sigue dentro del 3% más rentable de los rankings a 3 años de Citywire y Expansión. Es una satisfacción para nosotros poder mantener estos reconocimientos. No dejaremos de esforzarnos para seguir mejorando los rendimientos obtenidos.

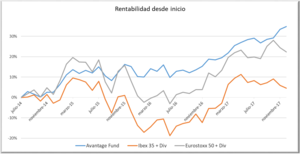

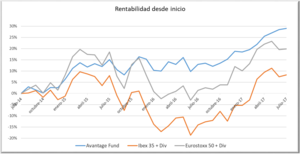

En la primera mitad de 2018 los resultados han vuelto a ser buenos y a largo plazo continúan siendo excelentes.

La rentabilidad anualizada (CAGR, Compound annual growth rate) desde inicio se sitúa en el 9,0%. La volatilidad del fondo sigue rondado la mitad de la de los índices mostrados.

Estructura de cartera

Tanto para los nuevos inversores como para los que llevan años en el fondo, creo que es bueno empezar por el principio. Explicando la vocación del fondo y los motivos de la estructura de cartera. Recuerdo que Avantage Fund es un fondo mixto flexible global y puede invertir entre un 0% y un 100% en renta variable.

Desde su constitución el nivel de inversión neto en renta variable ha rondado el 70% porque estimamos que la coyuntura económica era y sigue siendo favorable. Si en algún momento futuro previésemos una fuerte ralentización o recesión económica global y las cotizaciones se mantuvieran razonablemente elevadas, el nivel de exposición a bolsa se reduciría muy significativamente (claramente por debajo del 50%). Si las cotizaciones cayesen antes de darnos cuenta del deterioro de la economía no reduciríamos el nivel de inversión.

En cuanto a renta fija, el fondo puede invertir en activos sin limitaciones de plazo o rating para aprovechar las oportunidades que constantemente surgen en el mercado. Puede tener una duración (sensibilidad a tipos de interés) larga, corta y negativa. En la situación actual mantiene una duración negativa cercana a 5 años porque consideramos mucho más probable que en la Eurozona los tipos suban desde los niveles actuales a que entren en terreno todavía más negativo. Esperamos que cuando se incrementen los rendimientos de los bonos a largo plazo esta posición impulse la rentabilidad del fondo.

Las rentabilidades negativas o bajísimas de los bonos en euros para el riesgo asumido hacen que el fondo no invierta actualmente en estos activos. A diferencia de la mayoría de los fondos mixtos y de renta fija, Avantage Fund es sensible a los rendimientos de los bonos y no invierte a cualquier precio. En esta situación, es preferible invertir en más valores de renta variable seleccionados uno a uno con nuestros criterios de inversión y realizar coberturas sobre índices hasta el nivel de inversión en renta variable neto deseado (68% a 30 de junio de 2018).

Norwegian Air

De las nuevas inversiones realizadas en la primera mitad de 2018 destaco Norwegian Air. Es una aerolínea noruega dirigida por Bjorn Kjos (CEO y dueño del 26% del capital). Está creciendo a unos ritmos muy elevados para conseguir economías de escala en vuelos de larga distancia a bajo coste. En los últimos años ha sacrificado resultados por crecimiento y cotiza a muy buen precio comparado con el número de ingresos, vuelos y pasajeros que transporta.

En abril, dos meses después de invertir Avantage Fund en la aerolínea, el grupo IAG anunció que había adquirido más del 4% de Norwegian Air y estaba interesada en comprar el 100%. En ese momento la cotización se disparó. Tras el rechazo de Bjorn Kjos de dos ofertas de compra de IAG porque no recogen el “potencial” de la compañía, el precio de las acciones ha perdido gran parte de la revalorización. Desde entonces el CEO de Norwegian (71 años) ha modificado su estrategia. Ha tanteado más posibles compradores (Lufthansa entre otros) y se ha volcado en la rentabilidad en lugar del crecimiento. Ha anunciado que entran en una fase de crecimiento más moderado y sobre todo buscan rentabilizar las rutas actuales y previstas. Lo más probable es que quiera recoger el fruto del trabajo realizado, mostrar mejores resultados y vender la compañía al mejor precio posible.

Salida de cartera

De las inversiones que han salido de cartera destaco la biotecnológica española Oryzon Genomics. Desde la inversión de Avantage Fund, Oryzon ha perdido a su principal cliente (Roche) y con él su principal fuente de ingresos, no han conseguido nuevos clientes, los directivos se están subiendo fuertemente el sueldo y la intención de la dirección es seguir financiando los costes de investigación (sueldos y servicios externos principalmente) con ampliaciones de capital. No ocultan que están buscando el momento para poder incrementar capital al precio más alto posible. En esta tesitura y teniendo en cuenta que la inversión se había revalorizado más de un 30% en 12 meses, se vendió toda la posición en esta empresa.

Irish Continental Group

De las inversiones que permanecen (43 de 48) destaco Irish Continental Group. Es una compañía irlandesa de transporte marítimo de pasajeros y mercancías dirigida por Eamonn Rothwell (CEO y dueño del 15% del capital). Se trata de una empresa bien gestionada, que crece de forma consistente, con buenos márgenes y que cotiza a 12 veces beneficio. En los últimos meses ha bajado en bolsa por los problemas que está teniendo con dos barcos. Uno parado por reparación unas semanas y otro nuevo que está tardando en recibirlo más de lo previsto del proveedor. En ambos casos ha tenido que cancelar reservas. Estos problemas afectarán a los beneficios de 2018 pero no a los resultados de años venideros ni a la posición competitiva de la compañía. Se ha aprovechado el menor coste de las acciones para incrementar la posición.

Termino recordando que Avantage Fund invierte en empresas de calidad a precios razonables. Para nosotros hay calidad cuando la dirección tiene los intereses alineados con los accionistas y la empresa posee un excelente modelo de negocio. Resalto que todos los motivos por los que seleccionamos las compañías son solo relevantes a largo plazo. Por lo tanto, no tiene sentido esperar resultados a corto plazo muy distintos a los de otros fondos. A medio plazo (1-2 años) esperamos buenos resultados, a largo (3-5 años) esperamos que sean excelentes. Seguiremos esforzándonos tanto en el análisis de nuevas oportunidades de inversión como en el seguimiento de los negocios en cartera para proteger y rentabilizar el patrimonio del fondo. Muchas gracias por su confianza.