Queridos Argonautas:

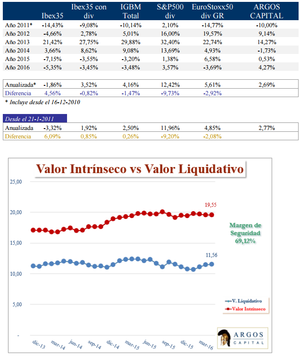

El 16 de Diciembre de 2010 inició su camino el fondo Argos Capital FI (en adelante “Argos”) con un valor liquidativo de 10€ por participación. A 31 de Julio de 2016 su valor liquidativo era de 12,105594€, lo que representa una ganancia del +21,06% sobre el valor inicial y un +9,17% en lo que va de año. El mes de Julio ha supuesto una cierta estabilidad y recuperación en los mercados, de tal forma que la caída de los mercados ronda el -7% desde Enero; todos salvo el S&P500 con casi un +8% están en negativo; por nuestra parte, la prudencia que veníamos manteniendo desde hace tiempo nos ha permitido continuar en positivo desde Enero ganando en estos momentos más de un 9%, batiendo en lo que va de año a todos los índices- ya os recuerdo nuevamente que es el largo plazo lo que importa y no unos pocos meses. La situación sigue complicada y por ello seguimos concentrados en el margen de seguridad y lo que os pueda insistir en la disciplina sigue siendo fundamental.

La siguiente tabla compara el valor liquidativo del Argos con los principales índices:

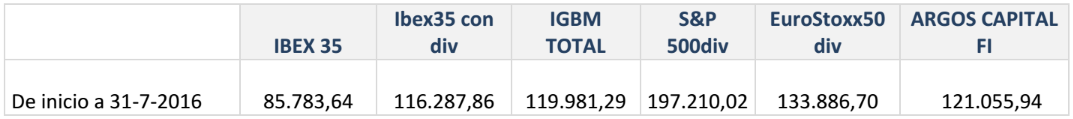

Si hacemos la comparación viéndola en euros, tenemos que 100.000 euros invertidos en los índices o en Argos serían a esa misma fecha:

COMENTARIO GENERAL

“La mayoría de los inversores están principalmente orientados hacia la rentabilidad, cuánto pueden ganar y prestan poca atención al riesgo, cuánto pueden perder.”

Seth Klarman- Baupost Group

Limiting Losses- 720Global 2016

“Mi propia experiencia, así como la de muchos otros gestores de carteras que siguen métodos de inversión a contracorriente, es similar. A lo largo de los últimos treinta y cinco años he visto este mismo síndrome prácticamente en todas las ocasiones en las que las acciones seleccionadas con arreglo a criterios de inversión a contracorriente conseguían peores resultados que el mercado durante un periodo de tiempo, cualquiera que fuese su duración. Si es usted capaz de soportar unos pocos periodos malos y algún periodo ocasional terrible, no debería tener problemas con estas estrategias. No obstante, mantenerse firme es mucho más difícil de lo que puede parecer.”

David Dreman

Estrategias de inversión a contracorriente- DEUSTO pag 440, 2012

“Pero mi punto de vista respecto a estas observaciones es que este periodo de 40 años ha sido bastante singular- un evento ́cisne gris` si no ́cisne negro` que no puede ser repetido. Con los tipos de interés cercanos a cero y ahora negativos en muchas economías desarrolladas, retornos cerca de doble dígito anual en las acciones y más del 7% en los bonos se parece a un evento Sigma 5 o 6 (significa las desviaciones respecto a la media e indica una probabilidad bajísima, ridícula. Nota mía), como los cretinos tecnócratas del mercado podrían describirlo. Tienes mejores probabilidades de observar otra era como los 40 años precedentes en el planeta Marte que aquí, en la buena vieja Tierra.”

Bill Gross- Janus Capital

Bon Apettite tomado de John Mauldin OTB Jul-6- 2016!

“Los precios de hoy y los retornos de mañana están inversamente relacionados; más aún, los retornos siempre han regresado- eventualmente- a sus medias históricas. ́Eventualmente` sin embargo puede necesitar mucho tiempo para ocurrir: ciertamente y como veremos más abajo, desde mediados de los 90 las acciones han estado generalmente indebidamente caras; más aún, en un esfuerzo para conseguir el favor de la masa, los expertos han esparcido ideas espurias e incluso risibles para justificar los altos precios de las acciones. Entonces, ¿qué hacer? Estar alerta de los extremos en los mercados- muy infravalorados o sobrevalorados. ..... Hace casi 20 años James Grant dijo: ́El futuro está siempre ensombrecido. Pero con un cuerpo de teoría, puedes anticipar dónde pueden caer las estructuras. Te permite salirte del camino de vez en cuando.”

Credible Nobel Laureates and the World’s Greatest Investor Reckon Markets Are Greatly

Overvalued: Are You Listening?

Chris Leithner Letter 26 July 2016

“Bill White es mi banquero central preferido. Los modelos de los bancos centrales, nos dijo, son máquinas artificiales. Su mejor cita fue: ́El problema básico con los bancos centrales: creen que saben cómo funciona la economía`. Sus modelos están construidos para ser jugados y siempre asumen el retorno al equilibrio. Pero no hay equilibrio- estás donde estás. El problema con los modelos de equilibrio es que no reflejan la realidad. .................. Hemos aprendido que al prevenir pequeños incendios forestales creamos de hecho las condiciones para enormes y desastrosos incendios que son extremadamente difíciles de mantener bajo control. Hemos descubierto que deberíamos permitir los pequeños incendios para evitar los grandes. ... La política monetaria de los bancos centrales igualmente suprime las pequeñas correcciones que prevendrían las conflagraciones económicas. ............... Los mercados financieros han crecido cada vez más dependientes del apoyo de los bancos centrales y el espacio para maniobrar de su política se ha reducido. Si esta situación se lleva al punto de poner a prueba la confianza del público en la política monetaria las consecuencias para los mercados financieros y la economía podrían ser serias. Preocupantemente, vimos los primeros signos reales de esta situación durante la turbulencia del mercado en Febrero.”

Citas tomadas de John Mauldin sobre el informe del BIS (Banco Internacional de Pagos)

Thoughts from the Frontline- When the future becomes today- July, 10 2016

En este mes Julio- quizás por aquello de que estamos ya en pleno Verano- los mercados se han tranquilizado; algo, no demasiado pero un poco. Como dijo JP Morgan (John Pierpont, el banquero y fundador, no el banco como institución): fluctuará...al referirse al mercado. Y eso es lo que hace...fluctuar. Es algo inherente a la naturaleza del mercado...cuando le das la opción a algo a ofrecer la posibilidad de cambiar decenas de miles de veces al día de mano con un precio en tiempo real...lo difícil es que se esté quieto y no haga nada; más aún si al hacerlo, al moverse, hay interesados que se llevan un buen pellizco. Me refiero, claro está a los intermediarios financieros que por cada operación se llevan su comisión y en vez de promover, Dios no lo quiera, que la gente piense si realmente desea ser socia de tal o cual empresa ...y mantenerla durante mucho tiempo para obtener los beneficios que se derivan de ello, se dedican a ofrecerles nuevas posibilidades cada segundo. No es que al intermediario le parezca bien o mal una u otra empresa cotizada...le da igual; su negocio consiste en cobrar por cada movimiento que se hace, no por los beneficios que tú obtengas. Si fuera al revés, seguramente los movimientos en la bolsa- el nivel de actividad frenética- disminuiría una barbaridad. Como accionistas- socios- de BME....dejemos y alegrémonos de este estado de cosas, ya que al hacerlo BME cobra jugosas comisiones que posteriormente nos reparte vía dividendos....pero vosotros alejaos de esa forma de operar.

A lo largo de este mes no hemos realizado ninguna operación (siguiendo el consejo de Buffett y Munger cuando decían que su forma de invertir era tan emocionante como “ver crecer la hierba”) lo que supone que nos hemos evitado esa intermediación y los costes asociados...no nos ha ido del todo mal ya que hemos seguido escalando posiciones hasta cerrar el mes prácticamente en máximos del año. Pero seguimos siendo prudentes. Al revés que el resto de los participantes en el mercado- mejor dicho, que la inmensa mayoría de los participantes- seguimos el consejo de la cita de Klarman de poner el foco de atención en las pérdidas y no en las ganancias. Como os indicaba en la Carta de Lanzamiento del Argos Capital en Diciembre de 2010, nuestro planteamiento inicial es, en palabras de Buffett: No perder...y después, no olvidarnos de no perder.

Resulta gracioso cómo una idea tan sencilla sea tan complicada de llevar y sobre todo fácil de olvidar. Como digo, es cierto que el “ambiente” no lo favorece, al contrario se favorece el moverse sin parar, el seguir las últimas modas y las últimas acciones campeonas en rentabilidad...todo eso termina generando errores...y los famosos costes de fricción, de intermediación, dando al traste con lo que podría haber resultado una rentabilidad bastante mejor. En ocasiones leo que “fulano sí bate al mercado con su estrategia XXXX, el problema son los costes que hacen que se quede por debajo de lo que el índice consigue”... juro que esta explicación me recuerda aquel chiste de “si mi padre tuviera ruedas...no sería mi padre; sería una moto”.

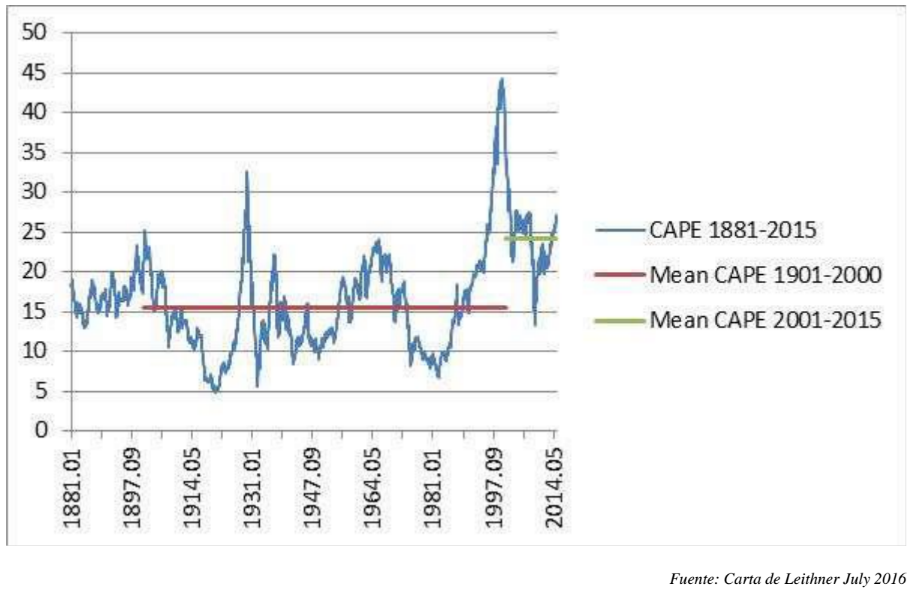

En este periodo, que como dice Bill Gross, es un periodo histórico en el que es muy difícil que lo veamos repetido (altas rentabilidades medias en las bolsas y en los bonos, tipos bajísimos, etc, etc) ...un periodo singular estos últimos 40 años y como tal debería llevar a la prudencia a la hora de invertir. Como indica Chris Leithner en su carta a los inversores, desde al menos mediados de los años 90, los mercados de acciones no han estado precisamente baratos. Sí es cierto que han tenido momentos puntuales de menor sobrevaloración y sí es cierto que desde el mercado financiero resulta casi habitual encontrar justificaciones para que la gente no se desanime y siempre vea todo de color de rosa, animando con ello a que se siga comprando... parece que ningún nivel resulta “excesivo”.

Aunque no se vea claramente, la media del PER de Shiller o CAPE (el conocido y valorado PER de diez años que resulta mucho más adecuado que el PER de un año o el aún más risible- pero más utilizado- PER a un año vista, forward P/E) desde 1881 es 16.6 veces; si tomamos el CAPE del siglo XX su media es 15.5....desde el comienzo del siglo XXI el promedio del CAPE es 24 (actualmente a mediados de Junio 2016 está en 26.2). Salvo que de manera continuada los inversores hayan descubierto que merece pagar ahora y en adelante 24 euros por cada euro de beneficio mientras en el último siglo sólo estaban dispuestos a pagar un promedio de 15-16 euros por ese mismo euro de beneficio..., algo deberá pasar: o bien la media de los próximos cien años es un 50-55% superior a la histórica o... la media volverá a su ser y los inversores volverán a pagar en promedio 15-16 euros por cada euro de beneficio. ¿En qué lado preferís encontraros? Personalmente y creo que en esto coincidimos todos los argonautas- reyes, príncipes y héroes...que viajamos en la misma nave y tenemos la misma visión-, me encuentro más bien en la segunda de las alternativas. Y ello supone que debemos actuar con prudencia.

En estos últimos tiempos hemos estado ligeramente apartados- de forma consciente- de la moda del mercado lo que nos ha reportado buenos réditos evitándonos las caídas del mercado- esas turbulencias que vimos a principios de año y en los últimos tiempos. Al contrario que la inmensa mayoría no nos guiamos por la política de los bancos centrales que, en palabras de Bill White ex economista jefe del BIS (Banco Internacional de Pagos...el banco central de los bancos centrales, para entendernos) “creen que saben cómo funciona la economía”...pero tal y como sigue la cita, apagan los pequeños fuegos, las pequeñas crisis y cuando menos se lo esperan se encuentran con que el gran incendio resulta mucho peor y de muchísimas mayores proporciones...y se escapa a su control. Como es bien sabido, la burbuja inmobiliaria fue “promovida” por la Fed para solucionar la debacle de la burbuja tecnológica...de aquellos barros (y de otros anteriores, muy anteriores) vienen estos lodos. Si alguien piensa que los bancos centrales pueden evitar lo inevitable... más le vale que le pille confesado. En otras ocasiones me habéis oído deciros que la relevancia de las medias- sobre todo cuando son de largo, muy largo plazo- es que actúan como la fuerza de la gravedad...como un ancla; más tarde o más temprano su efecto se hace notar y demuestran su poder.

Y recordad también algo que en palabras de Howard Marks, de Oaktree Capital, expresa como que los mercados financieros tienen un movimiento de péndulo...aunque el promedio pueda resultar que la rentabilidad es un 10% incluyendo dividendos, los bandazos le llevan a moverse por encima y por debajo de esa media. En Febrero/ Marzo de 2009 en los mínimos de la Gran Recesión (les asusta tanto la palabra Depresión que como ha sido tan enorme se han dedicado a llamarla “Gran” Recesión...no sea que se diga que la Fed ha vuelto a liarla por segunda vez;... me temo que la tercera será la “Gran Deflagración” o algo así) los mercados tan sólo tocaron la media histórica, brevemente, y volvieron a dispararse a niveles de PER más caros... lógicamente la ayuda de los bancos centrales tuvo mucho que ver en esto. Pero no podrán hacerlo siempre y no podrán hacerlo de forma permanente- si fuera así que nos avisen a todos: compramos bolsa de forma apalancada y cuando haya problemas (que los habrá) que venga la Fed o el BCE a rescatarnos y volver a subir como si nada hubiera pasado... ¿a vosotros os han avisado?... a mí tampoco. Estamos solos en esto (quizás en el universo no), solos pero con la ayuda del enfoque de Buffet- Graham y no es una mala compañía.

De resultas de la evolución de este último mes con sus eternos bandazos, el mercado ha llegado a estar hasta un -18% en el año a finales del mes de Junio y un -14% en Julio; hablo naturalmente del índice con dividendos brutos. Mientras tanto nuestro navío prácticamente se ha mantenido en positivo en todo el periodo... actualmente el diferencial en el año con respecto al índice con dividendos brutos es superior a un 16% y desde el inicio, como podéis observar en la tabla de la última página, le sacamos más de un 2.30% anual desde el comienzo real de las operaciones (y un 0.74% anual desde el comienzo “oficial” del Argos).

Evidentemente esto son buenas noticias para vosotros argonautas, sin embargo una vez más quiero resaltaros que ni hay forma de saber cómo terminaremos el año- si alguien es supersticioso que toque madera- y en segundo lugar que es una carrera a largo plazo...y aún llevamos muy poquito. ¿Cejas levantadas en la última fila? Sí, es cierto que ya llevamos casi seis años de navegación con el Argos y que el resumen es que estamos batiendo al índice con dividendos brutos por más de dos puntos (si recordáis, el objetivo era intentar batirlo por más de tres puntos lo que nos colocaría dentro del 0.5% de los gestores profesionales que lo logran; pero recordad también la salvedad- que no excusa- que os indicaba en la Carta de Febrero...en este periodo de casi seis años el diferencial a favor del índice con dividendos es muy superior al histórico: de una media histórica de 3.25% de dividendos al 5.27% actual. Si estuviéramos en un periodo “normal”,...estaríamos sacando al índice con dividendos brutos 4.41% de diferencia anual desde el inicio real de las operaciones y estaríamos dentro del 0.5% de los gestores que logran ese resultado).

Sin embargo, esos 5-6 años sigue siendo un periodo relativamente corto. Es obvio que con el paso de los días cada vez lo es menos y que la consistencia en resultados frente a nuestro “contrincante” el Sr. Mercado anima a pensar que en el futuro seguiremos teniendo un comportamiento razonablemente mejor y con menores riesgos... pero insisto; prefiero pecar de prudente, animaros a todos en la prudencia y la paciencia- virtud divina (patientia di Dio que decía San Francisco de Asís)- y seguir con la vista puesta en limitar las pérdidas más que en lograr grandes ganancias.

Al igual que en cartas anteriores, para que la comparativa de la evolución de vuestro fondo con los mercados pueda daros algo más de información ya que cada vez pesa más en la cartera, y dado que las primeras decisiones se tomaron el 21-1-2011, puede ser interesante ver qué tal se han valorado por el mercado las compañías que tenemos en la cartera desde esa fecha hasta el 31-7-2016. La evolución de los respectivos índices en ese periodo ha sido el siguiente: -14.22%, +6.62%, +9.66%, +90.70% y +28.12% respectivamente. La selección de bolsa actual en ese mismo periodo nos ha generado un +12.63%; en el año lleva un +8.63%( en ambos casos sin incluir dividendos en nuestra cartera mientras los índices sí los incluyen- para haceros una idea, si incluyéramos los dividendos,nuestro acumulado sería +49.14%). En este punto os hago un inciso, como sabéis hemos ido vendiendo alguna de las empresas que teníamos con fuertes plusvalías; mientras la teníamos en cartera su “beneficio” se mostraba en la comparativa. Al haberlas vendido y realizar la plusvalía, ya no aparece su efecto en esta comparativa y cada vez este efecto supone mayor rentabilidad que no aparece en el cálculo, aunque la hayamos obtenido... podéis notar también la diferenciaentre el índice SIN incluir dividendos ( -14.22% acumulado) y el índice CON dividendos (+6.62%), por eso es tan importante que la comparativa se haga frente al índice con dividendos.Al igual que en la carta anterior no os fijéis en los movimientos a corto, tened la vista puesta en el sendero y el objetivo a largo plazo.

Algunos Comentarios

Thermador Groupe, nuestra empresa francesa dedicada a diferentes actividades para el hogar(desde tuberías, grifería, servicios de aspersores para el jardín, piscinas y bricolaje DIY- acrónimo deDo It Yourself, Hágalo Usted Mismo) ha elevado sus ventas en este semestre casi un 13% y mantieneuna posición de caja neta y prácticamente nula deuda, con un margen de beneficio neto cercano al 10%. Este buen comportamiento se debe, entre otras cosas, a la incorporación el año pasado de la productora de compresores Mecafer y siguiendo una política de confiar en los anteriores dueños que me recuerda el estilo Berkshire Hathaway, han decidido no trasladar la empresa y mantener de esta forma la fidelidad de los empleados. Es razonable pensar que al cumplirse el año de la incorporación de ésta y otra filial, su efecto se vaya disminuyendo y la cifra de crecimiento en ventas no sea tan “destacable”.

Pese a ello, la posición de Thermador Groupe de cara a futuro es brillante: bien gestionada, sin deuda y con liquidez suficiente para seguir aprovechando las oportunidades de adquisición que puedan encontrar y, mientras tanto obteniendo una buena rentabilidad sobre su inversión y distribuyéndonos más de un 5% en rentabilidad por dividendo... podemos esperar tranquilos en esta posición y darle margen para que siga creciendo. Con el paso de los años Thermador seguirá incrementando su valor intrínseco. La rentabilidad anualizada desde que la incorporamos a la cartera es superior al 15% incluyendo los dividendos.

BP plc, aunque sigue en una situación alejada de sus mejores momentos sigue concentrada en ajustarse a la situación originada a raíz del accidente de la plataforma Horizon en el Golfo de México y todo lo que ha supuesto.

La empresa ha seguido reduciendo costes y mejorando sus márgenes, es decir, enfocándose a una mayor productividad y eficiencia, eliminando grasa superflua o activos considerados no centrales en estrategia... y la venta de dichos activos ha de proseguir. Su nivel de endeudamiento es más que razonable y tiene una buena cantidad de efectivo en su balance lo que le ha permitido mantener su dividendo (lo que a los precios actuales representa una rentabilidad del orden del 7%). La mejora de la eficiencia, la reducción de costes, los nuevos proyectos con menores niveles de break even (esto es, nivel a partir del que ganan dinero) lo que le permitirá aprovecharse mejor del actual nivel de precio del petróleo, ... todo esto hace que confiemos en que en los próximos tiempos sus esfuerzos sean observados por el mercado y valorados como tales.

En el caso de AUSDRILL poca cosa podemos comentar en estos momentos, pero dada su reciente evolución en el precio de la acción creo que merece la pena decir alguna que otra cosa. Actualmente TODA la posición en esta empresa nos está reportando una plusvalía- aún no materializada, así que puede variar- superior al 30% (o una rentabilidad anualizada superior al 12% desde que la incorporamos a la cartera)... ¿recordáis los “sufrimientos” en precio que tuvimos con ella? Este tipo de situaciones en las que el precio de una compra inicial que nos parece barata se nos desploma es – casi me atrevería a decir- inherente a la forma de invertir del enfoque value.

Contaba Mohnish Pabrai, grandioso inversor por sí mismo, que era muy habitual que cuando compraba una empresa el precio de ésta se desplomara y que cuando la vendía el precio se disparase. Y no, no le ocurría porque fuera un mal inversor, al contrario...pocos, muy pocos pueden presentar un comportamiento similar en su cartera: desde que comenzó su rentabilidad promedio hasta 31 de Marzo de 2016- aún no tengo una carta más actualizada...pero habrá mejorado casi seguro- ha sido del 13.3%... la del Dow Jones Industrial Average ha sido, incluyendo dividendos brutos, del 5.3%...esto es, le ha sacado un 8% anual al mercado... eso por sí solo ya es impresionante y debería hacernos pensar que si a él le ocurren esas cosas cómo no van a sucedernos a los demás.

Al cabo de estos últimos doce meses parece que el mercado ha empezado a darse cuenta de que había movido el péndulo demasiado hacia abajo en el caso de esta compañía australiana y que tanto los ajustes que ella había estado haciendo como el temor exagerado sobre el futuro que tenían los inversores ha resultado en una brutal subida desde niveles inferiores a AUD 0.30 en que compramos el 55% de las acciones que tenemos ahora en cartera hasta el AUD 1.00...y estoy convencido de que aún le queda darnos alguna alegría por el camino.

Creo que fue hace casi un año, en Valencia a través de www.rankia.com el foro de inversores, donde uno de los asistentes al webinar me preguntó si aún confiaba en Ausdrill... le dije que sí; parece que Ausdrill no deseaba dejarme en mal lugar.

Varios

El nivel de liquidez actual- contando la posición de arbitraje y el REIT belga que nos está ofreciendo una rentabilidad anualizada del 12% desde que lo compramos- ronda el 16%. Contamos con unos 330 argonautas de toda España y hemos alcanzado el millón de euros en plusvalías generadas frente al patrimonio global invertido por los argonautas superior a 4.765.000€ (lo siento, el millón de plusvalía hay que repartirlo en proporción a la participación de cada uno).

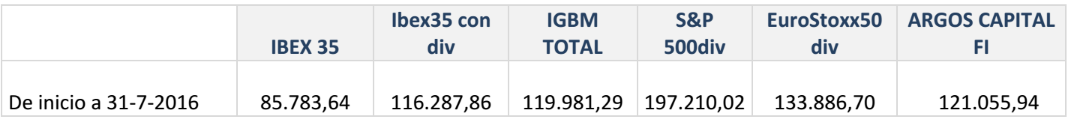

Como podéis observar en el gráfico final, el margen se ha reducido ligeramente en este mes básicamente por el efecto de la subida del valor liquidativo- superior al del valor intrínseco-, equivalente a comprar un billete de cien euros por 61,32 €, lo que supone que el margen de seguridad de nuestra cartera sigue representando la posibilidad de adquirir los activos del Argos a un precio muy ventajoso.

Aunque cada vez queda menos y seguro que para algunos ya se han acabado las vacaciones, feliz Agosto a todos. Desde aquí quiero agradeceros vuestras oraciones y/o buenos sentimientos para aquellos argonautas que estaban con problemas de salud... han mejorado.

Como siempre agradeceros nuevamente vuestra confianza y apoyo continuado.