Ayer sábado estaba sobre las 7.15 escribiendo este post y capturando las diferentes imágenes que lo componen. La verdad es que el post salía rápido, estaba inspirado… era algo que llevaba dándolo vueltas desde el jueves.

Pero llego el momento de ponerle el título al post, yo no sé como lo hacen los demás bloggers pero yo hasta que no encuentro un título que me guste no subo el post. Mi inspiración llego hasta el momento de ponerle el título…

Hoy he salido a dar mi paseo matutino diario, si se puede llamar paseo a esas velocidades… Tengo una rutina sencilla 6.45 arriba, 1.30 h de paseo matutino, 1 h de siesta antes de abrir el mercado, etc. A mi pasear me relaja y me permite reflexionar y tomar decisiones. Muchas veces me llevo mis posiciones con dudas sobre los ajustes de paseo y cuando vuelvo ya anda todo más claro.

Hoy di con un título que me gustaba con el post, lo mismo a ti no te gusta pero en mi opinión expresa bien lo que quería contar en el post.

Como has podido ver el título es “En qué se parecen Marilyn Mason y Mozart”… y vamos a verlo con un formato clásico, una imagen y unos datos.

Es un cantante/músico/periodista musical que nació en Ohio en 1969 y su estilo de música estaría dentro del industrial metal, industrial rock, alternative metal o glam rock; a saber…

Tiene 9 albums desde 1994 a 2012 y ha ganado múltiples premios.

Es uno de los músicos más prodigiosos de todos los tiempos, nació en Salzburg en 1756 y murió en 1791. Obviamente el estilo en el que destacó es la música clásica.

No he conseguido localizar los albums que ha sacado y la verdad es que Marilyn Mason ha ganado más grammys que el. Impensable…

Así que en que se parecen estos dos músicos: Para mí en nada. Aunque seguramente Charles Darwin encuentre algo en común

Paso a detallar ya, después de la extensa introducción, lo que tenia escrito el sábado por la mañana, es lo siguiente:

Creo que es un buen momento para dedicar la entrada de este fin de semana a definir correctamente lo que es una Iron Condor clásica o de alta probabilidad.

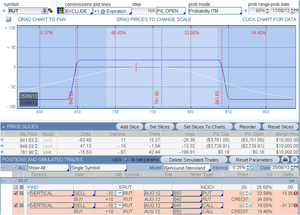

El dato más característico de una Iron Condor de alta probabilidad es que su probabilidad de beneficio a la expiración se sitúa entre el 80 y el 85%. A continuación tienes una sobre el RUT capturada hoy mismo.

¿Qué podemos observar en la imagen?

La probabilidad de beneficio se sitúa en un 82.26% y estamos recibiendo 122$ de crédito para 878$ de riesgo para un contrato.

Su ratio Risk/Reward es de un 7.19 o tiene un crédito máximo del 13.90%.

Los puntos de empate están situados en 808.85 y en 961.30 cuando el RUT ha cerrado la sesión de ayer en 905.24.

Un matiz interesante a tener en cuenta es el escenario actual de volatilidad, el mercado está con una volatilidad por los suelos y como seguramente sabes lo que más impacta en el precio es la volatilidad. Esto implica que los créditos que se obtienen si vendes una Iron Condor ahora son más bajos de lo habitual.

De hecho en la sesión del jueves en el Trading Group Income había varios miembros que comentaban la dificultad de abrir Iron Condors obteniendo los créditos mínimos recomendados. Por que te hagas una idea estamos hablando de casi un 30% menos.

Como bien sabes, si vienes siguiendo el blog, hay muchos tipos de Iron Condors… tienes Iron Condors más agresivas y más conservadoras. En mi opinión y a pesar de los números que te acabo de mostrar una iron condor de alta probabilidad es una posición demasiado agresiva.

Vamos ahora con lo que no es una Iron Condor de alta probabilidad… ni una iron condor clásica

Una Iron Condor de alta probabilidad que tenga un 75% de probabilidad de beneficio a la expiración no existe. De hecho queda en tierra de nadie, las de alta probabilidad están sobre el 80-85 y las de baja entre el 60-68.

Es lógico que te preguntes si tanta diferencia hay cuando estamos hablado de 7 o 10 puntos porcentuales de diferencia. Adjunto a continuación una Iron Condor con esos números.

Y me repito la pregunta inicial: ¿Qué podemos observar en la imagen?

La probabilidad de beneficio se sitúa en un 74.31% y estamos recibiendo 207$ de crédito para 793$ de riesgo para un contrato.

Su ratio Risk/Reward es de un 3.83 o tiene un crédito máximo del 26.10%.

Los puntos de empate están situados en 827.99 y en 952.14 cuando el RUT ha cerrado la sesión de ayer en 905.24.

Ahora podemos comparar las dos Iron Condors para que podamos sacar conclusiones.

1. La primera tiene una probabilidad de expiración del 82.26% y la segunda del 74.34%, son 7.94 puntos de diferencia.

2. La primera tiene un ratio Risk/Reward del 7.19 y la segunda de un 3.83, es casi el doble uno que el otro (el 87.73%)

3. Los puntos de empate bajista son 808.85 en la primera y 827.99 en la segunda, son 19.14 puntos de diferencia.

4. Los puntos de empate alcista son 961.30 y 952.14, son 9.16 puntos de diferencia.

Puedes observar como una diferencia de 8 puntos en la probabilidad de expiración tiene gran impacto en los números llegando casi a duplicar algunas magnitudes.

Si decides operar una Iron Condor del 75% de probabilidad de expiración tendrás entre un 25% y un 33% de crédito obtenido o beneficio máximo en función del escenario de volatilidad. Como ves hay una diferencia espectacular con afirmaciones tales como el “beneficio máximo está próximo al 10%” o situarlo en un rango de entre el “8%-10%”. Afirmar esto o es desconocer o es manipular.

Cambio de tercio… el tema de las comisiones es importante siempre pero estamos hablando del trading con opciones, hay soluciones para todo (por ejemplo ampliar el ancho entre el short strike y el long strike de 10 a 20 duplica el capital en riesgo y no impacta en las comisiones).

Cambio de tercio… el tema de las comisiones es importante siempre pero estamos hablando del trading con opciones, hay soluciones para todo (por ejemplo ampliar el ancho entre el short strike y el long strike de 10 a 20 duplica el capital en riesgo y no impacta en las comisiones).

Vamos con las Iron Condors que acabo de poner como ejemplo se necesitan 4 contratos para abrirla y 4 contratos para cerrarla (yo te recomiendo cerrarla aunque es opcional). Llevamos 8 contratos.

Lo lógico es poner un coste de comisión por contrato, aquí te dejo decidir a ti: puedes usar sobre 0.70$ (IB) de un bróker, 1.00$ (Tradestation) de otro y 1.25$ (thinkorswim) de otro más. Si quieres manipular los números también puedes decir que las comisiones son de 19.95$ por contrato.

Todas las Iron Condors a pesar de sus números tan altos de probabilidad de beneficio a expiración hay que ajustarlas. Ya sabes que a mi no me gusta usar el ratio risk/reward ni le doy mucho valor a la probabilidad de expiración sino al probability of touching y a su relación con el crédito obtenido.

Y ¿Cuántos ajustes puede aguantar una Iron Condor?, pues como en todo depende… depende del ajuste que hagas.

Imaginemos un escenario de 3 ajustes donde quiero decir que los ajustes son un desastre en comisiones, diría algo así: Cada vez que ajustamos tenemos que hacer un rolling (cerrar una vertical y abrirla más lejos) y eso para las Iron Condor que hemos visto en el post son 4 contratos por ajustes * 3 ajustes = 12 contratos. O sea que tengo 4 contratos por abrir, 4 contratos por cerrar y 12 contratos por ajustar.

También podemos verlo desde el punto de vista que cada vez que hago un ajuste lo que hago es abrir una posición long (call si estoy amenazado por arriba o put si estoy por abajo). Ahora ya no son 12 contratos si no 3 (una diferencia porcentual enorme).

El número de ajustes que puede aguantar una Iron Condor para seguir con beneficios dependen del trader y del tipo de ajuste. Es algo variable y no hay un número fijo. Además siempre puedes hacer un rolling y aumentar el crédito obtenido por lo que el crédito de una Iron Condor tampoco está fijado definitivamente en la entrada.

Resumiendo, la operativa con Iron Condors es compleja y como puedes ver necesitas ser preciso con los números pues diferencias mínimas producen resultados de más del 100% y del 200% y del 300% en muchos casos. Con los números siempre hay que tener mucho cuidado... recuerda la serie de post sobre el rendimiento misterioso y en breve tendremos uno sobre tener cuidado con los resultados de las operaciones paper y de backtesting

No puedo terminar el post sin comentar algo que me ha venido a la cabeza varias veces escribiéndolo. Casualmente el viernes quedaba a comer con un amigo y miembro del Trading Group Income. El y yo hemos tenido algunas charlas sobre Iron Condors del 75% de probabilidad a la expiración, básicamente yo le decía que eso quedaba entre una high y una low y el me decía que entonces ya teníamos una nueva Iron Condor (la bautizó como la semi-low). Por cierto ¿Qué tal el bacalao a la gallega? tenia buena pinta…

¡¡¡Saludos!!!

IncomeTrader