Tesis de Inversión de Karelia Tobacco Company

Una de las mayores del value investing que siempre trato de aplicar es la de recorrer caminos en solitario. Comprar lo que nadie quiere comprar. Y para mi nueva posición en cartera allá me he ido: economía deprimida, sector odiado e iliquidez. Mi error (de omisión): no haberla encontrado mucho antes.

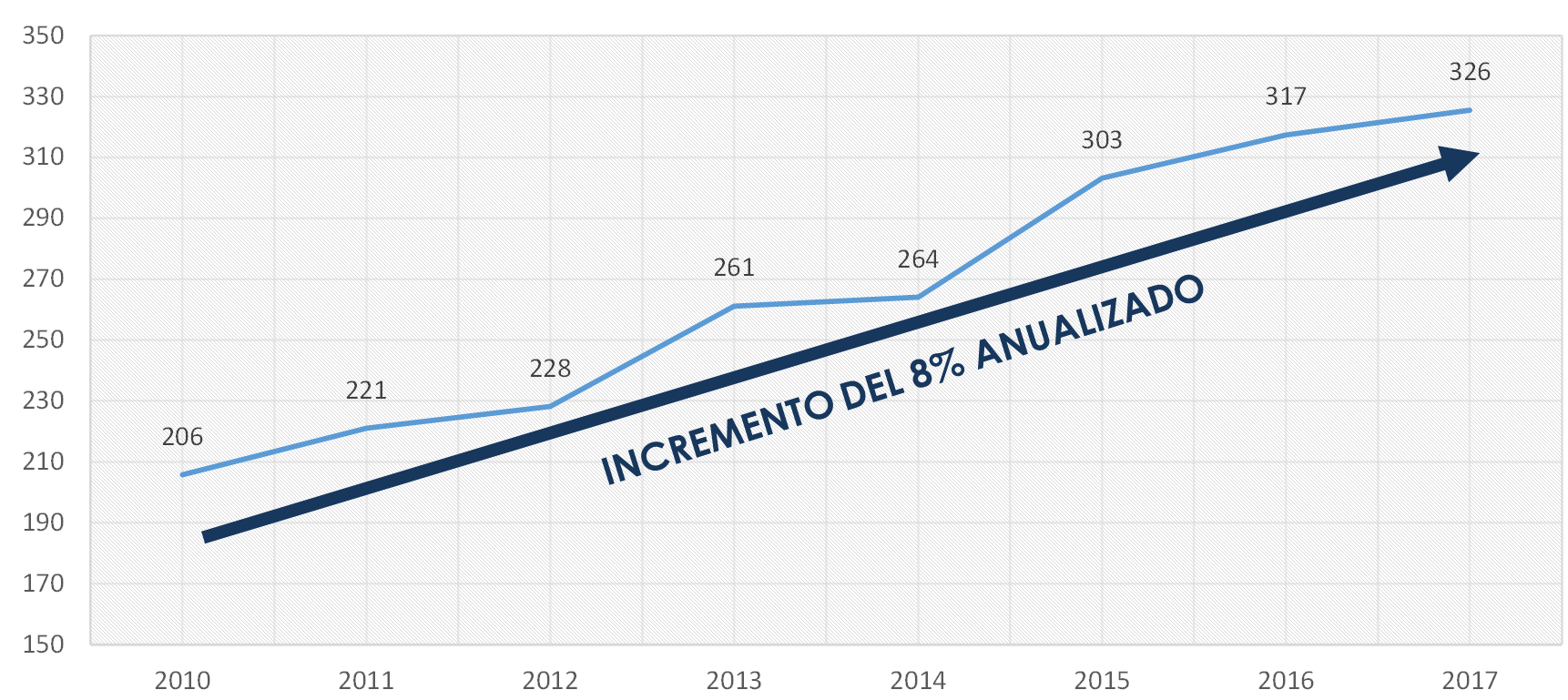

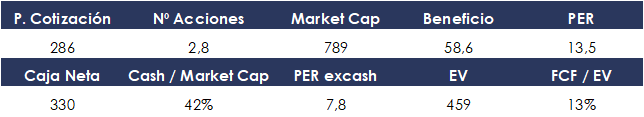

Básicamente se trata de una compañía de alta calidad que cotiza en Europa, con un FCF Yield / EV de dos dígitos, con una caja neta superior al 40% sobre su market cap, una familia como accionista de referencia y unos ingresos tan estables como los de una concesionaria de autopistas. Cotiza a 14 veces beneficios (menos de 8 ex-cash), con un crecimiento de los ingresos en torno al 8% anualizado durante los últimos siete ejercicios, y manteniendo un ROIC por encima del 50%. Números extraordinariamente sorprendentes para su precio. Pues bien, hoy os hablaré de Karelia Tobacco Company.

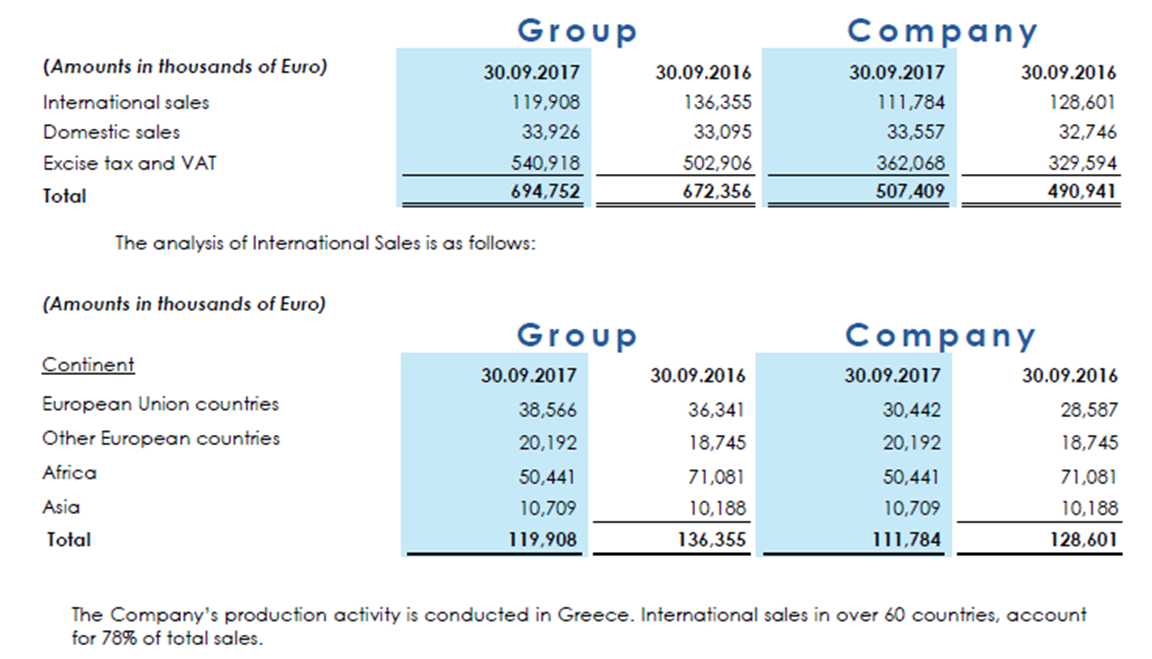

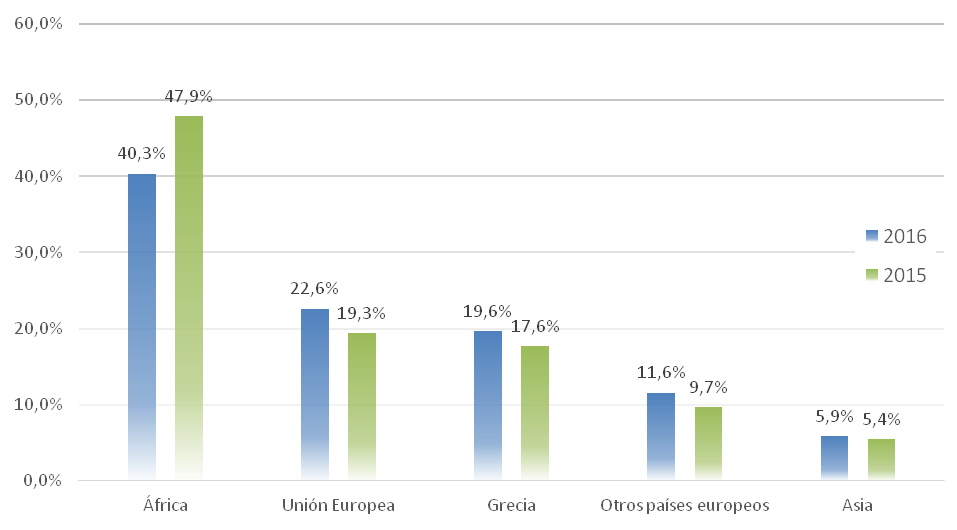

Se trata de una tabacalera griega fundada en 1888 por la familia Karelias con sede en la ciudad de Kalamata, al sur del país helénico. Aquí podemos apreciar ya una de las causas de su precio: economía deprimida. Sin embargo, apenas una quinta parte de sus ingresos provienen del mercado doméstico: el suyo es el norte de África (40-50% sobre el total).

La compañía se ha especializado en el tabaco “Slim”, de un sabor especialmente suave y contenido en nicotina muy inferior al de la competencia. Esto le reporta, por un lado, una ventaja de costes con respecto de la competencia, y otra muy relevante a nivel de hábitos de consumo, como veremos más adelante.

Tiene cuotas de mercado muy significativas en algunos de los 60 países a los que exporta, como Bulgaria (algo inferior al 15%) y por supuesto Grecia (donde uno de cada 10 cigarrillos son Karelia). Es especialmente interesante el crecimiento que experimenta en el mercado local. A pesar del alto desempleo y el reciente aumento de competencia, las ventas en Grecia crecen al 7% anual y no parecen haberse resentido, fundamentalmente por el posicionamiento estratégico de la compañía en los Duty Free (no sólo en Grecia) y el aumento del turismo en el país a lo largo de los últimos años.

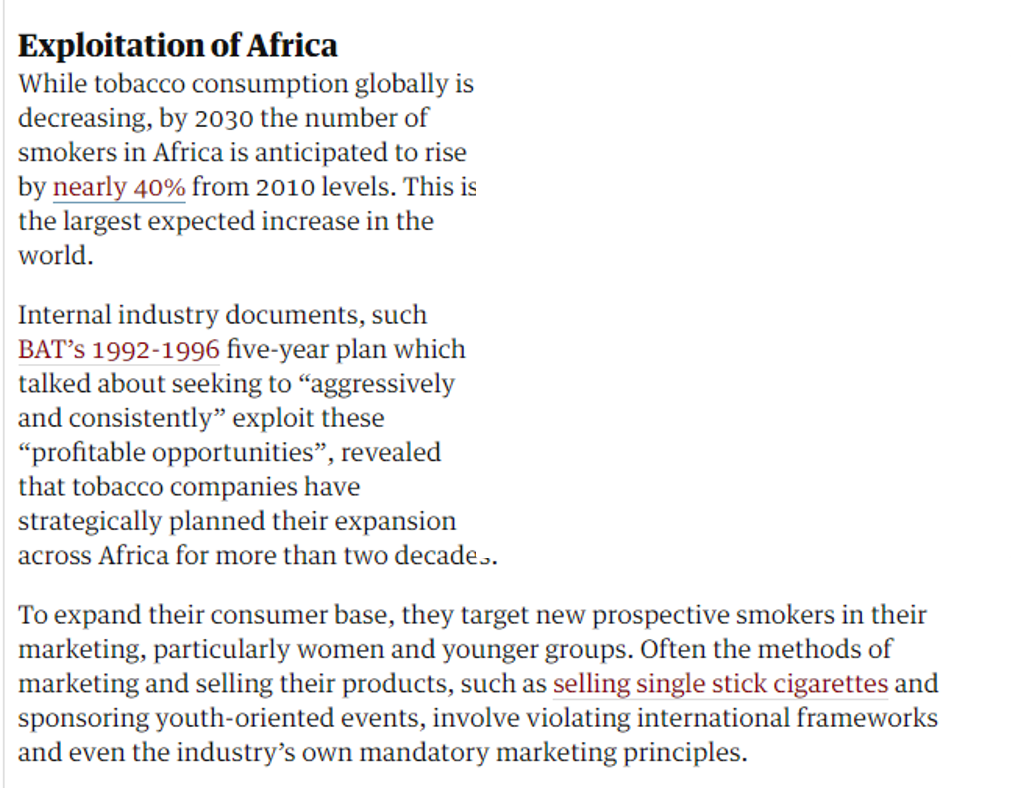

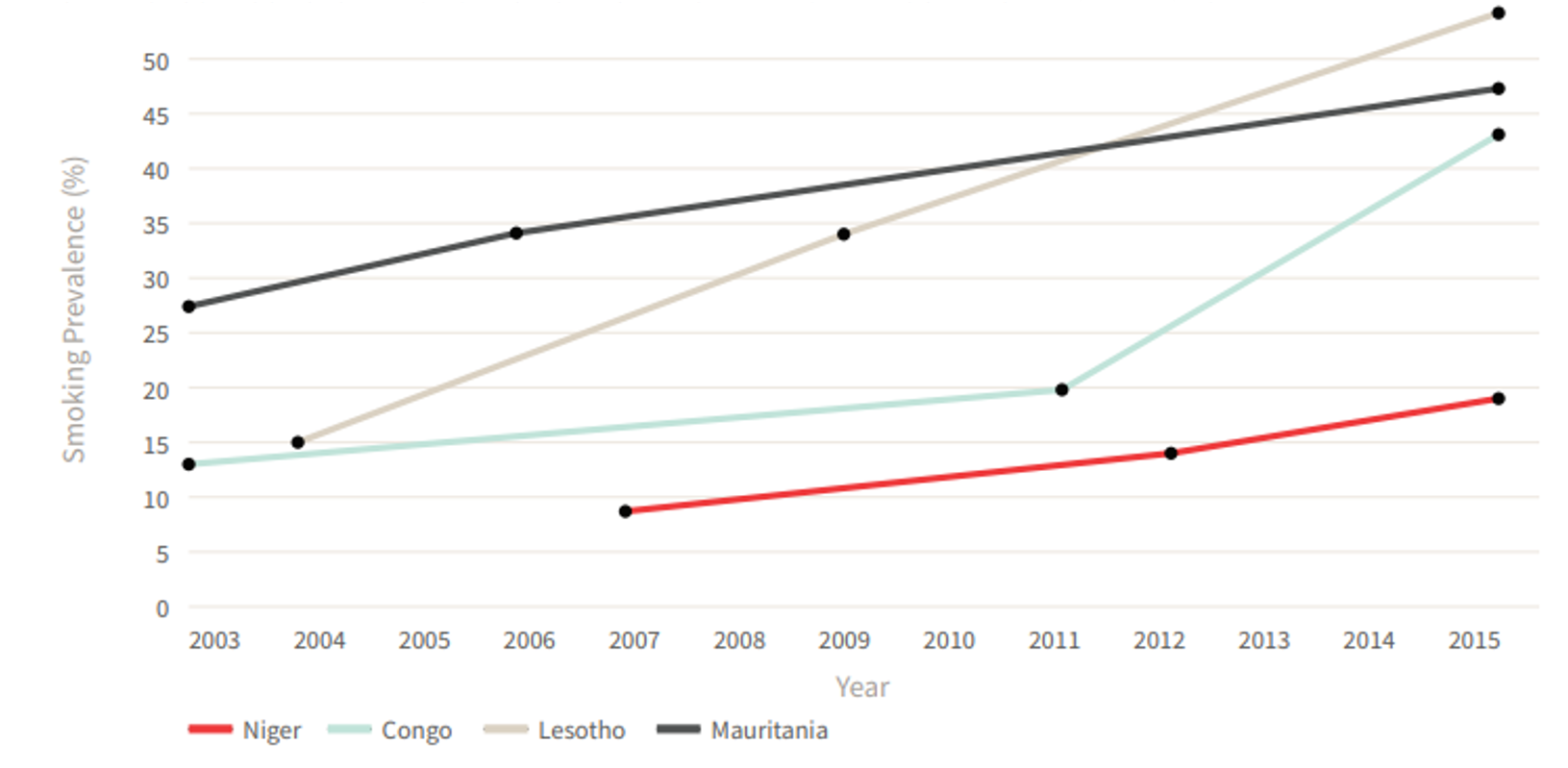

La evolución también es muy positiva en Asia y el resto de Europa, mientras que su mercado principal, el africano, se encuentra estancado e incluso ha caído en 2017 por diferencias de cambio muy negativas para la compañía, factor que debería ser neutro y no afectarnos en el largo plazo. De hecho, diferentes estudios sitúan a África como la zona geográfica mundial en la que el ratio de fumadores se expandirá con más fuerza a lo largo de los próximos años, hablando incluso de un aumento del entorno del 40% hasta el 2040, tal y como se desprende de este informe publicado por el periódito británico The Guardian.

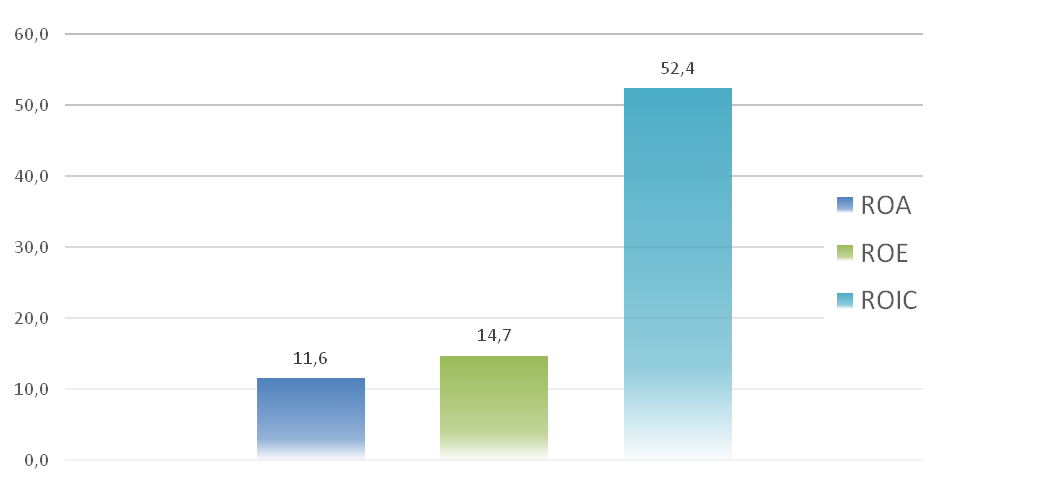

Asimismo y como es común en la industria tabacalera, es una compañía que, aunque no tanto como su competencia, tiene poder de fijación de precios en los mercados en los que opera, y por supuesto trabaja con unos márgenes altamente atractivos (ROIC > 50%, ROE > 15% y ROI > 12%). En pocos negocios tu cliente tiene verdadera adicción por tu producto, y que además es reacio a cambiar de marca (alta fidelización). Debido a esto, es clave el aumento de los ingresos: el cliente está tan satisfecho con el producto y la marca que hasta deciden dejar otras marcas y pasarse a Karelia.

Poniéndolo en números, desde 2010 los ingresos han crecido un 58%, esto supone más del 8% anualizado, como decía al comienzo.

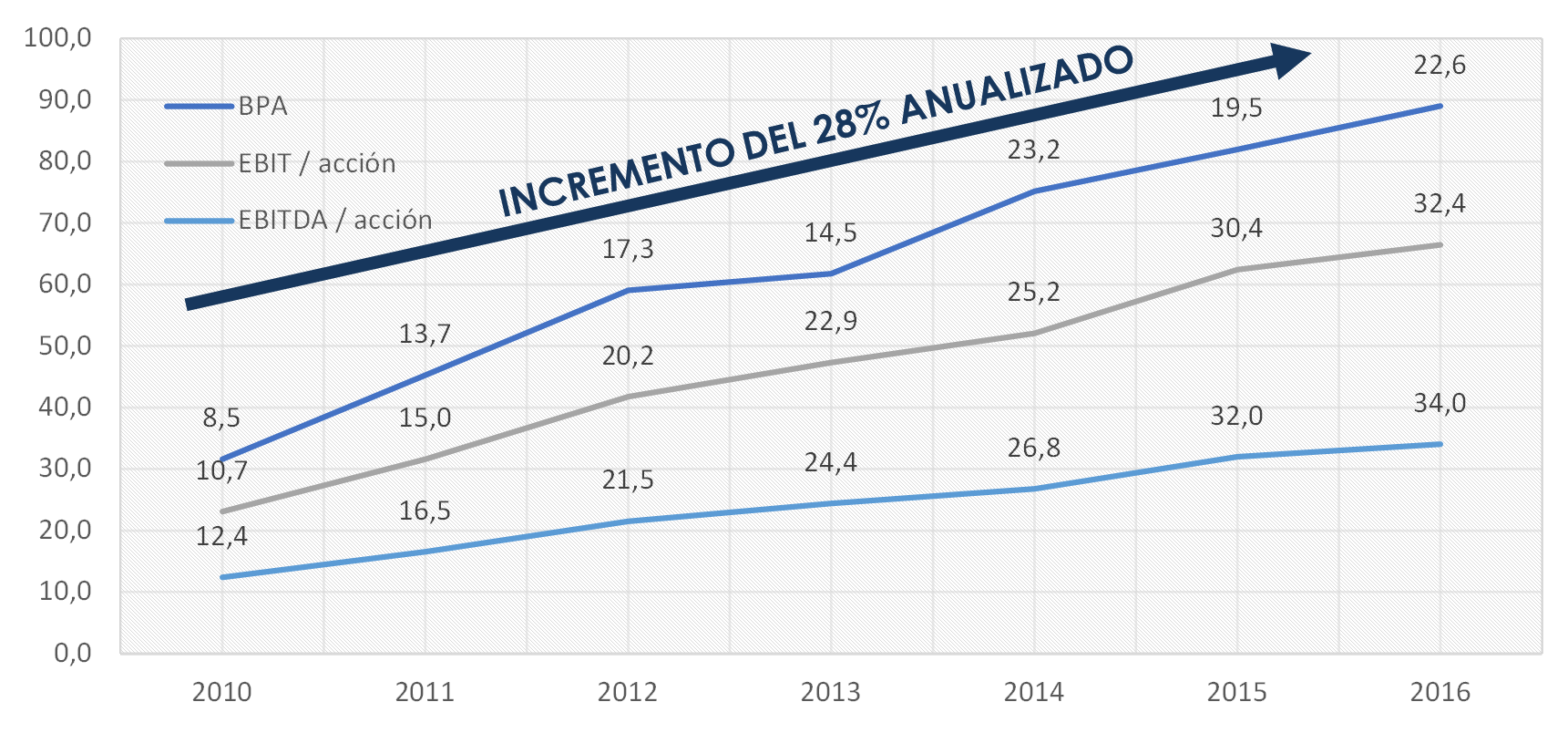

Al mismo tiempo, podemos ver el poder del sector, acompañado de una importante ventaja de costes al desarrollar su producto en Grecia, fijándonos en el incremento del beneficio en un 165% durante los seis últimos años. Esto supone prácticamente un 28% anualizado. Impresionante.

Una de las cosas que más me han gustado ha sido que la compañía ofrecía su producto en un paquete tan fino que no se adaptaba a la nueva regulación europea, que exigía mostrar las famosas fotografías y advertencias disuasorias. Por ello, de cara a adaptar su producto han incurrido en costes extra significativos. Actualmente se encuentra en plena adaptación a este cambio en otras áreas geográficas, encontrándose en intensas negociaciones con los proveedores. Una vez solventen estos problemas, probablemente los márgenes aumentarán y aflorará un beneficio que hasta ahora había permanecido oculto tras esta situación. Nada hace pensar que no la sobrelleven de forma excelente ya que en el pasado la han resuelto de forma satisfactoria en Europa.

Una de las curiosidades que me he encontrado al analizar la compañía ha sido el accionariado y el equipo gestor, que confluyen en la familia Karelias. Básicamente controlan el 95% del grupo y sólo han dejado un 5% de free float, con un precio por acción cercano a 300 euros, por lo que la iliquidez es extrema. Probablemente un Split de 10 a 1 (como el que vimos en Umanis) podría solventar en parte este problema. Sin embargo y a pesar de que han realizado una gran gestión de la compañía en los últimos años, sobre todo en el proceso de su internacionalización, lo cierto es que no se preocupan en demasía por el accionista. En los años 2012-2015, en medio de la crisis griega, cuando la compañía cotizaba a unos múltiplos escandalosamente ridículos y mantenían un balance muy saneado, no recompraron ni una sola acción, ni jamás han hecho nada por resolver el irrisorio volumen de negociación diario de la acción. Sólo se han centrado en distribuir dividendos (45% de payout), y gestionar el negocio, que no es poco. Y esto con una prudencia casi enfermiza. Siempre mantienen una caja neta sobredimensionada, que no utilizan para reinvertir en el negocio ni recomprar acciones. Y sólo hay que leer las cuentas anuales para pensar que están al borde del default, desarrollando unos riesgos que parecen poner en riesgo la continuidad de la compañía, lo cual por una parte me gusta. Este factor en su conjunto hace la razón número 3 del reducido precio al que cotiza, y al mismo tiempo nos regala un margen de seguridad extraordinario.

Otra curiosidad. Investigando sobre la compañía, he leído un único comentario en español acerca de Karelia. Para mi sorpresa, era un breve análisis escrito por Alejandro Estebaranz en el 2013, titulado “Tabacalera griega cotiza con un 80% de descuento”. Lo podéis leer aquí: https://www.rankia.com/foros/bolsa/temas/1893673-tabacalera-griega-cotiza-80-descuento

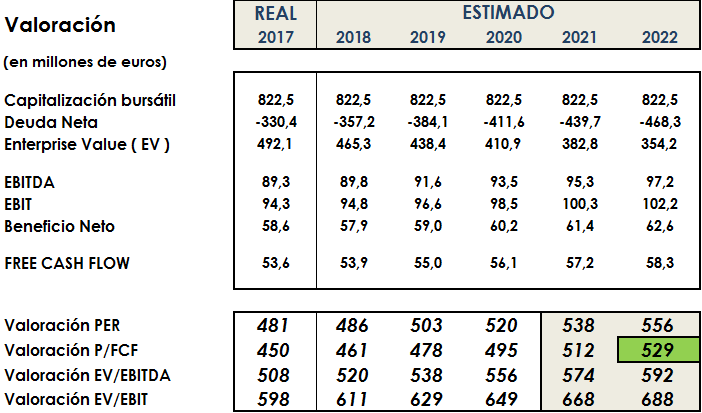

En dicho análisis, Alejandro estimaba un potencial del 80% para una compañía con un beneficio de 40 millones y 150 en caja. Más de 4 años después y tras duplicar su precio, es mucho mejor compañía que entonces: genera un beneficio de casi 60 millones (+ 60%) y ha aumentado su caja neta en más de un 150%, casi llegando a triplicarla en sólo 4 años (¡espectacular!). Aún le queda mucho camino por delante, como podemos ver en la siguiente tabla-resumen con los números más significativos de la compañía:

Vayamos a la valoración. En esta ocasión, he sido tan prudente como el equipo gestor, y he considerado un crecimiento del 2%, como el de la inflación cuando, recordemos, el crecimiento histórico ha sido superior al 7%. También me he ido a los márgenes más deprimidos de los últimos 5 años. Y sólo plantearé este único escenario, que sin duda es especialmente pesimista, en mi opinión. A partir de ahí, los múltiplos aplicados son normales, toda vez que se encuentran muy por debajo de los que cotiza el sector. Por ejemplo, Philip Morris International cotiza a un PER superior a 20x, ya que el mercado es conocedor de la calidad de este mercado, con muchos oligopolios, alta fidelidad del cliente y fijación de precios. Con estos datos, la compañía alcanzaría en 2022 un EBITDA cercano a los 100 millones de euros (hoy ya hace 90), y un FCF próximo a los 60 millones (hoy ya está en torno a 50). Así, a 4 años he estimado una valoración superior a 500 euros, lo cual otorga una TIR anual superior al 15%. Teniendo en cuenta que este sería el escenario más pesimista, el margen de seguridad es muy relevante.

En caso de que el crecimiento de Asia se acentuara o volviera al de hace pocos años en el área africana; o se mantuvieran o incluso expandieran los márgenes previos al cambio de normativa y el sobrecoste de adaptación del packaging; o se fijaran unos precios superiores; cualquiera de estos escenarios nos regalaría un potencial mucho más elevado. Por eso, es importante decir que ya en el escenario pesimista se obtiene una rentabilidad satisfactoria. A partir de ahí, cualquier crecimiento o mejora, bienvenida será.

Riesgos de la inversión. Por un lado, tenemos el riesgo divisa, que ya hemos visto cómo está afectando a la compañía en el corto plazo. En mi opinión, al ser un riesgo real que ya está deteriorando actualmente las cifras de la compañía, el precio ya descuenta esta situación. Un favorecimiento de la divisa no haría más que situar el precio en niveles más acordes a la realidad. Es importante aclarar que sería inviable para una compañía de estas características protegerse frente al riesgo de cambio en los más de 60 países en los que comercializa.

Por otro lado, tenemos, por supuesto, el riesgo regulatorio, implícito en el propio sector. En el pasado, el equipo gestor ha sobrellevado de forma excelente cambios en el packaging y en la publicidad, por lo que no queda otra que pasar por este pequeño peaje a cambio de gozar de un sector excelente así y confiar en un management que lo domina. Incluso el factor regulatorio juega en favor de Karelia, ya que al estar prohibida la publicidad en el sector, compite en las mismas condiciones que las grandes tabacaleras, y es un coste más que se ahorra la compañía.

Otro riesgo es el cambio de hábitos de consumo, aunque esto lo trasladaría a países más desarrollados. Por supuesto, en África no existe tal riesgo, al menos a medio plazo. Como vemos en este gráfico, el aumento de la tasa de fumadores en ciertos países africanos ha sido impresionante a lo largo de la última década.

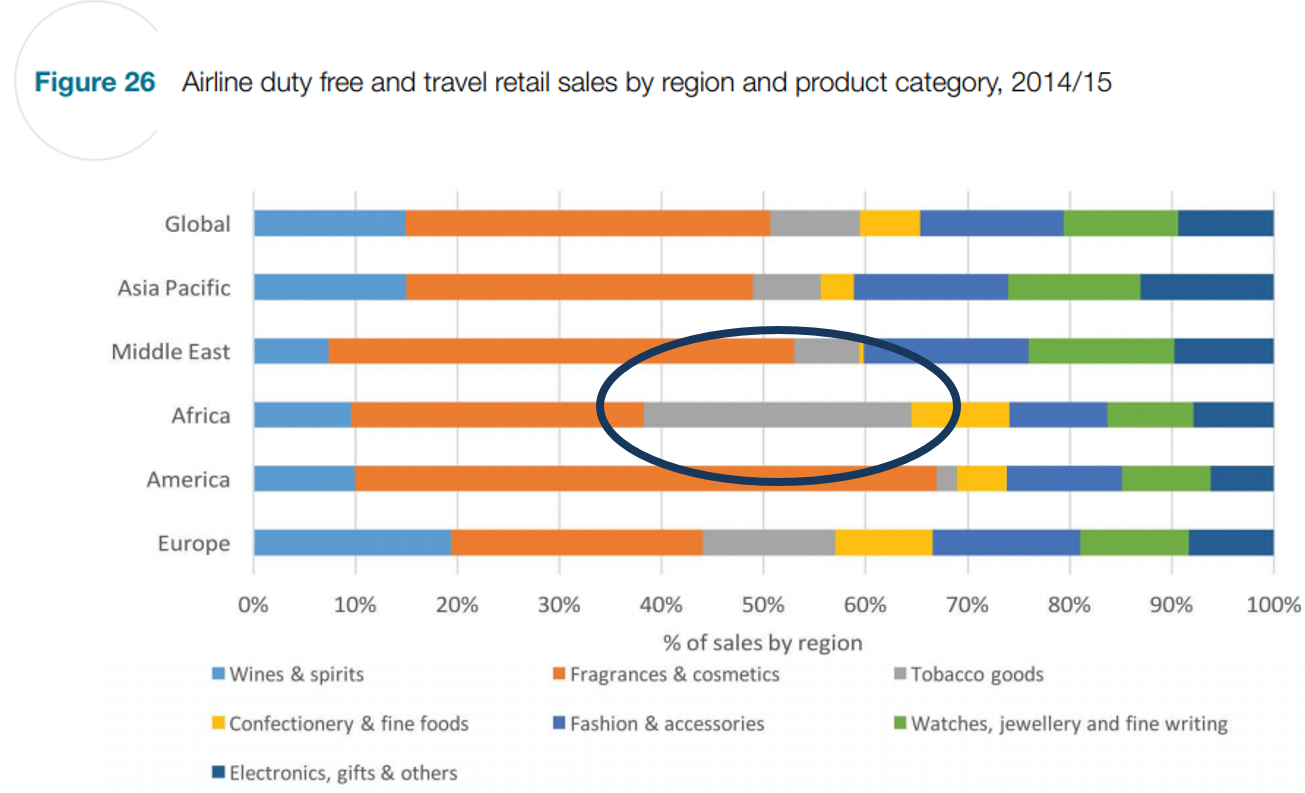

Sin embargo, en Europa el hecho de que el producto Karelia tenga menor contenido de nicotina puede incluso jugar a su favor en el corto / medio plazo, ya que puede servir de paso transitorio hacia el abandono del tabaco, y así se está dejando ver en las ventas del viejo continente. Será clave el mantenimiento de Karelia en los Duty Free, especialmente en el continente africano (menor competencia se traduce en márgenes mayores). En esta tabla se aprecia la importancia del tabaco en los Duty Free de aeropuertos africanos (20% sobre ingresos totales, en América apenas supone un 3%).

Sin embargo, en Europa el hecho de que el producto Karelia tenga menor contenido de nicotina puede incluso jugar a su favor en el corto / medio plazo, ya que puede servir de paso transitorio hacia el abandono del tabaco, y así se está dejando ver en las ventas del viejo continente. Será clave el mantenimiento de Karelia en los Duty Free, especialmente en el continente africano (menor competencia se traduce en márgenes mayores). En esta tabla se aprecia la importancia del tabaco en los Duty Free de aeropuertos africanos (20% sobre ingresos totales, en América apenas supone un 3%).

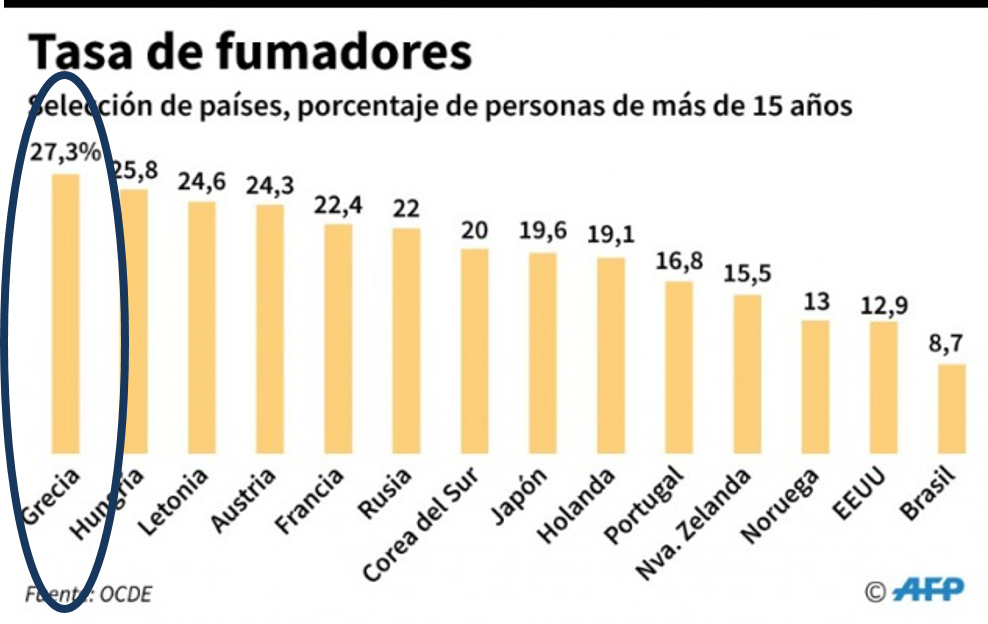

Es importante añadir que uno de sus mercados principales, Grecia, es curiosamente el país desarrollado con mayor tasa de fumadores en todo el mundo, con más de un 27%. Otros como Estados Unidos tienen una tasa que se sitúa por debajo del 13%.

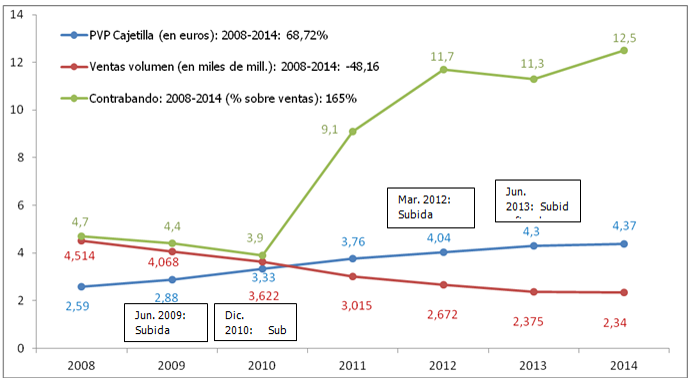

Otro riesgo: nueva crisis financiera en Grecia. Lo óptimo para el negocio sería que Grecia saliera del euro, ya que los costes laborales se abaratarían mucho más y el riesgo divisa (al tener la mayor parte de las ventas en moneda extranjera) en gran medida se suavizaría. Algunos argumentarán que ante una nueva crisis la gente consumiría menos tabaco, lo cual no es del todo cierto. Vayamos a la más reciente (2008-2012 en España) y analicemos qué ha sucedido con el tabaco. En el gráfico podemos ver que la gente no ha dejado de fumar: simplemente se ha pasado al tabaco de contrabando.

¿Y qué sucedería en este escenario? El producto de Karelia acaba en el mercado, de una o de otra forma.

Os animo a conocer esta divertida compañía y a valorarla por vosotros mismos. Como suelo decir, el inversor particular debe salirse de lo ordinario para obtener rentabilidades extraordinarias a largo plazo. Que tengáis un buen día y mejores inversiones.