United Carpets Group. Mi tesis de inversión

Nueva incorporación a mi cartera, la primera en lo que llevamos de 2018: United Carpets Group. Se trata de una de las microcaps más baratas que he visto en los últimos años. Cotizando, en mi opinión, a unos múltiples extremadamente bajos. Nos vamos a una compañía estancada, cíclica e ilíquida, sin ventajas competitivas aunque márgenes altos, que opera en un sector aburrido y en un país que no pasa por su mejor momento, y además con un tamaño minúsculo (7 millones de libras de market cap), razones de peso para encontrar el precio a estos niveles.

La compañía cotiza a un FCF/EV superior al 25% y a un PER ex-cash de 4X, manteniendo un ROE por encima del 25% y una caja neta cercana al 30% sobre su market cap. Además, el equipo gestor aglutina la mayoría del accionariado. Datos a priori espectaculares, pero vayamos con los detalles.

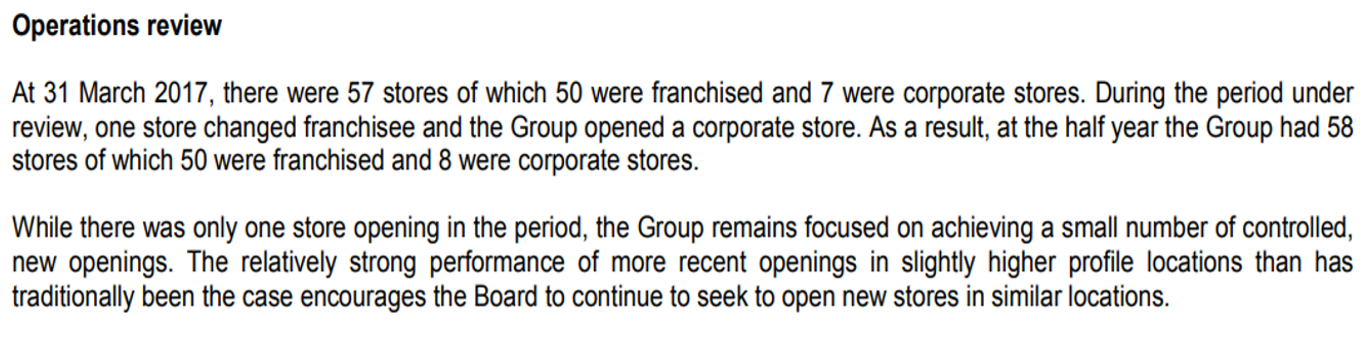

La compañía se fundó en 1997 y saltó al parqué británico en 2005. Actualmente es la tercera mayor cadena de tiendas de Reino Unido en venta de moquetas, camas y suelos al por menor, contando actualmente con 58 tiendas, de las cuales sólo 8 son propias y el resto franquicias.

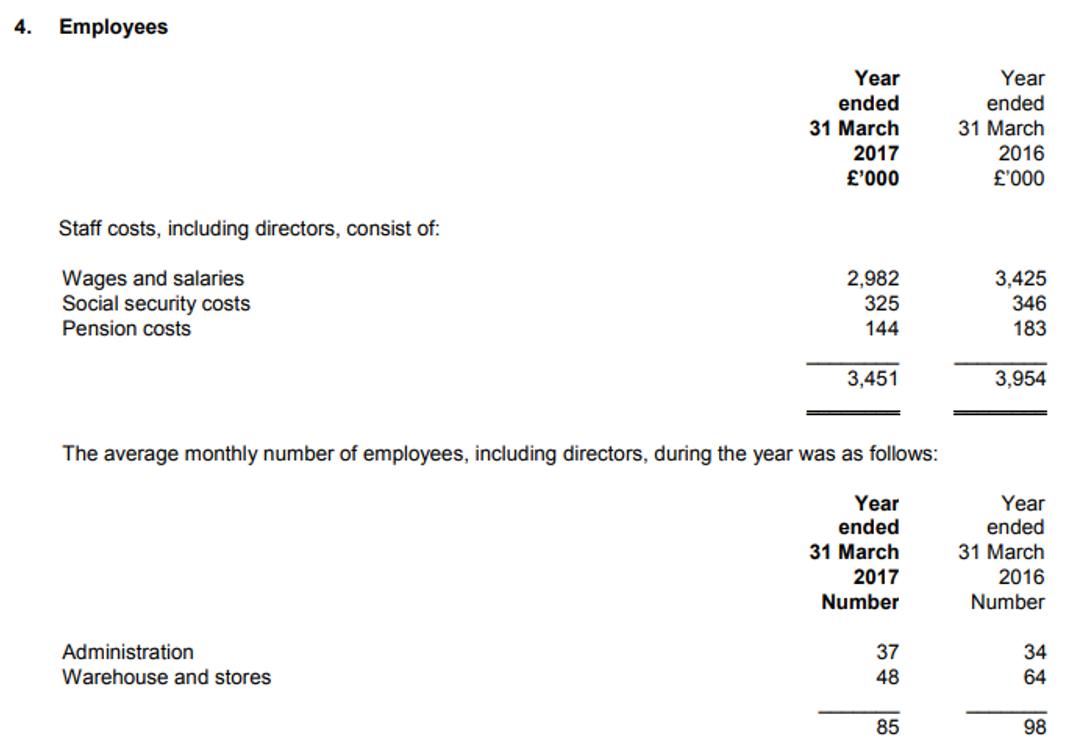

Gracias a este modelo de negocio, la compañía alcanza una rentabilidad sobre el capital invertido muy alta y con un riesgo muy controlado, ya que cuenta solamente con 85 empleados, cuyo gasto ha logrado incluso reducir en los últimos ejercicios.

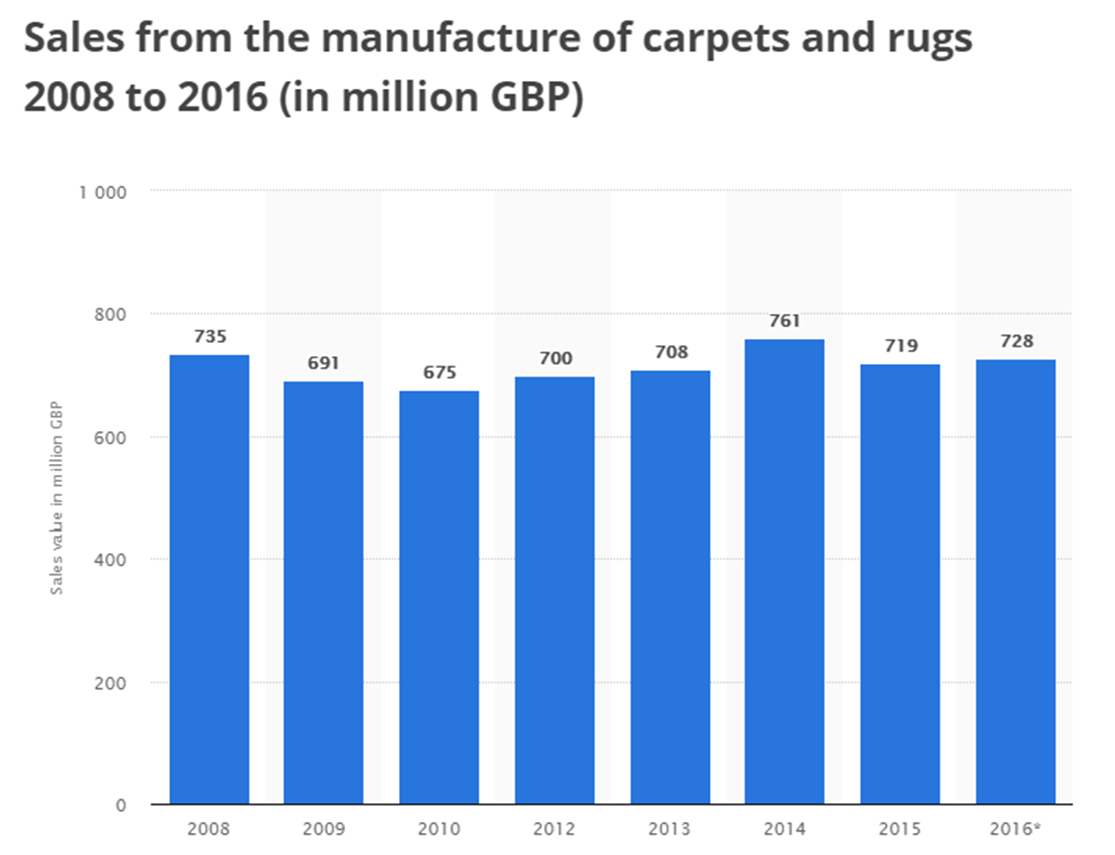

En cuanto a la situación del sector, es muy interesante el hábito consumista que impera en el Reino Unido en productos del hogar. Una de las razones es que los británicos, junto con los nórdicos, son de los europeos que más horas pasan al día en su hogar. La venta de moquetas en Reino Unido, por ejemplo, es un sector muy defensivo y estable, que apenas ha crecido desde el 2008, pero que no se ha visto afectado durante el periodo de la última la crisis económica. En el 2016 generaba un total de 728 millones de libras esterlinas.

Además, según el instituto "National Bed Federation" los británicos cambian su colchón una media de 7-8 años, cuando la de los países desarrollados oscila entre 10-13 años, tal como afirma la asociación “International Sleep Products Association”. Interesante dato.

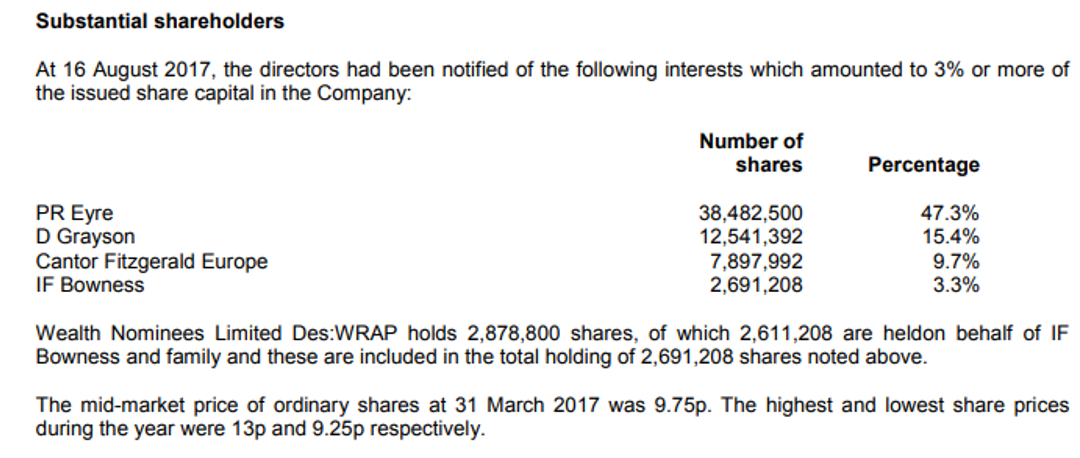

Por otro lado, el equipo gestor domina la compañía. Paul R. Eyre (fundador y CEO con más de 30 años de experiencia en el sector), controla el 47,3% del accionariado, Deborah Grayson (fundadora y Directora Comercial con más de 30 años de experiencia a sus espaldas) el 15,4%. Incluso Ian F. Bowness (Director Financiero, anteriormente en DFS Furniture) ostenta de forma indirecta el 3,3%. Por tanto, los intereses del equipo gestor no podrían estar más y mejor alineados con los nuestros:

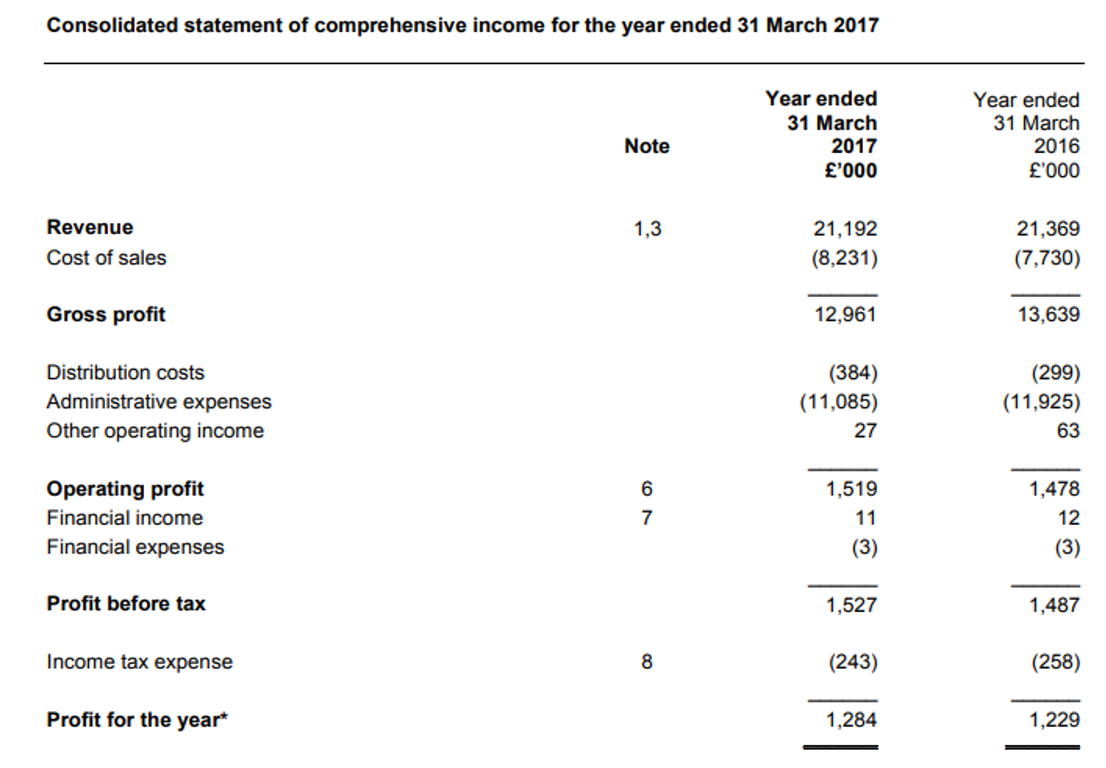

Los ingresos y márgenes están estancados. Por un lado, las ventas están a los niveles del 2014, aunque el BPA ha crecido más de un 7% desde entonces gracias a su modelo de negocio, con un nivel plano de gastos que le permite generar altas rentabilidades (ROE >25%, ROIC >40%).

El equipo gestor destina buena parte del beneficio a distribuir dividendos (payout del 25%). Por ello, la asignación de capital está siendo muy inteligente, ya que la compañía no puede crecer demasiado (o al menos sin endeudarse) ni recomprar acciones con sus extremos niveles de iliquidez.

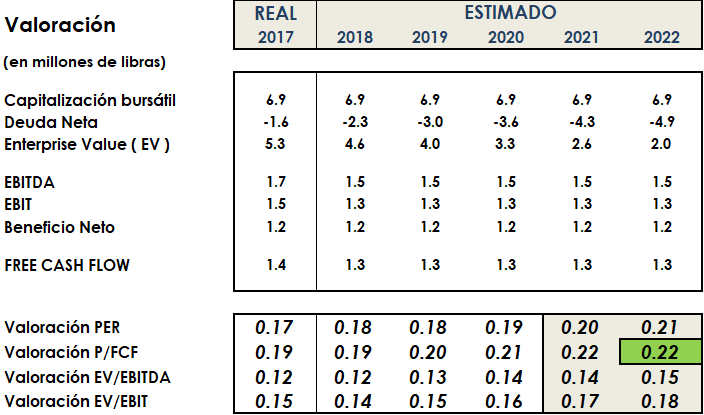

Vamos con la valoración. En esta ocasión, he aplicado un no crecimiento de sus ingresos (+0%) y el promedio de márgenes de 5 años. Por tanto, nos encontramos con una valoración que no varía de aquí al 2022 (a excepción de la caja), lo cual la hace particularmente atractiva. Así, tomando un FCF de 1,3 millones de libras y aplicando unos múltiplos bajos teniendo en cuenta la ciclicidad del sector y la baja calidad del negocio, he estimado una valoración por encima de los 20 peniques frente a los 8,5 a los que cotiza a día de hoy.

Esta valoración viene reforzada por la generación de un FCF/EV superior al 60% a 5 años vista, si aplicamos las cifras anteriores. Parece increíble encontrar a día de hoy algo similar en los mercados. Esto demuestra el altísimo potencial que podría tener si el mercado reconoce esta ineficiencia, pudiendo llegar a triplicar nuestra inversión inicial bajo un escenario conservador de no crecimiento y márgenes/múltiplos razonables. El horizonte de inversión se sitúa entre 1 y 5 años. Por tanto, en función del momento en que Mr. Market quiera reconocer el valor y potencial de esta compañía, nuestra TIR variaría de forma muy significativa. Y con esto termina mi tesis de inversión de United Carpets Group. Os animo a todos a conocer esta microcap británica y a valorarla por vosotros mismos. En esta ocasión, la idea de inversión ha sido aportada por mi amigo Paco. Podréis encontrar un análisis mucho más pormenorizado de la compañía en su siempre excepcional web de value investing http://academiadeinversion.com.

Como suelo decir, el inversor particular debe salirse de lo ordinario para obtener rentabilidades extraordinarias. Espero que tengáis un buen día y mejores inversiones.