Hoy finaliza el mes de abril, uno de los más convulsos de la historia en los mercados financieros, y como es habitual en las últimas semanas de mes se publican los datos de empleo en Estados Unidos. Ayer conocimos los datos JOLTS, hoy creación de empleo privado de la agencia ADP, mañana peticiones de subsidio al desempleo y finalmente el viernes el informe de empleo

Los datos JOLTS (Job Openings and Labor Turnover Survey), informe mensual publicado por la Oficina de estadísticas de empleo (Bureau of Labor Statistics) miden la dinámica del mercado laboral a través de datos desagregados de ofertas de empleo, contrataciones, separaciones y abandonos. Es un dato avanzado de la evolución de la tasa de paro.

El informe JOLTS ayer publicado, con datos de marzo, refleja una caída muy marcada en nuevas ofertas de empleo mientras el resto de componentes estuvieron bastante planos.

JOLTS

Esperamos atentos a analizar el resto de datos de empleo a publicar esta semana, con interés en las peticiones de subsidio al desempleo que se están comportando razonablemente bien para el trasfondo económico pero que «suelen repuntar después de que, primero, las empresas hayan comenzado previamente a dejar de contratar (ya se aprecia aumento intenso en la caída de intenciones de contratación) y, segundo, una vez que empiezan a despedir a los trabajadores«, como indicábamos en este post del pasado viernes Micro y macro buenos pero viejos. Peligroso mix de manos fuertes vs débiles.

Además del empleo privado de ADP, esta tarde se publican numerosos datos macro de importancia, a destacar el testigo de inflación preferido de la FED (Personal Consumption Expenditures -PCE-) que se espera bueno 0% pero recordemos que es de marzo y no incluye aún el efecto arancelario.

El otro dato a seguir hoy es el PIB americano del primer trimestre, 14:30 hora española, en un contexto de gran incertidumbre y muy elevada dispersión de estimaciones, como vimos en post de ayer. En mi opinión, puede resultar bastante negativo (alrededor del -1.4%?) debido al efecto «front running» o anticipo de las exportaciones.

Los grandes intermediarios de Wall Street se están apresurando a última hora a cambiar las estimaciones que venían comunicando en las últimas fechas y han rebajado sustancialmente sus proyecciones de PIB Q1. Goldman Sachs ahora espera un retroceso de 0.8%, JP Morgan espera -1.75% frente al 0% anterior o Morgan Stanley que apunta a un -1.4% respecto al +0.1% previo.

Un dato de PIB negativo, más aún si es contundente, puede originar un baño de realidad y regreso de los inversores hacia el sentido común, después de la espantada alcista que han disfrutado las bolsas desde los mínimos del 7 de abril.

Ascenso que continuó en la sesión de ayer con el Nasdaq arriba un +0.55%, el SP500 +0.58% y el Dow Jones +0.75%.

Mientras que las bolsas suben y los inversores particulares están emocionados participando y comprando acciones con unos volúmenes muy destacables, los más avezados y expertos gestores han pasado a modo defensivo.

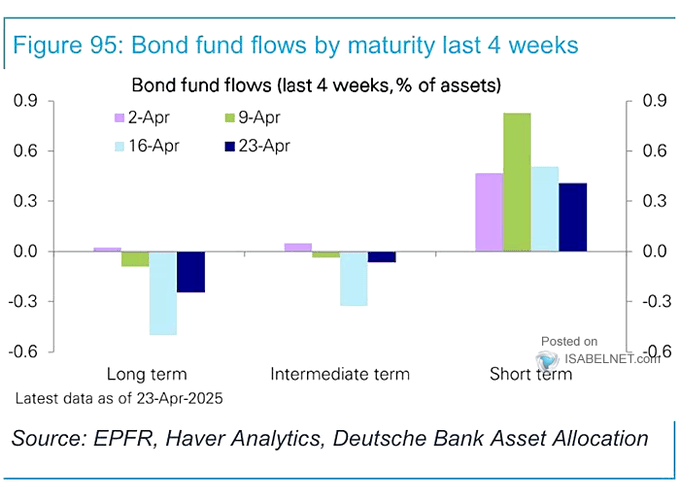

Además, los mercados de deuda están atrayendo flujos (rotación de activos desde la renta variable procedente de inversores más avezados) y particularmente están recibiendo compras de deuda de plazos cortos.

FLUJOS DE FONDOS RENTA FIJA EEUU

Las fuertes compras de deuda a corto manifiestan prudencia, vuelo a la calidad, y oportunidad que atrae a los inversores de asegurarse interesante rentabilidad comprando letras (Treasury Bills) antes de que la FED decida recortar los tipos de interés.

Pero ventas de deuda a largo plazo suponen un problema considerable y síntoma de la persistente desconfianza de los inversores hacia la gestión de las autoridades USA de los déficits y la deuda en el largo plazo, cuyas ventas no cesan, y terminarán forzando a la FED a actuar (inflar o morir) para evitar el temido «Momento Minsky», asuntos decisivos que sí son susceptibles de alterar el panorama financiero global radicalmente, explicados aquí desde hace meses en diversos posts.

Las bolsas presentan fortaleza basada quizá en premisas ingenuas e ilusiones sobre un efecto limitado de los aranceles o sobre la posibilidad de que Trump, de repente, anuncie el fin de la guerra comercial, que previsiblemente serán contrariadas en cualquier momento.

China continúa negando negociaciones, siquiera conversaciones, con Washington para resolver la guerra arancelaria, mientras que Trump insiste en que sí se estarían llevando a cabo. Los empresarios y analistas sin embargo, son conscientes del daño ya producido así como de que por mucha negociación que finalmente pueda haber, los aranceles son la nueva realidad y en mayor o menor medida tendrán efectos sobre la inflación, el consumo, la inversión y el PIB.

El desplome de los envíos de productos desde China en las últimas semanas puede ocasionar problemas de suministro y escasez de artículos en las estanterías de las tiendas y centros comerciales. Atentos a los datos macro de abril y mayo.

El impacto del nuevo orden mundial en lo relacionado con el comercio tras el controvertido «Día de la Liberación», el pasado 2 de abril cuando Trump anunció la impresionante batería de aranceles al resto del mundo, no se ha visto reflejado aún en los datos publicados (la mayoría eran de marzo) pero muy pronto serán visibles y la recta hacia el verano será delicada y previsiblemente volátil en los mercados, más de lo que esperan los inversores retail.

NASDAQ-100, 60 minutos.

SP500, 60 minutos.

DOW JONES, 60 minutos,

En vista de la tesitura técnica, en espera de una evolución de datos macro a peor o de distintos factores de mercado, la recuperación de las cotizaciones desde mínimos es cada vez más susceptible estar en la antesala de su final.

Aunque no necesariamente será el inicio de un nuevo tramo bajista y eventual perforación de esos mínimos del 7 de abril, vean las Claves para discernir entre rebote técnico o continuación de la tendencia, sino que pueden dar paso a un proceso de digestión de las alzas y consolidación técnica normal, justificado por el regreso de la incertidumbre y las dudas.

Es probable asistir a un comportamiento de mercados errático durante algunas semanas, hasta la llegada del verano?. En tal caso y siempre que se respeten las referencias técnicas de control, después habría un nuevo intento de repunte técnicamente bien justificado y, en parte, basado en un argumento de carácter fundamental muy potente que guarda la administración Trump y pasaremos a explicar en post de mañana.

El análisis detallado del comportamiento del mercado en las próximas semanas será clave para su devenir de los próximos meses y años.

Entretanto, continuamos vigilantes e inmersos en la búsqueda de oportunidades de inversión (tanto alcistas como bajistas), siempre basadas en entornos de riesgo bajo y limitado pero con gran potencial, como otra de las que se están beneficiando nuestros lectores, vean:

THE MOSAIC COMPANY -MOS-, diario.

El post de mañana incluirá análisis del dato preliminar del PIB USA del primer trimestre, de la creación de empleo ADP, así como una visión técnica pormenorizada de los índices aprovechando los datos de cierre mensual de hoy última sesión del mes de abril.

Las bolsas europeas han recuperado prácticamente todo el daño de las caídas de febrero y marzo, vean el caso del selectivo alemán DAX-40…

DAX-40, diario

… y particularmente el IBEX-35.

IBEX-35, semana.

Continuarán?.

Francamente, desde principios de mes esperábamos un rebote importante de las cotizaciones y así lo hemos venido indicando en estas líneas aunque no tan potente. El post del mismo día del suelo, 7 de abril Día de la liberación, margin calls masivos y oportunidades además de proponer numerosas estrategias alcistas que han generado suculentas ganancias, sugería que «el desplome de hoy permite entrar en acciones del IBEX de primera línea con interesante descuento y buen recorrido al alza. BBVA, Inditex o Santander son candidatos idóneos para valorar compras». Ahora sugerimos ajustar bien los stops de protección para asegurar las ganancias obtenidas.

Trade what you see not what you think.

Stay tunned!

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog por sólo €39 al mes o €99 al trimestre. Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves para invertir.