Sorprende ver en muchas ocasiones un ataque constante a los fondos de inversión, y sinceramente no entiendo muy bien por qué.

En cuanto a si los fondos de inversión son, o no, un timo, primero deberíamos pensar en qué es un “timo” en un fondo de inversión. Para mí, un fondo de inversión que invierte en renta fija de gobiernos y que cobra un 2,25% de comisión, me parece un timo. Un fondo monetario que cobra un 1% de comisión me parece un timo. Pero pagar un 2,25% por la gestión de un fondo de renta variable o renta fija emergente que aporte valor, para mi, si tiene cierto sentido ya que entraña mayor riesgo, dificultad y otros requerimientos (y por tanto mayores costes) a la entidad gestora.

La industria está desarrollada y regulada, no obstante, en una realidad cambiante, pueden darse situaciones no previstas, como en todo en la vida, que hacen que la industria se adapte y cambie, normalmente a mejor. Esto es como todo en cualquier evolución. Un ejemplo claro es lo ocurrido con los fondos monetarios. Éstos, para conseguir un pequeño plus de rentabilidad, compraron bonos de titulización de activos que, de un día para otro, pasaron de ser considerados activos “sin riesgo” calificados con AAA por todas las agencias de rating a convertirse en el peor activo de inversión posible. La selección de un fondo monetario pasaba por que no tuviera estos activos en cartera, cuando en algún momento se compraron como si fueran un bono senior del reino de España (ni tanto ni tan calvo). La consecuencia ha sido una mayor regulación para este tipo de fondos, la definición de unas características que protegen al partícipe que compra un fondo monetario y una mayor supervisión en la valoración de los activos. A mí, sin duda, me parece que el cambio es para mejor ya que, sobre todo, protege al partícipe.

En cuanto a la gestión de los fondos, debemos quitarnos de la cabeza el que se perjudique intencionadamente a los partícipes. Seamos un poco inteligentes y pensemos, por qué iban a querer las gestoras perjudicarlos, sinceramente no se me ocurre ningún motivo con un mínimo de lógica y que no sea “tirar piedras contra su propio tejado”. Insisto, no hay un “móvil”. Es como si dijéramos que Toyota hizo mal “el cambio de marchas” a propósito. Qué los resultados de un fondo no sean espectaculares no implica conductas poco éticas en la gestión. Los fondos pueden hacerlo mal por diversas razones:

- su benchmark (índice de referencia) no tiene que ser necesariamente el 100% de un índice, hay fondos que tienen por ejemplo un 86% del mismo o se referencian a varios índices. Por tanto, la comparación con un 100% de un índice puede llevar a valoraciones erróneas de su comportamiento. Lo que debemos plantearnos es si queremos que nuestras inversiones vayan referenciadas al benchmark que sigue dicho fondo.

- pueden no acertar con su estrategia en algún momento, igual que nos pasa a todos;

- por política de la gestora pueden obligar a tener unas desviaciones frente a benchmark (tracking error) mínimas, o lo que es lo mismo, muy bajas, por lo que el gestor se puede ver bastante limitado en sus posibilidades para superar a su benchmark sobre todo si tiene comisiones de gestión elevadas. Esto pasa sobre todo en entidades grandes o conservadoras (muchas en España);

- en los fondos de Ibex, salvo que sean fondos índice (que no lo son la mayoría) no puedes tener ni el mismo porcentaje en Santander, BBVA o Telefónica. Ya que pesan más del 10% en el índice y por ley, los fondos no pueden superar nunca ese porcentaje. Por lo que si estos valores se desmarcan del resto, esto afectará a los resultados de los fondos que no pueden igualar o superar sus posiciones;

- puede que el gestor simplemente sea malo. En ese caso no hay más que decir.

Yo creo que es más probable que los resultados sean malos por algunos de estos factores que por el hecho de pensar que puede haber una persona que se dedica a hacer operaciones "fraudulentas" por decirlo de alguna forma (no entiendo que ventaja puede obtener la entidad y encima afectaría seriamente a su imagen si esto se descubre).

Con esto solo trato de haceros entender que en la gestión de un fondo, del mismo modo que en la gestión de un patrimonio, influyen varios factores, tales como la competencia del gestor, el estilo de inversión, las restricciones de la casa, el índice de referencia y, por que no, de la suerte. Por mucho que nos empeñemos en pensar que el estilo value “siempre” funciona, debemos ser conscientes de que hay momentos en lo que el mercado favorece a un estilo frente a otro. Por ejemplo, el año pasado fue un mal año para los inversores value en EEUU y sin embargo no lo fue para los gestores más agresivos o “de crecimiento”. Muchas veces el mejor comportamiento de unos fondos no va solo ligado al estilo de inversión, sino que también va ligado al tipo de compañías en las que invierte a consecuencia de su estilo. En Europa, podemos comprobar que un inversor value, tiene un gran sesgo a la inversión en pequeñas compañías, mostrando una elevada correlación entre la rentabilidad de estos fondos y el de este tipo de empresas.

No nos engañemos, un fondo de inversión es una herramienta útil, en primer lugar permite diversificar las inversiones de los pequeños patrimonios (por zonas geográficas, tipos de activos…); y, en segundo lugar en España y otros países, gozan de una fiscalidad favorable. Los costes de contratación en España son nulos o muy bajos y también los costes de reembolso, en cambio tienen una comisión de gestión que se devenga durante todo el año. Del mismo modo, permiten hacer planes de ahorro sistemático para todos los bolsillos, de forma que una aportación periódica no tiene coste de contratación mientras que si todos los meses quisiéramos comprar 500€ en una acción las comisiones afectarían a nuestra rentabilidad de forma considerable (pensad que una comisión de 6€ ya representa un 1,2% sobre este patrimonio y esto es casi la comisión de gestión de un año).

Como ya comenté en el post, lo principal es hacer un buen análisis sobre ellos tanto desde el punto de vista cuantitativo (volatilidad, máximas caídas, % de períodos al alza y a la baja, ratios de sharpe, de información…) y cualitativo (quién es el gestor, cuanto tiempo lleva en la casa y al frente de la gestión del fondo, como se remunera a los gestores, que experiencia tiene, si es consistente, cual es su estilo de inversión, cual es su sesgo…). Este análisis está al alcance de todos, la información cualitativa es generalmente pública y la cuantitativa podemos calcularla nosotros mismos en base a datos históricos. Herramientas como Mornigstar, S&P o Citywire nos pueden servir de apoyo para seleccionar fondos y gestores. Y en el caso de las dos primeras, éstas realizan también un análisis cuantitativo sobre fondos concretos.

Para evitar comprar el fondo que nos quiere vender la sucursal del banco, lo mejor y más útil, es acudir a un intermediario especializado que distribuya gran parte de los fondos de terceros que hay en el mercado. Esto nos dará libertad para comprar aquellos fondos en los que confiemos.

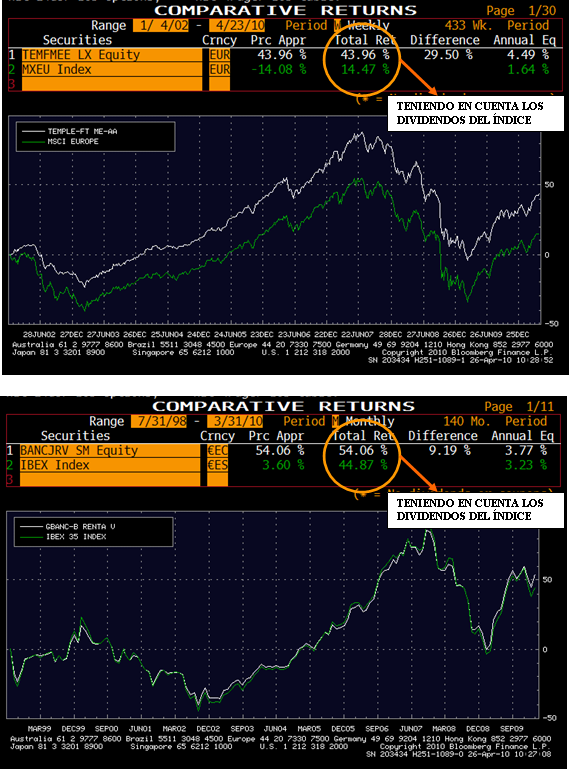

Y para terminar, dos ejemplos de que SI hay valor añadido en la gestión. En primer lugar, un clásico Franklin Mutual European, de estilo value, y en segundo lugar, me permito el lujo de incluir un fondo de inversión español (Bancaja Renta Variable), para mostrar que no toda la gestión es tan mala ni se hace tan mal en España (Bestinver a parte).

No seamos tan injustos y miremos las clasificaciones de Citywire que nos muestran que hay gestores españoles que sí están aportando valor a la gestión. Y no es la primera ni la última vez que ha habido gestores españoles calificados en Citywire como unos de los mejores de Europa. Tales han sido los casos de Francisco Paramés y Alvaro Guzmán (Bestinver), Gonzalo Lardíes (cuando estaba en Metagestión), Enrique Roca y Francisco Blasco (Bancaja), o Javier Bollaín (Bankinter), de entre otros.

A mi parecer, los fondos son una herramienta muy útil de diversificación de nuestras carteras y como ya he dicho en varias ocasiones, nos permite acceder a mercados y activos que para un particular podría no ser eficiente comprar. Seamos un poco humildes y deleguemos una parte de nuestra cartera en gente que normalmente tiene más experiencia, conocimientos e información que nosotros, eso si, partiendo de la base que supone un buen análisis.

No obstante, se que este es un tema frecuente de discusión así que les invito a debatir sobre el tema si lo desean.

Saludos!