Los pobres pasan mucha más parte de su vida ante todo tipo de pantallas, porque son más baratas, cómodas y dan gratificación más inmediata que la que pueden obtener en la vida real.

Cada clase social vive las redes de manera diferente: los ricos navegan cada vez menos y viven más; y los pobres, al revés. Cuanto más rico y poderoso eres, más opciones tienes de vivir la vida real y menos de tener que sustituirla por la digital.

Peter Vorderer.

Ejem... que nadie se ría, pero creo que lo tengo.

He encontrado un sistema con el que me siento cómodo para mi cartera.

¿Traducción?

Estoy comprado las empresas. Cómo dice esa frase anónima:

You have to put your money where your mouth is.

En el artículo de hoy lo explico y analizo.

SOFTWARE

El sistema explota la "anomalía" del sector software; escalabilidad infinita con coste de réplica cercano a cero.

Vivimos en un mundo conectado, más que eso, hiper conectado. La World Wide Web es la pista, las ansias de sentir emociones de los humanos el combustible, el software el vehículo.

No renunciaremos a Xvideos. Amazon ya es nuestra tienda preferida. Twitter es el mejor caos informativo de la historia de la humanidad. Facebook va a caer, pero alguien le substituirá. Google es el ojo que todo lo ve y todo lo sabe. El futuro es virtual, sobre todo si eres pobre o clase media, que también son pobres aunque no lo sepan.

Cómo bien apunta Vorderer, estas dos clases sociales, mayoritarias en nuestro planeta a pesar de los esfuerzos del capitalismo para hacernos ricos a todos, pasan cada día más tiempo enchufadas a las pantallas, viviendo la "vida" inmediata, barata, cómoda... virtual.

¿Quién permite esta vida alternativa? El software.

El sistema también tendrá empresas del sector salut. He hablado en varios artículos de este sector, y creo que tiene mucho en común con el sector software. El coste de réplica no es cercano a cero, pero es evidente que es bastante más barato replicar una pastilla o una vacuna, que un coche, un tren, o una fábrica.

EL SISTEMA

- Empresas de los sectores software y healthcare. Razones párrafo anterior.

- Empresas que han tenido ventas durante los últimos tres años. Creo que las empresas que venden son mejores que las que no venden.

- Empresas que tienen más cash que deuda. Tengo la sorprendente teoría que una empresa con más cash que deuda no puede quebrar, llamadme loco.

- Foco en FCF, ROI, ROE y Margenes.

- Foco en las ventas y su progresión.

- Foco en los beneficios y su progresión.

- Foco en la inversión en R&D, cuanta más, mejor.

- También valoramos % de cortos, Earnings per share, capitalización y número de empleados.

El ranking es complejo, si, pero poco optimizado. También tiene una particularidad acorde al Zeitgeist de nuestra época: He obviado toda referencia a la inversión "Value". Esto es que nadie mira el precio. Nos importa un rábano el precio. Fuck precio.

¿Esta cara? Bien. ¿Está barata? Bien. ¿Esta a PER 400? Superguai.

Una vez comprobado todo esto queda lanzar el screener y comprar.

Compraré unas 10 empresas. El sistema funciona mejor con 20 empresas. Pero no tengo tiempo para seguir 20 empresas, así que me apañaré con 10.

Si, también soy de los que piensan que tener 50 empresas en la cartera, a menos que seas un profesional, es ridículo.

¿Cuando vendemos?

Posición en el ranking menor de 95.

¿Cuando rebalanceamos?

Una vez al mes.

EL ANÁLISIS

¿Cuantas empresas cotizan actualmente en los sectores Software y Healthcare?

1.485

¿Cuantas de estás empresas han tenido ventas durante los últimos tres años?

871

¿Cuantas de estás empresas tienen más cash que deuda?

458

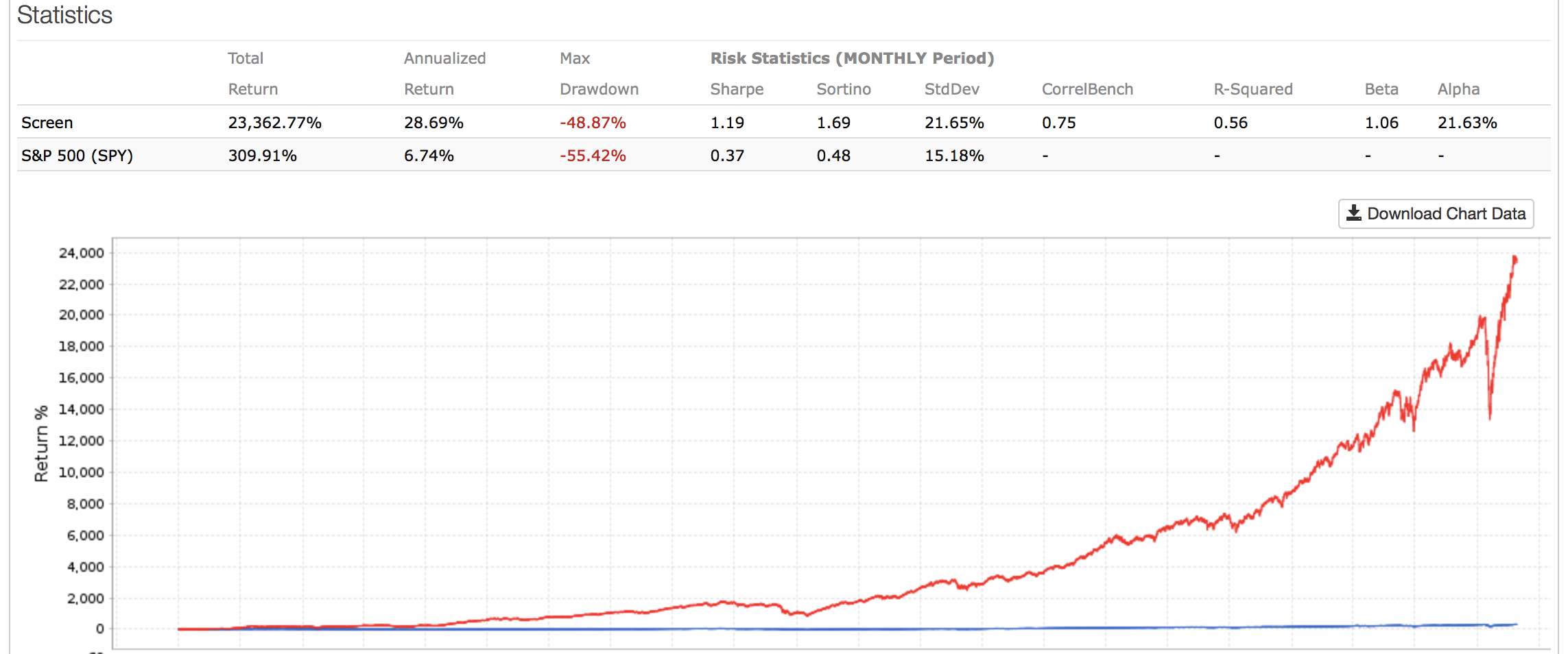

¿Aportan los sectores Healthcare y Software valor?

¿Aporta la regla de ventas valor?

¿Aporta la regla de caja valor?

¿Aporta el ranking valor?

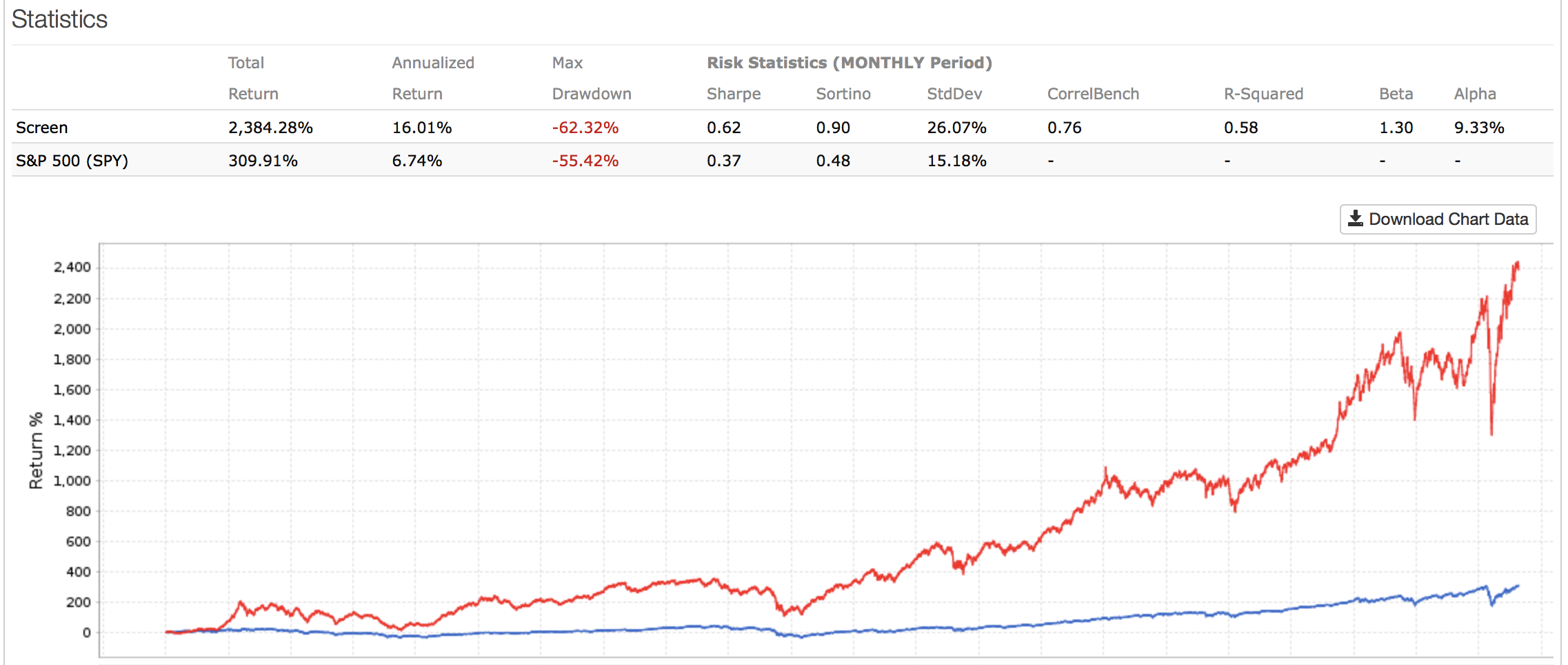

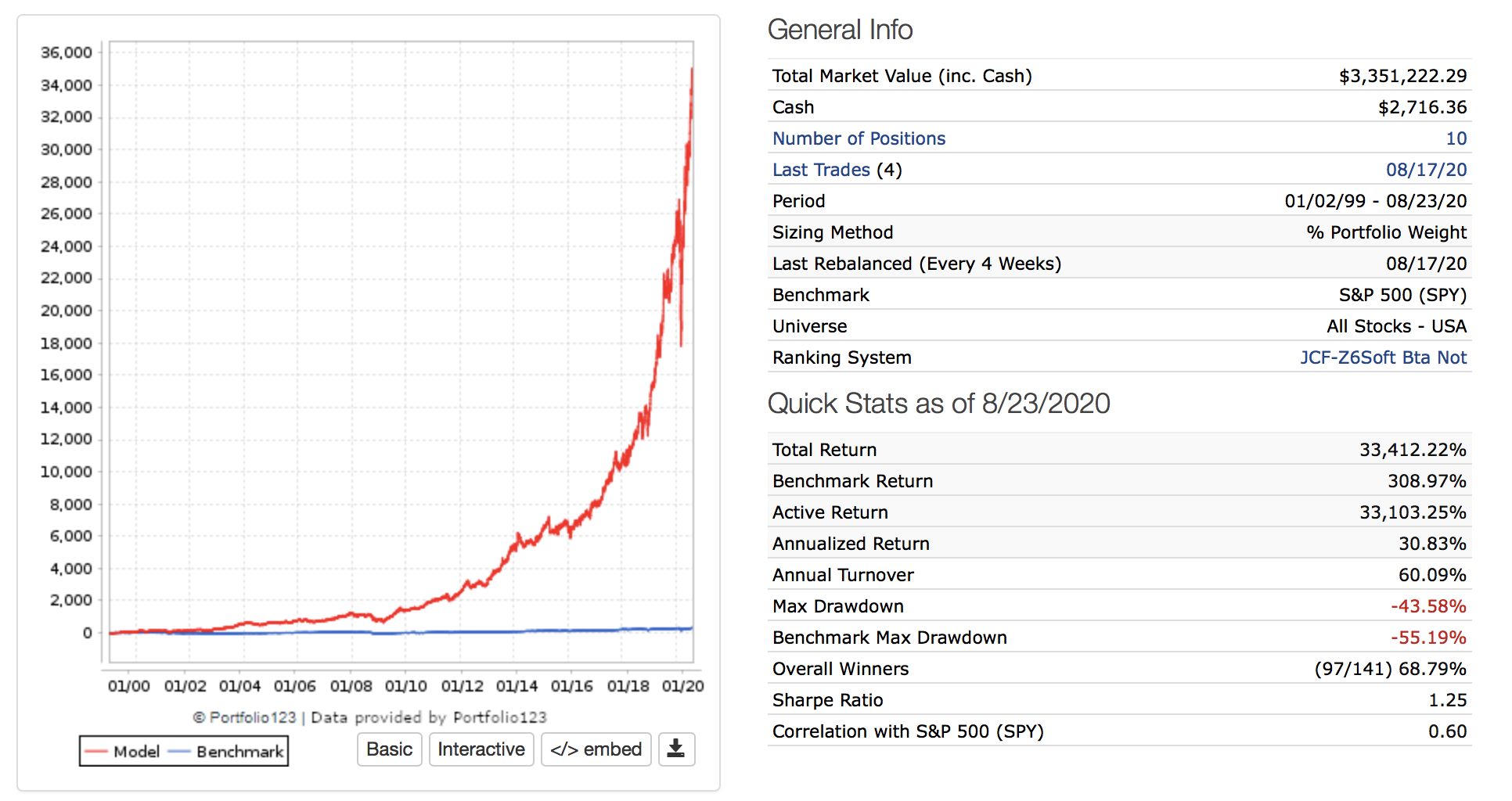

¿Cómo se ha comportado el sistema los últimos 20 años?

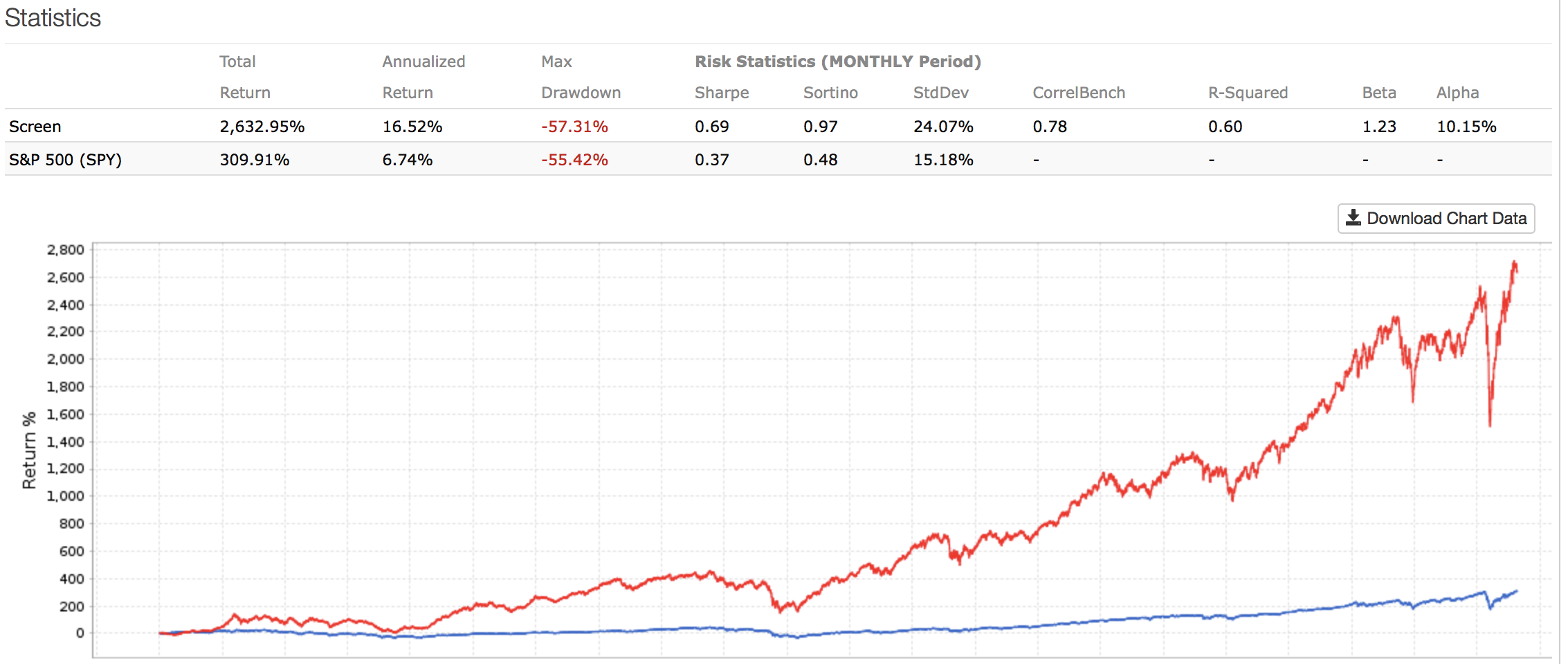

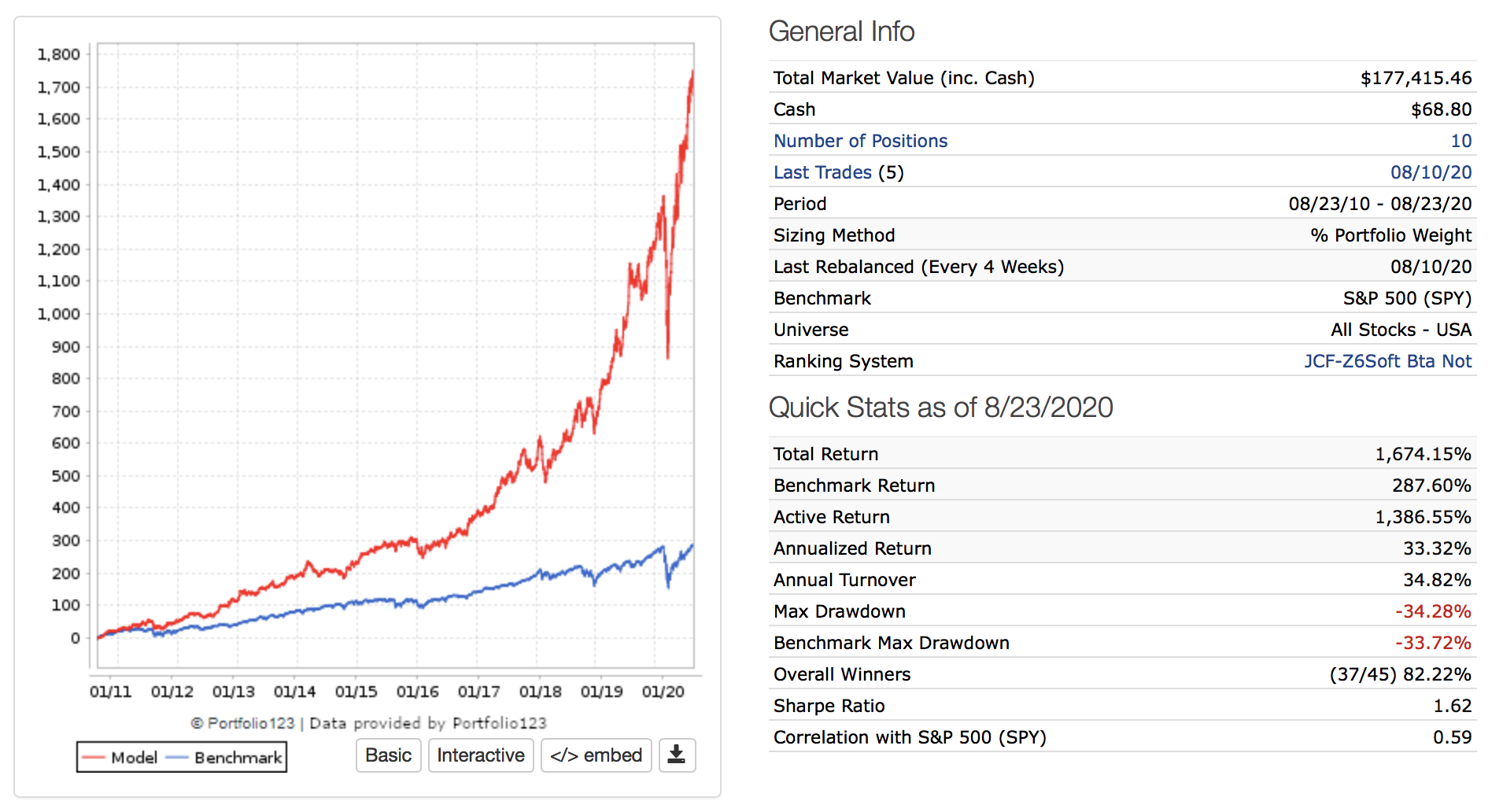

¿Cómo se ha comportado el sistema los últimos 10 años?

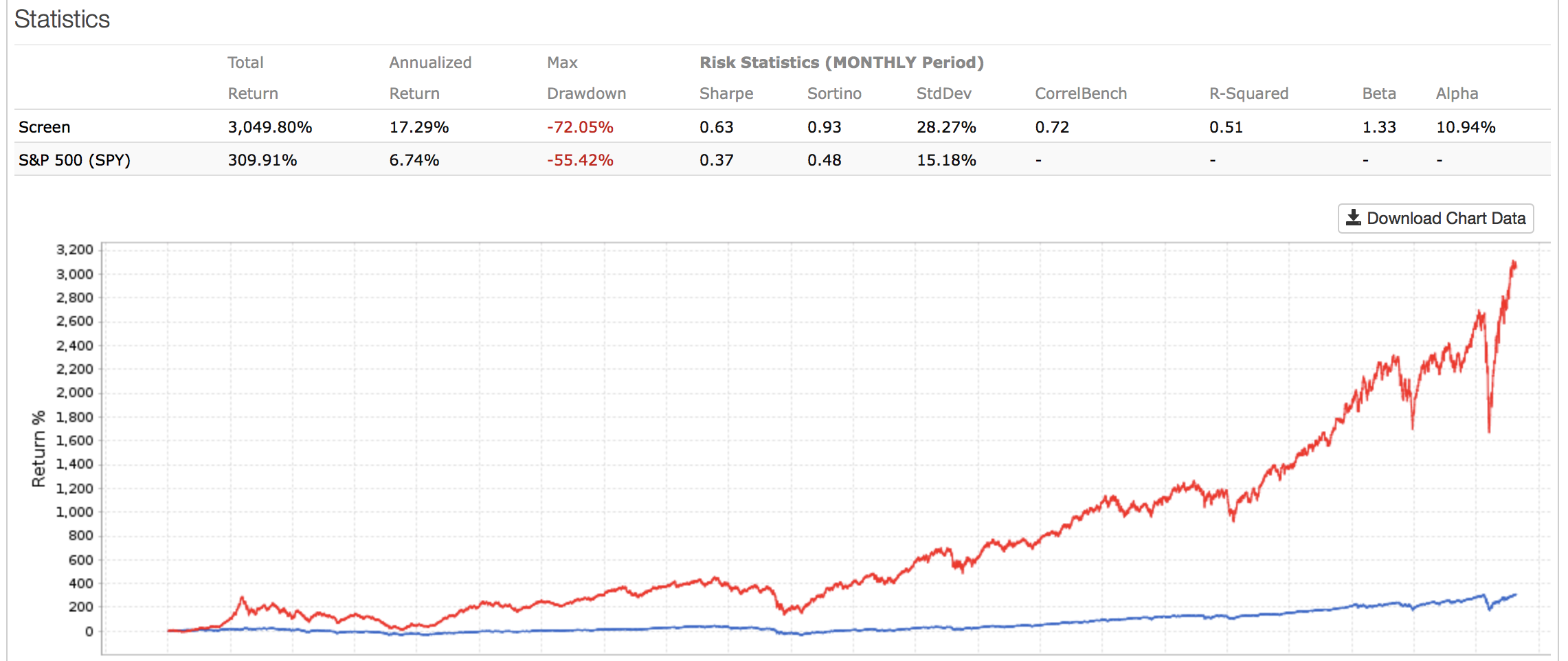

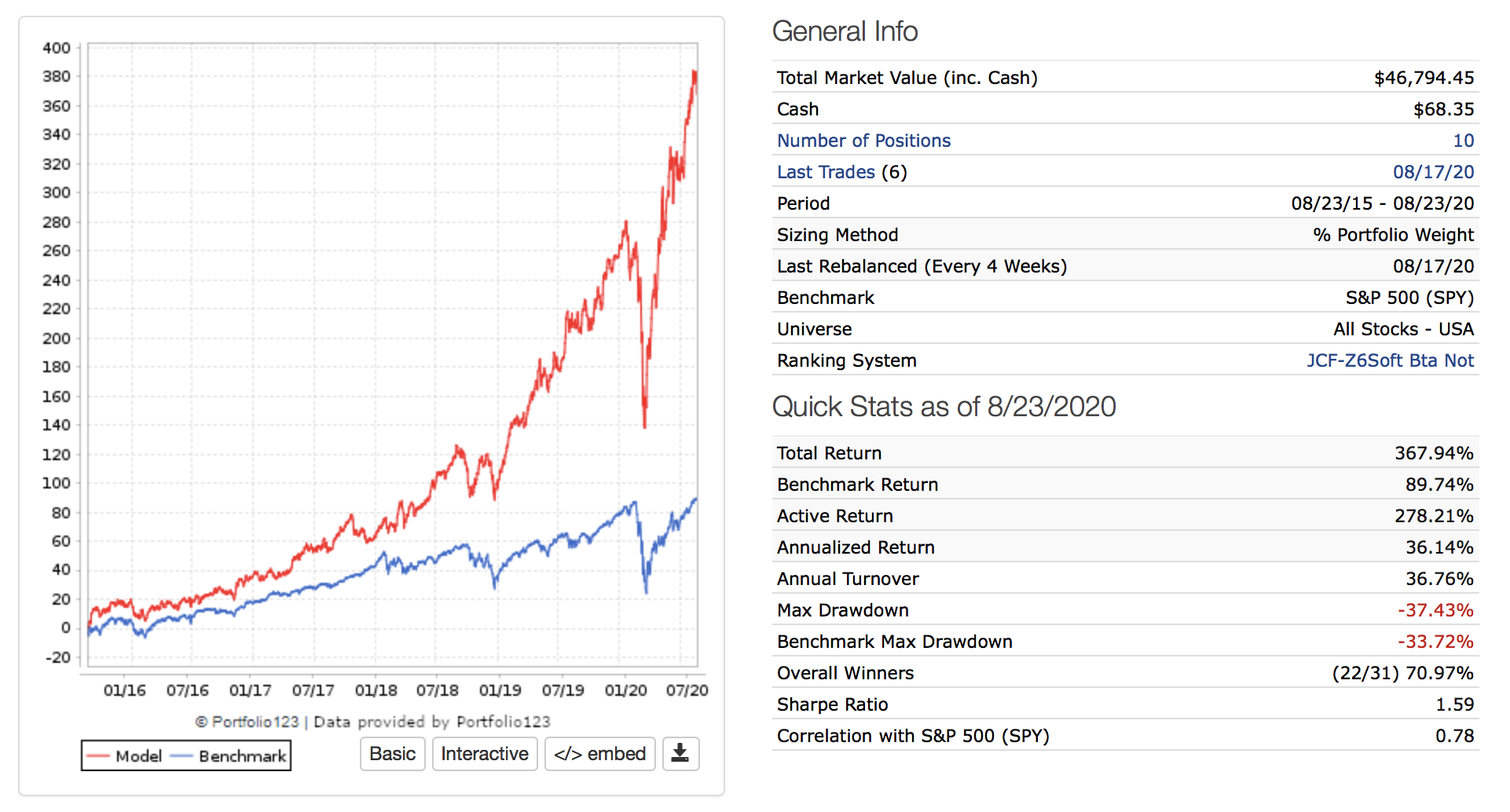

¿Cómo se ha comportado el sistema los últimos 5 años?

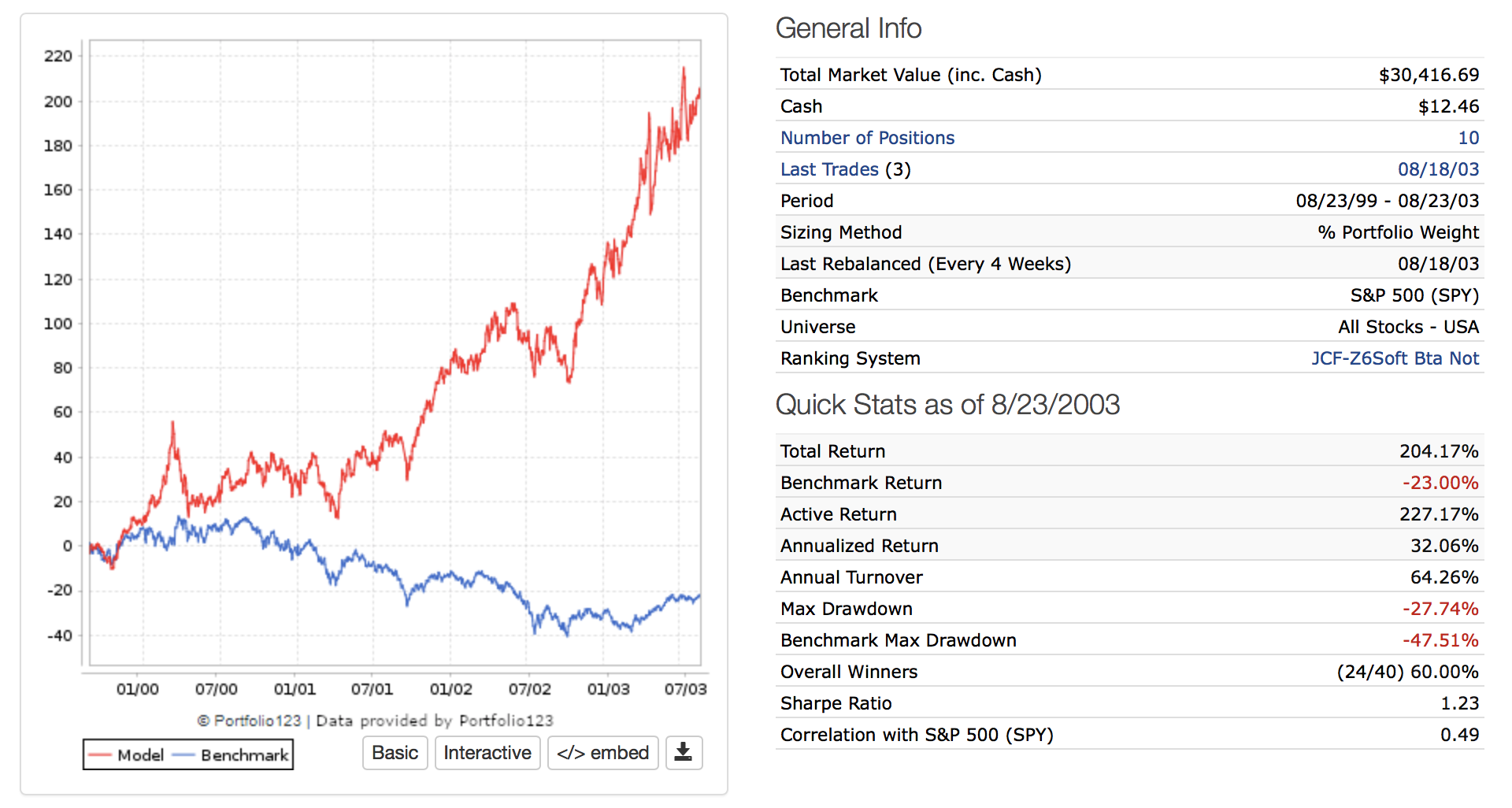

¿Cómo se ha comportado el sistema en el año 2000?

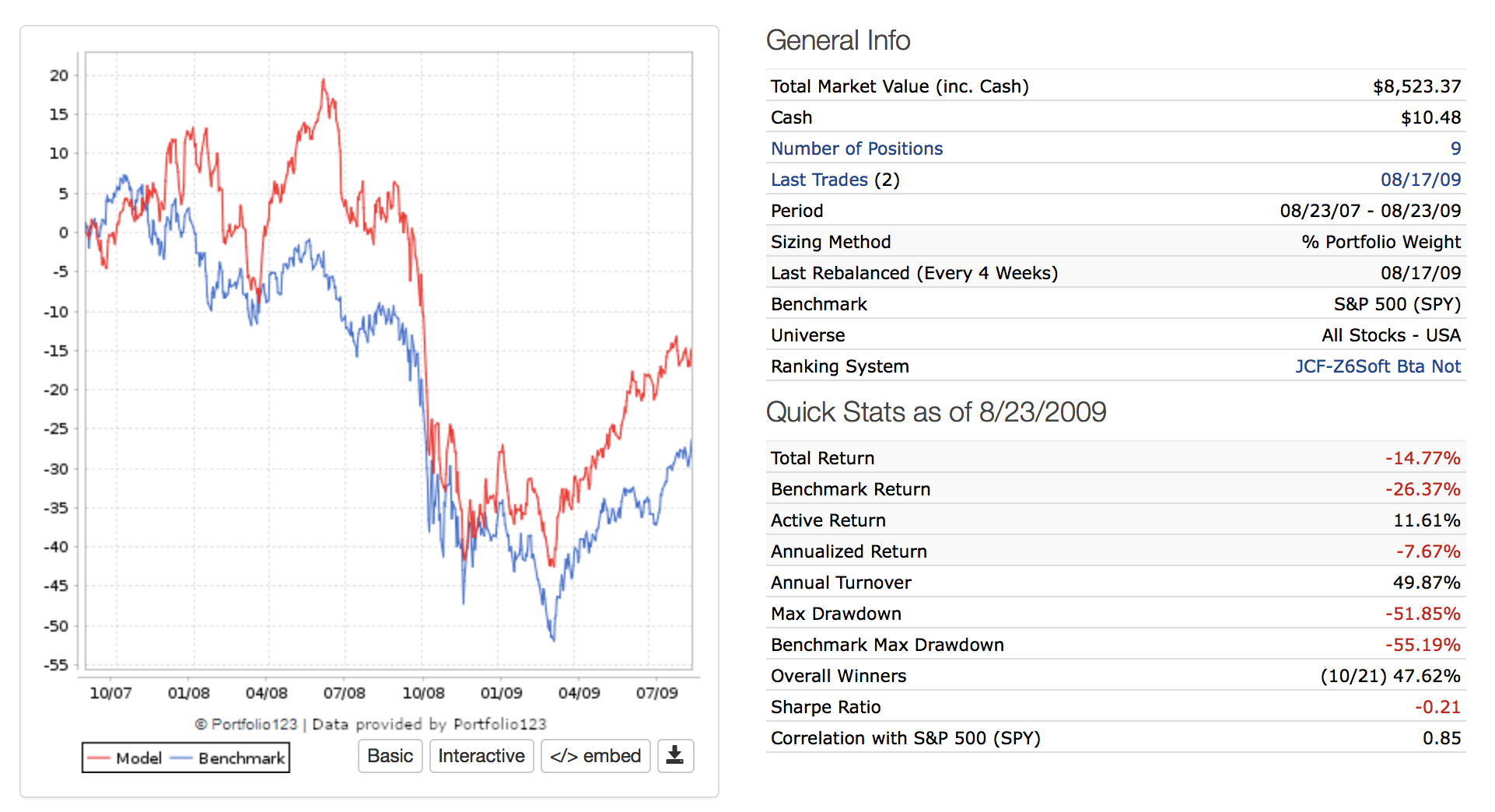

¿Cómo se ha comportado el sistema en el año 2008?

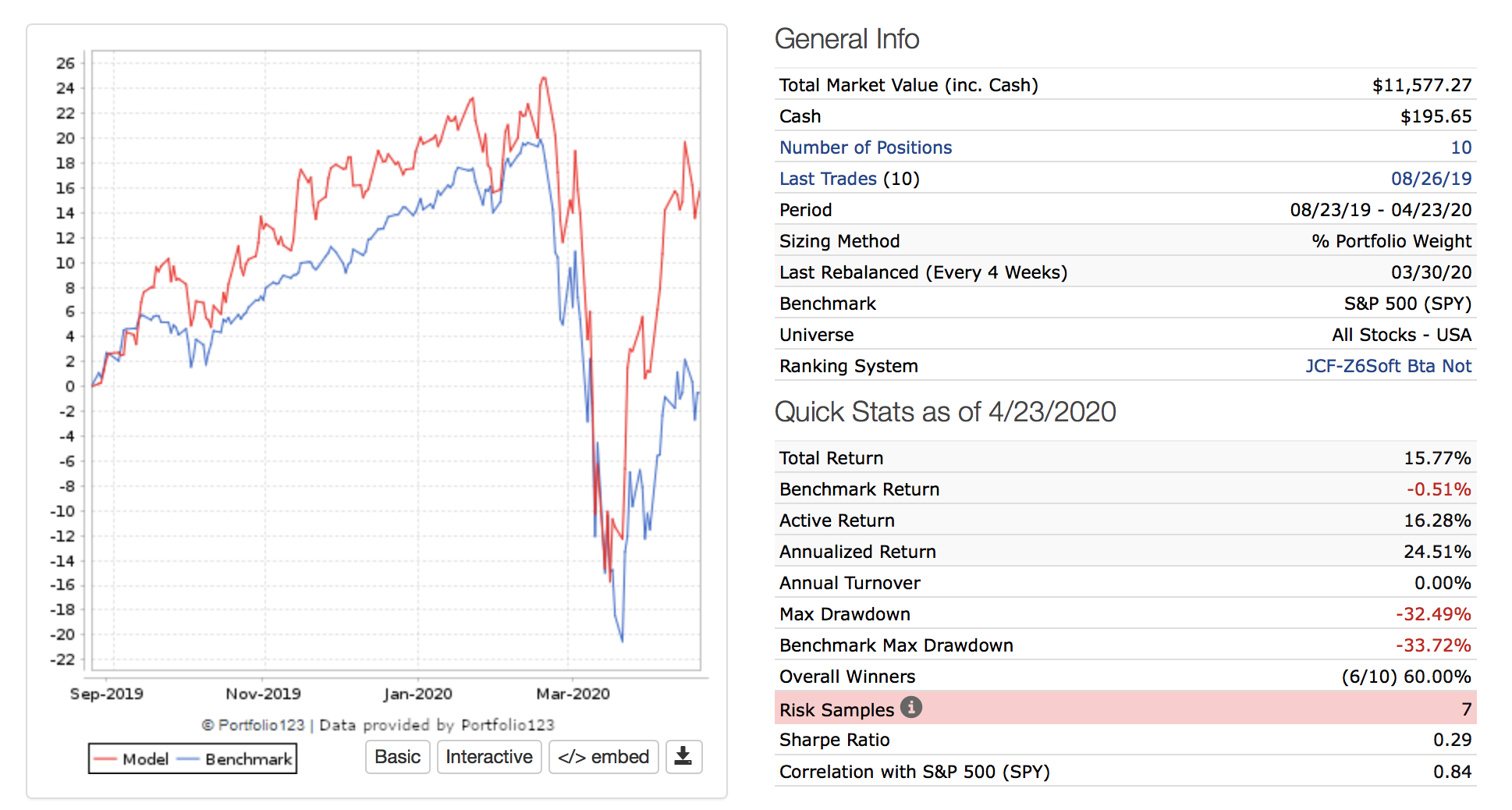

¿Cómo se ha comportado el sistema en el año 2019?

LA CARTERA

Veréis empresas de las que nunca antes habíais oido hablar. Empresas que venden un poco más en cada trimestre. Empresas que tienen beneficios de forma progresiva y esperanzadora. Empresas con más cash que deuda. Empresas que no quebrarán.

No serán ninguna de la que tiene la secta Value en la boca, copiándose unos a otros en una cacofonía infinita. Tampoco serán big caps tecnológicas, ni empresas moribundas que reparten dividendo atrapadas en eternas tendencias bajistas. No verás nada que cotice en Españistan. Solo el brillo radiante del narco-capitalismo americano.

Listaré las empresas elegidas para el sistema y sus principales características en mi cuenta de Twitter*, que la tengo muerta de asco y así le doy un poco de "movimiento".

El resultado del sistema lo actualizaré por aquí, juntamente con el resto de los sistemas que tengo en marcha.

También actualizaré las posiciones en Twitter a medida que vaya rotando empresas, Jack Dorsey se lo merece, oh, yeah!!!!

*Cuenta de Twitter: @Mondayinvest