INTRODUCCIÓN

I'm a fan of very, very expensive creams: Creme de la Mer, La Prairie Skin Caviar Luxe. I'm a huge fan. They work.Jerry Hall

El viernes vi la caída de Amazon, solo un 7%, que nadie se asuste, y pensé:

- Mira que bien, puedo comprar unas cuantas acciones de mi tienda on-line favorita.-

Después de entrar en el broker me di cuenta de que, efectivamente, SOLO podía comprar unas cuantas acciones. Estaban a 2.300 dolares cada una.

-¿Qué pasa? ¿¡¡¿ Jeff no hace splits para engañar a la gente?!??-

Y de pronto, una pequeña luz, o chispa, o chispazo, o un “je ne sais quoi”, atravesó mi mente, y surgió la duda:

-¿Es mejor comprar acciones caras o acciones baratas?-

Si si, ya sé que “solo un necio confunde valor y precio”. Re-formularé mi pregunta:

-¿Es mejor comprar acciones de precio alto o de precio bajo?-

Vale, vale, ya veo que no queda muy claro. Vamos a dejarlo prístino de una vez por todas, no quiero lectores confusos:

-¿El precio de una acción individual, como factor, influye en el rendimiento de una cartera?-

Ya te avanzo el resultado del experimento, ¿para qué perder tiempo?

Si, el precio influye. Es mucho mejor comprar caro, que comprar barato.

-¡¡¿Qué!!? ¿Comprar caro bueno?! Venga, hombre. Y y y... el Value, y Paramés, y Graham... ¡¡GRAHAM!!-

Madura. El Value apesta más que el screener de Greenblatt.

También me ha resultado interesante ver el comportamiento de las acciones de precio alto en zona de burbuja (la del año 2000 concretamente), o en el año 2008, frente al comportamiento de las mismas acciones en el periodo actual.

Así que, girando la tortilla del redactado inicial y la intención del artículo, en este inconsistente y maleable texto que tienes en tu pantalla, aparte de meterme con el factor precio, también responderé a la pregunta:

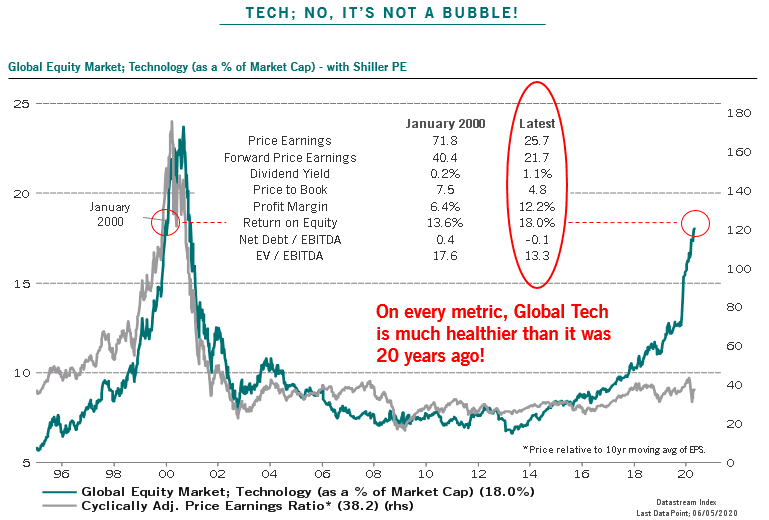

¿Hay una burbuja en el Nasdaq actualmente?

Y cómo no podía ser de otra forma, veras un montón de gráficos de carteras comparadas con el ETF que replica al S&P500, el SPY, para ilustrar mis valientes y atrevidas frases épicas.

Agárrate fuerte a tu taza de café, aprieta ese Donut con suavidad, no queremos desastres en la cocina. ¡¡ Arrancamos !!

CONSIDERACIONES PREVIAS

- Rebalanceo de cartera cada 52 semanas.

- Constituimos la cartera con 100 empresas a fin de tener la muestra más amplia posible.

- Las acciones se ordenan por precio, de mayor a menor, o al revés, dependiendo del caso.

- Indice de referencia SPY. Hay que poner alguno y cómo soy un animal de costumbres pongo este.

- Capital inicial 100 millones de dolares. Vamos a comprar las empresas más caras, y necesitamos mucho dinero.

- La única condición es que las empresas tengan un volumen superior a 20.000 acciones negociadas durante los últimos 20 días, a fin de evitar penny stocks, con volatilidades brutales, y que posiblemente no podríamos comprar en condiciones normales.

EL ANÁLISIS-PRECIO

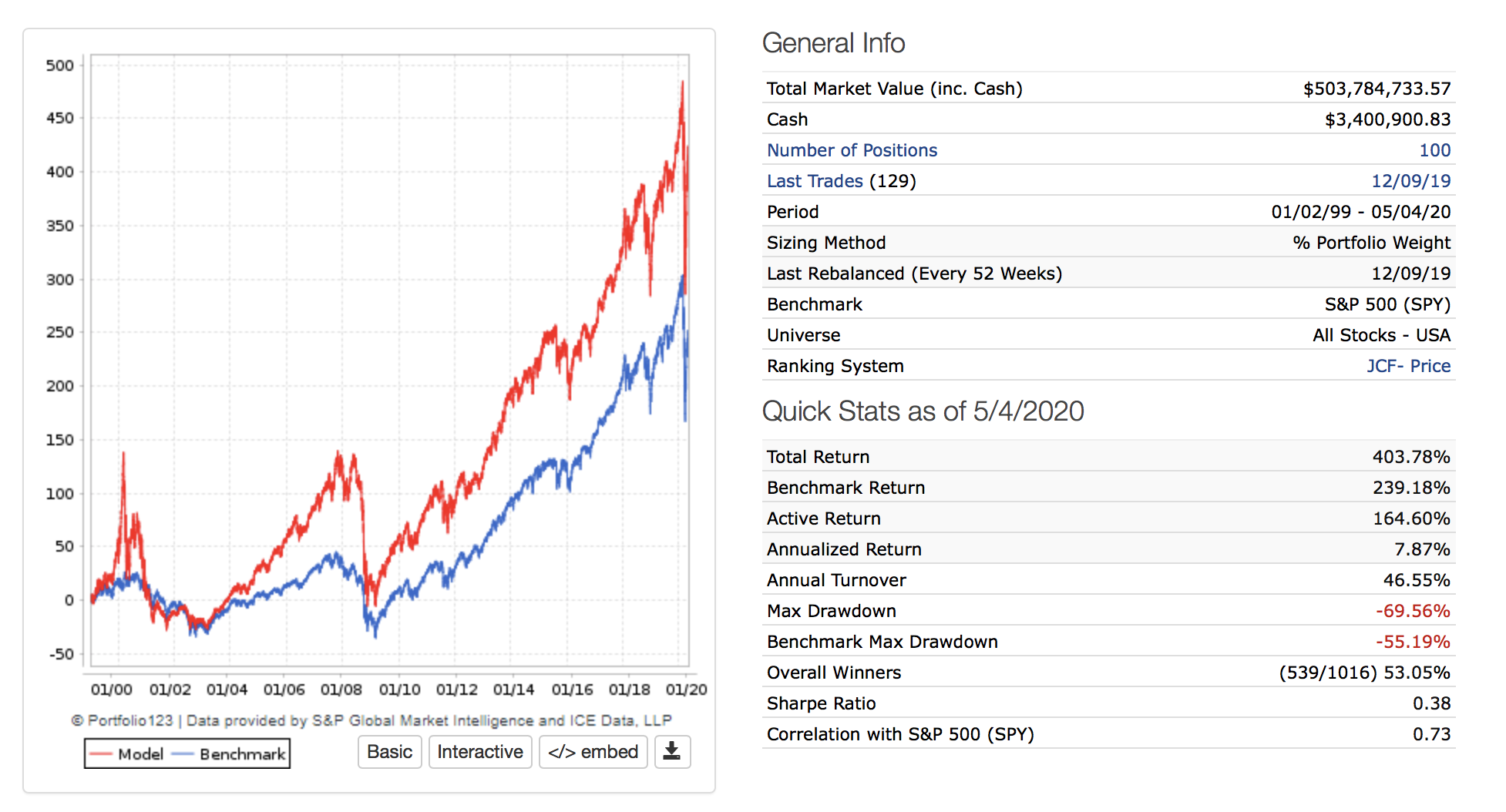

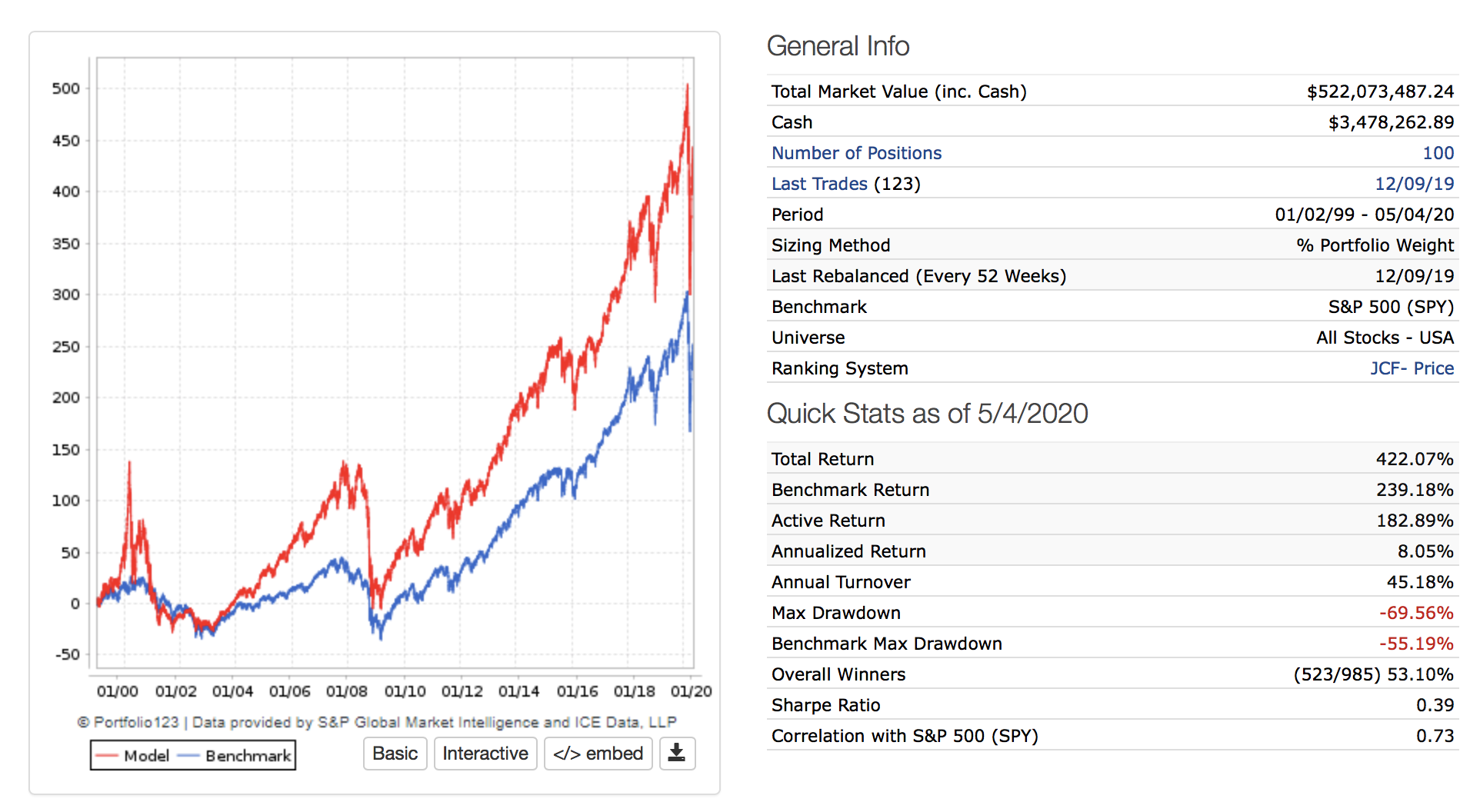

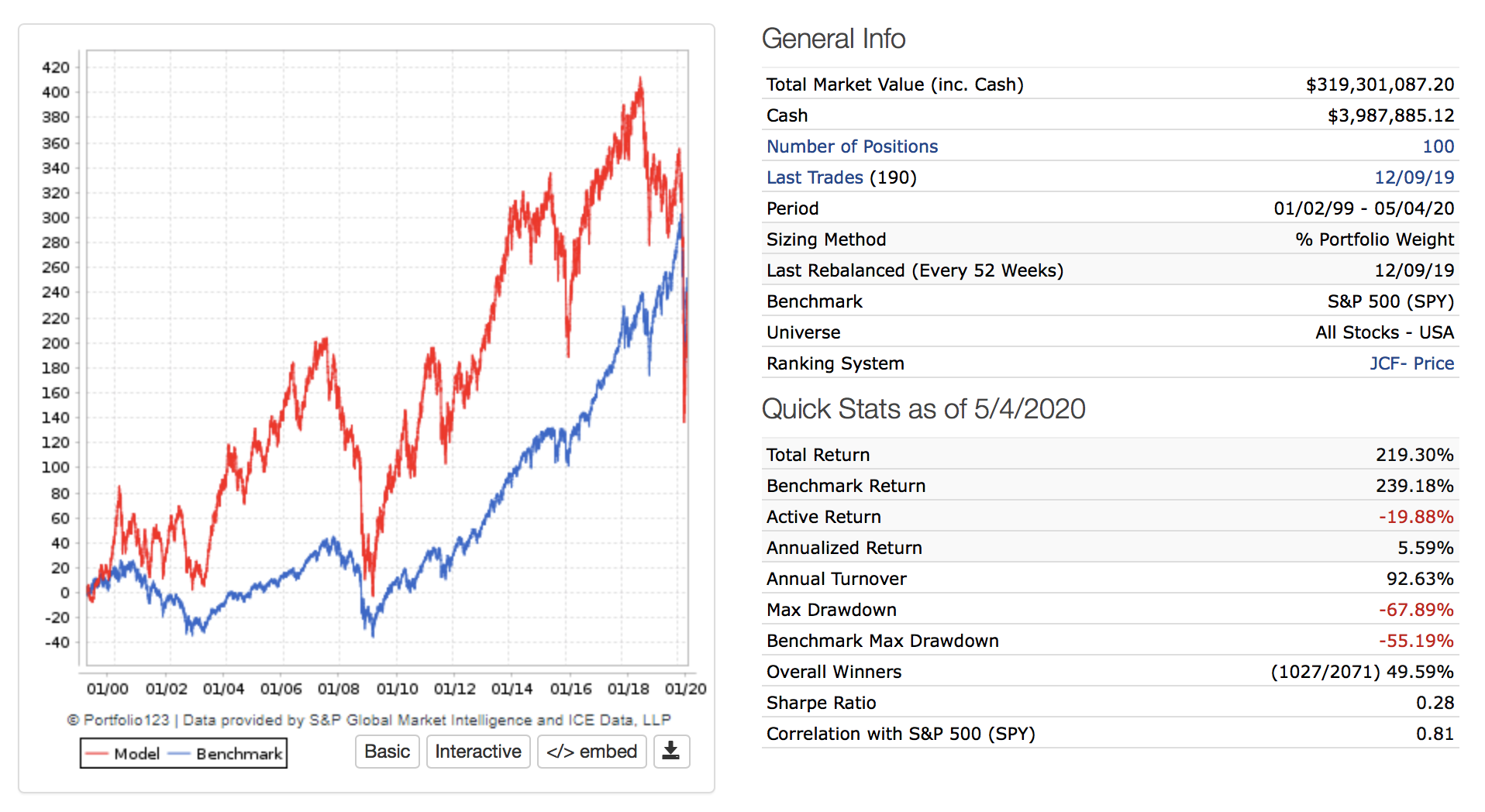

Cartera con las 100 acciones de precio más alto:

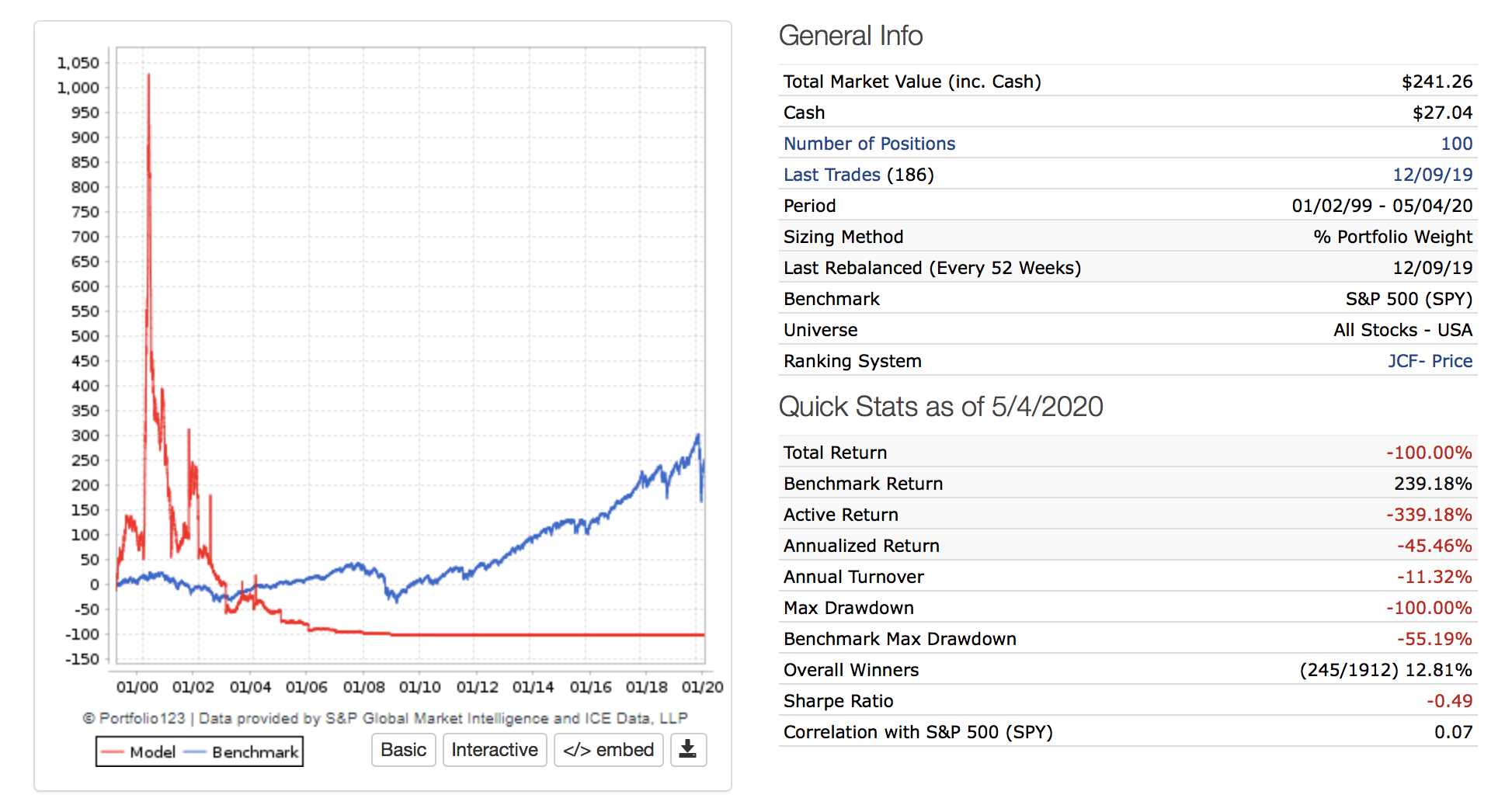

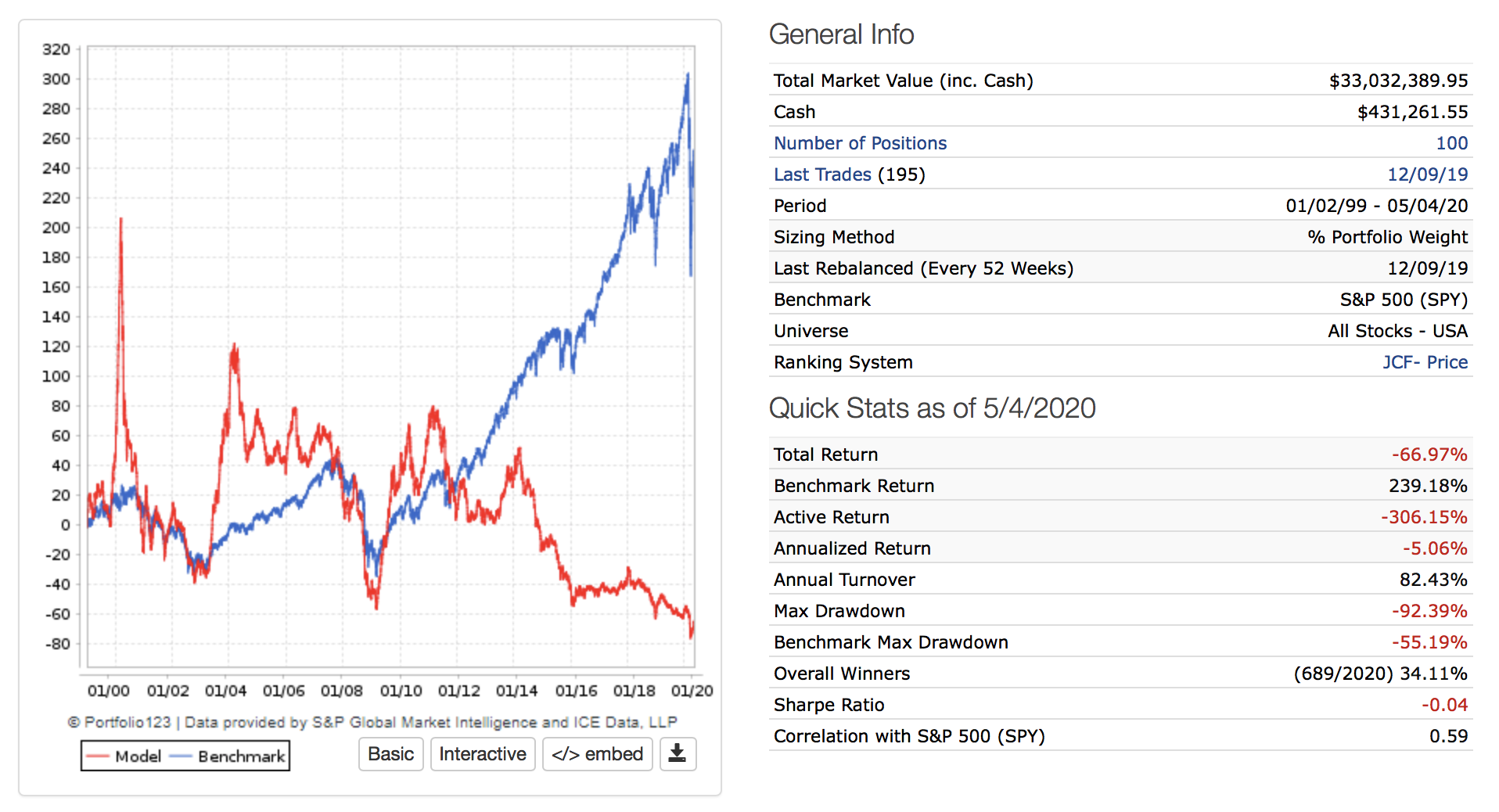

Cartera con las 100 acciones de precio más bajo:

Cartera con las 100 acciones de precio más bajo y superior a 1 dolar:

Cartera con las 100 acciones de precio más alto de más de 1 dolar y menos de 10:

Cartera con las 100 acciones de precio más alto de más de 10 dolares y menos de 50:

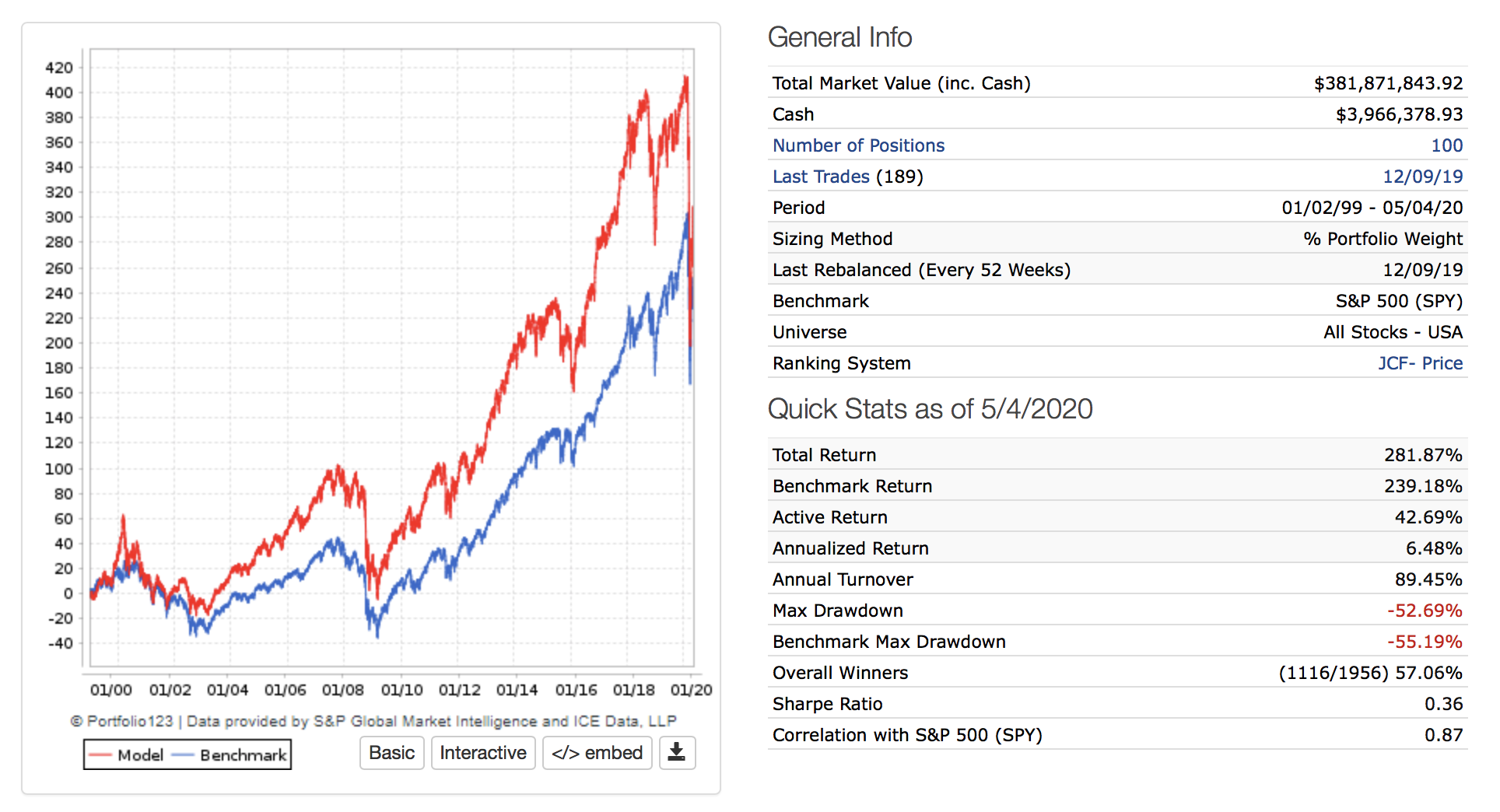

Cartera con las 100 acciones de precio más alto de más de 50 dolares y menos de 500:

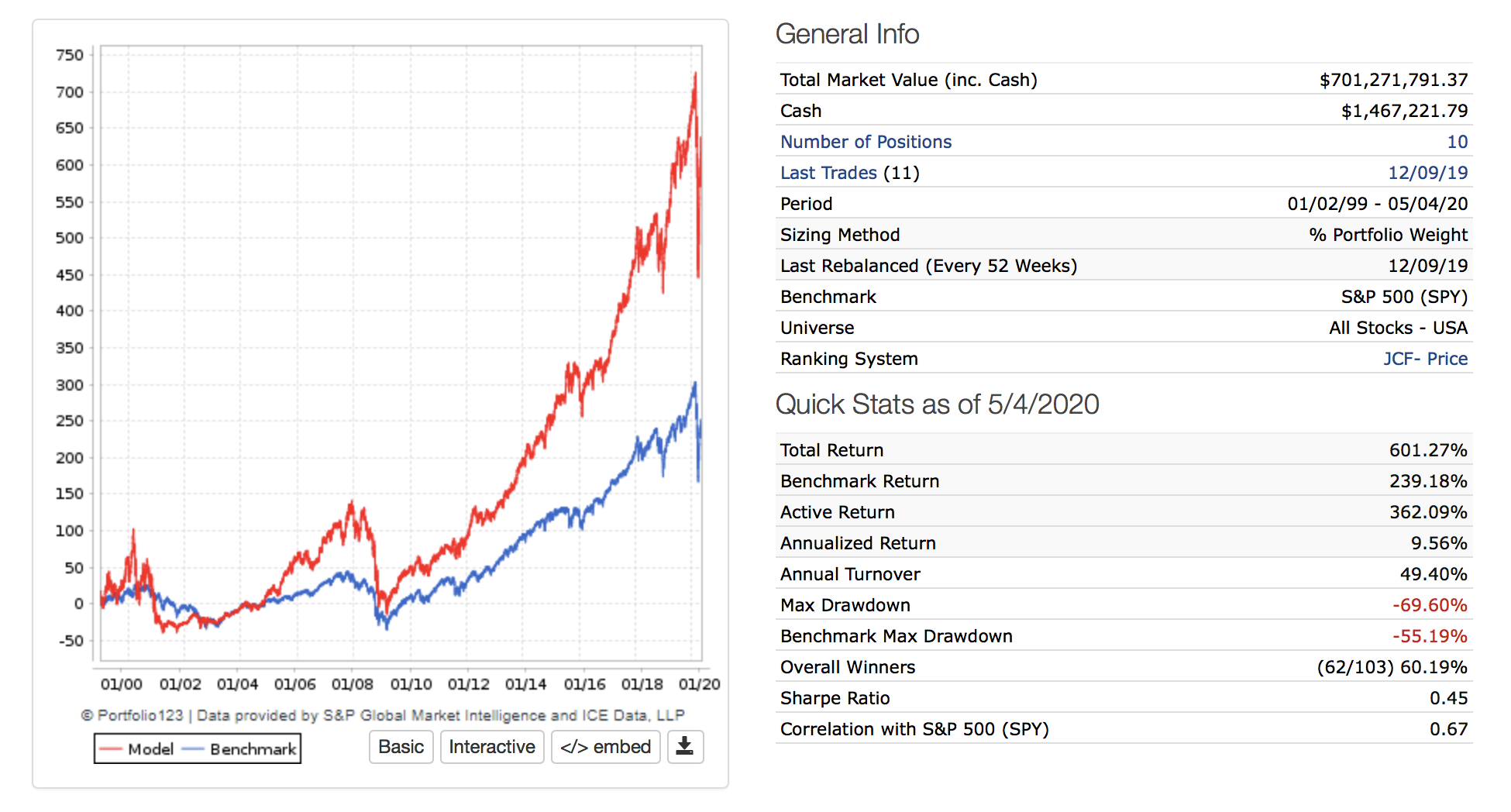

Cartera con SOLO las 10 acciones de precio más alto:

EL ANÁLISIS-BURBUJA

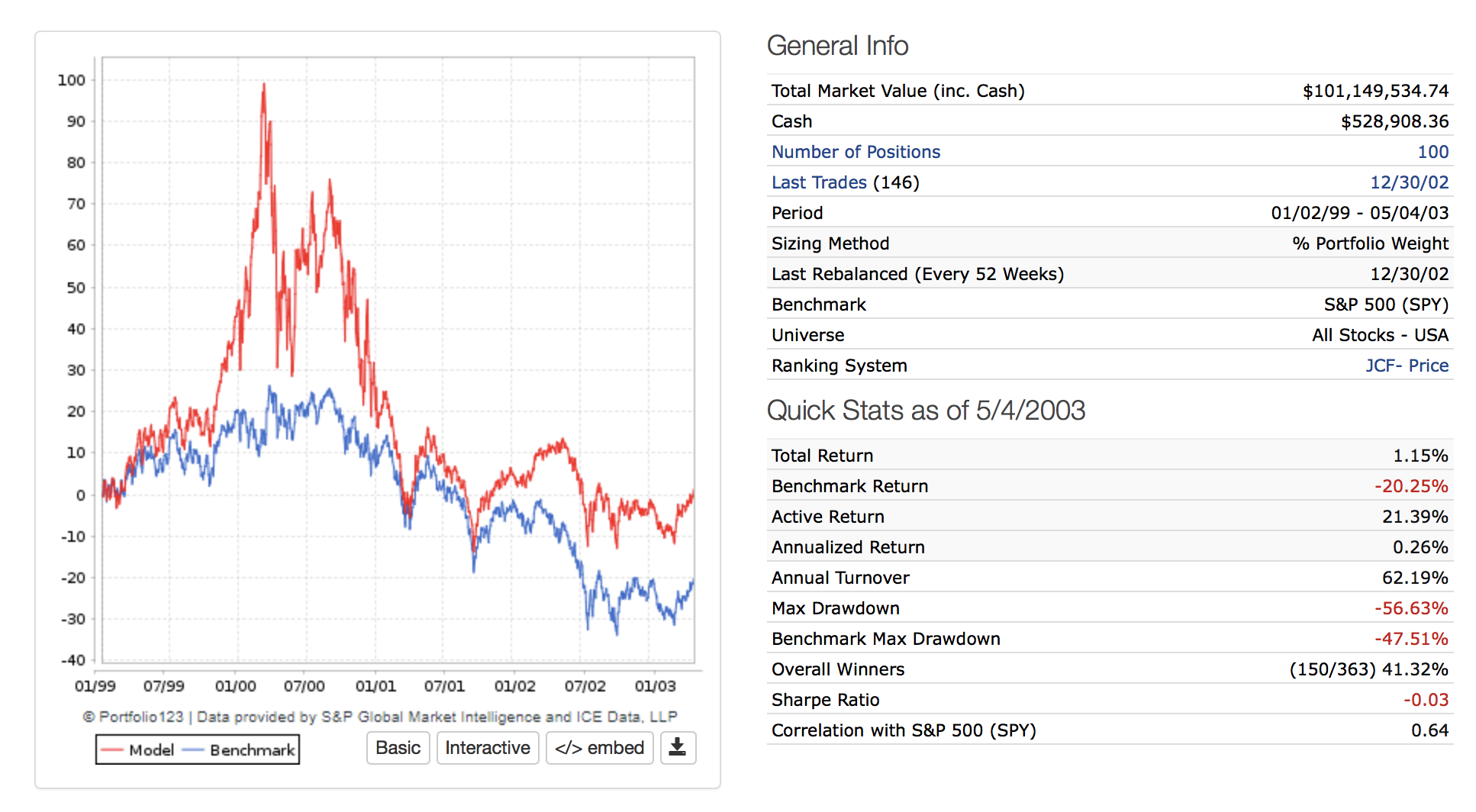

Año 2000:

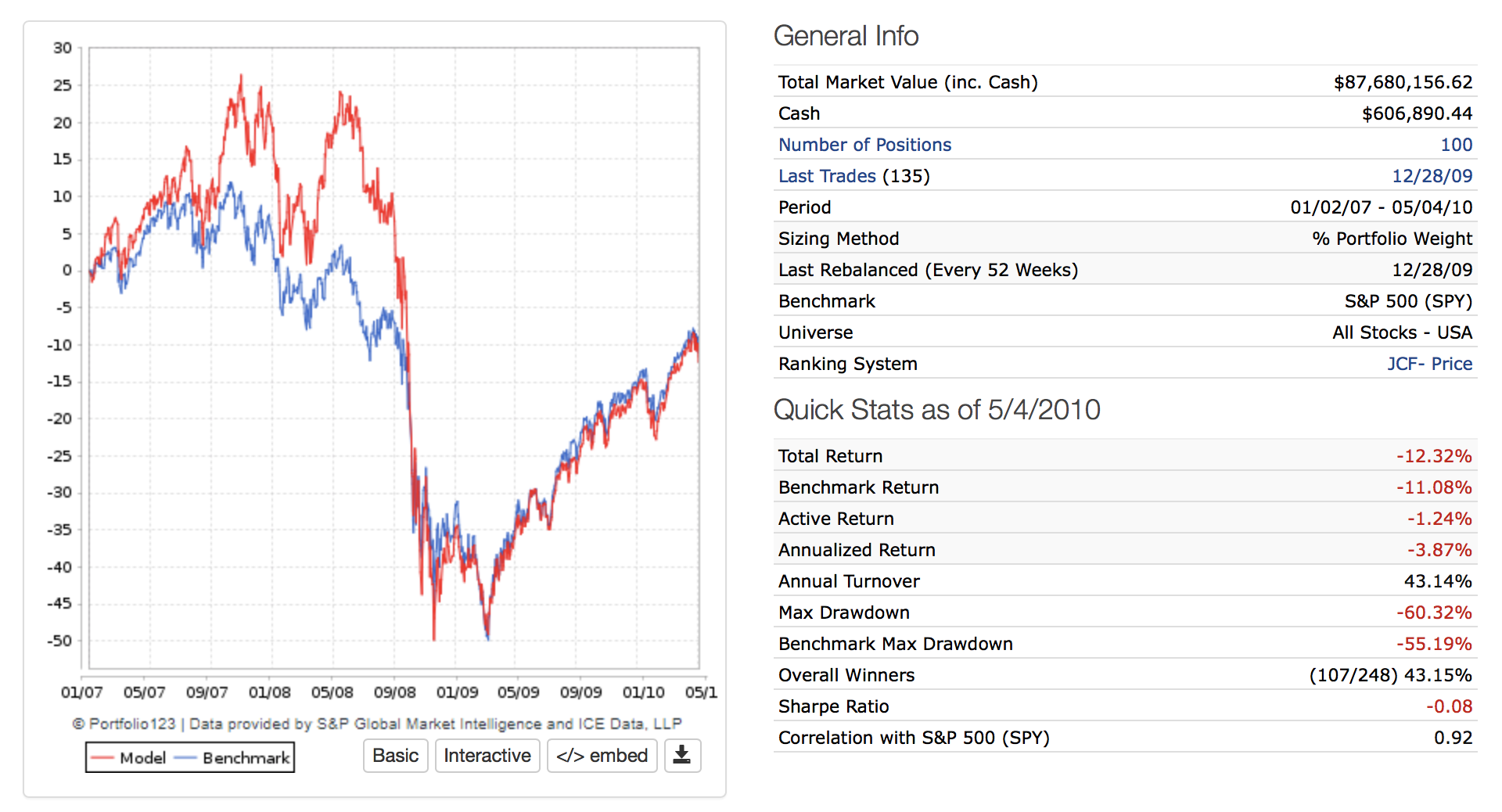

Año 2008:

Año 2020:

LA CONCLUSIÓN

Por lo que respecta al Nasdaq, el gráfico del sistema nos muestra un comportamiento actual de las acciones de precio más alto, muy diferente al comportamiento de estás mismas acciones en los años 2000, y 2008. Las empresas caras de forma aislada eran mucho más caras que el agregado de las empresas caras más las empresas menos caras (vaya frase). Burbuja a la vista.

El precio como factor, actúa de forma similar al factor Momentum. De hecho son primos hermanos. Pero el sistema desarrollado en este artículo, si es que se le puede llamar así, comprar solo las empresas más caras, es bastante menos inteligente que un Momentum simple, que ya de por si es muy simplón.

Los sistemas Momentum básicos compran lo que más sube, o lo que más ha subido, en relación a un activo concreto, o en relación a un grupo de otros activos. El Momentum absoluto, valora cuanto ha subido x elemento en relación a si mismo. Por ejemplo, de 0 a 10, y en x tiempo. Mientras que el Momentum relativo mediría cuanto ha subido x activo en comparación con otros activos. A partir de aquí compraría lo que más ha subido.

El factor precio de mi sistema solo compra lo más caro. Poco importa si esta bajando de precio, subiendo, o si lleva “flat” 10 años. Hace una “foto” del mercado una vez al año, y compra lo más caro que encuentra. Igual que una adolescente millonaria, entra en una tienda de Louis Vuitton y pilla lo que tenga más ceros en la etiqueta. Así de simple, así de estúpido.

Y aún así, la cartera basada en el factor precio se comporta mejor que el índice. ¿Para cuando un ETF que SOLO compra las empresas más caras? Ya me imagino el ticker: XPNSV.

Esta cartera también se comporta mejor que la mayoría de carteras de gestores profesionales, que cobran religiosamente su 2% de comisión anual (más gastos ocultos), sobre varios millones de euros, a cambio de VOLATILIZAR tu dinero.

Eso si, lo volatilizan respaldados por teorías laberínticas, oscuras, e imposibles de llevar a cabo por uno mismo. Estoy convencido de que algunos de ellos incluso se las creen.

El paseo no es aleatorio. Tampoco es tan complicado como nos lo quieren vender.