"Mr. Bernanke said the Fed can't stay "too easy too long" and must act before some economic indicators -- such as full employment -- reach acceptable levels."

(La FED no puede mantener una política acomodaticia por demasiado tiempo y debe actuar antes que algunos indicadores económicos alcancen niveles aceptables, como el pleno empleo)

Esta frase se convierte en la primera quiebra en el lenguaje que la FED ha mantenido hasta ahora. La mejora de los indicadores económicos, así como el repunte en la inflación ha provocado este cambio en el lenguaje que se ha de confirmar en futuras apariciones. No obstante, es solo una primera declaración de intenciones, en mi opinión, una "subida de tipos psicológica" que es lo que ha hecho corregir los mercados al menos el día de hoy (ya veremos si la corrección toma cuerpo - 1295 claves-). Como cada vez que la FED sube los tipos, el mercado recorta, pero descarto que haga cambiar la tendencia del mercado (me refiero a la gran tendencia no los próximos 5 minutos como muchos gustan de obsevar).

No obstante, no veremos a la FED aún luchar contra la inflación:

Mr. Bernanke elaborated a little bit on what would provoke the Fed to start tightening monetary policy. In short, it won't happen until he is more confident that the recovery can stand on its own, that employment is clearly rising in a sustainable way and that inflation is on its way to stabilizing around 2%. He also said he's well aware of the risk that the Fed will act too slowly and allow inflation to get out of control, something he intends to avoid.

Mr. Bernanke was careful to avoid giving a time table, but the comments seem largely in line with market expectations that the Fed could begin withdrawing money from the financial system and gradually nudge short-term interest rates higher from near zero by early next year.

Vamos, que empieza a cambiar su lenguaje, intentando atar en corto las presiones inflacionistas de las commodities, pero que no parece que antes de enero de 2012 vaya a moverse nada.

¿Cómo comprobar si el mercado confia en Bernanke o simplemente cree que no va a poder controlar la inflación sino sube los tipos?

Observando la curva de tipos:

Si sube, va a significar que los bonos de largo plazo van a seguir cayendo de precio mientras que los de corto seguirán influenciados por la política de tipos bajos de la FED, haciendo que la curva de tipos se incline mucho más. Lecturas sostenidas por encima de los niveles actuales significaría desconfianza en la FED. Sin embargo, un retroceso significaría que la "subida de tipos psicológica" tiene efecto y el mercado le da un voto de confianza. Si se confía en la FED comprar el ETN FLAT, sino comprar el ETN STPP. Yo me inclino por Flat, más teniendo en cuenta que mantengo una opinión contrarian sobre el OIL.

La operación de venta de volatilidad se ha dejado hoy más de la mitad de lo ganado sobre el papel. El punto de salida lo habia marcado para cuando el SP500 llegara a 1339. El futuro casi llegó a ese nivel por la mañana, pero no el índice. A veces ocurren estas cosas. Aunque la operación todavía tiene vida. En el peor de los casos si viene una corrección mayor, no nos vamos a quejar, porque eso significa grandes oportunidades en un futuro próximo.

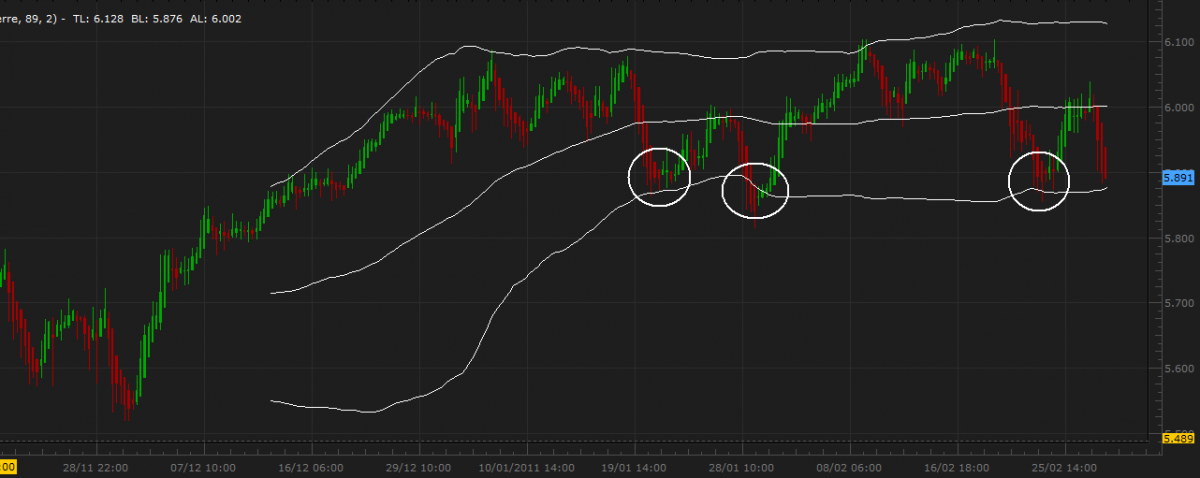

Técnicamente la jugada no puede estar más clara (más difícil es gestionar). En el siguiente gráfico vemos el FTSE inglés:

soporte o no soporte, he ahí la cuestión. mi obligación es apostar al alza porque estamos en tendencia alcista. claro que el grafico diario y semanal me dicen lo contrario, pero eso está fuera de mi control.

.png)