Este es el análisis de esta semana que envié vía el Boletín Semanal Contrarian.

-------------------------------------------------------------------------------------------------------

"Los mercados alcistas nacen en el pesimismo, crecen en el escepticismo, maduran en el optimismo y mueren en la euforia"

(John Templeton)

Aprovechando que esta semana seguimos en "modo vacaciones" vamos a intentar observar el mercado desde un punto de vista amplio para intentar responder a la pregunta ¿dónde nos encontramos?

Pregunta no baladí ya que para saber a donde vamos necesitamos saber de donde venimos. Intentar definir la situación actual es crucial para modificar (o no) nuestra operativa a lo que creemos que puede ocurrir en los siguientes meses.

La frase de Templeton siempre me ha parecido muy buena porque define las cuatros fases psicológicas de un ciclo bursátil completo. Evidentemente, el mercado alcista siempre nace en el máximo pesimismo. Y creo que también es evidente que no estamos en esa fase ya que la dejamos atrás en la primavera de 2009. También es evidente que no nos encontramos en ninguna euforia pues las opiniones están lo suficientemente divididas como para descartar la unanimidad que requiere una euforia.

Dejando atrás lo que considero evidencias, nos quedan dos opciones: o el mercado está en la fase de crecimiento y escepticismo o está en la de maduración y por tanto optimismo (o nuevo optimismo).

En la fase de escepticismo los bajistas suelen ser mayoría y también los más ruidosos. Cualquier subida del mercado es una manipulación y cualquier potencial figura bajista del chartismo es una señal del fin del capitalismo. Los alcistas son insultados y ridiculizados y en general se podría decir que lo que la mayoría tiene claro es que no hay tendencia alcista.

En una fase de optimismo la tendencia alcista es reconocida por una mayoría. Lo que le diferencia de una euforia es que no hay unanimidad ni sentimientos de éxtasis sobre el mercado. En la fase optimista, cuando el precio sube todo el mundo recomienda comprar, pero cuando baja algo aún aparecen bajistas avisando de la siguiente catástrofe, pero esas caídas progresivamente dejan de ocupar las portadas de los periódicos para ir aceptándose como retrocesos naturales de los mercados.

¿Con cual de las dos fases identifica más la situación actual? Lo importante no es lo que yo vaya a decir a continuación sino que usted tome la información de la que dispone y obtenga su propia respuesta.

En mi opinión, nos encontramos - y creo que claramente - en un momento de transición entre el escepticismo y el optimismo. Aunque la última pata alcista de este mercado ha borrado a muchos "osos" del mapa, lo cierto es que una pequeña caída del 5% sería suficiente para sacar de la cueva a buena parte de los bajistas.

Si uno toma periódicos y lee las noticias de los medio on-line (no aporto ninguna imagen pero le recomiendo observe las noticias), ve que lo que abunda ahora mismo son por un lado aquéllos que dicen cosas como "los osos estaban equivocados" y la de aquéllos que siguen en pensando en una línea muy pesimista para el 2011 y proclaman un futuro año no muy bueno. Lo que está claro es que no hay unanimidad y lo que yo veo claro es que los escépticos son muchos pero menos que hace 6 meses y los nuevos optimistas empiezan a ser más y se rinden a la evidencia.

Creo que puedo nombrar varios elementos por los que creo que nos encontramos en esta fase de transición, pero me centraré en 3 datos: La curva de tipos, las encuestas de sentimiento y el VIX.

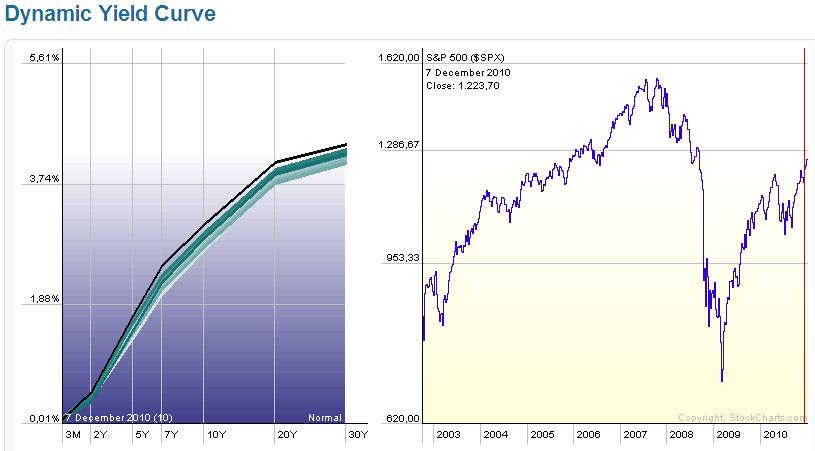

1. La curva de tipos se encuentra en su rango máximo histórico y su estructura es de total inclinación:

Esta inclinación significa que para los bancos endeudarse a corto es muy barato y prestar a largo es muy rentable lo cual fomenta la circulación del crédito. Una economía que presente este tipo de curva tan inclinada es propia de una fase de expansión. Según este fundamental indicador nada presagia que no estemos creciendo y por tanto mejorando.

Para más información sobre la curva de tipos y su relación con el mercado de acciones : (aqui)

2. Las encuestas de sentimiento empiezan a ser alcistas.

Mucha gente repite como un mantra que cuando las encuestas de sentimiento muestran más alcistas que bajistas estamos a punto de ver un giro importante de mercado. De hecho suelen argüir que en estos días ha habido tanto alcista como no se veía desde 2007 antes del fin del último mercado alcista. Lo que no dicen es que desde 2003 hasta 2007 prácticamente cada mes las encuestas mostraban más alcistas que bajistas. Lo que no alcanzan a comprender que las encuestas de sentimiento hay que situarlas en contexto. Normalmente cuando estamos en un mercado alcista si la semana ha sido buena las encuestas suelen ser positivas y si la semana ha sido regular los alcistas se evaporan. Estos van a remolque el precio. De hecho ver muchas lecturas en conjunto de alcistas es algo positivo porque significa que cada vez los precios están más altos. Sobre este punto recomiendo encarecidamente leer este post que escribí en Rankia sobre el tema. Con curva de tipos inclinada hay que ignorar las encuestas que muestren que hay demasiados alcistas y solamente usar las ocasiones en que los bajistas son más para disponerse a comprar.

3. El nuevo régimen del VIX.

En un mercado alcista uno espera que el VIX de media no sea muy alto, y eso es precisamente lo que ocurre en estos momentos. Sin embargo, y propio de los tiempos que corren donde todavía hay mucho escéptico, vemos que lecturas bajas del VIX son interpretadas por muchos como señal segura de futuros problemas en el mercado de acciones. Pero aquí ocurre lo mismo que con las encuestas. En tiempos de expansión el VIX puede estar meses y meses con lecturas bajas y solo de vez en cuando ofrecer algún repunte. Lo que aquí hacemos es describir no recrear el futuro como más nos convenga para reafirmas nuestras ideas.

Estos días el índice VIX ha sido ampliamente comentado porque ha llegado a un "soporte".

Pero que el VIX haya parado ahí en dos ocasiones no significa que vaya a hacerlo de nuevo. Abril de 2010 y Mayo de 2008 no es Diciembre de 2010. No me malinterprete, al VIX lo veremos en 25 en cualquier momento y también lo veremos por debajo de 20 durante meses. Lo que no se puede decir es que porque haya tocado ese nivel ya vayamos a ver un mercado bajista. De hecho, viendo la cantidad de gente desinformada que comenta esto, es bastante poco probable que este supuesto soporte tenga alguna importancia.

En un mercado alcista el VIX tipicamente fluctúa entre 25 y 10. Para más información sobre el VIX puede acudir aqui y aqui.

De estos tres elementos el más importante es el de la curva de tipos, el cual nos indica el marco general de la situación. La agrupación de lecturas alcistas en las encuestas confirma que se está dejando de lado el escepticismo y está naciendo un nuevo optimismo. Y el VIX, que nos es útil para los movimientos intermedios nos indica que la volatilidad pudiera estar entrando en un nuevo régimen de baja volatilidad.

Todo esto significa que el mercado en el futuro será más lento y tranquilo que en los últimos tres años, significa que podemos pasarnos meses en tendencia alcista sin ser esta tendencia muy poderosa y por tanto si no tenemos paciencia en esperar las señales más interesantes podemos llegar a desesperarnos, con lo cual ahora más que nunca hay que ejercitar la paciencia para no operar sin sentido al no ver grandes oportunidades. Paciencia porque sabemos que todo mercado alcista ofrece oportunidades con cierta frecuencia.

Dicho esto, ¿significa que no veremos caídas del 20%? Yo eso no lo sé, tan solo pongo los elementos en contexto y estimo lo más probable, pero si el mercado cae un 20% y estos elementos siguen indicándome lo mismo yo estaré ahí para ponerme largo.

Para terminar, un gráfico del S&P 500 distinguiendo las distintas fases de este mercado alcista:

Les deseo a todos una muy feliz entrada en el año nuevo.