El pasado 15 de junio, Robert Casajuana Alujas impartió un webinar en el que nos habló sobre las ventajas de la gestión activa frente a la pasiva para batir a los mercados. Además analizó los principales mercados y las oportunidades que existen en los mercados de bonos.

Renta Fija Vs Renta Variable

Renta Fija:

- Emisiones de deuda que realizan los estados y las empresas dirigidos a un amplio mercado.

- Generalmente son emitidos por los gobiernos y entes corporativos de gran capacidad financiera en cantidades definidas que conllevan una fecha de expiración.

- La denominación “fija” significa que la rentabilidad se representa por un cupón que no varía.

Renta Variable:

- Los instrumentos de Renta Variable son los que forman parte de un capital social de una empresa.

- La denominación “variable” se relaciona con la variación que puede haber en los montos percibidos por el concepto de dividendos. A parte de la revalorización del valor de la acción en sí mismo.

- Por lo general, los instrumentos de Renta Variable reportan a sus tenedores ganancias o rendimientos mayores en el largo plazo, a cambio de un mayor riesgo.

Principales características de las emisiones de Renta Fija

- Principales activos: Bonos, Letras, Pagarés..

- Las formas más comunes de financiarse una gran empresa son las siguientes: Ampliación de Capital, préstamos sindicados (préstamos bancarios), emisión de deuda y capital riesgo.

- Las partes implicadas en la Renta Fija son el emisor del título y el receptor o tenedor.

- Tipos de emisor: Grandes empresas, bancos, instituciones públicas, gobiernos, comunidades autónomas, municipios, instituciones supranacionales…

- Objetivos: que el emisor reciba financiación a cambio de un interés y que el receptor invierta en un activo donde la rentabilidad es conocida (a priori) y con menor riesgo que la Renta Variable.

¿Cómo funciona principalmente un activo de renta fija?

1. El emisor precisa qué cantidad de financiación quiere y qué interés/rentabilidad puede pagar por ella.

2. El emisor divide esta cantidad en pequeñas porciones, qué son los títulos con un valor nominal determinado. Cada título tiene fijado:

- Un sistema de amortización

- Una rentabilidad

- Un plazo o frecuencia de pago de intereses, denominados cupones.

3. El emisor se encarga de colocar (vender) estas pequeñas porciones.

4. Los inversores (grandes instituciones, bancos o inversores retail) compran los activos y el emisor paga su interés cuando se ha establecido.

5. Al vencimiento el emisor amortiza el activo y devuelve el principal a los inversores.

- Principales elementos de un activo de renta fija

- Emisor: entidad que adeuda los intereses y el principal.

- Comprador: persona o entidad que entrega el dinero para recibir un interés.

- Nominal: cantidad por la que se emite el bono (sobre la que se calcula interés y la que se devuelve).

- Precio: cantidad a la que compramos el bono, puede estar por encima o por debajo del nominal.

- Cupón: es el interés que paga la entidad emisora cada cierto tiempo. Siempre se calcula sobre el importe nominal.

- Cupón corrido: es la parte de interés que corresponde al tiempo transcurrido entre el pago del último cupón hasta hoy.

- TIR: se puede entender como el rendimiento anualizado del bono. No es exactamente el rendimiento al 100% debido a que la TIR presupone la reinversión de los cupones al mismo interés que la TIR.

La TIR incluye el rendimiento del cupón y el rendimiento vía precio hasta el vencimiento.

- Bonos comprados por encima del 100% → TIR<Cupón

- Bonos comprados por debajo del 100% → TIR>Cupón

Riesgos de la renta fija:

- Riesgo de tipos de interés: riesgo que tiene el inversor de sufrir una variación del precio de sus títulos de renta fija como consecuencia de los cambios en los tipos de interés

- Riesgo de crédito (rating)

- Riesgo de vencimiento (duración)

- Riesgo de mercado (precio)

A continuación se pueden ver las calificaciones de los bonos:

Bonos Vs depósitos

- La principal diferencia entre un bono y un depósito es que el Bono cotiza y cada día genera precios de mercado y que el bono no se verá afectado por la solvencia del banco custodio ya que está fuera del balance de ese banco.

- El precio del Bono, cotiza, por lo tanto su rentabilidad varía diariamente. La liquidez del bono es diaria.

Por lo tanto la RF solo es realmente fija si esperamos a vencimiento, en otro caso, estamos sujetos a un precio de venta (podemos perder o ganar en precio). Si los depósitos cotizasen su valor también cambiaría cada día (certificados de depósito).

- Los bonos tienen rating y podemos encontrar desde bonos altamente seguros que pagan un 2% anual (Por ejemplo Apple) o bonos de alto riesgo que pagan un 8% anual (Por ejemplo Abengoa).

Elementos de análisis en la Renta Fija

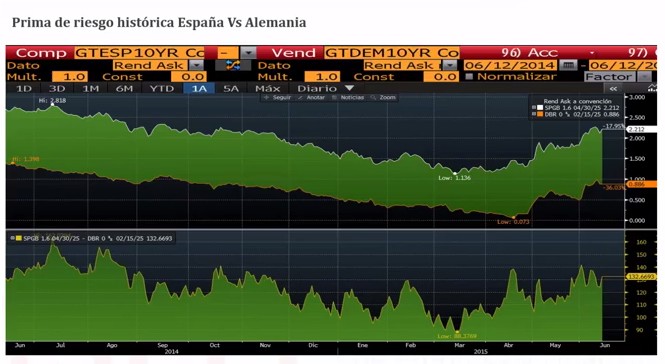

Curva de tipos de Interés: Análisis de la Tasa de Descuento

La estructura temporal de los tipos de interés analiza la relación entre el tiempo que resta hasta el vencimiento de las diversas obligaciones o bonos (su maduración), y sus rendimientos durante dicho plazo.

Se representa mediante una sucesión de puntos en el tiempo, cada punto muestra el rendimiento hasta su vencimiento y el plazo de tiempo hasta el mismo. La línea curva alisada que une todos esos puntos es la representación gráfica de la estructura de tipos de interés.

Cómo comprar un bono

Rentabilidad

- La rentabilidad de los títulos de renta fija es un concepto con bastantes matices. En general siempre que se habla de rentabilidad, y así se muestra en las cotizaciones de estos activos, se suele hablar del tanto interno de rentabilidad o TIR.

- La TIR, para cualquier inversión, es un tipo de interés efectivo anualizado que iguala el valor actual de los pagos futuros con el coste inicial de la inversión.

- Es la rentabilidad REAL en el día que se calcula, teniendo en cuenta si compramos sobre o bajo par, los intereses por cobrar hasta el vencimiento y la devolución del principal.

Mediante la compra venta de bonos se logra mejorar el rendimiento esperado de los mismos vía cupones y por tanto vía TIR.

Estrategias de gestión

Existen dos formas de gestionar una cartera de RF:

- Gestión Pasiva: El gestor que aplica los principios de la gestión pasiva asume que es inútil predecir la tendencia futura de los precios de los activos ya que el mercado es altamente eficiente y refleja toda la información pública.

- Gestión activa: Por el contrario este tipo de gestión se considera capaz de acertar la tendencia futura de los precios de los activos y así anticiparse y obtener finalmente mejores rencimientos que los del mercado.

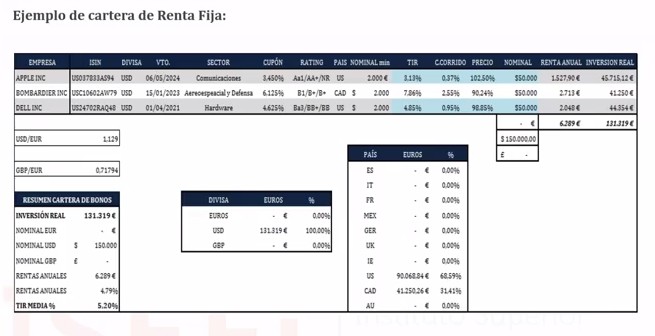

Coyuntura actual y ejemplo de cartera

Grabación del webinar

A continuación, todos los usuarios inscritos al webinar: Estrategias de gestión activa y trading de bonos, podrán ver la grabación haciendo clic en el siguiente botón.