Cuando una empresa tiene un alto ROIC (Retorno sobre el capital empleado) puede ser por distintos factores. Los más comunes son:

-

Sector nuevo: La competencia es baja y en el corto plazo todo es bonito, es fácil obtener altos retornos. Pero las altas rentabilidades atraen a otras empresas, y más empresas en el mercado implican competencia. Para perdurar en el tiempo, debe tener la siguiente característica:

-

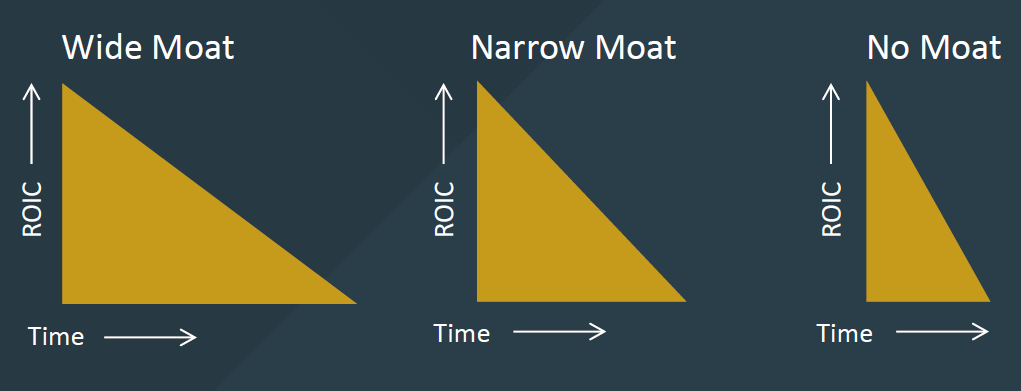

Ventaja competitiva (MOAT): Permite a la empresa mantener la rentabilidad del negocio a lo largo del tiempo. ¿Y que es lo que permite esto? Principalmente es el poder de fijación del precio, y para conseguir esto hay cuatro modos: Cuota mental, coste de cambio, efecto red, economía de escala.

Cuanto mayor sea el MOAT, mayor será el valor de la empresa. Y si el retorno sobre el capital sigue siendo elevado hay que aprovechar en invertir en el propio negocio mientras esto perdure. ¿Y porque?

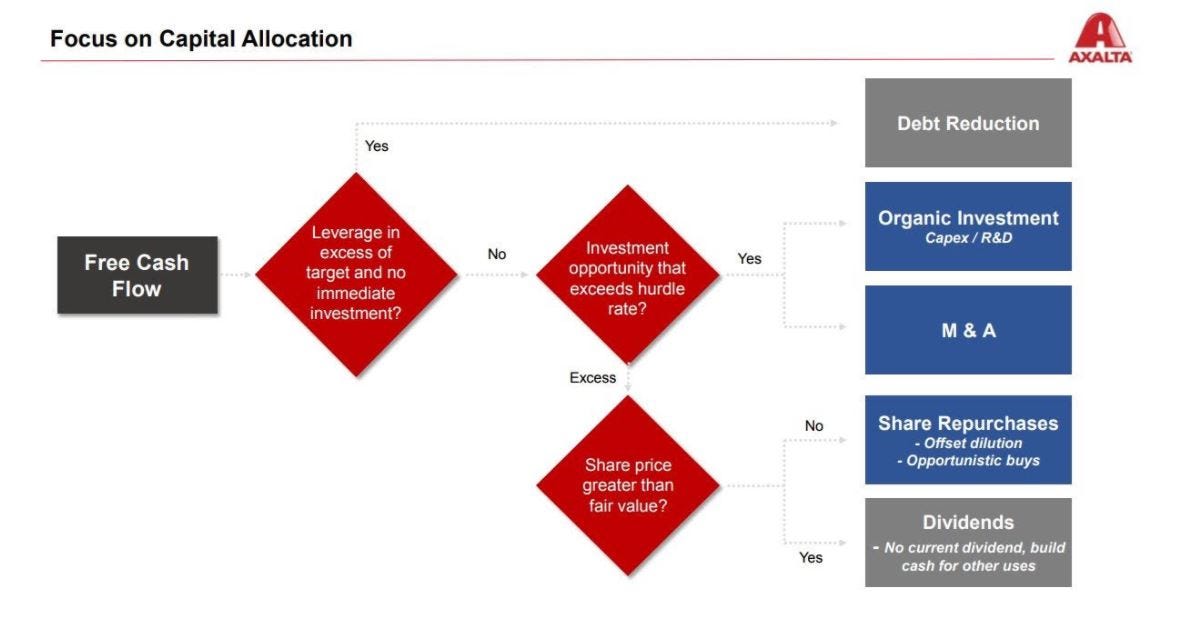

Primero, porque el propio negocio te permite obtener una gran rentabilidad y a la vez te permite fortalecer este ventaja competitiva mediante crecimiento. Y segundo, porque es difícil realizar una buena asignación de capital, la gran mayoría de las empresas no la hacen. La directiva puede ser muy buena operativamente pero muy mala asignando capital.

Como inversores es muy difícil saber más que la directiva en términos de operativa, pero si que podemos valorar que tan buena es la asignación de capital que realizan.

Veamos un ejemplo:

La empresa A tiene un ROIC > 20%, reinvierte un 30% del FCF y el 70% restante lo usa para hacer adquisiciones, recompras o dar dividendos. El riesgo es elevado ya que si la empresa no hace un buen capital allocation y realiza malas adquisiciones (diworsification como decía Peter Lynch), recompras sobrevaloradas sus propias acciones o dar dividendos (el accionista puede invertir en otra empresa y puede equivocarse) este valor generado anteriormente es pierde.

En cambio, la empresa B, también tiene un ROIC > 20% y reinvierte el 70% del FCF. Está aprovechando el momento de alta rentabilidad de su propio negocio para hacer crecer la empresa y con ello, dar valor seguro al accionista. Sólo un 30% de la caja obtenida puede ser mal gestionada, lo que disminuye el riesgo de desaprovechar valor.

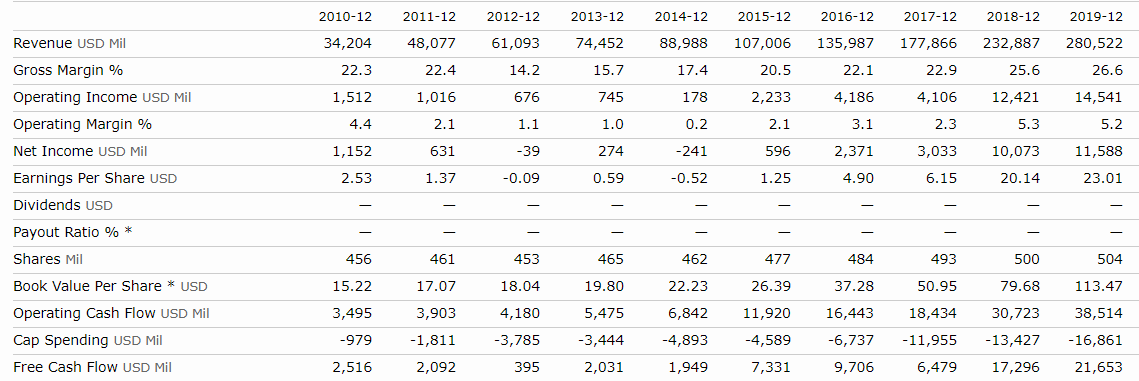

Amazon es el ejemplo perfecto para entender cuando es importante reinvertir de forma agresiva en la empresa. Sus márgenes se ven deteriorados debido a su política de alta reinversión de la caja generada y a pesar de esto, es una historia de éxito empresarial. Ni recompra acciones ni reparte dividendos. Se reinvierte, se realiza adquisiciones o se deja en caja.

Bajos márgenes no implican mala empresa ya que son costes que pueden aparecer en la cuenta de perdidas y ganancias. Se debe estudiar al detalle cada situación. Por el contrario, un bajo ROIC y por lo tanto, una baja capacidad de reinversión tampoco implica que una empresa sea mala pero entonces el papel de la asignación de capital pasa en primer plano.

La conclusión es muy sencilla.

¿Hay grandes oportunidades internas con el alto ROIC? Reinvertir!

¿El ROIC es bajo y las oportunidades son insuficientes? Retorno del capital!

Suscríbete para estar al día en: https://jordinoguera.substack.com/