Carta mensual de Xavier Brun

Durante el mes el fondo ha logrado una rentabilidad del +4,3% mientras que los índices Euro Stoxx 50 un +4,2% y el Stoxx 600 un +3,0%.

Comentario

En gestión has de replantearte y cuestionarte todo. Y este mes nos ha surgido una pregunta: ¿Vale menos una empresa por el hecho de haber pasado una crisis? Si sabemos que la economía es cíclica y que una empresa tiene períodos de beneficios altos y otros de beneficios bajos (o incluso pérdidas), ¿vale más en la parte alta del ciclo y menos en la parte baja?. En otras palabras, si mañana una empresa pasa a ingresar y ganar lo mismo que antes de la crisis del Covid-19, ¿debería valer en bolsa lo mismo que antes?

Céteris páribus[2] la respuesta es que sí. El valor de una empresa es igual al sumando de sus flujos futuros, no pasados. Con lo que vuelta a los ingresos iniciales deberían llevar la empresa a valorarse igual que antes.

Pues justo esto es lo ocurrido en el mes de mayo, donde se han alineado tres aspectos: presentación de resultados, políticas económicas y acuerdo OPEC+.

- Los resultados de las empresas han sido malos, serán peores el segundo trimestre, pero casi todas ellas coinciden en que la segunda mitad se recuperará la normalidad.

- La presidenta de la Comisión Europea, Ursula von der Leyen, presentó unas ayudas por valor de 750.000 millones de euros (casi 7% PIB Europeo), de las cuales 500.000 millones irán a fondo perdido. Esto se suma a las políticas fiscales expansivas de casi todos los países desarrollados y las laxas políticas monetarias de los bancos centrales, con lo que la barra libre de liquidez vuelve a escena. Cabe destacar que las medidas de von der Leyen van encaminadas a hacer más Europa.

- Por último, aunque menos notorio, pero igual de importante es el acuerdo de la OPEC+ para mantener el recorte de producción durante un trimestre más. Esto permite aparcar por un lado posibles presiones deflacionarias provocados por una bajada abrupta del precio del crudo.

En consecuencia, las nubes parecen haberse disipado en este último mes de primavera. Los acontecimientos, entonces, parecen lógicos, las primeras empresas en recuperar fueron las menos afectadas por la pandemia, luego se sumaron las empresas que les llamamos rating AAA (empresas con alta visibilidad y poca volatilidad de sus beneficios: farmacéuticas, utilities), para pasar el testigo durante este mes de mayo a empresas rating BBB (industriales de calidad, con barreras de entrada, pero algo cíclicas).

Ahora, y gracias a la ingente liquidez del mes, cabría esperar que subieran las empresas high yield (más cíclicas, con alto componente de apalancamiento operativo y financiero).

Y regresando a la pregunta inicial, el valor de una empresa no debería cambiar por el hecho de que hoy estemos en recesión. Porque el valor de una empresa debe tener en cuenta todo el ciclo.

El motivo que suba o baje en bolsa reside en los beneficios que mira el mercado y luego extrapola. Nosotros miramos los beneficios normalizados, los promedios de todo un ciclo económico, el mercado los del siguiente trimestre. De aquí la volatilidad en estimaciones, recomendaciones y precios.

Operaciones

Entramos el mes con una cartera invertida en su totalidad y compuesta por unas excelentes empresas. Cosa que no permitía muchos cambios, más allá de una compra en Grieg Seafood y Flatex.

A pesar de no cabernos un alfiler en nuestra cartera, no quisimos perder la oportunidad de invertir en empresas petroleras, después de ver el crudo a niveles de 20$/bbl, con lo que decidimos comprar una call (opciones de compra) sobre Total.

De la misma forma analizamos el sector financiero, vimos que con 50% de bajadas el mercado lo estaba penalizando en desmedida. Así que compramos también una call sobre BNP Paribas.

Grieg Seafood es una de las cinco mayores productora de salmón del mundo. Con operaciones en Noruega, Reino Unido y Canadá que producirán en 2020 un total de 100.000 toneladas y para 2025 esperan producir 150.000 toneladas.

El hábito es una forma de proceder mediante actos repetitivos que llegan a ser instintivos con el fin de lograr un fin. Ir al gimnasio es uno de ellos, el primer día lo tomamos con infinitas ganas, las agujetas hacen que el segundo día cueste más y el tercero equivale a subir el monte Everest. Pero una vez logrado la satisfacción es grande. Este hábito adquirido tiene beneficios fuera del gimnasio, estamos más relajados, dormimos mejor, nos enojamos menos y pensamos en comer mejor. Y en este punto es cuando conocemos a Omega 3.

E indagamos más, y nos damos cuenta que de ácidos grasos Omega 3 hay muchos, pero los más importantes son los de cadena larga de origen animal: el ácido eicosapentanoico (EPA) y el ácido docosahexaenoico (DHA), y los de cadena corta de origen vegetal: alfa linolénico (ALA).

Que además son ácidos grasos esenciales, es decir, que no se pueden sintetizar por sí solos en el cuerpo humano con lo que deben incluirse en nuestra dieta. Y lo incluimos, porque según la EFSA[3], la ingesta de 250mg (0,25gr) al día de EPA+DHA mejora el desarrollo cerebral y reduce el riesgo de morir de trastornos coronarios.

Pero, ¿dónde están? Pues en los pescados azules (ricos en grasas), y en especial en el salmón (2.000mg Omega 3 por cada 100g de pescado). Pero no tan solo el salmón es rico en Omega 3, sino que es una forma eficiente de obtener proteína, por cada kg consumible de salmón: se usan 1,1kg de pienso vs el 2,2 del pollo, 3 del cerdo y entre 4 y 10 de la ternera; se emplean 2.000 litros de agua, comparado con los 4.300 del pollo, los 6.000 del cerdo o los 15.400 de ternera; y se emiten 2,9kg de CO2, vs 2,7kg del pollo, los 5,9k del cerdo y los 30kg de la ternera.

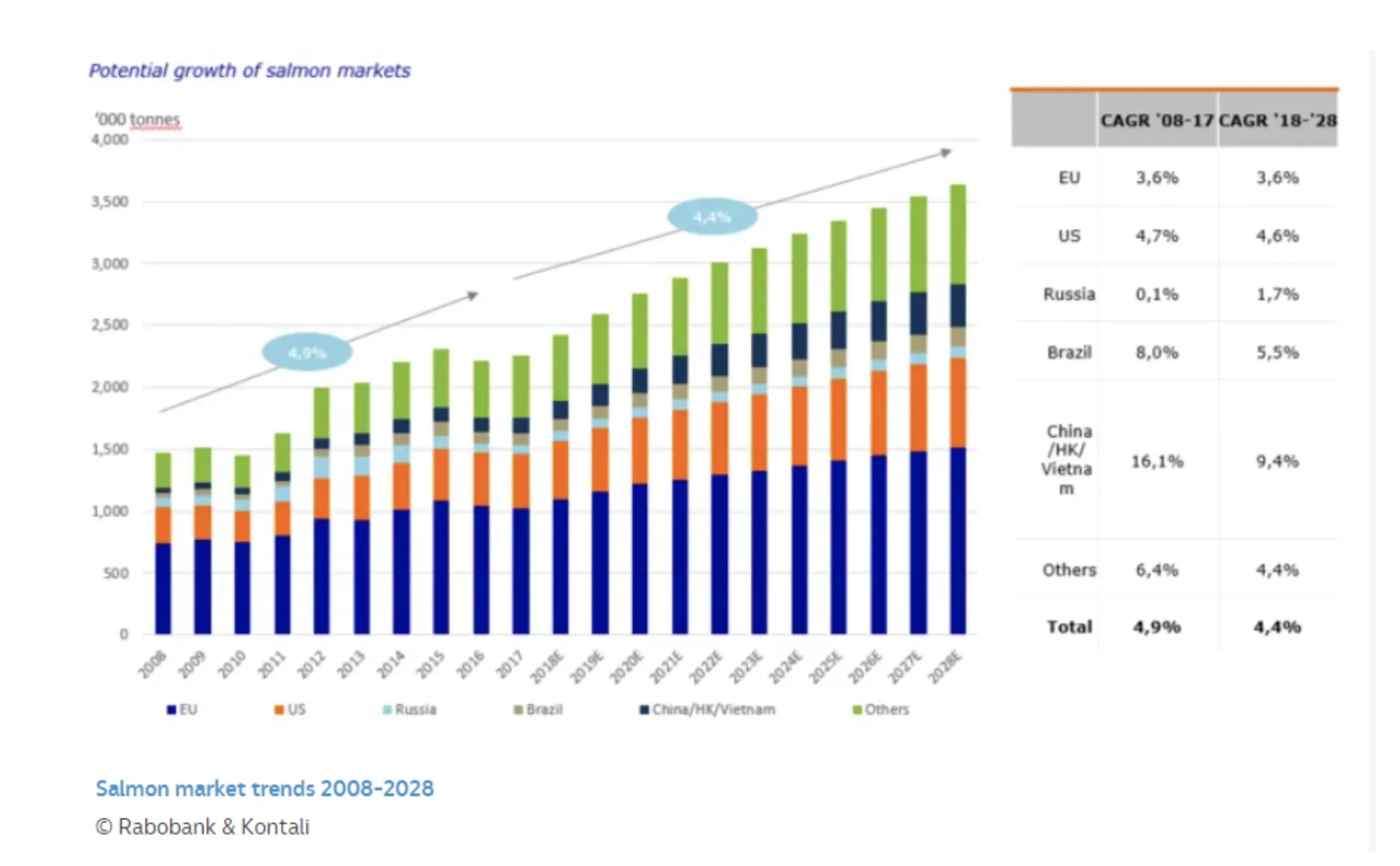

Vistas sus bondades, vayamos a la demanda. Ésta crece a ritmos bastante estables, se esperan crecimientos del 4,4% anual para los próximos 10 años.

La oferta es parecida a la demanda y asciende a 2,6 millones de toneladas en 2019. Donde más del 50% proviene de Noruega, el 27% de Chile, un 14% entre UK y Canadá y el resto de otros países como las Islas Feroe, EEUU o Islandia.

El porqué de estas regiones es que el salmón necesita una temperatura del agua inferior a 15 oC, lo que limita las localizaciones donde puede vivir. Además, existen dos limitaciones más. Una de natural, el salmón tarda entre 2 y 2,5 años en crecer con lo que la oferta tarda en adecuarse, y otra de regulatoria, en Noruega, el crecimiento de nuevas licencias para piscifactorías ha sido muy bajo.

Esto ha dado lugar a que el precio por kg de salmón haya pasado de 40NOK a 70NOK en menos de 5 años.

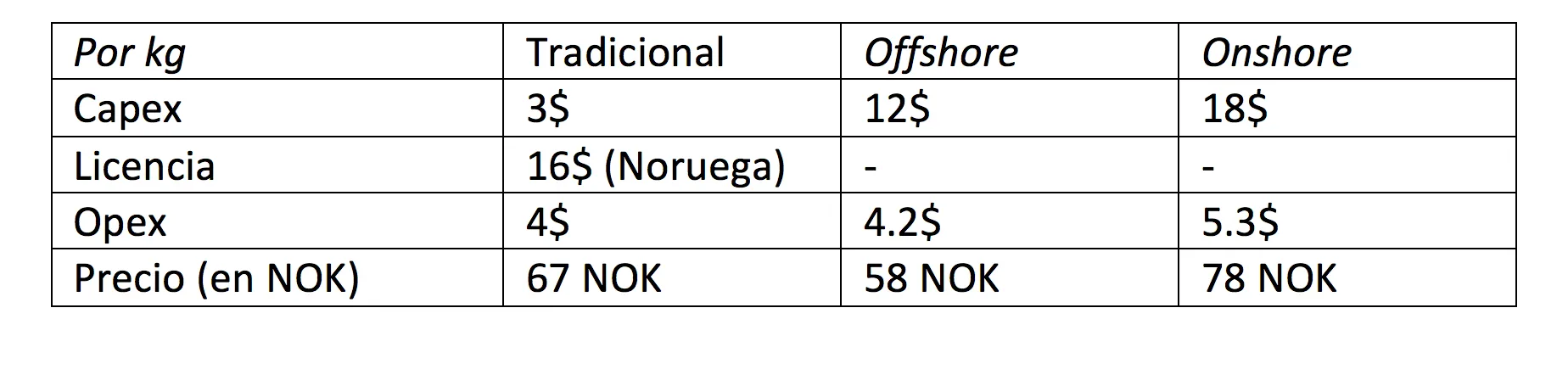

Con la oferta con producción tradicional limitada y con todos los actores ganando mucho dinero es cuando aparecen dos ingenieros en un garaje para fastidiar tu negocio. Aunque no es exactamente así, en el sector se ha empezado a ver nuevas vías de añadir oferta.

- Producción offshore. Cría de salmones en aguas internacionales mar adentro.

- Producción Cría de salmones en tierra.

Entonces, para saber el precio del salmón a largo plazo, debemos conocer los costes asociados a estas técnicas. Aquí tenemos el capex (costes de todas las instalaciones), el opex (costes de producir: pienso, mano de obra…) y coste de la licencia. Con todo ello, y asumiendo un retorno del 12% (post-tax), nos da un precio a partir del cual sale rentable el proyecto.

Con esto llegamos a la conclusión, que el precio a largo plazo debería estar entre 60 y 65 NOK/kg.

Valoración

Grieg Seafood actualmente produce 100.000 toneladas de salmón repartido entre Finmark (Sur Noruega – 38.000 tn), Rogaland (Norte Noruega – mejor zona – 25.000 tn), Shetland (Reino Unido – 17.000 tn) y British Columbia (Canadá – 20.000 tn), pero se espera que en 2025 llegue a 150.000 tn.

Para la compañía, los dos últimos años han sido un calvario en Canadá y Reino Unido (37% producción). La menor tasa de supervivencia (del 88% vs 96% en condiciones normales) y la presencia de enfermedades entre algunos salmones, provocó una pronta recogida, llevando a que la pieza de salmón fuese de menor tamaño de lo habitual. Un tamaño pequeño implica menor precio por kg (al venderse el pescado entero) y mayores costes, dando como resultado menor beneficio por kg.

Para enderezar la situación han llevado mejoras en control de enfermedades y las nuevas crías (smolt) las arrojan al mar con mayor peso, lo que aumenta la tasa de supervivencia. El resultado se verá entre 1,5 y 2 años, que es lo que tardan en crecer los salmones, con una mejora notable en costes. En el año 2019, con el salmón a 59 NOK/kg, Grieg Seafood obtuvo un beneficio EBIT de 14 NOK/Kg, muy por detrás de los mejores del sector, Bakkafrost y Salmar, con márgenes del 27-30 NOK/kg.

Con la situación controlada en Noruega (63% producción), encauzada en las otras dos regiones y un crecimiento de más del 50% de la producción, pensamos que el valor de Grieg Seafood es muy superior al precio actual. En 2020 producirá unas 100.000 tn, si asumimos un precio normalizado del salmón de 60 NOK/kg, unos costes en Noruega de 38 NOK/kg y en Canadá y Reino Unido de 50 NOK/kg, nos arroja un beneficio neto de unos 1.200 millones de NOK que equivale a un PER de 10x. Si hacemos lo mismo, pero para el 2025, con una producción de 150.000 toneladas, el beneficio asciende a 1.800 millones de NOK, que equivale a un PER de 7x. Si suponemos que la empresa debería cotizar a PER de 10x en 2025, nos da un margen de seguridad del 43% (sin tener en cuenta los flujos intermedios).

Pero cambiemos de perspectiva. Imaginemos que alguien, hoy, quisiera entrar en el negocio salmonero comprando licencias en Noruega. Aquí, el inversor podría hacer dos cosas, o bien esperar que le conceda alguna de las pocas que otorga Noruega o bien comprarle a alguien que ya está (como los taxis en una gran ciudad). El coste de la licencia existente (en base a distintas transacciones) es de unos 16$/kg (~150 NOK/kg) a lo que debería sumarle 3$/kg en concepto de instalaciones (capex). Si Grieg Seafood tiene licencia para producir 83.000 toneladas en Noruega para 2025, el valor del activo (licencias y hierros) será de 14.600 Millones de NOK (inversión de 19$/kg (16+3) o ~176 NOK/kg x 83.000 tn). Este valor equivale al EV de la empresa hoy, sin tener en cuenta los activos del Reino Unido y Canadá.

Conclusión, hemos comprado una empresa a un PER 7x, cuyo precio pagado es menor que el valor de reposición y que vende un producto con crecimiento gracias a los hábitos, cada vez más generalizados, de comer sano.

“Somos lo que hacemos cada día, de modo que la excelencia no es un acto sino un resultado”, Aristóteles.

Como siempre, cuidaremos de sus inversiones como si fueran nuestras, porque en realidad, nuestros ahorros están con los suyos.

Un cordial saludo por parte de todo el equipo.

Xavier Brun

Head of Equity, Europe