Estimados inversores

Acabamos de traspasar el ecuador del 2019, con unos mercados temerosos, muy nerviosos, bastante pesimistas, y paradójicamente muy alcistas. Si hace seis meses una bola mágica nos hubiera “revelado” el comportamiento de los mercados de capitales durante el 2019 no lo hubiéramos creído. El nivel de pesimismo es excepcionalmente alto. Algunas encuestas a inversores institucionales reflejan un bajo peso de las carteras en Renta Variable y niveles de liquidez que no se veían desde hace diez años. No hay más que abrir cualquier periódico salmón y decenas de expertos nos hablan de cuándo será la próxima recesión y consiguiente corrección bursátil, con una gran cantidad de opiniones apuntando hace un año al 2019 y ahora al 2020. En esta huida hacia lo seguro, el precio de los bonos gubernamentales está tocando en este momento su máximo histórico o lo que es lo mismo, su mínimo histórico de rentabilidad. Son muchos los estados europeos en rentabilidad negativa. Incluso países como España o Italia con altos niveles de deuda y que sin reformas profundas no podrán hacer frente a sus obligaciones futuras de pensiones, han visto caer a mínimos la rentabilidad que los inversores exigen por financiar sus déficits. Curiosamente, en este entorno la rentabilidad de los principales mercados de renta variable ha superado con creces el doble dígito, recuperando las caídas del año anterior. Adjuntamos a continuación la rentabilidad en el año de nuestras carteras y sus principales índices de referencia. La cartera de Renta Variable cambió su universo de inversión de Europa a internacional a finales de marzo del 2019.

Rentabilidades Buy & Hold 1/07/2019

La sorpresa continua por la que la realidad supera nuestras expectativas es algo muy habitual en los más de 20 años que llevamos en esta profesión. Los mercados son totalmente impredecibles a corto plazo, por eso creemos que la forma de obtener rentabilidades superiores a la media no consiste en anticipar grandes movimientos de los mercados o eventos macroeconómicos, sino en seleccionar buenas empresas que,en cualquier situación, alcista o bajista, lo harán en conjunto mejor que la media. En esto y no en otra cosa pensamos que consiste la “inversión en valor” (“value investing” en inglés), aunque posiblemente este término es confuso en la actualidad.

“Value Investing”: Invertir en calidad o invertir barato

El dilema entre invertir en calidad o invertir barato no es algo que hayamos inventado nosotros. Warren Buffett habla de esta dicotomía, contraponiendo su modo de invertir a la de su profesor, Benjamin Graham. La escuela de la inversión en valor comienza con este último. A principios del siglo XX, la inversión en bolsa era muy especulativa. Benjamin destaca en sus escritos que un inversor “inteligente” o “racional” debe concentrarse en los fundamentales de una empresa. Especialmente debe valorar si la valoración de los activos de una empresa es superior a la de su cotización. Si la valoración real de sus activos supera en un amplio margen de seguridad la cotización en bolsa entonces, un inversor inteligente debe comprar.

Warren Buffett, descubre que, si bien esto es cierto, según sus propias palabras, Benjamin lo que hace es apurar los pitillos que hay por el suelo y que todavía tienen algo de tabaco por quemar. Es una estrategia rentable, pero según Buffett, es mucho más rentable fijarse en la calidad de los fundamentales de las empresas y no solo en la valoración. Al contrario que en renta fija, la inversión en acciones se caracteriza por invertir en un activo de crecimiento. Hay empresas que gozan de ventajas competitivas difícilmente atacables y retornos altos sobre el capital que garantizan crecimientos sostenibles a largo plazo. El crecimiento a largo plazo hace que una valoración que nos parece cara en el momento presente, resulte ser una gran oportunidad después de unos años de alto crecimiento de beneficios. Un familiar me comentaba que siempre que había comprado inmuebles caros en buenas ubicaciones el tiempo había hecho buena la inversión y al revés, inmuebles baratos pero mal ubicados resultaban ser peores inversiones a largo plazo.

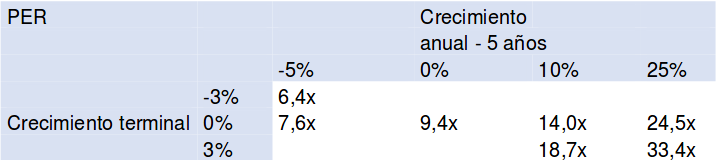

Si analizamos esto desde el punto de vista de los multiplicadores sobre beneficios, veremos que hay una gran dispersión entre los multiplicadores a los que debería cotizar una empresa de alto crecimiento y otra con un negocio con caída de beneficios. En la tabla siguiente, podemos ver el PER o multiplicador sobre beneficios al que debería cotizar una empresa correctamente valorada, entendiendo por tal el PER al que debería comprar un inversor para obtener una rentabilidad anual del 10% sobre su inversión.

En el eje horizontal de la Tabla, se muestra el crecimiento anual de los beneficios de la empresa durante los próximos cinco años y en el eje vertical el crecimiento perpetuo de la empresa a partir del quinto año. Por ejemplo, una empresa cuyos beneficios vayan a caer un 5% al año durante los próximos cinco años y que a partir del quinto año los beneficios se reducirán un 3% al año de forma permanente, estaría correctamente valorada a un PER de 6,4 veces. En el otro extremo, una empresa cuyos beneficios van a crecer un 25% durante los próximos cinco años y que a partir de entonces sus beneficios crecerán de forma perpetua al 3% (en línea con la economía) está correctamente valorada a un PER de más de 33 veces. Incluso si la empresa crece sus beneficios un 25% al año durante cinco años y a partir del quinto año ya no crece más, estaría correctamente valorada a un PER de 24,5 veces.

Este ejercicio matemático sencillo, nos permite comprender que la diferencia entre multiplicadores en empresas que crecen y las que no lo hacen es enorme, y por tanto, poco intuitiva.

Profundizando en este análisis podemos decir que la clave que permite a una empresa generar crecimientos a largo plazo son las ventajas competitivas sostenibles. En la jerga del sector, esto se denomina “fosos defensivos”. Por ejemplo, la escala (Facebook, Google, Microsoft, Amazon), la marca (LVMH), un posicionamiento de calidad o tecnológicamente superior (Alten), una posición de dominio en un nicho industrial (Vidrala, Grifols, Safran, Boeing, ASML) o de servicios (SAP). Estas empresas normalmente cotizan a multiplicadores más altos que el resto del mercado y, según acabamos de ver, no por ello están caras.

Rechazar un valor porque cotiza a un PER alto sin analizar sus fundamentales, puede ser una gran equivocación puesto que podemos estar dejando escapar una gran oportunidad. Igualmente comprar algo porque cotiza a un PER muy bajo sin entender por qué puede acabar en un error muy común que se llama “trampa de valor”

Tecnología e inversión

En nuestra anterior carta semestral a principios del 2019, hablamos del impacto de la tecnología en muchos sectores en los que llevábamos invirtiendo con éxito 20 años. Durante el 2018, y en parte ya antes, vimos que sectores y parámetros de inversión que habían funcionado durante tantos años dejaban de dar buenos resultados. Esto nos hizo pasar un año 2018 difícil, pero afortunadamente, también nos ha ayudado a aprender y a mejorar porque aprendemos mucho más del fracaso que del éxito.

Hay varias ideas que hemos aprendido y que queremos compartir con ustedes para que puedan comprender mejor nuestra forma de invertir:...no invertir en tecnología es dar la espalda a una parte creciente del PIB mundial...La tecnología lleva cambiando nuestro mundo desde hace muchos años, pero estos cambios claramente se están acelerando. Durante muchos años en Buy&Hold hemos sido reacios a invertir en empresas con un alto componente tecnológico por la dificultad de entender el negocio y por la naturaleza cambiante de la tecnología. Sin embargo, en este momento, no invertir en tecnología es autoexcluirnos como inversores de una parte muy relevante y cada vez más grande de la economía global.

..invertir en una empresa tecnológica es muy arriesgado en una fase incipiente pero mucho menos en una fase de madurez sectorial...

Tratar de acertar qué negocio tendrá éxito en un negocio incipiente tecnológico es extremadamente arriesgado, aunque sería muy rentable si se acierta. Por ejemplo, en Buy&Hold nunca nos hubiéramos atrevido a invertir en Facebook cuando el servicio se lanza a mediados de la década de los 2000 en la Universidad de Harvard. Si hubiéramos invertido entonces, la rentabilidad de nuestros fondos tendría un lugar en el libro Guinness de los records. Sin embargo, creo que es casi imposible saber en aquel momento que Facebook llegaría a ser la plataforma global dominante en el mundo de las redes sociales. Entre otras cosas, porque era un negocio tan incipiente entonces que se estaba formando, por lo que es dificilísimo saber quién será el líder de un negocio que todavía no existía. A medida que el negocio madura y Facebook va adquiriendo una posición de dominio, las rentabilidades futuras de invertir en esta compañía disminuyen pero el riesgo también. Comprar acciones de Facebook ahora no nos va a dar la rentabilidad que hubiéramos obtenido si hubiéramos invertido hace 15 años, sin embargo el riesgo es infinitamente menor. Y las rentabilidades que podemos obtener con Facebook ahora, siguen siendo de doble dígito alto, según nuestra opinión, lo cual es excelente para un inversor de renta Variable

...no es necesario ser ingeniero de programación para entender que Facebook, Google o Amazon gozan de enormes ventajas competitivas...

El negocio de Facebook, Google o Amazon tiene una fuerte base tecnológica que con el tiempo ha dado a cada una de estas empresas ventajas competitivas enormes en el sector de la publicidad en las redes sociales, la publicidad en las búsquedas por Internet y la compraventa “online”. Creemos que esto es muy similar al hecho de que, como inversores, no necesitamos saber cómo Boeing o Airbus fabrican sus aviones y qué tecnología utilizan para entender que estamos en un sector duopolístico con altas barreras de entradas y excelentes posibilidades de crecimiento futuro.

...Cuidado! la tecnología está creando disrupciones en muchos sectores económicos que han sido excelentes inversiones durante décadas...por ejemplo...

La gente joven cada vez ve menos la TV y dedica más tiempo a Internet creando perdedores (las empresas de medios de comunicación tradicionales, como las TV en abierto) y ganadores (los creadores de contenido de calidad que pueden distribuir globalmente a la carta a través de Internet). Otros perdedores son los medios de comunicación que dependían de la publicidad impresa (periódicos) y, la otra cara de la moneda, las empresas ganadoras de esta tendencia son las plataformas dominantes de publicidad digital (Google y Facebook)

Relacionado con lo anterior, la posibilidad actual de almacenar enormes cantidades de datos en servidores globales (la famosa “nube” sobre la que Neflix distribuye sus contenidos), ha creado a su vez un oligopolio de tres grandes gigantes que han invertido ingentes cantidades en estos servidores (Amazon, Microsoft y Google) y que gozan de tasas de crecimiento altísimas y cada vez mayores beneficios.

La migración de datos a la nube permite contratar servicios de software en una versión de pago por uso, frente al modelo anterior de ventas de licencias. Esto en general da una gran palanca para aumentar los ingresos futuros a través de un buen servicio de mantenimiento y actualización de software para empresas como Microsoft o SAP

Internet a su vez ha tenido un efecto devastador en el comercio minorista tradicional ya que ha introducido una enorme transparencia de precios que presiona continuamente los márgenes del sector. A su vez la comodidad de la compra electrónica, el envío a domicilio, la devolución sin costes ha incrementado aún más la presión en el sector donde solo los grandes gigantes como Amazon, con enormes economías de escala consiguen generar valor. Los últimos años han sido un reguero de sorpresas negativas en los resultados de muchas empresas de distribución minorista convencional y paralelamente una cascada de noticias positivas en los resultados de Amazon por ejemplo.

Muchas de las empresas que acabamos de mencionar como “perdedoras”, por ejemplo, las TV en abierto,los medios de comunicación tradicionales, el comercio minorista, han sido históricamente negocios excelentes, con barreras de entrada, crecimientos sostenibles y altos retornos del capital. Internet ha cambiado radicalmente esta situación y han pasado a ser negocios bajo presión. Esto se denomina “disrupción”. Como inversores racionales que intentamos ser, no tiene ningún sentido seguir aferrándonos a estos negocios porque cotizan a múltiplos bajos sin entender que sus fundamentales han cambiado no de forma coyuntural sino estructural.

Y en Renta Fija ¿cómo nos afectan todos estos cambios?

En Buy&Hold creemos que la inversión en renta fija comparte con la de Renta Variable la necesidad de analizar en profundidad los fundamentales de aquello en lo que invertimos. Sin embargo hay una diferencia sustancial entre las dos. Cuando invertimos en Renta Variable, nos convertimos en accionistas y por tanto, solo ganaremos dinero si el negocio está bien gestionado, los retornos sobre el capital son altos y la empresa puede atender holgadamente todas sus obligaciones y al final repartir dividendos, recomprar acciones o aumentar las inversiones para crecer más aún. Esto significa que en muchas ocasiones, cualquier nube en el horizonte es razón suficiente para no invertir. El mundo empresarial es difícil y tienen que combinarse varios elementos para que un negocio tenga éxito. No es necesario que haya una gran amenaza para no comprar acciones, con que sea una ligera, pero que va a empeorar los retornos futuros, puede ser suficiente para quedarnos en la barrera.

Por el contrario, cuando invertimos en Renta fija, nos convertimos en acreedores de la empresa y, por tanto, la rentabilidad que vamos a obtener está tasada contractualmente. Solamente hay un elemento que puede modificar esta rentabilidad tasada. Es el riesgo de quiebra o reestructuración de la deuda (en inglés se denomina “default”). Es decir que la empresa prestataria nos diga que no puede pagarnos. Esto es un evento extremo, que en muchas ocasiones conlleva la desaparición completa del negocio con la pérdida de todo el mundo, prestamistas, trabajadores, directivos... Es por eso, que una empresa, aunque esté pasando un muy mal momento, normalmente cumple con sus obligaciones de deuda porque la alternativa a no hacerlo es catastrófica. Más aún, muchas veces las empresas no pueden cumplir con sus obligaciones, pero sus accionistas deciden apoyar a las empresas y aportan capital con el que pagar a sus acreedores (véase el caso reciente de la cadena de supermercados DIA). Este escenario, que como accionistas suele ser malo, es perfecto como acreedores. Como acabamos de ver, la tecnología está afectando a toda la economía, haciendo malos sectores que antes eran buenos. Mientras que ser accionistas de un negocio afectado negativamente por estos cambios es muy difícil, ser acreedor puede ser interesante siempre que los cambios no sean tan disruptores que vayan a llevar a la quiebra inmediata de la empresa a la que le prestamos.

Las empresas que van muy bien no son buenas empresas a las que prestar dinero porque normalmente no lo necesitan y por tanto no hacen emisiones de deuda y si las hacen el precio que pagan es bajísimo. Las empresas que están a punto de quebrar tampoco por razones obvias. Estas empresas normalmente están muy identificadas en el mercado pagando rentabilidades exorbitantes por su deuda. El sector al que hay que prestar son empresas en las normalmente no invertiríamos como accionistas pero que no van a desaparecer (o al menos no a corto plazo). Veamos el ejemplo del sector bancario. El sector bancario se encuentra muy amenazado por la aparición de nuevos rivales tecnológicos. Además,está continuamente presionado por los bancos centrales (sobre todo el europeo) para aumentar sus niveles de capital, diluyendo o restringiendo la rentabilidad y los dividendos de sus accionistas. Sin embargo, si analizamos en profundidad estas amenazas vemos que por un lado la presión de los bancos centrales a reforzar capital es buena para los tenedores de bonos. Por otro lado, en Buy&Hold pensamos que no hay duda que nuevos rivales tecnológicos están robando cuota de mercado en los negocios más rentables de la banca como transferencias y pagos internacionales (véase el intento de Facebook de lanzar una moneda digital), los cambios de moneda, el crédito al consumo (Amazon y muchos bancos digitales han entrado este segmento), la gestión de fondos de inversión (Alibaba, las plataformas de distribución de ETFs...). Sin embargo, tenemos nuestras dudas de que operadores tecnológicos tengan interés en entrar en negocios de muy poco margen y poco rentables como el crédito hipotecario o empresarial. En nuestra opinión, la banca tradicional puede estar languideciendo, pero difícilmente desaparecerá porque cumple una función económica crítica que pocos están dispuestos a hacer y en consecuencia reúne características que la hacen interesante para prestar dinero, aunque por supuesto antes de hacerlo habrá que analizar caso por caso a quien prestamos.

Desde Buy& Hold les deseamos que descansen y pasen unas buenas vacaciones. Esperamos que a final de año podamos darles una grata sorpresa con la rentabilidad de los vehículos de inversión que gestionamos y en los que han confiado sus ahorros. Tengan por seguro que trabajamos con ilusión para ese fin.